Как отразить простой и отпуск за свой счет в Налоговом расчете по НДФЛ, ВС и ЕСВ

Простой в Налоговом расчете 2024

При отражении последствий простоя в Налоговом расчете следует учесть:

- оплату простоя. Это затрагивает Приложение Д1, Приложение 4ДФ и основную часть Налогового расчета

- минимальную базу ЕСВ – в Приложении Д1;

- возможное появление налоговой социальной льготы (НСЛ) – в Приложении 4ДФ.

Начнем с вопросов оплаты простоя и ЕСВ.

Розрахунок зарплати, звітність, перевірки

Оплата простоя и ЕСВ

Оплата труда во время простоя, который случился не по вине работника, попадает в состав дополнительной заработной платы как выплата за неотработанное время (пп. 2.2.12 Инструкции по статистике заработной платы от 13.01.2004 № 5, далее — Инструкция № 5). Следовательно, на сумму оплаты простоя ЕСВ начисляют.

На начисление ЕСВ влияет не наличие простоя, а размер зарплаты за месяц, в котором был простой. Ведь общий доход за месяц, в котором был простой, может быть меньше минимальной зарплаты. И тогда придется произвести доплату ЕСВ.

Время простоя не по вине работника (например, обстоятельства военного положения, карантин) оплачивают не менее в размере 2/3 оклада (ст. 113 КЗоТ). Однако это означает, что кроме этой частицы оклада, может и ничего больше не быть — нет премий, нет доплат за стаж, т.е. только оклад. Как следствие, зарплата может оказаться ниже минималки. Напомним, что минзарплата с 01.04.2024 года равняется 8000 грн. Если работнику насчитали сумму менее 8000 грн, то следует определить разницу с минимальной базой и доначислить на эту разницу ЕСВ (ч. 5 ст. 8 Закона «О сборе и учете единого взноса на общеобязательное государственное социальное страхование» от 08.07.2010 № 2464, далее — Закон № 2464). То есть ЕСВ за месяц по работнику не может быть меньше в апреле–декабре 2024 года за 1760 грн (80 00 грн × 0,22).

Внимание: если вследствие простоя зарплата за месяц оказалась меньше 8000 грн, то произведите доплату ЕСВ до размера 1760 грн.

Если простой было оформлено на полный месяц, то:

- доплату к минимальной зарплате не делайте;

- доначислите ЕСВ, если фактическая база меньше минимальной, — если были другие выплаты.

Как показать разницу между минимальной и фактической базой ЕСВ в Д1, а также заполнить Приложение 4ДФ рассмотрим на примере 1. Однако перед тем, как заполнять Налоговый расчет, нужно убедиться, правильно ли показали простой в табеле учета рабочего времени.

Бізнесу та бюджетній сфері репрезентували проєкт Держбюджету на 2025 рік. Ключовою позицією є рівень мінімальної зарплати. Проте маємо доволі цікаві норми, які впливають на сплату ЄСВ та виплату індексації. Експерт пояснив, до яких змін варто підготуватися

Табелирование простоя

Простой в табеле учета рабочего времени обозначают в количестве часов как и обычный рабочий день, но используют букву «П» вместо «Р».

Пример 1 (зарплата, простой, ЕСВ по минимальной базе, Налоговый расчет)

Работник работает на предприятии, где с 06.09.2024 по 24.09.2024 оформлен простой. Оклад работника равно минзарплате — 8000 грн. Он еще получал 50% премии. В сентябре 2024 года 21 рабочий день (или 168 рабочих часов). Отработал же работник без простоя всего 8 рабочих дней, то есть 64 рабочих часы. На простой пришлось всего 13 рабочих дней. Простой в табеле учета рабочего времени обозначается в количестве часов так же, как обычно рабочий, то есть 8 ч/день, поэтому часы простоя равны 104 рабочих часа (13×8).

Данные для расчетов:

- зарплата по окладу за отработанные дни: 8000 × 64 ÷ 168 = 3047,62 грн;

- оплата простоя в сентябре 2024 года: 8000 × (2/3) × 104 ÷ 168 = 3301,59 грн;

- премию 50% работнику за время простоя и работы в сентябре не начисляли.

В подобных ситуациях след проверить необходимость начисление доплаты к минимальной зарплате. В данной ситуации оплата 8 рабочих дней была осуществлена на уровне минимальной зарплаты (8000 грн — сентябрь 2024), поэтому доплата проводить не нужно. Оплату простоя, то он при определении доплаты к минимальной зарплате не учитывается, так как это выплата за неотработанное рабочее время (пп. 2.2.12 Инструкции № 5).

Суммарная зарплата за месяц: 3047,62 + 3301,59 = 6349,21 грн. Это фактическая база ЕСВ.

Проверяем соблюдение минимальной базы ЕСВ: 6349,21 ˂ 8000.

Разница между минимальной и фактической базой ЕСВ: 8000 – 6349,21 = 1650,79 грн

Считаем ЕСВ:

- по фактической базы: 6349,21 × 0,22 = 1396,83 грн;

- по разнице между минимальной и фактической базой: 1650,79 × 0,22 = 363,17 грн;

- проверяем общая сумма ЕСВ: 1396,83 + 363,17 = 1760 грн

Простой своей специфики отображение в Налоговом расчета нет. Оплата простоя — это часть зарплаты, поэтому ее показывают в составе зарплаты. Однако может возникать потребность в отражении разницы между минимальной и фактической базой ЕСВ, приведенной в Примере 1.

Минимальная база ЕСВ в Налоговом расчета

Когда доначисляют ЕСВ до минимальной базы, то в основной части Налогового расчета:

- в ряд. 2.5 отражают разницу между минимальной и фактической базой начисления ЕСВ (по всему работникам вместе);

- в ряд. 3.5 показывают начислен ЕСВ на сумму разницы между минимальной и фактической базой (тоже по всем работникам вместе).

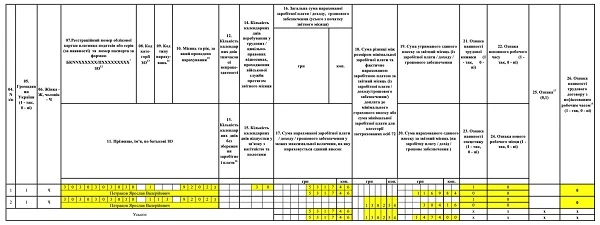

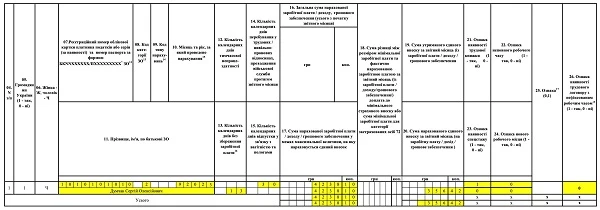

В Приложении Д1 Налогового расчета зарплату работника и дополнительную базу ЕСВ следует отображать в разных строках. При этом указывают:

- в графе 09 — код КТН «13» значит начисление ЕСВ на разницу между минимальной и фактической базой;

- в графе 18 — сумму разницы между минимальной и фактической базой ЕСВ;

- в графе 20 — сумму ЕСВ на разницу между минимальной и фактической базой ЕСВ.

На основе данных примера 1 ниже приведем образец Приложения Д1 к Налоговому расчета.

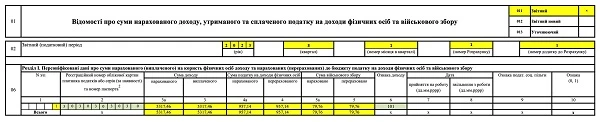

Простой в Приложении 4ДФ Налогового расчета

Приложение 4ДФ тоже не имеет особых правил, по которым показывают начисленную зарплату за месяц, в котором был простой. Однако обратить внимание следует на общую сумму дохода такого работника за месяц. Она может оказаться меньше размера, что дает право на НСЛ. В 2024 году такая граница составляет 4240 грн. Однако, если имеет двое и больше детей, то у него может быть право на применение «детской» НСЛ, для которой предельный уровень дохода кратный количества детей (для 2-х детей это 8480 грн (4240 × 2) и т.д.).

Расчет налогов по условиям Пример 1 имеет вид:

- налог на доходы физических лиц (НДФЛ) = 6349,21 × 0,18 = 1142,86 грн;

- военный сбор (ВС) = 6349,21 × 0,015 = 95,24 грн

Сумма зарплаты к выплате (справочно, так как в Приложении 4ДФ не отражают): 6349,21 – 1142,86 – 95,24 = 5111,11 грн

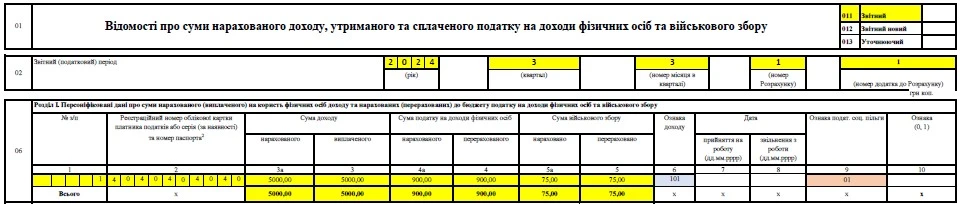

Как заполнить Приложение 4ДФ по условиям Примера 1 см. в Приложении 2.

Бухгалтерія із запізненням отримала наказ про прийняття на роботу або про встановлення доплати. Зарплату донарахували наступного місяця. Як таку виплату відобразити в додатках до Податкового розрахунку?

Отпуск без сохранения заработной платы в Налоговом расчете 2024

Отпуск за свой счет отображайте в Приложении Д1 по тем же правилам, что и простой. Учитывайте минимальную базу 8000 грн (сентябрь 2024 года). Однако здесь возможны варианты:

- вариант 1 — ЕСВ насчитываете минимальную базу учитывайте. Отпуск за свой счет не покрывает полный месяц, и работник имеет такой месяц еще и зарплату. В таком случае сравнивайте зарплату с минимальной базой. Даже если работник работал всего один день;

- вариант 2 — ЕСВ не начисляете. Отпуск за свой счет покрывает весь месяц и работник не работал в месяце ни дня и ему не начисляли никаких доходов (премии, оплата ежегодной отпуска, оплата по гражданско-правовым договорам (ГПД), определенные компенсации). Если у работника месяц с нулевым доходом, тогда ЕСВ не начисляйте, так как база для него начисление равно нулю. Однако, все равно, в Налоговом расчета такого работника след показать нулевые суммы ЕСВ

Внимание: если у работника полностью отсутствуют зарплата и доходы по ЦПД за месяц, то ЕСВ равна нулю.

Отпуска без сохранения с согласия сторон по причинам обстоятельств военного положения или карантина могут превышать существующее ограничение 30 к. дней в году, действующее для обычных отпусков за свой счет (см. абз. 2 ст. 26 Закона «Об отпусках» от 15.11.1996 № 504, ч. 3 ст. 12 Закона «Об организации трудовых отношений в условиях военного положения» от 15.03.2022 № 2136). Как следствие, такие отпуска могут быть и полны месяц и больше.

Что касается НДФЛ, то ситуация аналогичная простою — возможно появление НСЛ из-за низкого дохода работника. Однако может быть и такое, что дохода нет за весь месяц — тогда данные по такому работнику в Приложении 4ДФ не заполняйте, так как нет объекта налогообложения.

Табелирование отпуска без сохранения зарплаты

В табеле учета рабочего времени отпуск за свой счет след отображать буквенным обозначением «НА». Это касается всех отпусков без сохранения, в т.ч. и по причинам обстоятельств военного положения или карантина.

Пример 2 (зарплата, отпуск за свой счет, ЕСВ с минимальной базы)

Работник взял отпуск за свой счет с 06.09.2024 по 24.09.2024. Оклад работника составляет 10 000 грн. за дни работы работнику была насчитали премию 1500 грн.

Отработал работник в сентябре 20243 всего 8 рабочих дней (64 рабочих часы). На отпуск без сохранения пришлось всего 13 рабочих дней (этом соответствует 104 рабочих часы).

Рассчитываем зарплату:

- зарплата по окладу за отработанные дни: 10000 × 64 ÷ 168 = 3809,52 грн;

- общая зарплата за сентябрь 2024 года (фактическая база ЕСВ): 3809,52 + 1500 = 5309,52 грн

Доплату к минимальной зарплате не производим, так как минимальная оплата 8 рабочих дней соблюдена:

- 8000 × 64 ÷ 168 = 3047,62 (минимальная оплата 8 рабочих дней)

- 3809,52 > 3047,62 (фактическая оплата превышает минимальную)

Однако еще и проверяем соблюдение минимальной базы ЕСВ: 5309,52 ˂ 8000. Итак, определяем разницу между минимальной и фактической базой ЕСВ:

8000 – 5309,52 = 2690,80 грн

Рассчитываем ЕСВ:

- по фактической базы: 5309,52 × 0,22 = 1168,09 грн;

- по разнице между минимальной и фактической базой: 2690,80 × 0,22 = 591,98 грн;

- проверяем общую сумму ЕСВ за сентябрь 2024 года: 1168,09 + 591,98 = 1760,07 грн

Внимание: не забываем проверять соблюдение минимальной зарплаты, которую рассчитываем пропорционально отработанным часам за месяц.

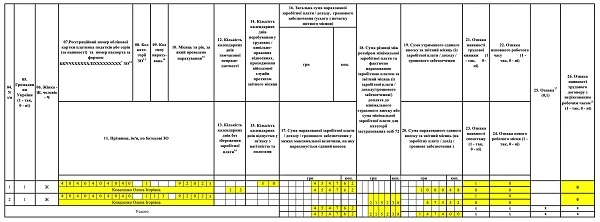

Заполним Приложение Д1 к Налоговому расчета на основе вышеприведенных данных. Обратите внимание, что в графе 13 следует отметить количество календарных дней отпуска за свой счет.

Расчеты для Приложения 4ДФ:

- НДФЛ = 5309,52 × 0,18 = 955,71 грн;

- ВС = 5309,52 × 0,015 = 79,64 грн;

- сумма зарплаты к выплате (справочно) = 5309,52 – 955,71 – 79,64 = 4274,16 грн

Само приложение 4ДФ не приводимо, так как ситуация во всем аналогичная Пример 1.

- Національна сертифікація бухгалтерів — 2025 ⏩

- Професійна сертифікація за МСФЗ ⏩

- Національна сертифікація головбуха медичного КНП — 2025 ⏩

- ПДВ: від азів до майстерності ⏩

- Розрахунок зарплати, звітність, перевірки ⏩

- РРО: робота, помилки та штрафи ⏩

- ФОП-єдиноподатник: практикум для бухгалтера та підприємця ⏩

- Благодійні організації: практикум з обліку та оподаткування ⏩

Пример 3 (отпуск за свой счет на целый месяц)

Работник весь месяц был в отпуске за свой счет с 01.09.2024 по 30.09.2024. Оклад работника составляет 9000 грн. Выплат в сентябре работнику не было.

В данной ситуации зарплату за сентябрь 2024 года вообще не начисляют, так как нет ни одного отработанного дня. Соответственно, ЕСВ также не начисляем, так как отсутствует его база начисления.

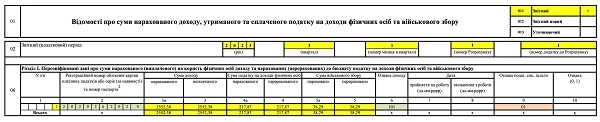

В Приложении Д1 Налогового расчета по такому работнику данных с суммами зарплаты и ЕСВ не будет. Однако заполнить придется, так как надо показать количество дней отпуска за свой счет в графе 13. Заполненный Приложение Д1 на основе примера 3 приведено ниже.

В Приложении 4ДФ по данному работнику ничего не заполняем, так как дохода у него нет.

Пример 4 (зарплата, отпуск за свой счет, доплата к минимальной зарплате)

Работник взял отпуск без сохранения зарплаты с 06.09.2024 по 24.09.2024. Оклад работника составляет 6500 грн. за дни работы работнику насчитали премию 400 грн.

Отработал работник в сентябре 2024 года всего 8 рабочих дней (64 рабочих часа). На отпуск без сохранения пришлось всего 13 рабочих дней (то есть 104 рабочих часа).

Считаем:

- зарплата по окладу за отработанные дни: 6500 × 64 ÷ 168 = 2476,19 грн;

- общая зарплата за сентябрь 2024 года (фактическая база ЕСВ): 2476,19 + 400 = 2876,19 грн

Следует провести доплату к минимальной зарплате, так как минимальная оплата 8 рабочих дней должна быть:

8000 × 64 ÷ 168 = 3047,62 грн,

где 8000 грн — минимальная зарплата сентября 2024 года.

Что касается использование часов в расчете — лучше всего считать как раз по часам, чем по дням. Во-первых, так точнее. Во-вторых, это более универсальный — подходит и для тех работников, которые работают на неполное рабочее время.

Сравним начисленную сумму работнику и минимально требуемую оплату за соответствующее время: 2876,19 ˂ 3047,62

Следовательно, необходимо начислить доплату к минимальной заработной платы и составляет: 3047,62 – 2876,19 = 171,43

Общая зарплата (фактическая база ЕСВ): 2476,19 + 400 + 171,43 = 3047,62

Проверяем также соблюдение минимальной базы ЕСВ: 3047,62 ˂ 8000

Рассчитываем разницу между минимальной и фактической базой ЕСВ: 8000 – 3047,62 = 4952,38 грн

Считаем ЕСВ:

- по фактической базы: 3047,62 × 0,22 = 670,48 грн;

- с разницы между минимальной и фактической базой: 4952,38 × 0,22 = 1089,52 грн;

- проверяем общую сумму ЕСВ: 670,48 + 1089,52 = 1760,00 грн

Заполним Приложение Д1 для данной ситуации (см. Приложение 1).

При заполнении Приложения 4ДФ учитываем наличие НСЛ, так как сумма зарплаты у такого работника менее 4240 грн. Расчет налогов для Приложения 4ДФ имеет тогда вид:

- НДФЛ = (3 047,62 – 1514) × 0,18 = 276,05 грн, где 1514 грн — это базовый размер НСЛ для 2024 года;

- ВС = 3 047,62 × 0,015 = 45,71 грн

Сумма зарплаты к выплате (справочно) = 3 047,62 – 276,05 – 45,71 = 2 725,86 грн

Заполненное Приложение 4ДФ приведено ниже. Обратите внимание, что в графе 9 указан признак НСЛ «01», соответствующий обычной НСЛ.

Остальные исключения из применения минимальной базы ЕСВ

Минимальная база ЕСВ не применяется относительно зарплаты:

- совместителей — ЕСВ им насчитывайте на их фактический доход;

- новых и уволенных работников, которые отработали неполный месяц через принятие на работу или увольнение в таком месяце;

- лицам с инвалидностью, по фонду оплаты труда которых применяйте сниженную ставку ЕСВ — 8,41%.

Нет военное положение, ни карантин не добавляли исключений к применению минимальной базы ЕСВ.

Исключение в правилах применения минимальной базы ЕСВ можно найти в пп. «6» раздела ІІІ Инструкции о порядке начисления и уплаты единого взноса на общеобязательное государственное социальное страхование, что утверждена приказом Минфина от 20.04.2015 № 449.

Пример 5 (зарплата, отпуск за свой счет, ЕСВ, работник с инвалидностью)

Работник, что имеет инвалидность, взял отпуск за свой счет с 06.09.2024 по 24.09.2024. Оклад работника составляет 10 500 грн. За дни работы работнику насчитали премию 1000 грн.

Отработал работник в сентябре 2024 года всего 8 рабочих дней (64 рабочих часа). На отпуск без сохранения пришлось всего 13 рабочих дней (то есть 104 рабочих часа).

Считаем:

- зарплата по окладу за отработанные дни: 10500 × 64 ÷ 168 = 4000,00 грн;

- общая зарплата за сентябрь 2024 года (фактическая база ЕСВ): 4000,0 + 1000 = 5000,00 грн

Доплату к минимальной зарплате не производим, так как минимальная оплата 8 рабочих дней соблюдена:

8000 × 64 ÷ 168 = 3 047,62 грн < 5000,00 грн

Так как работник имеет инвалидность, то минимальная база ЕСВ не применяется и ЕСВ начисляют на фактическую зарплату за месяц.

Считаем ЕСВ: 5000,00 × 0,0841 = 420,50 грн

При заполнении Приложения Д1 Налогового расчета по такому работнику в графе 08 при начислении зарплаты нужно вместо кода «1» (обычный работник, ЕСВ 22%) поставить код «2» (лицо с инвалидностью, ЕСВ 8,41%). Заполненный Приложение Д1 на основе примера 5 приведено ниже.

Что касается Приложения 4ДФ, то он в данном случае не имеет никаких особенностей заполнение. А сам расчет налогов будет такой:

- НДФЛ = 5000,00 × 0,18 = 900,00;

- ВС = 5000,00 × 0,015 = 75,00;

Сумма зарплаты к выплате (справочно): 5000,00 – 900,00 – 75,00 = 4025,00 грн