Закрытие ФЛП 2020: процедура

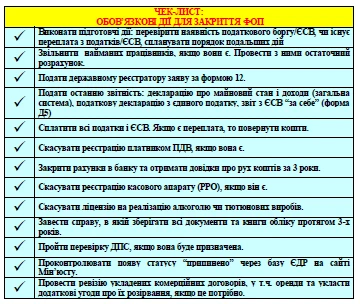

Шаг 1. Сначала все анализируем

Этот шаг должен предшествовать всей процедуре закрытия ФЛП. Прежде чем ее начать желательно дать ответ себе на следующие вопросы:

- почему именно решено прекратить ФЛП?

- какая именно сейчас информация значится по ФЛП в реестре?

- что именно в ходе предпринимательской деятельности было зарегистрировано на ФЛП?

- есть налоговый долг или переплата по налогам/ЕСВ? Вебінари для бухгалтерів 2026

Поясним, почему эти вопросы важны.

Причины закрытия ФЛП – если просто нежелание заниматься в дальнейшем деятельностью, которая была, платить налоги и ЕСВ, то окончательное такое решение? Ведь есть альтернативные варианты, которые дают возможность приостановить деятельность и оптимизировать на это время налоги:

АЛЬТЕРНАТИВЫ ЗАКРЫТИЮ ФЛП | |||

Варианты | Плюси | Минуси | |

1 | перейти на 3 группу единого налога | при нулевом доходе – нулевой единый налог | ЕСВ “за себя” в минимальном размере все равно надо платить – 1039,06 грн/месяц (3117,18 грн/квартал)* |

2 | перейти на общую систему |

| |

3 | уйти в отпуск** |

| |

* исключение, когда ЕСВ не уплачивается – предприниматель является пенсионером или лицом с инвалидностью; ** не подходит, если есть наемные работники (п. 295.5 НКУ). | |||

Как видим при нулевом доходе общая система по сравнению с упрощенным преимуществ нет. Относительно отпуска, то этот вариант может подойти, например, в ситуации весеннего карантина 2020 через коронавирус, когда необходимо прекратить деятельность на временный период.

Если приведенные варианты по тем или иным причинам не подходят – выход один, закрываться. Такого понятия как “приостановление ФЛП” в законодательстве, к сожалению, нет. Есть только снятие с регистрации.

Относительно сверки с информацией в реестре – проверить можно через ЕГР, доступ к которому есть на сайте Минюста. По ФИО или налоговому номеру. Это бесплатно. Для чего? Госрегистратор может отказать в закрытии ФЛП, если учетные данные реестра не совпадают с существующими. Например, меняли фамилию, меняли адрес, возможно через декоммунизацию была переименована улица и тому подобное.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Что именно было зарегистрировано – вспомните:

- регистрировался ли ФЛП плательщиком НДС?

- зарегистрирован ли на ФЛП кассовый аппарат (РРО)?

- есть ли полученные лицензии? Например, на розничную торговлю алкогольными изделиями или розничную торговлю табачными изделиями?

- получалась ли квалифицированная электронная подпись (КЭП)? Прежнее название – цифровая электронная подпись (ЭЦП)?

- сколько счетов в банке открыто для ведения предпринимательской деятельности? Собственные счета, на физлицо, вспоминать не нужно;

- договоры аренды? Другие коммерческие договоры? Определенные коммерческие обязательства, которые заключались и имеют длительный срок действия. Проверьте условия по ним, снятие с регистрации ФЛП не означает автоматическое прекращение взятых обязательств. Возможно, часть договоров придется разорвать специально, например, дополнительными соглашениями к ним;

- наемные работники? Есть трудовые договоры и неисключенные работники у ФЛП 2-3 группы и общей системы. Их увольнение следует провести ДО снятия с регистрации.

Это лишь возможный круг дополнительных вопросов. Снятие с регистрации не решает их автоматически. Решение этих вопросов увеличивает продолжительность процедуры закрытия ФЛП.

И последнее – налоговый долг. Закрытие ФЛП не отменяет налоговый долг по предпринимательской деятельности. Если хотите закрыться из-за невозможности платить налоги, то снятие с регистрации не снимает ответственности. ГНС могут налагать арест и взимать существующее имущество физлица и после прекращения ФЛП.

Также существование налогового долга будет мешать восстановлению регистрации как предпринимателя на едином налоге, если вдруг возникнет желание возобновить предпринимательскую деятельность. Проверить долг можно:

- через сайт ГНС - “Узнай больше о своем бизнес-партнере”. Введите туда свои данные и узнаете о собственном налоговом долге. Однако, этот метод не дает возможность увидеть задолженность по ЕСВ, так как ЕСВ не является частью налогового долга;

- через запрос в ГНС. Это можно – через сервис “Состояние расчетов с бюджетом” в электронном кабинете или подать письменное заявление в органе ГНС. Так можно проверить и долги по ЕСВ.

Может так случиться, что вместо налогового долга у ФЛП, наоборот, переплата по налогам / ЕСВ. Тогда их можно вернуть (см. шаг 3).

Если все это проанализировано и окончательное решение принято. То начинаем закрытие ФЛП.

Шаг 2. Обращаемся к государственному регистратору

Здесь возможны варианты – лично, через представителя с доверенностью, а также в электронном виде. Последний вариант доступен на Едином государственном веб-портале электронных услуг "Портал Дія" (ранее это было на сайте Минюста). Однако, для этого надо иметь квалифицированную электронную подпись (КЭП).

Если электронный вариант не подходит, то посещаем Центр предоставления административных услуг по месту регистрации или местного нотариуса. Первый вариант – бесплатный, а вот нотариусу надо заплатить. Кроме того, не все нотариусы предоставляют такие услуги.

Также возможен еще один вариант – обратиться в юридическую фирму, которая выполнит все “под ключ” с предоставлением сопутствующих консультаций.

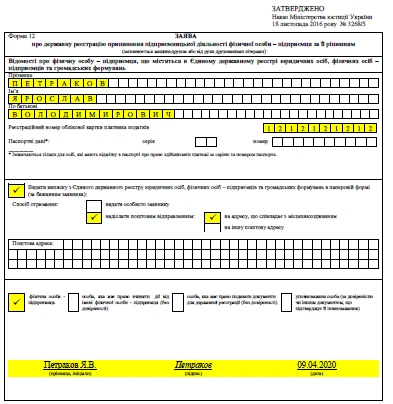

На этом этапе подаем регистратору следующие документы:

- заявление по форме 12 (см. приказ Минюста от 18.11.2016 № 3268/5). Заполнить ее можно как на компьютере и распечатать, так и от руки печатными буквами Заявление на закрытие ФЛП 2020 ОБРАЗЕЦ картинка + кнопка (образец заявления – файл 2);

- оригинал паспорта – имейте с собой, если заявление подается лично. Если заявление подает уполномоченное лицо, то на надо, чтобы у него была доверенность .

Если все происходит через портал электронных услуг, то нужна одна лишь заявление.

Внимание: статус предпринимателя теряется с даты внесения в ЕГР записи о госрегистрации прекращения предпринимательской деятельности

При заполнении заявления обратите внимание на следующее:

- язык используем украинский;

- указывайте регистрационный номер учетной карточки (идентификационный код), а не паспортные данные. Распространенная ошибка – указывать данные паспорта, так как это могут делать только лица, имеющие соответствующую отметку в паспорте, что им предоставлено такое право. Это для людей, которые из религиозных убеждений отказались иметь этот код;

- взнос проставьте отметку, что желаете получить выписку из ЕГР о прекращении ФЛП – лишней она не будет.

Снятие с регистрации ФЛП должно произойти быстро – в течение 24 часов. Однако, это только у госрегистратора. Еще остается ГНС.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Шаг 3. Подаем последнюю отчетность

Состав “прощальной” отчетности зависит от системы налогообложения, на которой находитесь:

Особенности | Общая система | Единый налог (1-3 группа) | ЕСВ |

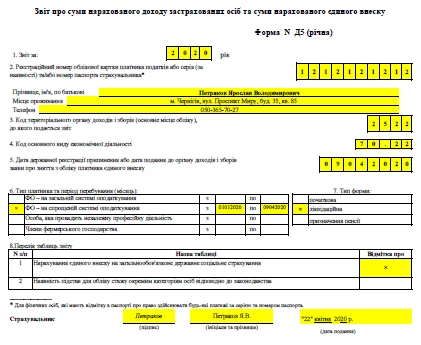

Отчет | Декларация об имущественном состоянии и доходах | Налоговая декларация по единому налогу | Отчет по ЕСВ “за себя” (форма № Д5) |

Когда подать | 30 кал. дней (считая со дня закрытия) | 40 кал. дней* (за последним кал. днем последнего отчетного квартала, которым является квартал закрытие ФЛП) | 30 кал. дней (считая со дня закрытия) |

Пометка на отчете | “Отчетная” | “Отчетная” | “Ликвидационная” |

* все группы одинаково (1-3). На такой срок указывают налоговики в письме ГНС от 16.03.2018 № 1042/М/99-99-13-02-01-14/ИНК (далее – Письмо № 1042), а также в разъяснении 135.02 ВИР. Хотя НКУ специально данную процедуру и не регулирует, лучше прислушиваться к налоговикам. | |||

Рассмотрим это все на примере снятия с регистрации ФЛП 09.04.2020 г. при различных системах налогообложения:

СРОКИ ПОДАЧИ “ПРОЩАЛЬНОЙ” ОТЧЕТНОСТИ, если закрытие ФЛП зарегистрировано 09.04.2020 г. (ІІ квартал) | |||

Особенности | Налоговая декларация | ЕСВ | |

Общая система | Единый налог | ||

Крайний день подачи | 08.05.2020 г. | 10.08.2020 г. | 08.05.2020 г. |

Последние отчетный период | 01.01.2020-30.04.2020* | 01.01.2020-30.04.2020 (1-2 группа)** | 01.01.2020-30.04.2020*** |

01.01.2020-30.06.2020 (3 группа)** | |||

* последний отчетный период – со дня, следующего за днем предыдущего отчетного периода, до последнего дня календарного месяца, в котором регистрируется прекращение ФЛП (Письмо № 1042); ** последний отчетный период – налоговый квартал в котором проведена государственная регистрация прекращения предпринимательской деятельности (Письмо № 1042). Для группы 1-2 – это период пребывания на едином налоге в отчетном году. Для группы 3 – это квартал, в котором состоялась регистрация закрытие ФЛП; ***последний отчетный период – со дня окончания отчетного период до дня регистрации закрытие ФЛП в ЕГР (абз. 5 ч. 8 ст. 9 Закона “О сборе и учете ЕСВ” от 08.07.2010 г. № 2464, далее – Закон о ЕСВ). День закрытия (09.04.2020) указывается в форме Д5 (годовая) в поле “5”. Однако, в таблице 1 отчета показываем полностью доход и ЕСВ за весь апрель 2020. | |||

Образец заполненной ликвидационной формы Д5 приводим ниже:

Если ФЛП плательщик НДС, то еще и нужно подать Налоговую декларацию по НДС. Крайними датами последнего отчетного налогового периода для плательщика НДС является (п. 184.6 НКУ):

- день, следующий за последним днем предыдущего отчетного периода – начало;

- день аннулирования регистрации (это может быть дата регистрации закрытие ФЛП или дата подачи подача заявления на аннулирование, если такое событие произошло раньше) – конец.

Шаг 4. Рассчитываемся по налогам и ЕСВ

Оплатите все налоги и сборы, связанные с последним налоговым периодом. При этом обратите внимание, что единый налог за месяц (1-2 группа), а также ЕСВ уплачиваются полностью, то есть за полный месяц. Для примера, даже если ФЛП 2 группы закрыт 01.04.2020 г., то ЕСВ за апрель 2020 года он платит в полной сумме – 1039,06 грн, а также единый налог 944,60 грн.

Срок уплаты налога – 10 календарных дней от крайней даты подачи “прощальной” декларации. По 1-2 группы, то есть еще одна дата, которая остается, – единый налог надо заплатить в стандартный срок, то есть до 20-го числа месяца.

Однако, по факту лучше оплатить все ранее, так как это будет мешать вам закрыть счета в банке. Хотя есть и другой альтернативные варианты, которые позволяют оплатить налоги даже после закрытия счетов:

- оплата наличными через кассу банка;

- уплата иных счетов предпринимателя как физического лица.

В обоих вариантах деньги должны вноситься/уплачиваться от имени предпринимателя.

Если есть переплата по налогам и сборам, то вернуть их можно в 2 способа при условии, что не получилось 1095 дней и нет налогового долга:

- на определенный банковский счет. Однако, есть исключение – переплата по НДФЛ по работникам;

- зачесть в счет уплаты других налогов и сборов. Однако, нельзя зачесть переплату по налогам в счет оплаты ЕСВ, так как это не налог.

Указанный вариант следует указать в заявлении на возврат излишне уплаченного налога, которую нужно подать в ГНС в произвольной форме.

Шаг 5. Закрываем счета в банке

Перед тем, как закрывать счета возьмите справки о движении денежных средств за последние 3 года ведения предпринимательской деятельности. Их могут требовать налоговики при снятии с регистрации или в ходе налоговой проверки. Документы и порядок закрытия счетов могут иметь определенные особенности в зависимости от банка. Например, возможность осуществить это через систему “Клиент-Банк”.

Шаг 6. Снимаемся с учета в ГНС

Здесь все может состояться и без участия налогоплательщика-налоговики аннулируют регистрацию плательщиком НДС, на основе полученных данных из ЕГР. Однако, это не означает полное снятие с учета.

Иногда налоговики требуют написать заявление об отказе от применения упрощенной системы. Хотя все должно произойти автоматически.

Налоговики имеют право перед снятием с учета назначить налоговую проверку и проверить последние 1095 дней от момента закрытия ФЛП. Однако, такие проверки назначаются далеко не всем, так как в ГНС не хватает на всех аудиторов.

Однако, проблема здесь не в налогах, а в ЕСВ. Формально проверка является обязательным условием снятия с регистрации (абз. 7 ч. 1 ст. 5 Закона о ЕСВ). И администрирует ЕСВ тоже ГНС. И аудиторов не хватает. Еще один нюанс ЕСВ срок 1095 дней на него не действует, и налоговики могут проверять всю деятельность ФЛП.

После снятия с учета как предприниматель вы останетесь в учете как плательщик налогов – обычное физическое лицо, но с отметкой, что получал доходы от предпринимательской деятельности. Никаких документов при этом ГНС не выдается.

Шаг 7. Отменяем другие зарегистрированные на ФЛП объекты

Осуществляем отмену других регистраций:

- электронная подпись. Однако, отказываться от него не обязательно. Можно оставить и использовать для собственных, уже непроизводственных нужд. Хотя можно и отказаться из соображений безопасности. Тогда обращаемся к квалифицированному поставщика электронных доверительных услуг, у которого получали подпись, для его аннулирования (часто употребляется прежнее название – аккредитованный центр сертификации ключей АЦСК). Если ничего не делать, то ключ рано или поздно потеряет свою силу;

- отменяем регистрацию кассового аппарата (РРО). Для этого сначала обращаемся в Центр сервисного обслуживания (ЦСО), с которым заключен договор, для распломбирования РРО. Затем подаем в ГНС заявление по форме № 4-РРО. К ней добавляем регистрационное удостоверение РРО и справки ЦСО о распломбировании РРО. Отмена регистрации КУРО, если она была, происходит одновременно с отменой регистрации РРО, От ГНС ждем справку об отмене регистрации РРО (5 дней);

- отменяем лицензии, если торговали алкоголем или сигаретами. Если есть лицензии, то надо еще и подать заявления на их аннулирования, чтобы за них не платить;

- проводим ревизию заключенных коммерческих договоров и при необходимости прекращаем их, заключая сделки с партнерами.

Шаг 8. Проходим проверку ГНС

Для прохождения проверки по уплате налогов и ЕСВ следует заранее заготовить (все за 3 года):

- банковские выписки по счетам предпринимательской деятельности;

- книги учета доходов, доходов и расходов;

- документы (акты выполненных работ, накладные, сведения по начислению зарплаты и т. п.), а также договора.

Хранить эти документы надо 3 года от дня подачи отчетности, для заполнения которой они были использованы (п. 44.1 НКУ). Однако, документы по начислению и уплате ЕСВ храните постоянно, так как для них 1095-дневный период не действует.

После проверки ГНС должны составить акт (есть нарушения) или справку (если нет нарушений). Сохраняем их в дальнейшем у себя.

Шаг 9. Контролируем процесс

Заходим на сайт Минюста и проверяем наличие статуса “прекращено”. А также пользуемся сервисами ГНС:

Контроль необходим, так как следствием незакрытого ФЛП может быть доначисления, например, ЕСВ.

Как сняться с учета плательщику НДС

Плательщики НДС имеют еще подать форму 3-НДС для аннулирования регистрации. Желательно это еще перед закрытием ФЛП, так как вам понадобятся банковские счета, которые надо будет закрывать. Разбираться с учета плательщиком НДС можно между шагом 3 и 4, то есть перед закрытием счетов. Подробнее в материале Аннулирования регистрации плательщика НДС..

Если проверки не было, то считается прекращенным ФЛП

Да. ФЛП прекращается со дня внесения записи в госреестр (ЕГР). С этого момента ФЛП перестает платить налоги и ЕСВ по предпринимательской деятельности.

После записи “прекращено” в ЕГР можно не проходя проверки зарегистрировать новый ФЛП. Проверка решает только вопросы порядка внутреннего учета бывшего ФЛП в ГНС. Итак, писать какие-то заявления или письма ГНС о назначении внеплановой документальной проверки, как это иногда советуют, не нужно. Тем более предоставлять самому ГНС документы. Результатом проверки может быть доначисление налогов и ЕСВ вместе со штрафами.

Вопрос проверки ничего на самом деле не решает. Сегодня по тысячам закрытых ФЛП проверки не было, так как в ГНС не хватает аудиторов. Через ГНС расставляет приоритеты и проверяет в первую очередь рисковых налогоплательщиков.

Как быть с наемными работниками

Если есть наемные работники, то ПЕРЕД тем, как закрывать ФЛП и обращаться к госрегистратору (шаг 2) выплачиваем зарплату и увольняет наемных работников, проводим с ними окончательный расчет. Подаем по ним последние отчеты – форму 1ДФ и отчет по ЕСВ (форма Д4) в установленные для них сроки (это уже можно сделать и после госрегистратора). Однако, лучше отчеты подать раньше. В отчетах в соответствующих графах приводим сведения о дате и приказы об увольнении.

Обратите внимание, что, если увольнение по инициативе работодателя – предупредить работников нужно за 2 месяца. Альтернатива – увольнение по соглашению сторон и по собственному желанию. К сожалению, в КЗоТ отсутствует норма об увольнении из-за прекращения предпринимательской деятельности.

Можно ли восстановить ФЛП

Нет. Восстановить закрытый ФЛП нельзя. Придется регистрироваться заново.