Закриття ФОП 2020

Закриття ФОП 2020: процедура

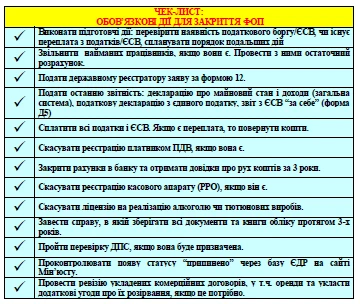

Крок 1. Спочатку все аналізуємо

Цей крок має передувати усій процедурі закриття ФОП. Перш ніж її розпочати бажано дати відповідь собі на наступні питання:

- чому саме вирішено припинити ФОП?

- яка саме зараз інформація значиться по ФОП у реєстрі?

- що саме в ході підприємницької діяльності було зареєстровано на ФОП?

- чи є податковий борг або переплата з податків/ЄСВ? Вебінари для бухгалтерів 2026

Пояснимо, чому ці питання важливі.

Причини закриття ФОП – якщо просто небажання займатися надалі діяльністю, яка була, сплачувати податки та ЄСВ, то чи остаточне таке рішення? Адже є альтернативні варіанти, які дають можливість призупинити діяльність та оптимізувати на цей час податки:

АЛЬТЕРНАТИВИ ЗАКРИТТЮ ФОП | |||

Варіанти | Плюси | Мінуси | |

1 | перейти на 3 групу єдиного податку | при нульовому доході – нульовий єдиний податок | ЄСВ “за себе” у мінімальному розмірі все одно треба платити – 1039,06 грн/місяць (3117,18 грн/квартал)* |

2 | перейти на загальну систему |

| |

3 | піти у відпустку** |

| |

* виняток, коли ЄСВ не сплачується – підприємець є пенсіонером або особою з інвалідністю; ** не підходить, якщо є наймані працівники (п. 295.5 ПКУ). | |||

Як бачимо при нульовому доході загальна система у порівнянні зі спрощеною переваг немає. Щодо відпустки, то цей варіант може підійти, наприклад, у ситуації весняного карантину 2020 через коронавірус, коли необхідно діяльність припинити на тимчасовий період.

Якщо наведені варіанти з тих чи інших причин не підходять – вихід один, закриватися. Такого поняття як “призупинення ФОП” у законодавстві, на жаль, немає. Є тільки зняття з реєстрації.

Щодо звірки з інформацією в реєстрі – перевірити можна через ЄДР, доступ до якого є на сайті Мін’юсту. По ПІБ чи податковому номеру. Це безкоштовно. Навіщо? Держреєстратор може відмовити у закритті ФОП, якщо облікові дані реєстру не співпадають з існуючими. Наприклад, змінювали прізвище, змінювали адресу, можливо через декомунізацію була перейменована вулиця тощо.

Що саме було зареєстровано – згадайте:

- чи реєструвався ФОП платником ПДВ?

- чи зареєстрований на ФОП касовий апарат (РРО)?

- чи є отримані ліцензії? наприклад, на роздрібну торгівлю алкогольними виробами чи роздрібну торгівлю тютюновими виробами?

- чи отримувався кваліфікований електронний підпис (КЕП)? Колишня назва – цифровий електронний підпис (ЕЦП)?

- скільки рахунків у банку відкрито для ведення підприємницької діяльності? Власні рахунки, на фізособу, згадувати не потрібно;

- договори оренди? Інші комерційні договори? Певні комерційні зобов’язання, які укладалися і мають тривалий терміні дії. Перевірте умови по ним, зняття з реєстрації ФОП не означає автоматичне припинення взятих зобов’язань. Можливо, частину договорів доведеться розірвати спеціально, наприклад, додатковими угодами до них;

- наймані працівники? Чи є трудові договори і незвільнені працівники у ФОП 2-3 групи та загальної системи. Їх звільнення слід провести ДО зняття з реєстрації.

Це лише можливе коло додаткових питань. Зняття з реєстрації не вирішує їх автоматично. Вирішення цих питань збільшує тривалість процедури закриття ФОП.

І останнє – податковий борг. Закриття ФОП не скасовує податковий борг по підприємницькій діяльності. Якщо бажаєте закритися через неможливість сплачувати податки, то зняття з реєстрації не знімає відповідальності. ДПС можуть накладати арешт і стягувати існуюче майно фізособи й після припинення ФОП.

Також існування податкового боргу заважатиме відновленню реєстрації як підприємця на єдиному податку, якщо раптом постане бажання відновити підприємницьку діяльність. Перевірити борг можна:

- через сайт ДПС – “Дізнайся більше про свого бізнес-партнера”. Введіть туди свої дані і дізнаєтеся про власний податковий борг. Однак, цей метод не дає можливість побачити заборгованість з ЄСВ, так як ЄСВ не є частиною податкового боргу;

- через запит до ДПС. Це можна – через сервіс “Стан розрахунків з бюджетом” в електронному кабінеті або подати письмову заяву в органі ДПС. Так можна перевірити й борги по ЄСВ.

Може так статися, що замість податкового боргу у ФОП, навпаки, переплата з податків/ЄСВ. Тоді їх можна повернути (див. крок 3).

Якщо все це проаналізовано й остаточне рішення прийнято. То починаємо закриття ФОП.

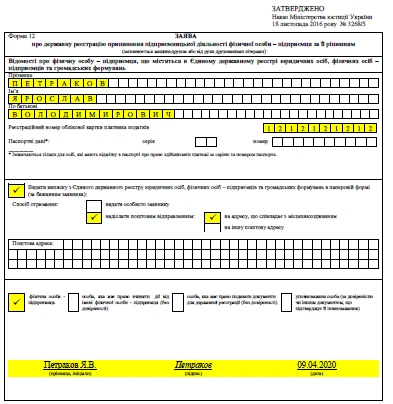

Крок 2. Звертаємося до державного реєстратора

Тут можливі варіанти – особисто, через представника з довіреністю, а також в електронному вигляді. Останній варіант доступний на Єдиному державному веб-порталі електронних послуг “Портал Дія” (раніше це було на сайті Мін’юсту). Однак, для цього треба мати кваліфікований електронний підпис (КЕП).

Якщо електронний варіант не підходить, то відвідуємо Центр надання адміністративних послуг за місцем реєстрації або місцевого нотаріуса. Перший варіант – безкоштовний, а от нотаріусу треба заплатити. Крім того, не всі нотаріуси надають такі послуги.

Також можливий ще один варіант – звернутися до юридичної фірми, яка виконає все “під ключ” з наданням супутніх консультацій.

На цьому етапі подаємо реєстратору наступні документи:

- заяву за формою 12 (див. наказ Мін’юсту від 18.11.2016 № 3268/5). Заповнити її можна як на комп’ютері та роздрукувати, так і від руки друкованими літерами;

- оригінал паспорту – майте з собою, якщо заява подається особисто. Якщо заяву подає уповноважена особа, то на треба, щоб у неї була довіреність.

Якщо все відбувається через портал електронних послуг, то потрібна одна лише заява.

Увага: Статус підприємця втрачається з дати внесення до ЄДР запису про держреєстрацію припинення підприємницької діяльності

При заповненні заяви зверніть увагу на наступне:

- мову використовуємо українську;

- вказуйте реєстраційний номер облікової картки (ідентифікаційний код), а не паспортні дані. Поширена помилка – вказувати дані паспорту, так як це можуть робити тільки особи, які мають відповідну відмітку у паспорті, що їм надано таке право. Це для людей, які з релігійних переконань відмовилися мати цей код;

- проставте позначку, що бажаєте отримати виписку з ЄДР про припинення ФОП – зайвою вона не буде.

Зняття з реєстрації ФОП має відбутися швидко – протягом 24 годин. Однак, це лише у держреєстратора. Ще залишається ДПС.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

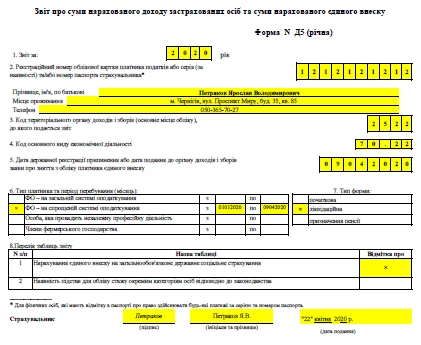

Крок 3. Подаємо останню звітність

Склад “прощальної” звітності залежить від системи оподаткування, на якій перебуваєте:

Особливості | Загальна система | Єдиний податок (1-3 група) | ЄСВ |

Звіт | Декларація про майновий стан і доходи | Податкова декларація з єдиного податку | Звіт з ЄСВ “за себе” (форма № Д5) |

Коли подати | 30 кал. днів (рахуючи з дня закриття) | 40 кал. днів* (за останнім кал. днем останнього звітного кварталу, яким є квартал закриття ФОП) | 30 кал. днів (рахуючи з дня закриття) |

Помітка на звіті | “Звітна” | “Звітна” | “Ліквідаційна” |

* усі групи однаково (1-3). На такий термін вказують податківці у листі ДФС від 16.03.2018 № 1042/М/99-99-13-02-01-14/ІПК (далі – Лист № 1042), а також у роз’ясненні 135.02 ЗІР. Хоча ПКУ спеціально дану процедуру й не врегульовує, краще дослухатися до податківців. | |||

Розглянемо це все на прикладі зняття з реєстрації ФОП 09.04.2020 р. за різних систем оподаткування:

СТРОКИ ПОДАЧІ “ПРОЩАЛЬНОЇ” ЗВІТНОСТІ, якщо закриття ФОП зареєстровано 09.04.2020 р. (ІІ квартал) | |||

Особливості | Податкова декларація | ЄСВ | |

Загальна система | Єдиний податок | ||

Крайній день подачі | 08.05.2020 р. | 10.08.2020 р. | 08.05.2020 р. |

Останні звітний період | 01.01.2020-30.04.2020* | 01.01.2020-30.04.2020 (1-2 група)** | 01.01.2020-30.04.2020*** |

01.01.2020-30.06.2020 (3 група)** | |||

* останній звітний період – з дня, який настає за днем попереднього звітного періоду, до останнього дня календарного місяця, в якому реєструється припинення ФОП (Лист № 1042); ** останній звітний період – податковий квартал в якому проведено державну реєстрацію припинення підприємницької діяльності (Лист № 1042). Для групи 1-2 – це період перебування на єдиному податку у звітному році. Для групи 3 – це квартал, у якому відбулася реєстрація закриття ФОП; ***останній звітний період – з дня закінчення звітного період до дня реєстрації закриття ФОП у ЄДР (абз. 5 ч. 8 ст. 9 Закону “Про збір та облік ЄСВ” від 08.07.2010 р. № 2464, далі – Закон про ЄСВ). День закриття (09.04.2020) зазначається у формі Д5 (річна) у полі “5”. Однак, у таблиці 1 звіту показуємо повністю дохід та ЄСВ за весь квітень 2020. | |||

Зразок заповненої ліквідаційної форми Д5 наводимо нижче:

Якщо ФОП платник ПДВ, то ще й треба подати Податкову декларацію з ПДВ. Крайніми датами останнього звітного податкового періоду для платника ПДВ є (п. 184.6 ПКУ):

- день наступний за останнім днем попереднього звітного періоду – початок;

- день анулювання реєстрації (це може бути дата реєстрації закриття ФОП або дата подача подачі заяви на анулювання, якщо така подія сталася раніше) – кінець.

Крок 4. Розраховуємося з податків та ЄСВ

Сплатіть усі податки і збори, пов’язані з останнім податковим періодом. При цьому зверніть увагу, що єдиний податок за місяць (1-2 група), а також ЄСВ сплачуються повністю, тобто за повний місяць. Для прикладу, навіть якщо ФОП 2 групи закритий 01.04.2020 р., то ЄСВ за квітень 2020 року він сплачує у повній сумі – 1039,06 грн, а також єдиний податок 944,60 грн.

Строк сплати податків – 10 календарних днів від крайньої дати подачі “прощальної” декларації. Щодо 1-2 групи, то є ще одна дата, яка залишається, – єдиний податок треба заплатити у стандартний строк, тобто до 20-го числа місяця.

Однак, по факту краще сплатити все раніше, так як це буде заважати вам закрити рахунки в банку. Хоча є й інший альтеративні варіанти, які дозволяють сплатити податки навіть після закриття рахунків:

- сплата готівкою через касу банку;

- сплата з інших рахунків підприємця як фізичної особи.

В обох варіантах гроші мають вноситися/сплачуватися від імені підприємця.

Якщо є переплата з податків і зборів, то повернути їх можна у 2 способи за умови, що не вийшло 1095 днів і немає податкового боргу:

- на певний банківський рахунок. Однак, є виняток – переплата з ПДФО по працівникам;

- зарахувати в рахунок сплати інших податків і зборів. Однак, не можна зарахувати переплату з податків в рахунок оплати ЄСВ, так як це не податок.

Вказаний варіант слід зазначити у відповідній заяві на повернення надміру сплаченого податку, яку треба подати до ДПС у довільній формі.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Крок 5. Закриваємо рахунки у банку

Перед тим, як закривати рахунки візьміть довідки про рух грошових коштів за останні 3 роки ведення підприємницької діяльності. Їх можуть вимагати податківці при знятті з реєстрації або в ході податкової перевірки. Документи й порядок закриття рахунків можуть мати певні особливості в залежності від банку. Наприклад, можливість здійснити це через систему “Клієнт-Банк”.

Крок 6. Знімаємося з обліку у ДПС

Тут все може відбутися й без участі платника податку – податківці анулюють реєстрацію платником ПДВ на основі отриманих даних з ЄДР. Однак, це не означає повне зняття з обліку.

Інколи податківці вимагають написати заяву про відмову від застосування спрощеної системи. Хоча все має відбутися й автоматично.

Податківці мають право перед зняттям з обліку призначити податкову перевірку й перевірити останні 1095 днів від моменту закриття ФОП. Однак, такі перевірки призначаються далеко не всім, так як у ДПС не вистачає на всіх аудиторів.

Однак, проблема тут не в податках, а в ЄСВ. Формально перевірка є обов’язковою умовою зняття з реєстрації (абз. 7 ч. 1 ст. 5 Закону про ЄСВ). І адмініструє ЄСВ теж ДПС. І аудиторів не вистачає. Ще один нюанс ЄСВ строк 1095 днів на нього не діє й податківці можуть перевіряти всю діяльність ФОП.

Після зняття з обліку як підприємець ви залишитесь в обліку як платник податків – звичайна фізична особа, але з відміткою, що отримував доходи від підприємницької діяльності. Ніяких документів при цьому ДПС не видається.

Крок 7. Скасовуємо інші зареєстровані на ФОП об’єкти

Здійснюємо скасування інших реєстрацій:

- електронний підпис. Однак, відмовлятися від нього не обов’язково. Можна залишити й використовувати для власних, уже непідприємницьких потреб. Хоча можна й відмовитися з міркувань безпеки. Тоді звертаємося до кваліфікованого надавача електронних довірчих послуг, у якого отримували підпис, для його анулювання (часто вживається колишня назва – акредитований центр сертифікації ключів, АЦСК). Якщо нічого не робити, то ключ рано чи пізно свою чинність втратить;

- скасовуємо реєстрацію касового апарату (РРО). Для цього спочатку звертаємося до Центру сервісного обслуговування (ЦСО), з яким укладено договір, для розпломбування РРО. Потім подаємо до ДПС заяву за формою № 4-РРО. До неї додаємо реєстраційне посвідчення РРО та довідку ЦСО про розпломбування РРО. Скасування реєстрації КОРО, якщо вона була, відбувається одночасно зі скасуванням реєстрації РРО, Від ДПС чекаємо на довідку про скасування реєстрації РРО (5 днів);

- скасовуємо ліцензії, якщо торгували алкоголем чи сигаретами. Якщо є ліцензії, то треба ще й подати заяви на їх анулювання, щоб за них не платити;

- проводимо ревізію укладених комерційних договорів та за необхідності припиняємо їх, укладаючи угоди з партнерами.

Крок 8. Проходимо перевірку ДПС

Для проходження перевірки щодо сплати податків і ЄСВ слід зарані заготовити (усе за 3 роки):

- банківські виписки по рахунках підприємницької діяльності;

- книги обліку доходів, доходів і витрат;

- первинні документи (акти виконаних робіт, накладні, відомості по нарахуванню зарплати тощо), а також договори.

Зберігати ці документи треба 3 роки від дня подачі звітності, для заповнення якої вони були використані (п. 44.1 ПКУ). Однак, документи щодо нарахування і сплати ЄСВ зберігайте постійно, так як для них 1095-денний період не діє.

Після перевірки ДПС мають скласти акт (є порушення) або довідку (якщо нема порушень). Зберігаємо їх надалі у себе.

Крок 9. Контролюємо процес

Заходимо на сайт Мін’юсту та перевіряємо наявність статусу “припинено”. А також користуємося сервісами ДПС:

Контроль необхідний, так як наслідком незакритого ФОП може бути донарахування, наприклад, ЄСВ.

Як знятися з обліку платнику ПДВ

Платники ПДВ мають ще подати форму 3-ПДВ для анулювання реєстрації. Бажано це ще перед закриттям ФОП, так як вам знадобляться банківські рахунки, які треба ж буде закривати. Знатися з обліку платником ПДВ можна між кроком 3 та 4, тобто перед закриттям рахунків. Детальніше у матеріалі Анулювання реєстрації платника ПДВ.

Якщо перевірки не було, то чи вважається ФОП припиненим

Так. ФОП припиняється з дня внесення запису у держреєстр (ЄДР). З цього моменту ФОП перестає сплачувати податки і ЄСВ по підприємницькій діяльності.

Після запису “припинено” у ЄДР можна не проходячи перевірки зареєструвати новий ФОП. Перевірка вирішує лише питання порядку внутрішнього обліку колишнього ФОП у ДПС. Отже, писати якісь заяви чи листи до ДПС про призначення позапланової документальної перевірки, як це інколи радять, не потрібно. Тим паче надавати самому ДПС документи. Результатом перевірки може бути донарахування податків і ЄСВ разом зі штрафами.

Питання перевірки нічого насправді не вирішує. Насьогодні по тисячам закритих ФОП перевірки не було, так як у ДПС не вистачає аудиторів. Через ДПС розставляє пріоритети й перевіряє в першу чергу ризикових платників податків.

Як бути з найманими працівниками

Якщо є наймані працівники, то ПЕРЕД тим, як закривати ФОП і звертатися до держреєстратора (крок 2) виплачуємо зарплату та звільняємо найманих працівників, проводимо з ними остаточний розрахунок. Подаємо по ним останні звіти – форму 1ДФ та звіт з ЄСВ (форма Д4) в установлені для них строки (це уже можна зробити й після держреєстратора). Однак, краще звіти подати раніше. У звітах у відповідних графах наводимо відомості про дати й накази про звільнення.

Зверніть увагу, що якщо звільнення за ініціативи роботодавця – попередити працівників треба за 2 місяці. Альтернатива – звільнення за угодою сторін та за власним бажанням. На жаль, у КЗпП відсутня норма щодо звільнення через припинення підприємницької діяльності.

Чи можна відновити ФОП

Ні. Відновити закритий ФОП не можна. Доведеться реєструватися заново.