Правила регистрации акцизных складов и счетчиков горючего

Кто должен регистрироваться плательщиком топливного акциза

Субъекты хозяйствования, которые реализуют топливо, должны зарегистрироваться плательщиками акцизного налога не позднее чем за три дня (п. 4, 6 Порядка электронного администрирования реализации горючего и спирта этилового, утвержденного постановлением КМУ от 24.04.2019 № 408; далее — Порядок № 408). Такой долг был и раньше, но с 01.07.2019 изменилось толкование термина «реализация горючего», приведенного в пп. 14.1.212 НКУ. Поэтому со второго полугодия 2019 года среди плательщиков топливного акциза оказались не только лица, передающие право собственности на топливо. Уплачивают акциз еще и субъекты хозяйствования, которые используют топливо для собственного потребления. Вебінари для бухгалтерів 2026

Впрочем, не все, кто осуществляет операции с горючим, обязаны регистрировать акцизные склады и, соответственно, регистрироваться плательщиками топливного акциза (пп. 14.1.6 НКУ). Речь идет о лицах, выполняющих одновременно такие условия:

- имеют помещения или территории, на каждой из которых общая вместимость расположенных емкостей для погрузки-разгрузки и хранения горючего не превышает 200 куб. об;

- в течение календарного года получают горючего не более 1000 куб. м. При этом не учитывают объем горючего, полученного через топливораздаточные колонки в местах розничной торговли горючим, на которые имеются соответствующие лицензии;

- использует горючее исключительно для нужд собственного потребления или промышленной переработки и не проводят операций по реализации и хранению горючего другим лицам.

Для плательщиков единого налога четвертой группы не ограничивают емкость емкостей, но объемы годовых закупок топлива не должны превышать 10 000 куб. об.

Все другие лица, которые осуществляют операции с горючим, однако не могут выполнить указанные выше условия, станут плательщиками акцизного налога и должны зарегистрировать места хранения горючего как акцизные склады (стационарные). Каждому составу предоставят уникальный номер (п. 5 порядка № 408).

Как зарегистрироваться плательщиком акцизного налога

В общем случае, чтобы зарегистрироваться, нужно не позднее трех дней до начала ввоза на таможенную территорию Украины или до начала реализации горючего подать налоговикам по основному месту учета заявление в электронном виде (п. 6 Порядка № 408).

Заявление должно содержать информацию о введенных в эксплуатацию акцизных складах, которые использует плательщик акцизного налога. Их регистрируют также на основании этого заявления. Относительно каждого акцизного состава нужно указать сведения об идентификаторе объекта налогообложения, названии, местонахождении и т.д.

Если новый акцизный состав вводится в эксплуатацию после регистрации лица налогоплательщиком, распорядитель акцизного состава подает заявление с отметкой о его регистрации. Так же нужно подать заявление, если вносят изменения в данные об акцизных складах, аннулируют регистрацию акцизных складов, будут устранять разногласия или ошибки в записях реестра плательщиков по акцизным составам (п. 11 Порядка № 408).

По результатам обработки заявления заявителя включат в реестр плательщиков акциз или предложат подать новое заявление.

Основания предложить подать новое заявление, следовательно, отсрочить регистрацию плательщиком акциза и акцизных складов могут быть чисто формальными. Например, если плательщик поставил сразу две отметки: о регистрации плательщиком налога и регистрации акцизного состава. Акцизные склады регистрируют на основании заявления о регистрации налогоплательщика, поэтому отдельная отметка не требуется. Ее проставляют плательщики акциза в отдельном заявлении при регистрации новых акцизных складов.

Следовательно, плательщика и склады регистрируют по единому заявлению, которое подают по основному месту учета.

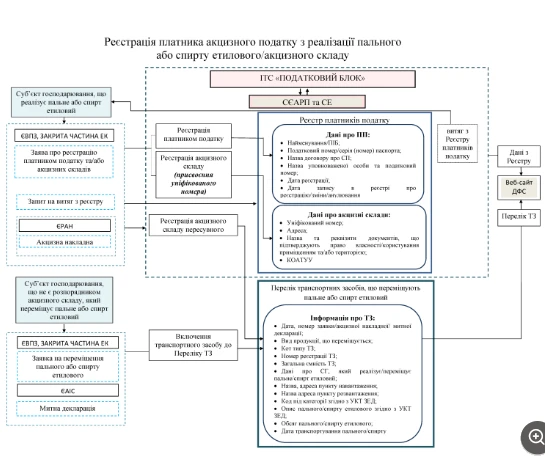

Порядок регистрации плательщика акцизного налога по реализации горючего или спирта этилового/акцизного состава наглядно в Памятнике.

Регистрация плательщика акцизного налога по реализации горючего или спирта этилового / акцизного склада

Когда аннулируют регистрацию плательщика топливного акциза

Лишиться регистрации можно по собственному желанию на основании заявления. Ее налоговики будут рассматривать в течение трех рабочих дней.

Другой вариант — налоговики примут решение об аннулировании регистрации на основании сведений из ЕГР о прекращении юрлица или предпринимательской деятельности физлица-предпринимателя.

Не позднее следующего дня после аннулирования регистрации плательщиком акциза можно снова подать заявление о регистрации плательщиком налога. Тогда плательщика перерегистрируют. При этом датой регистрации будет дата предыдущей регистрации (п. 13 Порядка № 408).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Акцизные склады горючего: когда и как регистрировать

Что такое акцизный склад

Под акцизным складом понимают помещение или территорию, где распорядитель акцизного склада осуществляет свою деятельность. Распорядитель акцизного склада — это, среди прочего, плательщик акцизного налога, который производит, обрабатывает (перерабатывает), смешивает, разливает, грузит-разгружает, хранит, реализует топливо на акцизном складе и имеет документы, подтверждающие право собственности или пользования помещениями и/или территорией, что является акцизным складом (пп. 14.1.224 НКУ).

Как плательщика акцизного налога в пп. 212.1.5 НКУ записано лицо, реализующее горючее. А реализация горючего – это физическая передача горючего с акцизного склада (пп. 14.1.212 НКУ). Итак, имеем ребус-замкнутый круг.

Контролеры в разъяснениях заинтересованным лицам относительно толкования тех или иных объектов как акцизных складов разрубили этот узел на свой лад. Они акцентировали внимание на перечне объектов, не считают топливным акцизным складом в соответствии с подпунктом 14.1.6 НКУ (письма от ГНС 06.02.2019 № 415/6/99-99-12-01-02-15/ИНК, от 20.02.2019 № 631/6/99-99-15-03-03-15/ИНК). Речь идет о трех условиях:

- общая вместимость резервуаров для горючего, расположенных в помещениях или на территории, не должна превышать 200 м3;

- субъект хозяйствования в течение календарного года получает горючего не более чем 1000 м3 (без учета объема, полученного через топливно-раздаточные колонки в местах розничной торговли горючим, на которые имеют соответствующие лицензии);

- субъект хозяйствования использует топливо исключительно для собственного потребления или промышленной переработки, не сохраняет топливо и не реализует его другим лицам.

Если субъект хозяйствования в течение года получает менее 1000 м3 горючего, а объем емкостей для горючего в пределах одной территории не превышает 200 м3, склады для горючего для собственного потребления не сочтут акцизным складом.

Если соблюдены все условия одновременно, объект не будут считать акцизным складом для горючего. В тонкостях расчета числовых критериев разобраться сложно. Например, с какой даты считать годовой объем полученного горючего, то есть 1000 м3? Если с начала текущего года, то нужно ли принимать во внимание объемы топлива, приобретенного на АЗС? В пп. 14.1.6 НКУ речь идет о местах розничной торговли, на которые имеются соответствующие лицензии.

Внимание: для плательщиков ЕН максимальная вместимость емкостей не ограничена, а предельный объем полученного топлива составляет не более 10 000 м в год.

Следовательно, те объекты, которые не будут соответствовать перечисленным признакам (пп. 14.1.6 НКУ), вероятно, сочтут топливными акцизными складами.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Передвижные акцизные склады

Передвижным акцизным складом с 01.07.2019 считают транспортное средство, на котором перемещают и/или хранят горючее на таможенной территории Украины (пп. 14.1.6-1 НКУ). Понятие достаточно широкое, поэтому законодатели конкретизировали перечень операций, во время проведения которых транспортное средство будет приобретать статус передвижного акцизного состава. Это:

- перемещение таможенной территорией Украины реализуемого горючего (кроме горючего, перемещаемого таможенной территорией Украины проходным или внутренним транзитом согласно пп. «а» п. 2 ч. 2 ст. 91 ТКУ);

- хранение горючего на таможенной территории Украины;

- ввоз на таможенную территорию Украины горючего, с которого уплачен акцизный налог, или на условиях статьи 229 НКУ.

Регистрация расходомеров-счетчиков и уровнемеров-счетчиков

Резервуары, расходомеры-счетчики и равномеры-счетчики регистрируют на основании Справки о распорядителе акцизного состава горючего, акцизные склады горючего, расположенные на них резервуары горючего, расходомеры и равномеры. Форма справки утверждена приказом Минфина от 27.11.2018 № 944.

Основную справку следует подать отдельно по каждому акцизному составу. Если вы обнаружили ошибку или возникла необходимость внести изменения, в течение трех календарных дней отправьте корректирующую справку. О регистрации счетчиков на основании данной справки говорят и налоговики в ИНК ГФС от 25.02.2019 № 725/6/99-99-15-03-03-15/ИНК.

В электронные документы для наполнения госреестра вносят информацию о расходомерах, уровнемерах и резервуарах, которые отвечают требованиям законодательства и прошли поверку и/или оценку соответствия. Метрологические характеристики уровнемеров и расходомеров при определении объема обращения и остатка горючего должны соответствовать требованиям законодательства (п. 8 Порядка ведения Единого государственного реестра расходомеров-счетчиков и равномеров — счетчиков уровня горючего в резервуаре, передачи учетных данных по ним электронными средствами связи, постановлением КМУ от 22.11.2017 № 891). На вопросы об организациях, осуществляющих поверку, налоговики направляют в Научный метрологический центр — Национальный научный центр «Институт метрологии» (см. ИНК ГФС от 05.03.2019 № 883/6/99-99-12-02-02-15/ИНК ).