Як стати платником паливного акцизу, зареєструвати акцизні склади і лічильники

Хто повинен реєструватися платником паливного акцизу

Суб’єкти господарювання, які реалізовуватимуть пальне, повинні зареєструватися платниками акцизного податку не пізніше ніж за три дні (п. 4, 6 Порядку електронного адміністрування реалізації пального та спирту етилового, затвердженого постановою КМУ від 24.04.2019 № 408; далі — Порядок № 408). Такий обов’язок був і раніше, але з 01.07.2019 змінилося тлумачення терміна «реалізація пального», наведеного у підпункті 14.1.212 ПКУ. Тому із другого півріччя 2019 року серед платників паливного акцизу опинилися не тільки особи, які передають право власності на пальне. Сплачують акциз ще й суб’єкти господарювання, які використовують пальне для власного споживання. Вебінари для бухгалтерів 2026

Утім не всі, хто провадить операції з пальним, зобов’язані реєструвати акцизні склади і, відповідно, реєструватися платниками паливного акцизу (пп. 14.1.6 ПКУ). Ідеться про осіб, які виконують одночасно такі умови:

- мають приміщення або території, на кожній із яких загальна місткість розташованих ємностей для навантаження-розвантаження і зберігання пального не перевищує 200 куб. м;

- протягом календарного року отримують пального не більше ніж 1000 куб. м. При цьому не враховують обсяг пального, отриманого через паливороздавальні колонки в місцях роздрібної торгівлі пальним, на які є відповідні ліцензії;

- використовують пальне винятково для потреб власного споживання чи промислової переробки і не провадять операцій з реалізації та зберігання пального іншим особам.

Для платників єдиного податку четвертої групи не обмежують місткість ємностей, але обсяги річних закупівель пального не мають перевищувати 10 000 куб. м.

Усі інші особи, які провадять операції з пальним, однак не можуть виконати наведені вище умови, стануть платниками акцизного податку і мають зареєструвати місця зберігання пального як акцизні склади (стаціонарні). Кожному складу нададуть унікальний номер (п. 5 Порядку № 408).

Як зареєструватися платником акцизного податку

У загальному випадку, аби зареєструватися, потрібно не пізніше ніж за три дні до початку ввезення на митну територію України або до початку реалізації пального подати податківцям за основним місцем обліку заяву в електронному вигляді (п. 6 Порядку № 408).

Заява має містити інформацію про введені в експлуатацію акцизні склади, що їх використовує платник акцизного податку. Їх реєструють також на підставі згаданої заяви. Щодо кожного акцизного складу потрібно зазначити відомості про ідентифікатор об’єкта оподаткування, назву, місцезнаходження тощо.

Якщо новий акцизний склад вводять в експлуатацію після реєстрації особи платником податку, розпорядник акцизного складу подає заяву із позначкою про його реєстрацію. Так само потрібно подати заяву, якщо вносять зміни до даних про акцизні склади, анулюють реєстрацію акцизних складів, усуватимуть розбіжності чи помилки у записах реєстру платників щодо акцизних складів (п. 11 Порядку № 408).

За результатом обробки заяви заявника включать до реєстру платників акцизу або запропонують подати нову заяву.

Підстави запропонувати подати нову заяву, отже, відтермінувати реєстрацію платником акцизу та акцизних складів, можуть бути суто формальними. Наприклад, якщо платник поставив одразу дві позначки: про реєстрацію платником податку і про реєстрацію акцизного складу. Акцизні склади реєструють на підставі заяви про реєстрацію платника податку, тож окрема позначка не потрібна. Її проставляють платники акцизу в окремій заяві за реєстрації нових акцизних складів.

Отже, платника і склади реєструють за єдиною заявою, яку подають за основним місцем обліку.

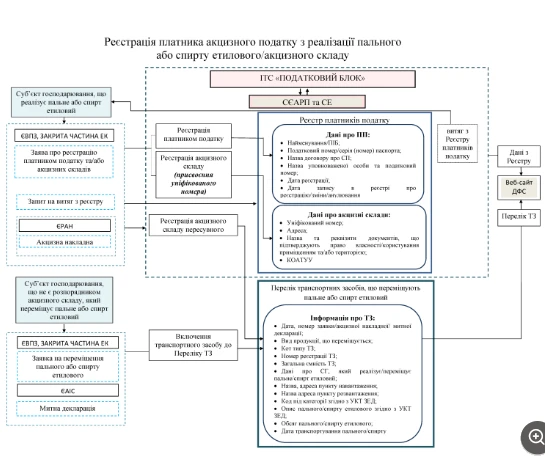

Порядок реєстрації платника акцизного податку з реалізації пального або спирту етилового/акцизного складу унаочнимо в Пам'ятці.

Реєстрація платника акцизного податку з реалізації пального або спирту етилового/акцизного складу

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Коли анулюють реєстрацію платника паливного акцизу

Позбутися реєстрації можна за власним бажанням на підставі заяви. Її податківці розглядатимуть протягом трьох робочих днів.

Інший варіант — податківці ухвалять рішення про анулювання реєстрації на підставі відомостей із ЄДР про припинення юрособи або підприємницької діяльності фізособи-підприємця.

Не пізніше наступного дня після анулювання реєстрації платником акцизу можна знову подати заяву про реєстрацію платником податку. Тоді платника перереєструють. При цьому датою реєстрації залишатиметься дата попередньої реєстрації (п. 13 Порядку № 408).

Маєте автомобіль на підприємстві та використовуєте його для службових потреб? Підкажемо, якими документами підтвердити витрати на придбання та використання пального. Щоб уникнути донарахування податків і штрафів, перевірте, чи всі потрібні документи склали

Акцизні склади пального: коли та як реєструвати

Що таке акцизний склад

Під акцизним складом розуміють приміщення або територію, де розпорядник акцизного складу провадить свою діяльність. Розпорядник акцизного складу — це, з-поміж іншого, платник акцизного податку, який виробляє, обробляє (переробляє), змішує, розливає, навантажує-розвантажує, зберігає, реалізовує пальне на акцизному складі та має документи, що підтверджують право власності або користування приміщеннями та/або територією, що є акцизним складом (пп. 14.1.224 ПКУ).

Як платника акцизного податку в пп. 212.1.5 ПКУ записано особу, яка реалізує пальне. А реалізація пального — це фізична передача пального з акцизного складу (пп. 14.1.212 ПКУ). Отже, маємо ребус — замкнене коло.

Контролери у роз’ясненнях зацікавленим особам стосовно тлумачення тих чи тих об’єктів як акцизних складів розрубали цей вузол на свій лад. Вони акцентували увагу на переліку об’єктів, що не вважають паливним акцизним складом згідно з підпунктом 14.1.6 ПКУ (листи ДФС від 06.02.2019 № 415/6/99-99-12-01-02-15/ІПК, від 20.02.2019 № 631/6/99-99-15-03-03-15/ІПК). Йдеться про три умови:

- загальна місткість резервуарів для пального, розташованих у приміщеннях чи на території, не має перевищувати 200 м3;

- суб’єкт господарювання протягом календарного року отримує пального не більше ніж 1000 м3 (без урахування обсягу, отриманого через паливно-роздавальні колонки в місцях роздрібної торгівлі пальним, на які мають відповідні ліцензії);

- суб’єкт господарювання використовує пальне винятково для власного споживання чи промислової переробки, не зберігає пальне і не реалізує його іншим особам.

Якщо суб’єкт господарювання протягом року отримує менше ніж 1000 м3 пального, а обсяг ємностей для пального в межах однієї території не перевищує 200 м3, склади для пального для власного споживання не вважатимуть акцизним складом.

Якщо дотримано всіх умов одночасно, об’єкт не вважатимуть акцизним складом для пального. У тонкощах розрахунку числових критеріїв розібратися складно. Наприклад, з якої дати рахувати річний обсяг отриманого пального, тобто 1000 м3? Якщо з початку поточного року, то чи потрібно брати до уваги обсяги пального, придбаного на АЗС? У пп. 14.1.6 ПКУ йдеться про місця роздрібної торгівлі, на які є відповідні ліцензії.

Увага: для платників ЄП максимальну місткість ємностей не обмежено, а граничний обсяг отриманого пального становить не більше ніж 10 000 м на рік.

Отже, ті об’єкти, що не відповідатимуть переліченим ознакам (пп. 14.1.6 ПКУ), ймовірно, вважатимуть паливними акцизними складами.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Пересувні акцизні склади

Пересувним акцизним складом із 01.07.2019 вважають транспортний засіб, на якому переміщують та/або зберігають пальне на митній території України (пп. 14.1.6-1 ПКУ).

Поняття доволі широке, тому законодавці конкретизували перелік операцій, під час проведення яких транспортний засіб набуватиме статусу пересувного акцизного складу. Це:

- переміщення митною територією України пального, що реалізують (крім пального, що переміщують митною територією України прохідним або внутрішнім транзитом згідно з пп. «а» п. 2 ч. 2 ст. 91 МКУ);

- зберігання пального на митній території України;

- ввезення на митну територію України пального, з якого сплачений акцизний податок, або на умовах статті 229 ПКУ.

Реєстрація витратомірів-лічильників та рівнемірів-лічильників

Резервуари, витратоміри-лічильників та рівнеміри-лічильників реєструють на підставі Довідки про розпорядника акцизного складу пального, акцизні склади пального, розташовані на них резервуари пального, витратоміри та рівнеміри. Форму довідки затверджено наказом Мінфіну від 27.11.2018 № 944.

Основну довідку слід подати подають окремо щодо кожного акцизного складу. Якщо ж виявили помилку чи виникла потреба внести зміни, протягом трьох календарних днів надішліть коригуючу довідку. Про реєстрацію лічильників на підставі згаданої довідки говорять і податківці в ІПК ДФС від 25.02.2019 № 725/6/99-99-15-03-03-15/ІПК.

До електронних документів для наповнення держреєстру вносять інформацію про витратоміри, рівнеміри та резервуари, які відповідають вимогам законодавства та пройшли повірку та/або оцінку відповідності. Метрологічні характеристики рівнемірів і витратомірів під час визначення обсягу обігу та залишку пального мають відповідати вимогам законодавства (п. 8 Порядку ведення Єдиного державного реєстру витратомірів-лічильників і рівнемірів — лічильників рівня пального у резервуарі, передачі облікових даних з них електронними засобами зв’язку, затвердженого постановою КМУ від 22.11.2017 № 891). На запитання про організації, які здійснюють повірку, податківці спрямовують до Наукового метрологічного центру — Національного наукового центру «Інститут метрології» (див. ІПК ДФС від 05.03.2019 № 883/6/99-99-12-02-02-15/ІПК).