Изменения в Налоговом кодексе: обзор Закона № 466

Проект № 1210 стал законом № 466

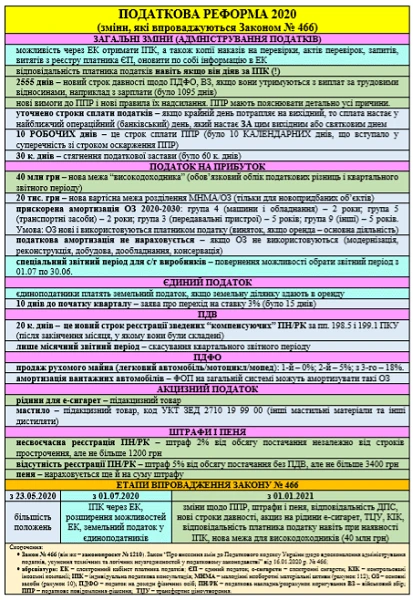

Законопроект № 1210, который был принят Верховной радой еще в январе 2020 года, длительное время находился в Офисе Президента – с 11 февраля 2020 года. Были много слухов о его дальнейшей судьбе. Однако, он был подписан Президентом и произошло это аж через три месяца. Проект № 1210 стал Законом “О внесении изменений в Налоговый кодекс Украины относительно усовершенствования администрирования налогов, устранения технических и логических несогласованностей в налоговом законодательстве” от 16.01.2020 № 466 (далее – Закон № 466). Он вступил в силу 23 мая 2020. Однако, отдельные его положения вступают в действие:

- 1 июля 2020 - получение индивидуальных налоговых консультаций (ИНК) через электронный кабинет, расширение возможностей электронного кабинета, уплата земельного налога некоторым единоналожниками;

- 1 января 2020 - изменения по наполнению налоговых уведомлений-решений, новые штрафы и пеня, ответственность ГПС, новые сроки давности, акциз на жидкости е-сигарет, изменение в трансфертном ценообразовании, контролируемым иностранным компаниям (КИК) , отмена неответственности налогоплательщика даже при наличии ИНК, новая граница для высокодоходников (40 млн грн).

Внимание: С 23 мая 2020 действует обновленный вариант Налогового кодекса на основе Закона № 466

Изменения в Налоговом кодексе в 2020 году: шпаргалка

Основная идея изменений Закона № 466

Можно свести основные направления изменений Закона № 466, который уже наделал шума, до трех:

- трансфертное ценообразование ;

- администрирование налогов. В первую очередь, штрафы, пеня, электронный кабинет и ответственность ГНС и налогоплательщиков;

- убрать рассогласования. Например, по налогового периода сельскохозяйственных производителей или По малой по современным меркам стоимостной границы МНМА.

Каких-либо существенных изменений в саму систему налогов, ставок, порядок их начисления Закон № 466 не вносит. Основные идеи перемен, которые нагрянут:

- обновление правил налогообложения трансфертного ценообразования и отчетности по нему – система трехуровневой отчетности (уже существующий отчет о контролируемые операции + глобальный отчет и отчет в разрезе стран), уточнение понятия контролируемой компании, уточнение критериев признания связанности лиц, налогообложения приравненных к дивидендам платежей. Данный вопрос касается предприятий, имеющих значительные операции с нерезидентами, имеющих контролируемые предприятия заграницей;

- налогообложение вывода капитала – к дивидендам приравнивается выкуп предприятием у участника акций или доли в уставном капитале, а также выход участника, когда выплачивается часть прибыли, некоторые платежи нерезидентам;

- совершенствование процедур администрирования налогов – это расширение возможностей апелляции решений контролирующих органов налогоплательщиками, мотивированности решений контролирующих органов.

Авторы Закона № 466 указывают на то, что он, в первую очередь, направлен на реализацию дорожной карты по внедрению Плана действий BEPS, что уже давно был разработан Кабмином. План действий BEPS – это международная программа борьбы с агрессивным налоговым планированием (создание оффшоров, перевод прибыли в страны с меньшим налогом на прибыль и др).

Однако, в мелких деталях - штрафы по регистрациям налоговых накладных, электронное "общение" с налоговиками, амортизация основных средств, налогообложения продажи автомобилей физлицами и др. - Закон № 466 касается всех.

Внимание: Закон № 466 затрагивает всех налогоплательщиков.

Изменения по администрированию налогов

Во-первых, реализация принципа виновной ответственности налогоплательщика. Его упоминали в пояснительной записке к проекту. Что оно такое? Возможность налоговикам доказать вину налогоплательщика, если он не предпринял достаточных мер по предотвращению нарушений налогового законодательства, но мог такое сделать. В рамках этой довольно абстрактной формулировки в Законе 466 есть:

- об учете обстоятельств и фактического поведения налогоплательщика (например, изменения в пп. 39.2.2.5 НКУ). Однако, это это понятие "фактическое поведение" не определено. Однако, на практике проверок это может вылиться в непризнание первичных документов, если фактическое поведение налогоплательщика свидетельствует об уклонении от уплаты налогов. Как это все будет действовать с 2021 - надо ждать разъяснений;

- потерять документы можно только один раз (обновленный п. 44.5 НКУ). Если они были утрачены (уничтожены) их можно будет восстановить только один раз. Если это происходит повторно, то такая ситуация будет приравнена к их отсутствию. По сути, это тоже проявление принципа "фактического поведения" налогоплательщика. Если второй раз теряет документы - значит уклоняется от уплаты налогов.

Внимание: Закон № 466 открывает возможности контролирующим органам с 2021 года признавать вину налогоплательщика на основе его “фактической поведения”.

Во-вторых, ряд изменений относительно проверок и наказания:

- увеличение продолжительности налоговых проверок на 5 дней (обновленный п. 82.5 НКУ);

- приостановление течения срока исковой давности 1095 дней, например, при потере и восстановлении налогоплательщиком документов (это теперь его не спасет, так как раньше можно было дождаться истечения исковой давности);

- не будут штрафовать, если налогоплательщик сможет доказать, что проблемы были со сбоем электронных систем;

- увеличиваются штрафы за неподачу декларации или недостоверные сведения в ней (2040 грн против нынешних 510 грн) - действует уже сейчас (обновленный п. 119.1 НКУ);

- пеня будет начисляться не только на сумму денежных обязательств налогоплательщика, но и на сумму неуплаченного штрафа. Роль пени – предотвратить обесценивание денег во времени;

- налоговое уведомление-решение от контролирующего органа расширяется и должно содержать описание обязательную описательную и мотивировочную часть;

- принудительное взыскание средств и продажа имущества, находящегося в налоговом залоге через 30 календарных дней после вручения налогового требования (раньше было 60 дней).

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Изменения по отдельным налогам по Закону № 466

Ниже приведены основные изменения в налоговом законодательстве 2020 по отдельным налогам.

Внимание: в целом налоги остаются без существенных изменений. Можно выделить разрешение на амортизацию грузовых автомобилей для ФЛП общей системы, изменение правил налогообложения продажи движимого имущества физлицами. Также следует быть осторожным при продаже масла - оно теперь подакцизный товар, хотя и не является топливом (!)

Ключевые изменения по Закону № 466 |

Закон № 466 и Налог на прибыль |

1. Акцентировано, что плательщиками налога являются также упрощенцы (юрлица и физлица), а также лица, осуществляющие независимую профессиональную деятельность в части выплаты доходов нерезидентам (раньше это тоже было, но теперь они внесены в перечень плательщиков налогов в пп.133.1.1 НКУ. 2. Упомянуто азартные игры и игровые автоматы (возможно, предполагается легализация данного бизнеса). Объектом налогообложения для них является финансовый результат, а доход. 3. Внесена норма о приостановлении начисления амортизации основных средств в периоде их неиспользования (отсутствия эксплуатации) в связи с модернизацией, реконструкцией, достройкой, дооборудованием, улучшением и консервацией. 4. Изменения по корректировке финансового результаты по контролируемым операциям. 5. Увеличили с 20 до 40 млн грн порог, после которого обязательными становятся применения налоговых разниц и квартальный отчетный налоговый период. 6. Новая стоимостная граница разделения малоценных необоротных материальных активов и основных средств - 20 тыс. Грн вместо 6 тыс. грн. |

Закон № 466 и Единый налог |

1. По четвертой группе: если нормативная денежная оценка земли отсутствует, то как база начисления налога используется нормативная денежная оценка земли в области. 2. Определены случаи, когда единоналожники подают не только свою декларацию, но и декларацию по налогу на прибыль (это выплаты нерезидентам). 3. Заявление на выбор упрощенной системы можно отправлять в электронной форме. 4. Если единоналожник признается контролирующим лицом над иностранными предприятиями, то он становится плательщиком налога на прибыль. 5. В случае выплат доходов (не только зарплата) работникам и лицам по договорам ГПХ все единоналожники являются налоговыми агентами и обязаны удерживать НДФЛ и ВС. 6. Единоналожник лишается льготы по неуплате земельного налога, если сдает такую землю в аренду (обновленный п. 297.1 НКУ) |

Закон № 466 и НДС |

1. Отменено квартальный отчетный период. Теперь только месячный. 2. Штраф 3400 грн за несвоевременную регистрацию некоторых типов налоговых накладных, а именно на освобожденные от НДС операции и компенсирующих п. 198.5 НКУ. 3. Срок 10 календарных дней (сейчас 20) на подачу регистрационной заявки плательщика НДС, которую можно подавать теперь в электронной форме. 4. Если меняется ставка единого налога с 5% до 3%, то можно указывать первое число месяца, с которого желательна регистрация плательщиком НДС. 5. В случае прекращения юрлица регистрация НДС прекращается автоматически. 6. Устанавливается 20 дней на регистрацию в ЕРНН сводных налоговых накладных по операциям п. 198.5 НКУ (компенсирующих налоговых накладных). 7. Освобождение от НДС продажи автомобилей лицам с инвалидностью при условии их целевого использования. 8. Если произошло принудительное взыскание налогового долга, то сумма средств, которая была направлена на погашение долга по НДС зачисляется на увеличение показателя ∑ПопРах в ЕРНН. 9. Обновлены штрафы с 2021 по несвоевременной регистрации налоговых накладных. Теперь они не будут зависеть от срока просрочки. |

Закон № 466 и НДФЛ |

|

Акцизный налог |

1. Жидкости для электронных сигарет стали подакцизным товаром (табакосодержащие изделия для электронного нагрева и жидкости для электронных сигарет). 2. Газойли (дизтопливо) по кодам группы 2710, в т.ч. УКТ ВЭД 2710 19 99 00 (другие смазочные материалы и другие дистилляты) - тоже подакцизных товаров. При этом к данному коду УКТ ВЭД относятся и смазки для них сделано исключение (разъяснение ГНС). |

Рентная плата |

1. Для горнодобывающих предприятий увеличили рентную плату, включая черные и цветные металлы, а также руды железа. Например для черных металлов - с 5% до 6,25% (обновленный п. 252.20 НКУ). Также по этой категории ренты изменили корректирующие коэффициенты или вообще их отменили. 2. По рентной плате за пользование лесными ресурсами изменили несколько формулу начисления: с 1 июля 2020 не применяются коэффициенты разрядов, которые зависели от расстояния урочища в состав лесозаготовителю. Отныне на расчет ренты влияют только лесные пояса. Кстати, рентная плата за 1 куб. метр древесины можно сказать, что снизилась - она отвечает теперь бывшему 3-му разряду. Из-за отсутствия разрядов таблицы с рентным ставкам стали более компактные. 3. Для рентной платы за использование радиочастотного ресурса несколько участили градацию радиочастот. |