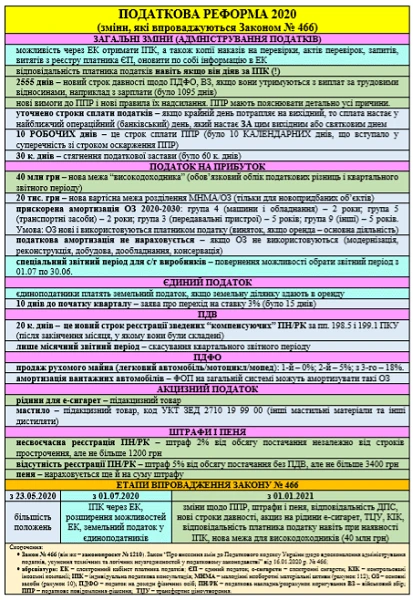

Зміни до Податкового кодексу 2020: огляд Закону № 466

Проект № 1210 став Законом № 466

Законопроект № 1210, який був прийнятий Верховною радою ще у січні 2020 року, тривалий час перебував в Офісі Президента – з 11 лютого 2020 року. Були багато чуток про його подальшу долю. Однак, він був підписаний Президентом і сталося це аж через 3 місяці – 21 травня 2020 року. Проект № 1210 став Законом “Про внесення змін до Податкового кодексу України щодо вдосконалення адміністрування податків, усунення технічних та логічних неузгодженостей у податковому законодавстві” від 16.01.2020 № 466 (далі – Закон № 466). Діяти він почав 23 травня 2020 року. Однак, окремі його положення вступають у дію:

- 1 липня 2020 року – отримання індивідуальних податкових консультацій (ІПК) через електронний кабінет, розширення можливостей електронного кабінету, сплата земельного податку деяким єдиноподатниками;

- 1 січня 2020 року – зміни щодо наповнення податкових повідомлень-рішень (ППР), нові штрафи і пеня, відповідальність ДПС, нові строки давності, акциз на рідини е-сигарет, зміну по трансфертному ціноутворенню (ТЦУ), контрольованим іноземним компаніям (КІК), скасування невідповідальності платника податку навіть при наявності ІПК, нова межа для високодоходників (40 млн грн).

Увага: З 23 травня 2020 року діє оновлений варіант Податкового кодексу на основі Закону № 466

Зміни до Податкового кодексу в 2020 році: шпаргалка

Закон 466 основні зміни

Можна звести основні напрями змін Закону № 466, що уже наробив галасу, до трьох:

- трансфертне ціноутворення;

- адміністрування податків. В першу чергу, штрафи, пеня, електронний кабінет і відповідальність ДПС та платників податку;

- прибрати неузгодженості. Наприклад, щодо податкового періоду сільськогосподарських виробників чи замалої по сучасним міркам вартісної межі МНМА.

Якихось значних змін до самої системи податків, ставок, порядку їх нарахування Закон № 466 не вносить. Основні ідеї змін, які нагрянуть:

- оновлення правил оподаткування трансфертного ціноутворення та звітності по ньому – система трирівневої звітності (уже існуючий звіт про контрольовані операції + глобальний звіт та звіт у розрізі країн), уточнення поняття контрольованої компанії, уточнення критеріїв визнання пов’язаності осіб, оподаткування прирівняних до дивідендів платежів. Дане питання стосується підприємств, які мають значні операції з нерезидентами, мають контрольовані підприємства закордоном;

- оподаткування виведення капіталу – до дивідендів прирівнюється викуп підприємством в учасника акцій чи частки у статутному капіталі, а також вихід учасника, коли виплачується й частина прибутку, деякі платежі нерезидентам;

- удосконалення процедур адміністрування податків – це розширення можливостей апелювання рішень контролюючих органів платниками податків, вмотивованості рішень контролюючих органів.

Автори Закону № 466 вказують на те, що він, в першу чергу, спрямований на реалізацію дорожньої карти щодо впровадження Плану дій BEPS, що уже давно був розроблений Кабміном. План дій BEPS – це міжнародна програма боротьби з агресивним податковим плануванням (створення офшорів, переведення прибутку у країни з меншим податком на прибуток тощо).

Однак, у дрібних деталях – штрафи по реєстраціях податкових накладних, електронне “спілкування” з податківцями, амортизація основних засобів, оподаткування продажу автомобілів фізособами та ін. – Закон № 466 стосується всіх.

Увага: Закон № 466 зачіпає всіх платників податків.

Зміни щодо адміністрування податків

По-перше, реалізація принципу винної відповідальності платника податку. Він згадувався ще у пояснювальній записці до проекту. Що воно таке? Можливість податківцям довести вину платника податку, якщо він не вжив достатніх заходів щодо запобігання порушенням податкового законодавства, але міг таке зробити. У межах цього досить абстрактного формулювання у Законі № 466 є:

- про врахування обставин і фактичної поведінки платника податку (наприклад, зміни до пп. 39.2.2.5 ПКУ). Однак, це поняття “фактична поведінка” не визначене. Однак, на п практиці перевірок це може вилитися у невизнання первинних документів, якщо фактична поведінка платника податків свідчить про ухилення від сплат податків. Як це все буде діяти з 2021 року – треба чекати роз’яснень;

- втратити документи можна лише один раз (оновлений п. 44.5 ПКУ). Якщо вони були втрачені (знищені) їх можна буде відновити лише один раз. Якщо це відбувається повторно, то така ситуація буде прирівняна до їх відсутності. По-суті, це теж прояво принципу “фактичної поведінки” платника податків. Якщо другий раз губить документи – значить ухиляється від сплати податків.

Увага: Закон № 466 відкриває можливості контролюючим органам з 2021 року визнавати вину платника податку на основі його “фактичної поведінки”.

По-друге, низка змін щодо перевірок та покарання:

- збільшення тривалості податкових перевірок на 5 днів (оновлений п. 82.5 ПКУ);

- зупинення перебігу строку позовної давності 1095 днів, наприклад, при втраті та відновленні платником податком документів (це тепер його не врятує, так як раніше можна було дочекатися спливу позовної давності);

- не будуть штрафувати, якщо платник податку зможе довести, що проблеми були зі збоєм електронних систем;

- збільшуються штрафи, наприклад за неподання декларації чи недостовірні відомості в ній (2040 грн проти нинішніх 510 грн) – діє уже зараз (оновлений п. 119.1 ПКУ);

- пеня нараховуватиметься не лише на суму грошових зобов’язань платника податку, але й на суму несплаченого штрафу. Роль пені – запобігти знеціненню грошей у часі;

- податкове повідомлення-рішення (ППР) від контролюючого органу розширюється і повинно містити опис обов’язкову описову та мотивувальну частину;

- примусове стягнення коштів та продаж майна, що знаходиться у податковій заставі через 30 календарних днів після вручення податкової вимоги (раніше було 60 днів).

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Зміни по окремим податкам за проектом № 1210/Законом № 466

Нижче наведено основні зміни в податковому законодавстві 2020 щодо окремих податків.

Увага: у цілому податки залишаються без суттєвих змін. Виділити можна дозвіл на амортизацію вантажних автомобілів у ФОП загальної системи, зміну правил оподаткування продажу рухомого майна фізособами. Також слід бути обережним при продажу мастила – воно тепер підакцизний товар, хоча й не є паливом (!)

Зміни до податкового кодексу 2020. Ключові зміни за Законом № 466 |

Податок на прибуток |

1. Акцентовано, що платниками податку є також спрощенці (юрособи та фізособи), а також особи, які провадять незалежну професійну діяльність у частині виплати доходів нерезидентам (раніше це теж було, але тепер їх внесено до переліку платників податків у пп. 133.1.1 ПКУ. 2. Згадано азартні ігри та гральні автомати (можливо, передбачається легалізація даного бізнесу). Об’єктом оподаткування для них є фінансовий результат, а дохід. 3. Внесено норму про зупинення нарахування амортизації основних засобів у періоді їх невикористання (відсутності експлуатації) у зв’язку з модернізацією, реконструкцією, добудовою, дообладнанням, поліпшенням та консервацією. 4. Зміни щодо коригування фінансового результати по контрольованим операціям. 5. Збільшили з 20 до 40 млн грн поріг, після якого обов’язковими стають застосування податкових різниць та квартальний звітний податковий період. 6. Нова вартісна межа розділення малоцінних необоротних матеріальних активів і основних засобів – 20 тис. грн замість 6 тис. грн. |

Єдиний податок |

1. По четвертій групі: якщо нормативна грошова оцінка землі відсутня, то як база нарахування податку використовується нормативна грошова оцінка землі в області. 2. Визначено випадки, коли єдиноподатники подають не тільки свою декларацію, але й декларацію з податку на прибуток (це виплати нерезидентам). 3. Заяву на вибір спрощеної системи можна надсилати в електронній формі. 4. Якщо єдиноподатник визнається контролюючою особою над іноземними підприємствами, то він стає платником податку на прибуток. 5. У разі виплат доходів (не тільки зарплата) працівникам і особам за договорами ЦПХ усі єдиноподатники є податковими агентами і зобов’язані утримувати ПДФО та ВЗ. 6. Єдиноподатник позбавляється пільги з несплати земельного податку, якщо здає таку землю в оренду (оновлений п. 297.1 ПКУ). |

Закон № 466 і ПДВ чого очікувати |

1. Скасовано квартальний звітний період. Тепер тільки місячний. 2. Штраф 3400 грн за несвоєчасну реєстрації деяких типів податкових накладних, а саме на звільнені від ПДВ операції та компенсуючих до п. 198.5 ПКУ. 3. Строк 10 календарних днів (зараз 20) на подачу реєстраційної заявки на платника ПДВ, яку можна подавати тепер в електронній формі. 4. Якщо змінюється ставка єдиного податку з 5% до 3%, то можна вказувати перше число місяця, з якого бажана реєстрація платником ПДВ. 5. У разі припинення юрособи реєстрація ПДВ припиняється автоматично. 6. Установлюється 20 днів на реєстрацію у ЄРПН зведених податкових накладних по операціях п. 198.5 ПКУ (компенсуючих податкових накладних). 7. Звільнення від ПДВ продажу автомобілів особам з інвалідністю за умови їх цільового використання. 8. Якщо відбулося примусове стягнення податкового боргу, то сума коштів, що була спрямована на погашення боргу з ПДВ зараховується на збільшення показника ∑ПопРах у ЄРПН. 9. Оновлено штрафи з 2021 року по несвоєчасній реєстрації податкових накладних. Тепер вони не будуть залежати від строку прострочення. |

ПДФО |

3.ФОП на загальній системі тепер можуть визнавати витрати на амортизацію вантажних автомобілів, а також витрати на реконструкцію, модернізацію та інші види поліпшення основних засобів (крім поточного ремонту). |

Акцизний податок |

1. Рідини для електронних сигарет стали підакцизним товаром (тютюновмісні вироби для електронного нагрівання (ТВЕН) та рідини для електронних сигарет). 2. Газойлі (дизпаливо) за кодами групи 2710, у т.ч. УКТ ЗЕД 2710 19 99 00 (інші мастильні матеріали та інші дистиляти) – теж підакцизний товар. При цьому до даного коду УКТ ЗЕД належать і мастила, для них зроблено виняток (роз’яснення ДПС). |

Рентна плата |

1. Для гірничо-видобувних підприємств збільшили рентну плату, включаючи чорні і кольорові метали, а також руди заліза. Для прикладу для чорних металів – з 5% до 6,25% (оновлений п. 252.20 ПКУ). Також по цій категорії ренти змінили коригуючі коефіцієнти або взагалі їх відмінили. 2. По рентній платі за користування лісовими ресурсами змінили дещо формулу нарахування: з 1 липня 2020 р. не застосовуються коефіцієнти розрядів, які залежали від відстані урочища до складу лісозаготівельника. Відтепер на розрахунок ренти впливають лише лісові пояси. До речі, рентна плата за 1 куб. метр деревини можна сказати, що знизилася – вона відповідає тепер колишньому 3-му розряду. Через відсутність розрядів таблиці з рентними ставками стали більш компактні. 3. Для рентної плати за використання радіочастотного ресурсу дещо участили градацію радіочастот. |