Все о НДС в медицинском КНП

С НДС и без НДС: справочник для медучреждения

Есть для вас обновленный налоговый справочник. Он будет подсказывать, какие операции медучреждения облагать НДС и по каким ставкам. Справочник учитывает военные законодательные изменения после 24 февраля 2022 года. В справочнике мы возвели типовые операции ЗОЗ, таких как медуслуги, питание пациентов, финансирование, обучение персонала, стажировка интернов, обеспечение деятельности заведения, поставка, аренда, эксплуатация основных средств (ОС) и т.д. По справочнику будете быстро проверять, начислять ли НДС, по какой ставке, есть ли льготы.

Используйте справочник. Выбирайте операции, читайте краткие справки и переходите к более пространным инструкциям. Вебінари для бухгалтерів 2026

ВОСПОЛЬЗОВАТЬСЯ СПРАВОЧНИКОМ ⏩

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

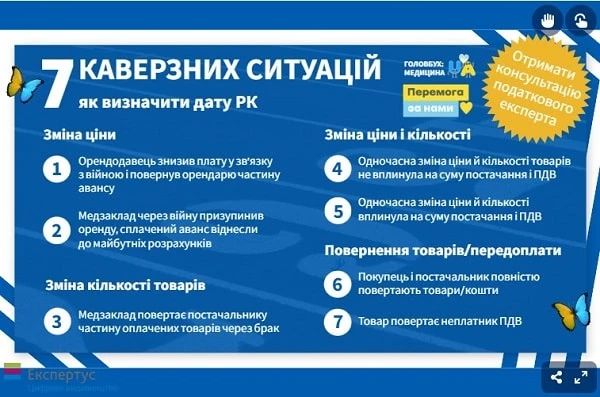

На какую дату составлять РК: семь каверзных ситуаций с решениями

Как бухгалтеру медучреждения уточнить НДС за февраль-май без штрафных последствий

За налоговые периоды с февраля по май 2022 года плательщики НДС формировали налоговый кредит на основании первичных (расчетных) документов (п. 32-2 разд. 2 разд. ХХ Налогового кодекса Украины; НК). Ведь не было возможности регистрировать налоговые накладные (НН) и расчеты корректировки (РК) к ним. Но с 27.05.2022, с момента вступления в силу Закона № 2260, регистрацию НН/РК возобновили.

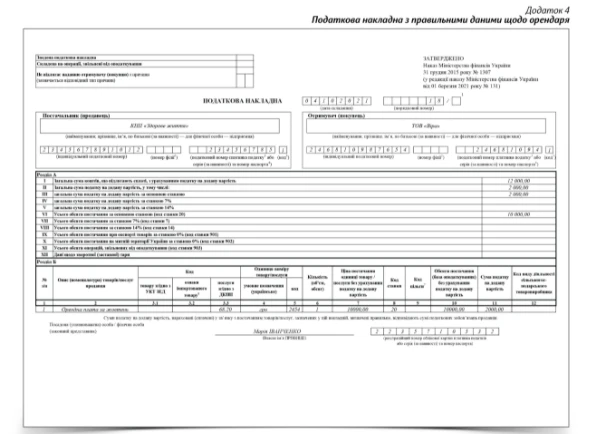

Внимание: независимо от даты составления подавайте НН/РК на регистрацию в ЕРНН по форме, действующей с 01.03.2022, с учетом изменений по приказу Минфина от 17.01.2022 № 15.

Налоговый кредит, сформированный в течение февраля-мая на основании первичных (расчетных) документов, нужно подтвердить НН/РК, зарегистрированными в ЕРНН, и уточнить — подать уточняющие расчеты к НДС-декларациям за эти периоды (п. 69.1-1 разд. 10 разд. .ХХ ПК).

Эта налоговая норма озадачила плательщиков: неужели придется снять весь налоговый кредит?! Ведь, по общим правилам, суммы налога на основании несвоевременно зарегистрированных НН разрешено включать в налоговый кредит в месяце регистрации, а не в составлении НН (п. 198.6 НК). А общие сроки регистрации НН, что определяет пункт 201.10 НК, уже нарушены.

Успокоим: для НН/РК военного периода действуют иные бесштрафные сроки регистрации (п. 69.1 подраздел 10 разд. ХХ НК). Они зависят прежде всего от того, мог ли поставщик регистрировать НН/РК в этот период.

| Найдите свою ситуацию в статье, получите решение и уберегите ЗОЗ от санкций | |

Ответственность за уточнение НДС во время военного положения |

НДС — опасный налог: легко ошибиться, легко и штраф схватить. Расплачиваться будет и медучреждение, и директор, и главбух. Чтобы обезопасить вас от санкций, мы подготовили обзор штрафоопасных НДС-ошибок. Узнайте, где рискует ошибиться плательщик, как действовать правильно или самоисправляться, чтобы минимизировать штрафы.

НДС в медицинском КНП без ошибок и штрафов

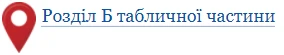

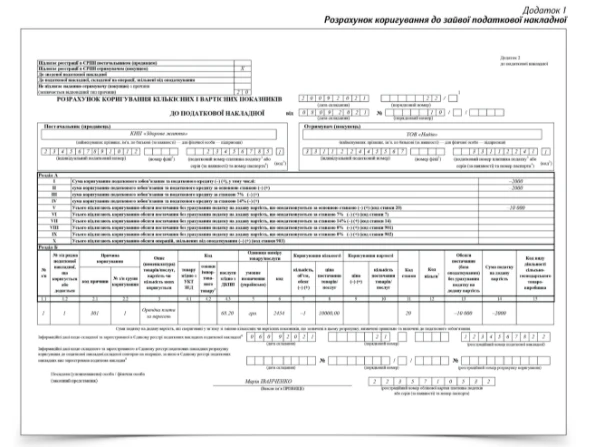

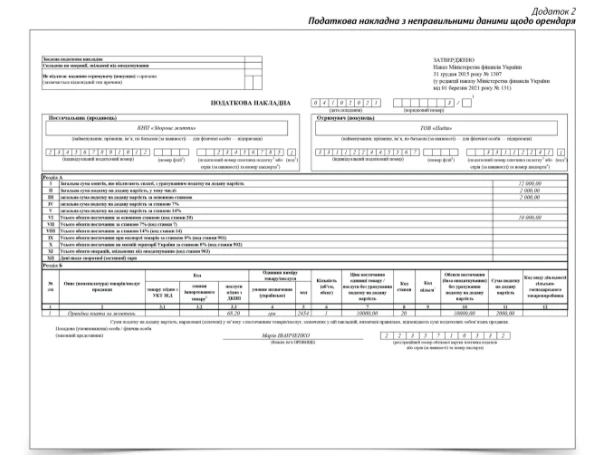

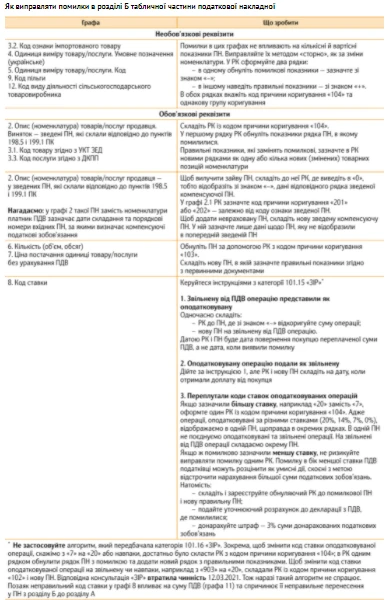

Продолжаем курс-антиштраф с НДС. Мы уже разоблачили и обезвредили ошибки в начислении НДС. Теперь разберем ошибки в зарегистрированных НН. Эти ошибки плательщики НДС исправляют с помощью РК. Единой схемы, как заполнять РК, не существует, ведь для каждой ошибки есть свой рецепт исправления. Более того, если за одни ошибки в НН контроллеры оштрафуют, то другие можно не учитывать. Выясним, какие ошибки в НН КНП - штрафоопасны. Для каждой заполним РК на примере с медпрактики. Образцы скачаете.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Ошибки в начислении НДС КНП: 4 шпаргалки

Подборка наглядных шпаргалок будет напоминать, где в расчетах чаще всего промахиваются медучреждения плательщики НДС, как правильно действовать или самоисправляться, чтобы минимизировать штрафы.

КНП по собственному желанию может быть зарегистрировано плательщиком НДС и, соответственно, иметь взаимоотношения с другими плательщиками этого налога и право на налоговый кредит (п. 180.1, 182.1 НКУ).

Обязанность регистрироваться плательщиком НДС для КНП наступает, если в течение последних 12 к. мес. объем налогооблагаемых операций превысил 1 млн.

Как учреждение здравоохранения КНП может иметь намерение осуществление деятельности в качестве больницы, аптеки, санаторно-курортного учреждение и тому подобное.

Налогообложение НДС в КНП зависит от видов товаров, работ и услуг, которые оно поставляет. В основном это будут операции, которые вообще не облагаются НДС или подпадают под ставку 7%.

В зависимости от вида осуществляемых операций (поставка медицинских услуг или товаров) и при условии, что КНП будет зарегистрировано плательщиком НДС, такие операции облагаются НДС по разным ставкам налога или освобождают от налогообложения.

Действующее налоговое законодательство предусматривает освобождение от налогообложения НДС операций по поставке товаров (работ, услуг) учреждениями здравоохранения, кроме случаев, предусмотренных пунктом 197.1 НКУ (пп. 197.1.3, 197.1.5, 197.1.7 НКУ).

Медицинские КНП изначально не платят НДС. Но со временем почти каждый из них пересекает регистрационную границу и становится плательщиком этого налога.

Начисление НДС — задача со звездочкой и для бухгалтеров, и для бывалых. Медицинская специфика добавляет загвоздок. Наша подборка поможет бухгалтерам УЗ утвердиться в статусе НДС-плательщиков и пройти все этапы «налогового квеста»: от первой отчетности до годового перерасчета. Инструкции содержат примеры из медицинской практики и образцы накладных, расчетов корректировки, уточняющих расчетов, деклараций. Поэтому для всех типичных рабочих ситуаций, связанных с НДС, будете иметь шаблоны решений.

Старт об НДС для КНП

Как зарегистрироваться плательщиком НДС: алгоритм для КНП

Налоговики отказали в НДС регистрации: сценарии для КНП

Первые шаги НДС-плательщика: Справки с решениями

Отчетность и перерасчет НДС для КНП

Как заполнить НДС-отчетность: инструкция для начинающих

Первая НДС-отчетность: пример из практики и четыре образца с комментариями

Новая сводная НН и НДС-отчетность: анализ изменений и образцы для КНП

Что делать с отрицательным НДС: четыре инструкции и примеры отчетности

Исправление ошибок в НДС для КНП

НДС-ошибки, которых не простят налоговики, но избавятся читатели «Головбух: Медицина»

Ошибки в налоговых накладных: рецепты и образцы для профилактики штрафов

Три примера для медицинских бухгалтеров, как исправить ошибки в сводной НН

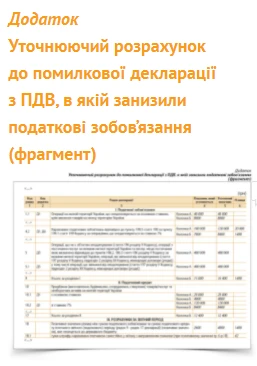

Четыре решения, как исправить ошибки в НДС-декларации

Приложения к уточняющему расчету: экспресс-справка

НДС на услуги КНП

Когда медуслуги — без НДС: разъясняют налоговики

Медучреждение получило деньги за услуги: НДС-нюансы

Облагать ли НДС услуги по рентгендиагностике

Какие медосмотры водителей облагать НДС

Рабочие ситуации с НДС для КНП

Заменители НН: как избежать проблем с регистрационным лимитом

Опоздали с регистрацией НН: будет ли штраф

Пункты 198.5 и 199.1 НК: можно ли применять одновременно

Стажировка интернов: НДС-аспекты

Коммуналка УЗ: как формировать налоговый кредит на основании счетов

Бюджет помог средствами на ремонт: когда и как составлять налоговую накладную

НДСные приобретение для облагаемых и освобожденных операций: сколько накладных составлять?

Как заполнять НН по частичной предоплате от НСЗУ

Средства за услуги — от НСЗУ и из бюджета: как составить ПН и НДС декларацию?