Звітність неприбуткових організацій

Що таке неприбуткова організація та які їх види існують

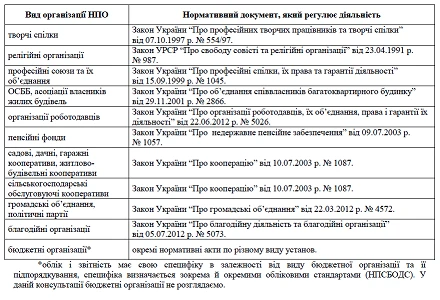

Неприбуткова організація – це юрособа, у якої немає мети одержання прибутку з подальшим його розподілом між учасниками (далі – НПО). Єдиного нормативного документу, який регулює діяльність таких організацій насьогодні не існує, а тому всі вони регулюються окремими нормативними актами. В таблиці нижче наведений їх перелік. Вебінари для бухгалтерів 2026

Натисніть, щоб переглянути таблицю в повному розмірі >

Вимоги ПКУ до неприбуткових організацій

За Податковим кодексом України до НПО належать усі неприбуткові підприємства, установи та організації, які не є платниками податку на прибуток підприємств та до яких дотримуються вимоги п. 133.4 ПКУ:

- організація має бути утворена в порядку, визначеному спеціальним законом, що регулює діяльність таких організацій;

- внесена контролюючим органом до Реєстру неприбуткових установ та організацій;

- в установчих документах є заборона щодо розподілу прибутку між засновниками та учасниками організації, крім оплати праці та нарахування ЄСВ;

- після припинення НПО активи передаються аналогічним неприбутковим організаціям або зараховуються до доходів державного бюджету (крім ОСББ).

Обов’язковою умовою для НПО є використання своїх доходів (прибутків) виключно для фінансування видатків на своє утримання, реалізації мети (цілей, завдань) та напрямів діяльності, визначених установчими документами (пп. 133.4.2 ПКУ).

Якщо НПО порушує вищенаведені вимоги, то вона сплачує самостійно визначену суму податку на прибуток, виходячи із суми операції (операцій) нецільового використання активів. Потім НПО виключається з Реєстру неприбуткових установ та організацій та вважається платником податку на прибуток для цілей оподаткування з першого дня місяця, наступного за місяцем, у якому вчинено таке порушення (пп. 133.4.3 ПКУ).

Таким чином, неприбуткова організація – це не певний окремий вид підприємств чи організацій, а податковий статус, який дає можливість не сплачувати податок на прибуток. До НПО можуть бути віднесені усі юрособи, якщо їх умови діяльності відповідають п. 133.4 ПКУ.

Види доходів неприбуткових організацій

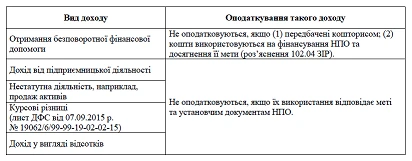

Для забезпечення своєї діяльності НПО можуть отримувати наступні доходи.

Натисніть, щоб переглянути таблицю в повному розмірі >

Облік вищеназваних доходів НПО ведеться відповідно до П(С)БО 15 “Дохід”, зокрема з виконанням його положень щодо обліку коштів цільового фінансування: отримане цільове фінансування визнається доходом протягом тих періодів, в яких були зазнані витрати, пов’язані з виконанням умов цільового фінансування (п.17 П(С)БО 15).

При порушенні цільового використання вищезазначених доходів з них сплачується податок у розмірі 18% (не з фінансового результату, а саме з суми нецільового використання).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

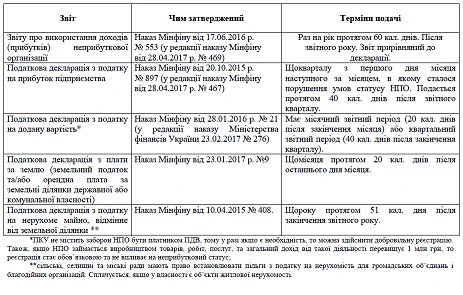

Податкова звітність неприбуткових організацій

Особливості полягають в складі податковій звітності, решта ж (фінансова, статистична) складається та подається за тими ж правилами, що й для інших підприємств, організацій.

Натисніть, щоб переглянути таблицю в повному розмірі >

Отже, основним звітом НПО є Звіт неприбуткової організації, який призначений для контролю дотримання умов статусу НПО. Даний звіт можна не подавати у разі відсутності у звітному періоді об’єктів оподаткування або показників, які підлягають декларуванню (роз’яснення ДФС у листі від 16.03.2017 р. № 5264/6/99-99-15-02-02-15).

Також ДФС зробила виняток з загального правила для профспілок: профспілки та їх об’єднання, організації профспілок подають звіт тільки у разі порушення вимог п. 133.4 ПКУ, тобто у разі нецільового використання доходів (п. 46.2 ПКУ та лист ДФС України від 08.02.2017 № 2991/7/99-99-15-02-01-17).

Податкова декларація з податку на прибуток неприбутковими організаціями не подається, крім випадків, коли сталося порушення умов неприбуткового статусу (п. 133.4 ПКУ) та вони втратили статус неприбуткових.

З наступного року за тим, у якому сталося порушення неприбуткового статусу, НПО подає податкову декларацію з податку на прибуток і фінансову звітність та сплачує податок на прибуток у порядку, що встановлений для звичайних платників податку на прибуток, тобто:

- обирається річний податковий період, якщо дохід менше 20 млн грн;

- обирається квартальний податковий період, якщо дохід більше 20 млн грн;

- оподатковується уже фінрезультат від діяльності, а не нецільове використання коштів;

- Звіт про використання доходів НПО подавати не потрібно, так як підприємство уже відсутнє в реєстрі НПО.

Також за роз’ясненням ДФС для НПО не треба подавати Звіт про суми пільг з податку на прибуток, так як статус НПО не вважається пільгою та НПО не входять до Довідника податкових пільг, який публікує ДФС на своєму офіційному веб-сайті.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Фінансова звітність неприбуткових організацій

Фінансова звітність подається у такому ж порядку, як і для інших підприємств та організацій. Держстат зокрема зазначає, що всі юридичні особи, незалежно від організаційно-правових форм і форм власності, зобов’язані подавати фінансову звітність користувачам, у тому числі й органам державної статистики (лист Держстату від 20.05.2016 р. №15.2-20/788Пі). Крім Держстату за нормами Закону України “Про бухгалтерський облік та фінансову звітність в Україні” від 16 липня 1999 р. № 996 (далі – Закон про бухоблік) фінансова звітність має надаватися трудовому колективу, власникам (засновникам), організаціям вищого рівня, яким підпорядковуються НПО, якщо такі є.

Також необхідно подавати фінансову звітність до ДФС разом зі Звітом про використання доходів НПО, що прямо вимагає п. 46.2 ПКУ. Фінзвітність має статус додатка та є невід’ємною частиною звіту.

Також фінансова звітність подається до ДФС, якщо сталося порушення умов неприбуткового статусу. У такому випадку НПО подають фінансову звітність разом з декларацією з податку на прибуток у квартальний звітний період. Фінансова звітність має статус додатка до неї.

Статистична звітність неприбуткових організацій

Статистична звітність є обов’язковою до подання в Держстат. Якихось окремих статзвітів для НПО не передбачено – усе залежить від сфери їх діяльності. Є окремі звіти, що пов’язані з підприємництвом, є звіти пов’язані з зовнішньоекономічною діяльністю, з оплатою праці. Також є звіти, які подають ОСББ та громадські організації. Серед основних можна назвати:

Натисніть, щоб переглянути таблицю в повному розмірі >

Існують також й інші звіти, що пов’язані, наприклад, з торгівлею, імпортом послуг, виробництвом промислової продукції. Якщо в НПО є така діяльність, то потрібно подавати й дані звіти. З повним переліком форм статзвітності на 2018 р. можна ознайомитися в Загальному табелі (переліку) форм державних статистичних спостережень на 2018 рік, який затверджений наказом Держстату від 20.12.2017 р. № 330.

Відповідальність неприбуткових організацій за неподачу звітів та декларацій

Неподання податкової звітності. Звіт про використання доходів, який подають НПО, хоча й не називається декларацією, але прирівняний до неї, а отже штрафи застосовуються такі ж, як і для інших декларацій (п. 46.1 ПКУ). Відповідальність за неподання або несвоєчасне подання платником Звіту про використання доходів для НПО тоді визначена п. 120.1 ПКУ:

- штраф за перше неподання – 170 грн;

- штраф за повторне неподання протягом року – 1020 грн.

Такі ж самі штрафи передбачені й за неподання декларації з податку на прибуток, яку НПО зобов’язаний подати при порушенні умов неприбутковості (тут можливий і штраф та пеня за несплату податку).

Неподання фінансової звітності в ДФС. Відповідальність для НПО є аналогічною до неподання декларації (звіту), а саме (роз’яснення ДФС 102.25 ЗІР):

- штраф за перше неподання – 170 грн;

- штраф за повторне неподання протягом року – 1020 грн.

Неподання фінансової звітності в Держстат. Відповідальність визначена ст. 164-2 КпАП. До посадових осіб може бути застосований адмінштраф (ст. 164-2 КпАП):

- перше неподання – від 136 до 255 грн;

- повторне неподання протягом року – від 255 до 340 грн.

Неподання статистичної звітності. Відповідальність визначена ст. 186-3 КпАП. До посадових осіб може бути застосований адмінштраф (ст. 186-3 КпАП):

- перше неподання – від 170 до 255 грн;

- повторне неподання протягом року – від 255 до 425 грн.

Вказані штрафи мають право накладати уповноважені особи органу Держстату.

Стаття підготовлена за матеріалами журналу "Головбух"