Податкова соціальна пільга 2026: розмір, отримання, застосування

Податкова соціальна пільга: що це

Податкова соціальна пільга — це сума, яку віднімають від зарплати працівника при нарахуванні податку на доходи фізичних осіб (ПДФО). ПСП зменшує базу оподаткування й тим самим зменшує суму ПДФО. В результаті працівник «на руки» отримує суму більшу, ніж якби ПСП не було. Тобто ПДФО нараховуються таким чином:

ПДФО = (Зарплата + Лікарняні — ПСП) × 0,18

Зарплата — це всі виплати, які потрапляють до Додатка 4ДФ Податкового розрахунку під кодом «101», включаючи й індексацію та доплату до мінімальної зарплати (що таке зарплата — див. Інструкцію зі статистики заробітної плати, наказ Держстату від 13.01.2004 № 5).

Лікарняні зарплатою не є, але у формулі згадані, оскільки ПК їх прирівнює до зарплати, вони теж мають код «101». Через це їх включають у розрахунок (пп. 169.4.1 ПК), тому далі під зарплатними виплатами розуміємо і зарплату як таку, і лікарняні.

Заробітна плата і аванс: поради експерта + розрахункові приклади

Увага: Податкова соціальна пільга — це не виплата грошей, а зменшення суми ПДФО з заробітної плати.

Також зверніть увагу, що до уваги беруться саме зарплатні виплати, а виплати за цивільно-правовими договорами (ЦПД) — ні. Крім того, ПСП не стосується та на неї ніяк не впливають:

- підприємницькі доходи (працівник може бути ФОП);

- декретні;

- матеріальна допомога одноразового характеру;

- нецільова благодійна допомога;

- добові;

- аліменти;

- інші незарплатні виплати.

Увага: незарплатні виплати не впливають на ПСП, окрім лікарняних.

Звертаємо увагу, що податкова соціальна пільга застосовується тільки у розрахунку ПДФО і ніяк не впливає на військовий збір (ВЗ) — інший податок, який утримують із зарплати.

ВЗ = (Зарплата + Лікарняні) × 0,05

Можлива ситуація, коли податкова соціальна пільга навіть перевищує суму зарплати працівника. Тоді ПДФО буде нульовим.

Увага: податкова соціальна пільга не застосовується при розрахунку військового збору.

Щоб не загубитися у строках і формах, зібрали для вас все в одному місці. Перевірте добірку консультацій — підкаже, що і коли подавати

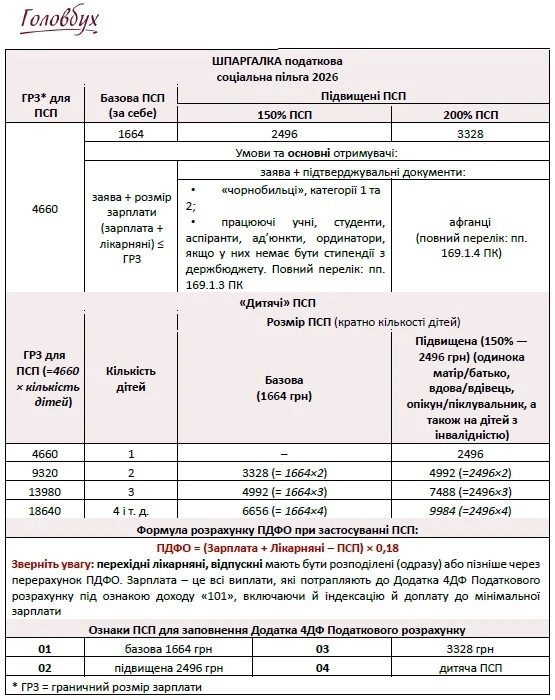

Податкова соціальна пільга 2026: таблиця

Базова податкова соціальна пільга 2026

На 2026 рік прожитковий мінімум працездатної особи встановлений 3328 грн. Отже ПСП 2026 =1664 грн (=3328×0,5). Також на ПСП не впливає розмір мінімальної зарплати.

Увага: базова сума податкової соціальної пільги 2026 = 1664 грн.

Протягом року ПСП не змінюється, незважаючи на зростання прожиткового мінімуму, — цифра зафіксована станом на 01 січня поточного року.

Базова податкова соціальна пільга: як розрахувати та хто має право

Право на ПСП мають не всі. На нього впливають 3 фактори:

- загальна сума місячного доходу працівника у вигляді зарплати (зарплата + лікарняні);

- граничний розмір зарплати який розраховується на основі прожиткового мінімуму. З ним порівнюють зарплатні доходи працівника за місяць;

- документи, подані у бухгалтерію. Право на ПСП працівник має підтвердити документами. На звичайну ПСП це буде лише заява, а на підвищені й «дитячі» ще й підтверджуючі таке право документи.

Загальна сума доходу, яка дає право на ПСП, обчислюється таким чином:

Граничний розмір зарплати (ГРЗ) = ПМ на 01.01 × 1,4 → заокруглити до найближчих 10 грн

У 2026 році:

ГРЗ 2026 = 3328 × 1,4 = 4660 грн

Виходить, що працівнику нараховується податкова соціальна пільга, граничний розмір зарплати якої ≤ 4660 грн. Враховуючий той факт, що мінімальна зарплата у 2026 році становить 8647 грн, то такий дохід можливий лише тоді, коли особа працює на неповний робочий час (день).

Зверніть увагу, що неповний робочий час не «обрізає» ПСП, тобто вона застосовується у повному розмірі. Наприклад, якщо працівник працює на 0,5 ставки та має за це оклад 4323,50 грн (50% від мінімалки), то ПСП буде ті ж самі 1664 грн.

Також не «обрізається» ПСП у разі першого неповного місяця роботи, коли працівника прийняли не з першого числа (роз’яснення ДПС ЗІР 103.08.04). Однак тут знову ж треба, аби працівник написав у такому місяця заяву. Крім того, слід з’ясувати, чи не отримував він ПСП у місяці працевлаштування за іншим місцем роботи. Якщо ж цього не було або ж він протягом такого місяця ніде не працював, то тоді можна нараховувати ПСП. Чи застосовується податкова соціальна пільга в місяці звільнення? Аналогічно чинимо й у місяці звільнення — ПСП нараховуємо повністю.

Увага: неповний місяць роботи, неповний робочий час не зменшують ПСП.

Перехідні лікарняні і відпускні при нарахуванні ПСП

Зверніть увагу, що порядок нарахування податкової соціальної пільги, якщо є перехідні виплати працівнику, які нараховуються в одному місяці (кварталі), але стосуються декількох місяців (кварталів), визначає, на застосування ПСП слід здійснити їхній пропорційний розподіл, тобто розбити на частини, які віднести до того періоду, якого вони стосуються (пп. 169.4.1 ПК, роз’яснення ДПС 103.08.04 ЗІР). Наприклад, якщо працівнику нараховано 5000 грн за 10 днів відпустки, яка починається у січні 2026 (2 дні) та закінчується у лютому 2026 (8 днів), то такі відпускні слід розділити:

- січень 2026 — 1000 грн (= 0,2×5000);

- лютий 2026 — 4000 грн ( = 0,8×5000).

Увага: розподіл перехідних відпускних та лікарняних може вплинути на ПСП, що виправляє перерахунок ПДФО.

Однак через особливості нарахування відпускних і лікарняних попередньо здійснити розподіл не завжди виходить. Якщо вчасно не розподілили, то виправити ситуацію можна, здійснивши перерахунок ПДФО обов’язково у кінці року та при звільненні. Також можна його зробити у кінці будь-якого кварталу. Після такого перерахунку працівник, можливо, втратить або, навпаки, отримає право на ПСП у певному місяці.

Податкова соціальна пільга 2026 та мінімалка

ГРЗ у 2026 році, як і у минулих роках не перевищує рівня мінімальної зарплати. Таким чином, наявність у працівника зарплати на рівні мінімальної само собою не є підставою для нарахування ПСП, оскільки 8647 грн (мінімальна зарплата у 2026 році) > 4660 грн. Але якщо за такої зарплати є 2 дитини, то тоді ПСП буде 9320 грн > 8647 грн.

Увага: зарплата на рівні мінімальної не може бути сама собою підставою для застосування ПСП.

Податкова соціальна пільга на дітей 2026

ПСП стає можливим і при зарплаті більше 4660 грн, коли батько/мати має ДВОЄ та більше дітей до 18 років та є відповідна заява.

У такому разі ГРЗ 2026 для ПСП «на дітей» суттєво збільшується та становить:

- 2 дитини — 9320 грн (=4660×2);

- 3 дитини — 13980 грн (=4660×3);

- 4 дитини — 18640 грн (=4660×4).

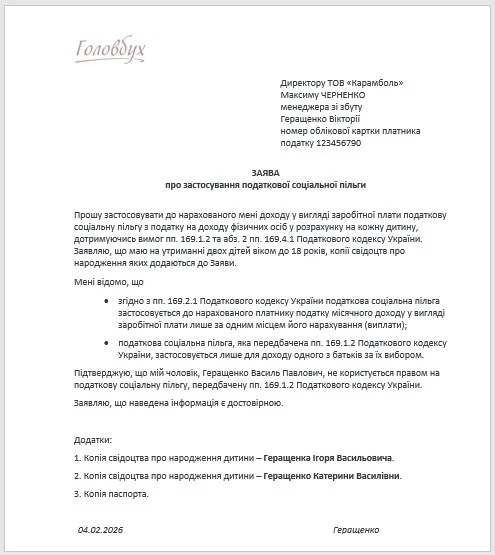

«Дитячу» ПСП може використати лише один з батьків — батько чи мати, незалежно від того, чи перебувають вони у шлюбі чи ні. Податкова соціальна пільга: які документи надати? До заяви слід додати — копії свідоцтв про народження дітей та паспорту працівника (працівниці).

Увага: граничний розмір зарплати та сама ПСП збільшуються кратно кількості дітей.

У ситуації, коли працівник має одночасно право на 2 ПСП — «за себе» (зарплата менше 4660 грн) та «за дітей», то він має обирати, яку застосовувати. Застосовувати обидві ПСП одночасно — і «на себе», і «на дітей» — не можна. Однак мати може мати ПСП «на дітей», а батько ПСП «на себе», або навпаки. Тут порушення тоді немає.

Право на отримання ПСП втрачається тоді коли дітям (дитині) виповнюється 18 років. Однак увесь такий рік ПСП можна застосовувати, тобто до кінця року (роз’яснення ГУ ДПС у Запорізькій області).

Розміри дитячих ПСП у 2026 році становить:

- 2 дитини — 3328 грн (=1664 × 2);

- 3 дитини — 4992 грн (=1664 × 3);

- 4 дитини — 6656 грн (=1664 × 4).

Приклад: податкова соціальна пільга на двох дітей. Мати, у якої лютому 2026 року зарплата 8500 грн (˂ 9320 грн) та двоє дітей віком до 18 років, має право на ПСП «на дітей» 3328 грн. Однак «дитяча» ПСП буде ще більшою у ситуації одинокої матері або дитини з інвалідністю (див. далі).

Підвищені податкові соціальні пільги 2026

Базова ПСП — не єдина. Вона базова, тому що є основою для розрахунку ще 2-х ПСП, які призначаються певним соціальним категоріям працівників:

- 150% від базової у 2026 році це — 2496 грн (=1664 ×1,5);

- 200% від базової у 2026 році це — 3328 грн (=1664 × 2).

Увага: у працюючих студентів та осіб з інвалідністю ПСП 2026 може бути 2496 грн.

Назвемо тільки найбільш поширені ситуації підвищених ПСП «за себе» (детальніше — у пп. 169.1.3 та 169.1.4 ПК):

- «чорнобильці» першої та другої категорії — 2496 грн;

- працюючі учні, студенти (такими є і ті, хто навчаються у коледжах, — колишніх технікумах), аспіранти (це ті, хто здобувають освітньо-науковий рівень доктора філософії), ад’юнкти (це аспіранти військових закладів освіти), ординатори (аспіранти у медичних навчальних закладах) — 2496 грн. Податкова соціальна пільга застосовується, якщо вони не отримують стипендії з державного бюджету;

- особи, які мають інвалідність групи І чи ІІ — 2496 грн. Зверніть увагу: особи з інвалідністю ІІІ групи підвищену ПСП не мають — їм нараховується звичайна (роз’яснення ДПС).

ПСП 200% на практиці майже не зустрічається, тому її майже оминемо (хто на неї має право — див. пп. 169.1.4 ПК). Звертаємо увагу, що у цій статті згадується податкова соціальна пільга учасникам бойових дій після Другої світової війни, але податкова соціальна пільга учасникам бойових дій АТО вона не стосується.

Податкова соціальна пільга учасникам АТО надається на загальних підставах, тобто 1664 грн, а не 200% (див. лист ДФС від 21.01.2016 № 1091/6/99-99-17-03-03-15). Однак така ПСП надається «афганцям», адже вони є у переліку з постанови Кабміну від 08.02.1994 № 63.

Зверніть увагу, що серед пільгових категорій на ПСП відсутні пенсіонери. Вони мають право на ПСП на загальних підставах.

Звертаємо увагу, що для отримання підвищених ПСП теж необхідно дотримуватися граничного розміру зарплати. Він не збільшується і становить ті ж самі 4660 грн.

Для отримання підвищених ПСП треба подати заяву з підтверджувальними документами.

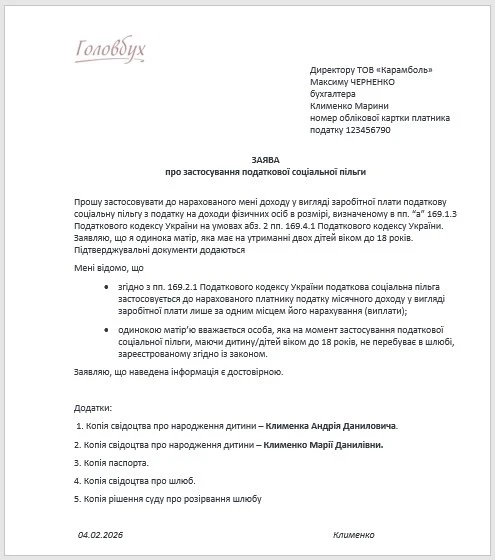

Підвищена податкова соціальна пільга одинокій матері 2026

Якщо «дитячу» ПСП отримує одинока мати (батько), то у 2026 році замість 1664 грн беремо 2496 грн на кожну дитину (пп. «а» п. 169.1.3 ПК). Таку підвищену ПСП застосовуємо й тоді коли дитина всього одна. Однак, граничний розмір зарплати у такому разі лише 4660 грн. За такої зарплати одинока мати замість звичайної ПСП «на себе» може обрати підвищену ПСП «на дитину» (ПСП різного типу не додаються). Звичайно, якщо мати надала підтверджуючі документи для свого статусу. Аналогічно — підвищена ПСП нараховується вдові (вдівцю), опікуну (піклувальнику).

Увага: ПСП 2026 одинокій матері 2496 грн.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Звертаємо увагу на таке:

- ПСП «на дітей» може отримати батько або мати;

- немає значення розлучення батьків за умови, що всі вони беруть участь у вихованні дитини;

- можна отримати ПСП і на прийомних дітей;

- бухгалтер має отримати копії відповідних документів — це заява на отримання ПСП, копії свідоцтв про народження дітей, а також копії свідоцтва про шлюб, рішення суду про розлучення та паспорту;

- останній рік отримання ПСП — це рік, в якому дитині виповнюється 18 років (протягом усього такого року, до кінця). Або ж рік смерті, але не будемо про сумне.

Підвищена податкова соціальна пільга на дитину з інвалідністю 2026

Також є ще одна підвищена ПСП — «дитяча», яка надається матері (або батьку) на дитину з інвалідністю, теж 150% від базової, тобто 2496 грн — для 2026 року. Ситуацій тут може бути декілька:

- дитина всього одна і вона з інвалідністю — тоді застосовуємо ПСП 2496 грн за умови, що зарплата працюючої особи не більша 4660 грн. У такому разі отримувач ПСП замість ПСП «на себе» може обрати підвищену ПСП «на дитину»;

- дітей двоє і більше. При цьому серед них можуть бути і здорові. Якщо сума доходу в межах граничного рівня (для 2-х дітей — 9320 грн у 2026 році)), то на здорових дітей беремо звичайну ПСП 1664 грн, а на дітей з інвалідністю — підвищену 2496 грн.

У загальному випадку формула розрахунку ПСП 2026 виглядатиме так:

ПСП = 1664 грн × кількість здорових дітей + 2496 грн × кількість дітей з інвалідністю

Наприклад, якщо є 3 дитини, одна з них — з інвалідністю, то ПСП = 1664 × 2 + 2496 × 1 = 5824 грн. Для 2-х дітей, серед яких є з інвалідністю ПСП = 1664 + 2496 = 4160 грн.

Є роз’яснення з цього приводу від ДПС.

Податкова соціальна пільга для сумісників 2026

Сумісники також мають право на ПСП і вони можуть обрати місце її отримання (основна робота чи за сумісництвом). Їх доходи при цьому за всіма місцями роботи знати не потрібно — враховується лише той дохід, за місцем отримання якого він надав заяву на ПСП. У заяві прослідкуйте, аби були слова працівника, що він ознайомлений з тим, що ПСП може бути лише за одним місцем роботи.

Податкова соціальна пільга в 4ДФ Додатку

Податкова соціальна пільга в 4ДФ Податкового розрахунку вказується код ознаки у гр. 9 розділу І форми Додатка.

Ознаки ПСП для заповнення Додатка 4ДФ | |||

01 | базова 1664 грн | 03 | 3328 грн |

02 | підвищена 2496 грн | 04 | «дитяча» ПСП |

Якщо у працівника в один місяць ПСП була, а в інший — ні, то все одно заповнюється один рядок з доходом «101» та кодом ПСП у гр. 9.

Припинення застосування податкової соціальної пільги

Для припинення застосування ПСП працівник має подати відповідну заяву. Наприклад, ситуація зміни місця застосування ПСП, зміна сімейного статусу, наприклад одинока мати вийшла заміж. Виняток — щодо дитячих ПСП. Якщо дитині виповнюється 18 років, то бухгалтеру слід припинити нараховувати ПСП без заяви працівника, оскільки він уже подавав свідоцтво про народження, у якому рік народження дитини вказаний. Виходить, що бухгалтер має за цим слідкувати, тому на початку кожного року проглядайте заяви та дати народження дітей таких працівників.

Якщо працівник не інформує бухгалтера про зміни обставин, які забезпечили йому право на ПСП, то про його відповідальність див. нижче — про штрафи.

Податкова соціальна пільга: приклад розрахунку

Як застосовується податкова соціальна пільга, як розрахувати, покажемо на прикладах нижче.

Приклад 1 (Податкова соціальна пільга 2026 звичайна, неповний робочий час)

Продавець з окладом 8647 грн працює на 0,5 ставки. Зарплата — 4323,50 грн за місяць, премій та інших доплат не було. ПСП можлива, оскільки 4323,5 ˂ 4660

ПДФО = (4323,5 − 1664) × 0,18 = 478,71 грн. Якби в нього ПСП не було, то ПДФО становив би 4323,5×0,18 = 778,23 грн. Таким чином, працівник на податку заощаджує 778,23 – 478,71 = 299,52 грн. Щодо військового збору, то він рахується незалежно від наявності ПСП: 4323×0,05 = 216,15 грн.

Приклад 2 (Податкова соціальна пільга на дітей до 18 років)

Бухгалтерці, якій була нарахована зарплата 8100 грн і яка має двох дітей визначено суму ПДФО: (8700 — 1664×2)×0,18 = 966,96 грн. ПСП можлива, оскільки 8700 ˂ 9320, де 9320 — граничний розмір зарплати для 2-х дітей (див. вище). Якби в неї не було заяви на отримання ПСП «на дітей», то взагалі б не було ніякої ПСП і результат був би ПДФО = 8700×0,18 = 1566 грн. Таким чином, вона заощаджує собі 1566 — 966,96 = 599,04 грн. Той факт, що в неї зарплата вище ніж «мінімалка», ніякого впливу на ПСП не має.

Приклад 3 (Податкова соціальна пільга, 2 дитини, одинока мати)

Та ж ситуація, що й у прикладі 2, але бухгалтерка — одинока мати. Нею написана заява на соціальну пільгу на двох дітей. Тоді сума ПДФО вийде меншим: (8700 — 2496×2) × 0,18 = 667,44 грн. У порівнянні з прикладом 2 економія становить ще додатково 966,96 — 667,44 = 299,52.

Приклад 4 (Податкова соціальна пільга, 3 дитини, у т.ч. з інвалідністю)

Зарплата працівника 12000 грн, має 3-х дітей, у т.ч. є одна дитина з інвалідністю. ГРЗ = 13980 грн, 12000 ˂ 13980, тому рахуємо ПДФО з застосуванням ПСП: (12000 — 2×1664 — 2496)×0,18 = 1111,68 грн.

Приклад 5 (сумісник, 1 дитина, одинока мати)

Бухгалтерка, яка є одинокою матір’ю з однією дитиною, працює за сумісництвом і має зарплату 4300 грн. За основним місцем роботи ПСП вона не отримує, тому подала заяву, свідоцтва про народження дитини та розлучення. 4300 грн ˂ 4660 грн, тому до її доходу застосовуємо ПСП, при чому підвищену (підстава — пп. ПК). Отже, ПДФО = (4300 — 2496) × 0,18 = 324,72 грн. Однак, якби в неї була зарплата за сумісництвом 4700 грн, то уже б ПСП не застосовувалася, незважаючи на статус одинокої матері.

Приклад 6 (новоприйнятий працівник, неповністю відпрацьований місяць)

Працівник почав працювати з середини січня 2026 року. Нарахована йому за січень зарплата — 4050 грн. Працівник з попереднього місця роботи звільнився ще у грудні 2025 року. У січні 2026 іншого місця роботи не мав. Заява на застосування ПСП подана. Так, він має право на ПСП й ПДФО = (4050 – 1664) × 0,18 = 429,48 грн. ПСП надається у повному розмірі, а не пропорційно відпрацьованим дням.

Однак, якби у нього звільнення було у січні 2026 року або була робота за сумісництвом, то необхідно з’ясувати, чи не було у нього ПСП за минулим місцем роботи за січень 2026 року. Зрозуміло, що він нічого може не знати, тому попросіть його принести довідку у довільній формі з минулого місця роботи від бухгалтера, який нараховував йому зарплату.

Приклад 7 (зарплата та перехідні відпускні)

Менеджер, який має 2-х дітей, у кінці січня 2026 року пішов у відпустку. Відпускні — 6000 грн, з них 2 дні за січень і 8 за лютий. Зарплата за січень 2025 без відпускних 8700 грн. Зарплата за лютий без відпускних — 4000 грн. Якщо розподілити відпускні, то виходить:

- січень 2026 — 1200 грн (= 0,2×6000). Всього за місяць 8700 + 1200 = 9900 грн;

- лютий 2026 — 4800 грн ( = 0,8×6000). Всього за місяць 4000 + 4800 = 8800 грн.

ГРЗ для 2-х дітей — 9320 грн. Виходить, що у січні ПСП немає, а у лютому 2026 ПСП у працівника буде, хоча відпускні фактично виплачувалися у січні 2026.

Приклад 8 (зарплата та незарплатні виплати)

Заступнику директора нарахували зарплату за січень 2026 року 9100 грн, він має 2-х дітей, писав заяву. Однак за цей місяць він отримав ще:

- дохід від підприємницькою діяльності як ФОП — 10000 грн;

- дохід від здавання свого автомобіля в оренду підприємству — 2000 грн.

У цій ситуації працівник все одно має право на ПСП, хоча його загальний дохід за місяць становить 9100 + 10000 + 2000 = 21100 грн. Причина у тому, що всі інші доходи — незарплатні, а тому вони ніяк не впливають на ПСП.

Приклад 9 (працюючі пенсіонери, «чорнобилець»)

На підприємстві працюють три пенсіонери, яким нарахована зарплата у січні 2026 року:

- сторож, зарплата 8647 грн;

- сторож, який має статус «чорнобильця» 2-ї категорії, зарплата 4800 грн;

- бухгалтер, 0,5 ставки, зарплата 5000 грн.

Статус пенсіонера ніяк не впливає на правила нарахування податкової соціальної пільги, тому слід враховувати загальну суму зарплатного доходу та інші обставини. Ніхто з них не отримає ПСП, оскільки:

- сторож перший — ПСП нема, зарплата > 4660 грн;

- сторож другий — ПСП нема, зарплата > 4660 грн. Статус «чорнобильця» теж нічого тут не дає;

- бухгалтер — ПСП нема, зарплата > 4240 грн.

Увага: за рахунок ПСП працівникам з малими зарплатами може бути вигідним мати дещо меншу зарплату «брудними», аби «чистими» було більше.

Приклад 10 (працююча студентка)

На підприємстві працює бухгалтеркою студентка на 0,5 ставки. Зарплата за січень 2026 року — 4400 грн. Студентка надала заяву + довідку з університету, що вона є студенткою та не отримує стипендію з державного бюджету. У цій ситуації ПДФО = (4400 – 2496)×0,18 = 342,72 грн. Заочниця вона чи з денної форми навчання — значення немає.

Приклад 11 (студентка, одинока мати, аліменти)

Студентка з прикладу 10 ще є й одинокою матір’ю, маючи одну дитину. Статус одинокої матері у цьому випадку нічого не змінює, адже різні ПСП не додаються. Студентка має право:

- або на ПСП «за себе» 1664 грн;

- або підвищену «за себе» як студентку, — 2496 грн;

- або підвищену, бо є одинокою матір‘ю — 2496 грн.

Вона має обрати з 3-х ПСП одну.

Покажемо на прикладах, як правильно нараховувати лікарняні та декретні у 2026 році за різних ситуацій

Незаконна податкова соціальна пільга і штрафи

Якщо ПСП надавали незаконно, то з працівника треба утримати суму недоплаченого за цей час ПДФО, а також штраф у розмірі 100% недоплаченого податку (абз. 2 п. 169.2.4 ПК). До сплати ПДФО та штрафу така особа втрачає право на ПСП.

Наприклад, можлива ситуація коли одинока мати (або вдова) вийшла заміж, але не повідомила про це бухгалтерію та їй продовжували нараховувати ПСП. Також ризик є у сумісників, коли вони подавши заяву всюди отримують ПСП за обома місцями роботи. Відповідальність за надання інформації і її достовірність у такому разі лежить на працівнику, а не на бухгалтері (пп. 169.2.3 ПК). Якщо така особа уже не працює на підприємстві й утримати з неї недоплачений ПДФО й штраф неможливо, то такій особі самостійно подати податкову декларацію про майновий стан і доходи.

Однак, якщо бухгалтер застосував ПСП без заяви працівника, то тоді за недоплату ПДФО відповідальність несе саме працедавець (роз’яснення ДПС). Або ж візьміть у працівника заяву «заднім» числом. Помилки щодо ПСП виправляються перерахунком ПДФО.