Эмфитевзис: форма, бухучет и налогообложение

Эмфитевзис — это право пользования

Термин "эмфитевзис" означает право пользования земельным участком исключительно для сельскохозяйственных нужд, которое может отчуждаться и передаваться по наследству (ч. 1 та ч. 2 ст. 1021Земельного кодекса, далее – ЗК).

К сельскохозяйственным землям по классификации видов целевого назначения земель из приказа Госкомзема от 23.07.2010 г. № 548 относятся в частности земли для:

- ведение товарного сельскохозяйственного производства;

- фермерского хозяйства;

- личного крестьянского хозяйства;

- огородничества;

- для индивидуального и коллективного садоводства;

- сенокошения и выпаса скота.

Эмфитевзис является разновидностью вещных прав на уровне с правом владения, пользования (сервитута) и правом застройки (пп. ” 4 " ст. 395 Гражданского кодекса, далее – ГК). Возникает данное право на основе договора эмфитевзиса, который заключается исключительно в письменной форме. В чем – то эмфитевзис подобен долгосрочной аренде, так как оба предусматривают право пользования (ч. 5 ст. 93 ЗК, об отличиях эмфитевзиса и аренды-см. Далее).

Эмфитевзис может быть относительно земельных участков как в государственной / коммунальной собственности, так и в частной. Однако сейчас все сельскохозяйственные земельные участки переданы из государственной собственности в коммунальную, поэтому договор эмфитевзиса по факту может заключаться только в отношении земель коммунальной или частной собственности.

Внимание: Эмфитевзис – предполагает исключительно сельскохозяйственную цель

Правовому регулированию эмфитевзиса посвящены глава 161 ЗК, глава 33 ГК, а также ст. 83 Закона “Об аренде земли” от 06.10.1998 г. № 161 (далее – Закон № 161). Последняя появилась – в апреле 2021 года (Закон от 28.04.2021 г. № 1423). Связано это с усовершенствованием земельных отношений перед запуском рынка земли в Украине. Вебінари для бухгалтерів 2026

Срок действия договора эмфитевзиса

Еще с 2018 года эмфитевзис ограничен сроком действия 50 лет, хотя ранее оно было бессрочным (ч. 6 ст. 1021 ЗК). Однако в мировой практике эмфитевзис может быть и бессрочным. Минимальный срок действия договора эмфитевзиса сейчас отсутствует.

Внимание: Эмфитевзис в Украине ограничивается 50-летним сроком и не может быть вечным

Кто может быть сторонами договора эмфитевзиса?

Землепользователями могут быть как физические, так и юридические лица. Сторонами договора эмфитевзиса может также могут быть как физические, так и юридические лица в любых комбинациях.

Лицо, пользующееся земельным участком, называется эмфитевт.

Передача эмфитевзиса: отчуждение, залог, аренда

Эмфитевзис относительно земель частной собственности в Украине можно (ч. 2 с. 1021 ЗК, также ч. 2 ст. 407 ГК, ч. 1 ст. 411 ГК):

- продать;

- подарить;

- подражать, то есть передать / получить по наследству;

- внести в уставный капитал;

- передать в залог. Однако залогодержателями участков сельскохозяйственного назначения пока могут быть только банки.

Однако такие действия запрещены в отношении земельных участков в государственной / коммунальной собственности (ч. 5 ст. 1021 ЗК). Исключение, если право эмфитевзиса приобретено на торгах или произошел переход права собственности на недвижимое имущество, например здание (ч. 5 ст. 1021 ЗК)

При этом отчуждение эмфитевзиса возможно без разрешения с собственником земельного участка (ч. 5 ст. 93 ЗК). Конечно, если иное не определено договором. Однако уведомить собственника о таком намерении продать или отчудить иным способом нужно заранее, так как собственник имеет преимущественное право на покупку эмфитевзиса (ч. 2 ст. 411 ГК). Сделать это нужно письменно (ч. 3 ст. 411 ГК).

У владельца после получения уведомления о продаже есть месячный срок принять решение. Если в течение месяца собственник ничего не ответит письменным согласием на покупку, то только тогда эмфитевзис можно продать (ч. 3 ст. 411 ГК). Кроме того, при продаже эмфитевзиса собственник земельного участка имеет право на получение процентов от цены продажи, размер которых определяются договором эмфитевзиса. Более того, такие проценты, их размер и порядок уплаты, является существенным условием договора эмфитевзиса (ч. 5 ст. 411 ГК, действует с 27.05.2021 г.). Порядок уплаты может быть, например на банковскую карточку землевладельца в течение 5 рабочих дней после отчуждения права эмфитевзиса. Это значит, что без урегулирования в договоре такого условия он может быть признан недействительным.

Лицо, пользующееся земельным участком на праве эмфитевзиса, имеет право передать такой участок в аренду (ч. 1 ст. 410 ГК, ст. 83 Закона № 161). Это возможно с 27.05.2021 г. Исключение – запрет предусмотрен договором. При этом обратите внимание на такие ограничения (ст. 83 Закона № 161):

- срок действия такого договора не может превышать срока действия самого договора эмфитевзиса;

- если прекращается договор эмфитевзиса, то прекращается и договор аренды.

Внимание: Эмфитевзис можно передать по наследству или продать, кроме земель государственной/коммунальной собственности

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Сходство эмфитевзиса и долгосрочной аренды земли

Общность между эмфитевзисом и долгосрочной арендой действительно существует, так как и по договору эмфитевзиса, и по договору аренды возникает право пользования земельным участком. Сходство также прослеживается в таком:

- исключительно письменная форма договора;

- право аренды земли также можно отчуждить, например передать в залог, наследство. И тоже без согласования с собственником земельного участка, если иное не определено договором (ч. 5 ст. 93 ЗК). При этом ограничительный срок также будет 50 лет (ч. 1 ст. 19 Закона № 161);

- с согласия арендодателя участок, который находится в аренде, пользователь также может передать в аренду или пользование другому лицу. Таким образом, возможна субаренда. Аналогично в аренду можно передать и участок, которым лицо пользуется на правах эмфитевзиса (ч. 8 ст. 93 ЗК);

- договор аренды сельскохозяйственных земель и договор эмфитевзиса по факту имеют одинаковый

- и по договору аренды, и по договору эмфитевзиса можно установить условие относительно его возобновления (ст. 1261 ЗК). Хотя это не обязательно;

- автоматическое возобновление договоров эмфитевзиса и аренды, если это не прописано самими договорами. Они могут возобновляться автоматически без заключения дополнительного соглашения к договору. Как работает данная процедура описано в ст. 1261 ЗК.

Исходя из вышеописанной сходства возникает вполне логичный вопрос: а чем тогда эмфитевзис 2021 отличается от привычного всем договора аренды земли? И это довольно интересный вопрос.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Чем отличается эмфитевзис от аренды?

И аренда земли, и эмфитевзис - это права на пользование землей. Оба нуждаются в государственной регистрации в Госгеокадастре. Вообще эмфитевзис в юридической практике зарубежных стран называют иногда "вечной арендой". Однако с введением в Украине 50-летнего ограничения эмфитевзис и аренда земли настолько слились в своей сути, что разницу провести при первом ознакомлении довольно трудно, но она все же есть и заключается в таком:

- возможность разового платежа. По договору эмфитевзиса можно участок предоставить в пользование на основе разового платежа, а не периодических платежей, как при договоре аренды. Таким образом, владелец может сразу получить значительную сумму. При значительных сроках (30-50 лет) такая сумма может приближаться к рыночной стоимости такого земельного участка;

- наличие минимального срока действия у договора аренды земли – 7 лет (ч. 3 ст. 19 Закона № 161). Что касается эмфитевзиса, то ни у ЗК, ни у ГК таких ограничений по эмфитевзису нет. Однако ранее такой 7-летний минимальный срок существовал при регистрации договора у Госгеокадастра. Основанием было постановление Кабмина от 07.06.2017 г. № 413, которое с 2019 года утратило силу из-за решения Конституционного суда;

- возможность установить плату за пользование независимо от нормативной денежной оценки (НДО) земельного участка. Для договора аренды сельскохозяйственного участка минимальный платеж рекомендуется 3% (ч. 1 Указа Президента от 02.02.2002 г. № 92). Кроме того, размер арендной платы за землю (за год) ограничен Налоговым кодексом( далее – НК): он не может быть больше 12% НДО (пп. 288.5.2 ПК). Кроме того, он не может быть меньше земельного налога (для сельскохозяйственных угодий налог от 0,3% до 1% НДО, пп. 288.5.1 НК). Отночительно эмфитевзиса данные ограничения отсутствуют. Договор может быть также бесплатным;

- разница в законодательном урегулированности правил. Аренда более урегулирована законодательно: по ней существует больше положений ЗК, ГК, НК, а также еще есть целый Закон № 161 и типовые договоры аренды земли (постановление Кабмина от 03.03.2004 г. № 220). По договорам эмфитевзиса такого детального правового урегулирования нет, а потому свободы в составлении таких договоров, а значит, и рисков больше. Например, специально определенных для эмфитевзиса существенных условий нет, а потому действуют общепринятые для всех договоров со ст. 180 Хозяйственного кодекса (далее – ГК) за исключением некоторых отдельных требований законодательства (см. ч. 5 ст. 411 ГК, ч. 2 ст. 409 ГК);

- в ограничении на назначение земельных участков. Эмфитевзис может быть только в отношении земель, использование которых будет исключительно для нужд сельхозпредприятий. Договором аренды же можно оформлять пользование земельными участками любого назначения;

- у владельца земельного участка право требования о нотариальном удостоверении договора эмфитевзиса (ч. 8 ст. 1021 ЗК). Владелец может как установить, так и отменить требование о нотариальном удостоверении такого договора. Само требование тоже подлежит нотариальному удостоверению как обременения вещного права. Об этом должна быть внесена информация также в Государственный реестр вещных прав на недвижимое имущество;

- невозможность уменьшить плату за пользование земельным участком государственной/коммунальной собственности по договору эмфитевзиса, который был заключен на земельных торгах (ч. ст. 1021 ЗК);

- получение процентов от цены продажи эмфитевзиса начальным землепользователем (ч. 5 ст. 411 ГК). Напоминаем, это существенное условие договора. Одно подобное условие можно предусматривать и в договорах аренды. Размер таких процентов определяется договором;

- договор эмфитевзиса может быть безвозмездным. Договоры аренды - всегда платные (ст. 762 ГК), то есть должна быть плата за аренду хотя бы на уровне 1 грн.

Внимание: Размер и порядок уплаты % собственник земельного участка при отчуждении эмфитевзиса землепользователем – существенное условие договора эмфитевзиса

Продажа земельного участка землевладельцем

Если землевладелец продает земельный участок, который он передал в пользование эмфитевту, то обратите внимание, что:

- договор эмфитевзиса оставляет действовать. Меняется лишь землевладелец. Это связано с тем, что к новому лицу, которое приобретает в собственность земельный участок, переходят все права и обязанности предыдущего собственника, в т. ч. и по действующему договору эмфитевзиса (см. ст. 1481 ЗК);

- у землепользователя (эмфитевт) нет преимущественного права на приобретение такого земельного участка. Хотя он может это сделать, договорившись с землевладельцем;

- землевладелец не обязан уведомлять землепользователя о намерении продать земельный участок.

Однако договором эмфитевзиса по указанным условиям могут быть определены и другие условия, например об уведомлении землепользователя (форма, способ, срок) о намерении продать участок.

Внимание: Землевладелец не обязан уведомлять эмфитевта о своем намерении продать землю, если иное неопределенно договору эмфитевзиса

Зачем тогда эмфитевзис?

Это вполне логичный вопрос. Учитывая вышеприведенные различия в договорах эмфитевзиса и аренды, получается, что единственным обстоятельством, которое сейчас может побудить лиц заключить эмфитевзис есть желание сразу получить значительную сумму платежа. Деньги сейчас лучше, чем деньги потом. Такая логика действительно может быть удобным.

Однако обращаем еще раз внимание на этот жирный минус – неурегулированность и отсутствие типовых договоров. Экзотичность также будет требовать более профессионального и опытного юриста, так как договор надо тщательно вычитать на предмет возможных рисков, например детально предусмотреть:

- процедуры возможной продажи пользователем эмфитевзиса третьим лицам (когда и как об этом должен быть уведомлен собственник, можно условиями договора вообще запретить данную сделку);

- урегулирование размера и порядка выплаты собственнику земельного участка % от продажи эмфитевзиса;

- решение вопроса увеличения платы за пользование в случае роста платы за землю. Налог (

плата за землю

) может вырасти из-за роста НДО. Также за длительный период, а договор же может быть 50-летним, может измениться система налогообложения. Такие риски стоит предусмотреть. Передать обязанность уплаты налога невозможно, но прописать условия пересмотра платы за пользования даже в случае разового платежа – вполне возможно; - контроль за соблюдением плодородия земельного участка, например, через использование агрохимического паспорта. Это документ, который содержит агрохимические характеристики почвы, информацию о состоянии его загрязнения (найти его можно в приказе Минагрополитики от 11.10.2011 г. № 536).

Внимание: Причины, побуждающие к заключению договора эмфитевзиса:

- желание разового, но значительного платежа сейчас;

- планы о продаже эмфитевзиса третьей стороне.

О договорах бессрочного эмфитевзиса, заключенных до 2018 г.

До изменений 2018 года было и еще одно преимущество эмфитевзиса – возможность бессрочного договора. Это была возможность обойти мораторий на продажу земли. Бессрочный эмфитевзис вместо продажи земли. Однако все равно налог на землю оставался в обязанностях владельца, а также договором можно было прописать возможности отзыва эмфитевзиса, например на основании ч. 2 ст. 408 ГК, уведомив за год об этом вторую сторону(сейчас это основание отменено). Или на основании пп. "3" ст. 412 ГК (выкуп из-за общественной необходимости).

Внимание: Заключить договор бесстыкового эмфитевзиса на сегодняшний день невозможно

Бывшие бессрочные договоры эмфитевзиса остаются действительными, так как были заключены с соблюдением норм тогдашнего законодательства. Однако попытки признавать такие договоры эмфитевзиса недействительными как скрытые договоры купли-продажи земельного участка, содержание которых не соответствует требованиям законодательства, уже были. Например, решение Александрийского горрайонного суда Кировоградской области № 91323726 от 27.08.2020 г. Суд тогда оставил договор действительным.

Неюридические риски эмфитевзиса

Экономическими рисками договора эмфитевзиса есть его возможный проигрыш по сравнению с продажей земельного участка. Мораторий уже снят и закон об обороте земель действует с 01 июля 2021 года – Закон от 31.03.2020 г. № 552. Земля будет дорожать и лица, которые заключили в прошлом договоры эмфитевзиса могут проиграть.

Права й обязанности собственника земли после заключения договора эмфитевзиса

Права собственника:

- преимущественное право приобрести эмфитевзис по цене, которая объявлена к продаже (ч. 2 ст. 411 ГК). При этом он становится одновременно владельцем и пользователем, а договор эмфитевзиса прекращается. Рынок земли работает уже с 01.07.2021 г;

- получение платы за пользование землей. Ее размер, форма, условия, порядок и сроки уплаты должны быть определены договором эмфитевзиса (ч. 2 ст. 409 ГК);

- требовать целевое использование земли (ч. 2 ст. 409 ГК). Кроме того, в договоре можно прописать правила поддержания сельскохозяйственного состояния земли.

Обязанность собственника – не препятствовать пользователю земли в реализации его прав (ч. 3 ст. 409).

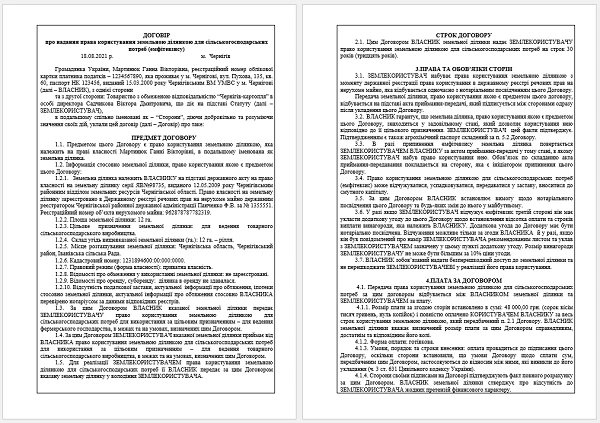

Договор эмфитевзиса образец 2021

Среди особенностей самого процесса подготовки договора можно назвать такие:

- необходимость регистрации земельного участка в Госгеокадастре, наличии регистрационного номера (кадастрового номера). Только после такой регистрации по договору эмфитевзиса возникают права и обязанности;

- договор эмфитевзиса земельных участков государственной и коммунальной собственности заключается по результатам земельных торгов с победителем, который предложил лучшую цену за право эмфитевзиса (ст. 135 ЗК). Исключения из этого правила тоже есть –см. ч. 2 ст. 134 ЗК. Обратите внимание, что плата, установленная на основе торгов, в дальнейшем не может уменьшаться в течение срока действия договора или его возобновления (ст. 1021 ЗК);

- как уже упоминалось по желанию сторон или по единоличному требованию собственника земельного участка еще может быть необходимо нотариальное удостоверение (ч. 8 ст. 1021 ЗК);

- сам договор эмфитевзиса надо зарегистрировать тоже в Центре Государственного земельного кадастра (ГЗК). Он его вносит в Государственный реестр прав на недвижимое имущество;

- существенные условия договора эмфитевзиса общие: предмет, цена и срок действия договора (ч. 3 ст. 180 ГК). Также уже упомянут размер и порядок уплаты процентов при отчуждении пользователем эмфитевзиса (ч. 5 ст. 411 ГК). Цена договора также конкретизирована в ч. 2 ст. 409 ГК: размер, форма, условия, порядок и сроки платы за пользование землей. По желанию сторон также можно добавить другие условия договора, например размер штрафе за нарушение сроков уплаты за пользование, периодичность и правила пересмотра размера платы за пользование, о преимущественном праве на покупку земли собственником.

- Получить выписку о земельном участке, содержащая его кадастровый номер, можно с ГЗК через сайт Публичной кадастровой карты.

Внимание: Размер, форма, условия, порядок и сроки платы за пользование землей – это также существенные условия договора эмфитевзиса

Прекращение договора эмфитевзиса

Возможные случаи прекращения договора эмфитевзиса содержит ст. 412 ГК и ст. 1021 ЗК. Среди них такие:

- по согласию сторон договора эмфитевзиса. Если стороны достигли взаимного согласия относительно расторжения, то он прекращается;

- решение ОМС или органа исполнительной власти об использовании земельного участка государственной/коммунальной собственности для общественных нужд;

- отчуждение земельного участка частной собственности через общественную необходимость, например для обеспечения потребностей национальной безопасности и обороны. За такое отчуждение должно быть возмещение. Регламентируется Законом от 17.11.2009 г. № 1559;

- истечение срока договора эмфитевзиса;

- землепользователем становится сам землевладелец, то есть они сочетаются в одном лице. Это может быть после того, как землевладелец выкупил эмфитевзис, воспользовавшись своим преимущественным правом на основании ч. 2 ст. 411 ГК.

Обратите внимание, что:

- договор не может быть расторгнут в одностороннем порядке. Исключение-это предусмотренное самим договором (ст. 651 ГК);

- прекращение прав по договору происходит только после регистрации такого действия у Государственного реестра вещных прав на недвижимое имущество. Это связано с общим правило, что прекращение договора происходит в той же самой форме, в которой он заключался (ст. 654 ГК).

Налогообложение эмфитевзиса 2021

Налогообложение по договору эмфитевзиса следующие особенности:

- собственник земельного участка после передачи его в эмфитевзис продолжает уплачивать земельный налог. Конечно, если был его плательщиком до этого. Даже если потом эмфитевзис будет продан, то все равно налог уплачивает владелец (п. 36.4 НК, п. 87.7 НК). Дело в том, что по общим правилам в НК запрещено передавать обязанность уплаты налогов другим лицам, кроме случая когда лицо выступает налоговым агентом, но по земельному налогу такого не предусмотрено. Напоминаем, что ставки земельного налога устанавливают местные Советы от 0.3% до 1% НДО. Физлица в отличие от юрлиц такой налог не декларируют, а уплачивают данный налог на основе налоговых уведомлений-решений, которые направляются ГНС;

- землевладелец-физлицо, получающее плату за пользование за земельный участок, который она передала эмфитевту, уплачивает с таких доходов НДФЛ (18%) и военный сбор (1,5%). Удержать данный налог должен налоговый агент - если эмфитевтом является субъект хозяйствования (юрлицо, ФЛП), или же задекларировать и самостоятельно уплатить должен сам землевладелец – если эмфитевтом является обычное физлицо. Налоговому агенту следует удержать и уплатить данные налоги при уплате землевладельцу платежа за пользование. При этом НДФЛ в местные бюджеты по местонахождению земельных участков, а военный сбор – по местонахождению налогового агента (пп. 168.4.9 НК). В Приложении 4ДФ Налогового расчета такой доход от эмфитевзиса имеет код признака дохода “127” – другие доходы (см. письмо ГНС от 23.12.2016 г. № 27850/6/99-99-13-02-03-15). При безвозмездном договоре эмфитевзиса лучше обратиться за индивидуальной консультацией к ГНС, так как, скорее всего, такую ситуацию следует облагать налогом как дополнительное благо.

По единоналожников 4 группы, то следует обратить внимание на следующее:

- налог на землю остается даже если участок передается в эмфитевзис собственником земельного участка, является плательщиком единого налога 4 группы, тоже сельскохозяйственному предприятию, что является единоналожником 4 группы. Зато относительно передачи земельного участка по договору аренды такое освобождение есть (п. 281.3 НК). Однако на эмфитевзис данное увольнение не распространяется, так как в данном положении НК прямо упомянута передача в аренду, а не передача права пользования (об этом же самом – разъяснение ГНС в Черкасской области). Итак, земельный налог уплачивается на общих основаниях;

- плательщик единого налога 4 группы, который получил по договору эмфитевзиса земельный участок в пользование, должен показывать ее в своей налоговой декларации по единому налогу. Связано это с тем, что в п. 2921.1 НК как объект обложения единым налогом упоминаются площади сельхозхозяйственных угодий, которые находятся в собственности или же предоставлены на праве пользования. Эмфитевзис и аренда как раз и являются таким правом пользования. Получается, что с таких земель единый налог эмфитевтом также уплачивается.

По поводу последнего получается, что за земли в эмфитевзисе уплачивается и земельный налог (землевладельцем), и увеличивается единый налог (землепользователем). В НК это не считается двойным налогообложением.

Внимание: Земельный налог с земельного участка, которым пользуется эмфитевт, уплачивает землевладелец

Бухгалтерский учет эмфитевзиса 2021

Учет эмфитевзис неурегулирован. В ситуации получение земельного участка непосредственно от ее землевладельца лучше применять тот же подход, что и для учета операций аренды земельного участка, то есть использовать забалансовый счет 01 “Арендованные необоротные активы”. Связано это с тем, что с экономической точки зрения аренда и эмфитевзис по своей сути одинаковы.

Такой вариант особенно подходит, если платежи уплачиваются с определенной периодичностью (ежемесячно/ежегодно). Однако его можно применить и при разовом платеже. Для распределения расходов по периодам при этом можно использовать счет 39 “Расходы будущих периодов”.

№ | Хозяйственная операция | Дт | Кт | Сумма |

Учет на забалансовых счетах | ||||

1 | Полученный земельный участок по договору эмфитевзиса (оценочная стоимость-НДО земельного участка, рыночная стоимость или экспертная оценка) | 01 |

| 45000 |

2 | Начислен разовый платеж за эмфитевзис. Землевладелец-физическое лицо. Срок 30 лет (360 месяцев) | 39 | 631 | 600000 |

3 | Удержанный НДФЛ (=600000×0,18 = 108000) | 631 | 641 | 108000 |

4 | Удержанный ВС (=600000×0,015 = 9000) | 631 | 642 | 9000 |

5 | Уплачена плата за эмфитевзис (=600000 – 108000 – 9000) | 631 | 311 | 483000 |

6 | Списаны на себестоимость сельскохозяйственной продукции часть расходов будущих периодов после первого месяца использования участка (=600000/360 = 1666,67) и в дальнейшем | 23 | 39 | 1666,67 |

7 | Окончание договора эмфитевзиса и возврат земельного участка ее владельцу |

| 01 | 45000 |

Альтернативный вариант (куплен/подарен эмфитевзис или когда уплата производится одним платежом за весь срок пользования участком). В таком случае эмфитевзис в бухгалтерском учете можно показать как нематериальный актив. Однако, только если его стоимость может быть достоверно определена. Здесь действительно есть признаки нематериального актива:

- во-первых, это оно может быть отчуждено и передано третьей стороне;

- во-вторых, оно может быть идентифицировано, так как имеет регистрацию в госреестре.

- в-третьих, есть соответствующий счет для учета – 122 “Права пользования имуществом”.

Как первоначальную стоимость такого нематериального актива можно использовать:

- оценочную стоимость как сумму платежей за срок действия договора эмфитевзиса. Этот вариант больше подходит при разовом платеже, а также при получении земельного участка непосредственно от ее владельца;

- стоимость по договору - если такое право было приобретено у начального эмфитевта;

- при безвозмездной передаче-текущая рыночная стоимость или же оценочная стоимость. Ее следует определить на основе экспертной оценки или же самостоятельно на основе подобных предложений на рынке земли. При оценке можно использовать дисконтированную сумму платежей по сроку действия договора эмфитевзиса;

- если вышеприведенные варианты вызывают трудности, то можно взять как стоимость НДО такого земельного участка.

На эмфитевзис как нематериальный актив начисляем амортизацию, срок которой соответствует сроку действия договора эмфитевзиса (см. п. 25 НП(С)БУ 8 “Нематериальные активы”).

№ | Хозяйственная операция | Дт | Кт | Сумма |

Альтернативный вариант. Учет как нематериального актива (эмфитевзис на основе разового платежа за весь срок пользования) | ||||

1 | Получен земельный участок по договору эмфитевзиса (оценка – по сумме разового платежа за пользование). Землевладелец-физическое лицо. Срок 30 лет (360 месяцев) | 154 | 631 | 600000 |

2 | Удержанный НДФЛ (=600000×0,18 = 108000) | 631 | 641 | 108000 |

3 | Удержанный ВС (=600000×0,015 = 9000) | 631 | 642 | 9000 |

4 | Уплачена плата за эмфитевзис (=600000 – 108000 – 9000) | 631 | 311 | 483000 |

5 | Нематериальный актив введен в эксплуатацию | 122 | 154 | 600000 |

6 | Начислена амортизация нематериального актива (=600000/360 = 1666,67) и в дальнейшем | 23 | 133 | 1666,67 |

7 | Окончание договора эмфитевзиса и возврат земельного участка ее владельцу | 133 | 122 | 600000 |