Декларация по НДС: как заполнить

Декларация по НДС: алгоритм заполнения

Когда заполняете декларацию по НДС, учитывайте правила:

- подавайте по форме, действующей на дату ее представления. В настоящее время действует форма, утвержденная приказом Минфина от 28.01.2016 № 21 (в редакции приказа Минфина от 28.12.2022 № 463; далее – Порядок № 21) с учетом изменений, внесенных приказом Минфина от 17.05.2023 № 256. Начиная с 01.09.2023 г. применяйте обновленные формы НДС-отчетности. По этой форме подавайте декларацию по НДС начиная с отчетного (налогового) периода за август 2023;

- заполняйте отдельно за каждый отчетный (налоговый) период без нарастающего итога. Приведенные в декларации данные должны соответствовать данным бухгалтерского и налогового учета плательщика НДС;

- все показатели проставляйте в гривнах без копеек с соответствующим округлением по общеустановленным правилам;

- в колонке А указывайте объемы поставок (приобретения) без учета НДС, а в колонке Б — сумму НДС;

- в не заполненных строках нулей, прочерков и других знаков или символов не ставьте;

- в составе декларации подавайте приложения. Но только тогда, когда происходило определенное событие, которое следует отражать в этих приложениях.

- Алгоритм заповнення Додатка 1 до декларації з ПДВ

- Алгоритм заповнення Додатка 2 до декларації з ПДВ

- Алгоритм заповнення Додатка 3 до декларації з ПДВ

- Алгоритм заповнення Додатка 4 до декларації з ПДВ

- Алгоритм заповнення Додатка 5 до декларації з ПДВ

- Алгоритм заповнення Додатка 6 до декларації з ПДВ

- Алгоритм заповнення Додатка 7 до декларації з ПДВ

- Алгоритм заповнення Додатка 8 до декларації з ПДВ

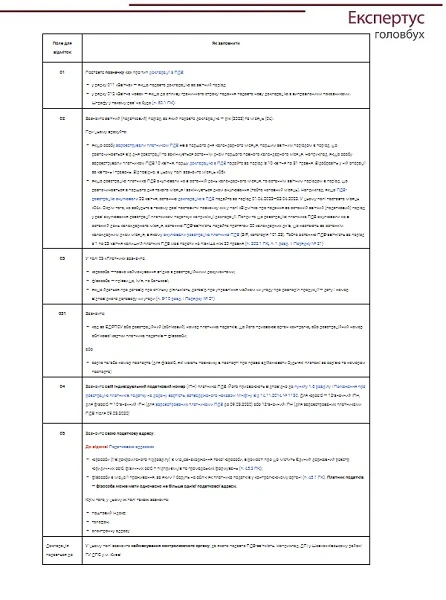

Декларация по НДС содержит вводную часть, три раздела основной части, служебные поля заключительной части и обязательные приложения.

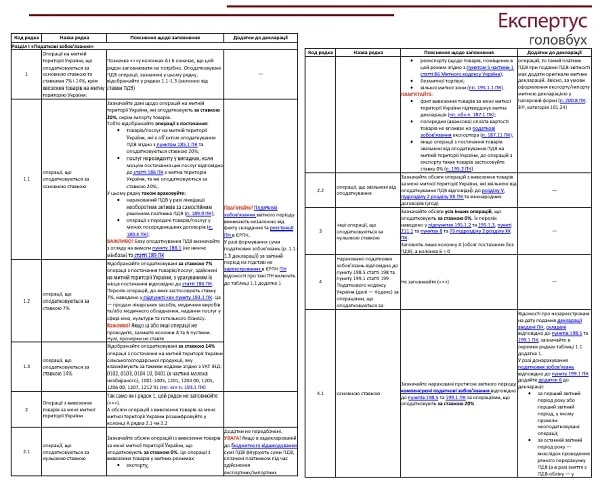

В разделе І «Налоговые обязательства» отражайте объемы всех поставок товаров/услуг в отчетном периоде.

В разделе ІІ «Налоговый кредит» — все объемы приобретенных товаров/услуг на основании зарегистрированных налоговых накладных (НН) и расчетов корректировки (РК) к ним, таможенным декларациям и другим документам, разрешающим пункт 201.11 ТК.

В разделе III «Расчеты за отчетный период» подводите итоги за отчетный период;

Список всех приложений приведен в специальном поле декларации «Отметка о подаче декларации». Напротив каждого приложения, прилагаемого к декларации по НДС, поставьте отметки.

Помните, что информация о приложениях, добавленных в декларацию, является ее неотъемлемой частью и обязательным реквизитом (п. 48.3 ТК).

Внимание: все показатели в декларации заполняйте в гривнах без копеек.

Кроме того, вы можете подать объяснения в произвольной форме. Для этого заполните специальное поле в заключительной части декларации. При необходимости можете добавить дополнения к декларации в произвольной форме. Так же, как декларацию, дополнение к ней также подавайте в электронной форме. Налоговики сочтут их неотъемлемой частью декларации (п. 46.4 НК).

Вводная часть

Основная часть

При заполнении основной части декларации по НДС соблюдайте требования раздела V Порядка № 21 и соответствующие нормы НК.

Допоможемо відкоригувати ПДВ-звітність, якщо загубили ПДВ-зобов’язання, не зазначили в Декларації постачання, звільнені від ПДВ, та не задекларували надходження товарів без ПДВ

Ошибки в декларации по НДС

Если обнаружили ошибку в отчетности по НДС, лучше исправьте ее до предельного срока подачи декларации. Сразу замените ее на отчетную новую с правильными показателями. И даже если ошибку обнаружили после истечения предельного срока предоставления НДС-отчетности — не беда. Ее тоже можно исправить.

Плательщики НДС, в отличие от других налогов, не могут исправлять ошибки в декларации. Поэтому соблюдайте правила.

7 специфічних правил, коли виправляєте помилку у декларації з ПДВ