Лом черных/цветных металлов в медучреждении

С течением времени основные средства (ОС) изнашиваются, становятся непригодными и подлежат ликвидации. Какие-то составляющие медучреждение еще использует в хозяйственной деятельности как запчасти. Остальное — лом черных/цветных металлов — может сдать за плату в качестве вторсырья специализированному заготовительному или перерабатывающему предприятию или его приемному пункту.

Независимо от того, будете ли продавать металлолом или оставите на хранении, должны признать его активом и оприходовать на баланс.

Если медучреждение является плательщиком НДС, на операцию по оприходованию металлолома налоговые обязательства по НДС не начисляют (п. 189.10 Налогового кодекса Украины; НК). Последующая реализация металлолома расценивается как продажа товарно-материальных ценностей. Начислять ли НДС на проданный лом, выясним дальше.

Условия освобождения от НДС

Временно — до 01.01.2027 — от налогообложения НДС освобождены операции по поставке отходов и лома черных и цветных металлов (п. 23 разд. 2 разд. ХХ НК). Воспользоваться льготой сможете, если вы соблюдете одновременно три условия.

Условие 1. Поставляете отходы и лом именно черных/цветных металлов. На металлолом драгоценных металлов, таких как золото, серебро и т.д., льгота не распространяется. Более того, запрещено сдавать в металлолом из цветных и черных металлов технику, аппаратуру, приборы и другие изделия, содержащие драгоценные металлы и драгоценные камни, без предварительного их извлечения (п. 25, 26 Порядка № 1314). Поэтому, прежде чем сдавать металлолом, проверьте техпаспорта относительно наличия драгоценных металлов в составе ликвидируемых объектов ОС.

Условие 2. Коды УКТ ВЭД отходов и лома черных/цветных металлов соответствуют указанным в Перечнях № 15.

Условие 3. Поставляете отходы и лом черных/цветных металлов именно специализированному или специализированному металлургическому перерабатывающему предприятию или его приемному пункту. Заготовка металлолома физическими лицами запрещена (ст. 4 Закона о металлоломе).

Если сдержали все три условия, обязанности начислить налоговые обязательства по НДС нет. Несмотря на это, должны составить и зарегистрировать в ЕРНН налоговую накладную (НН), а также отразить операцию по НДС-отчетности.

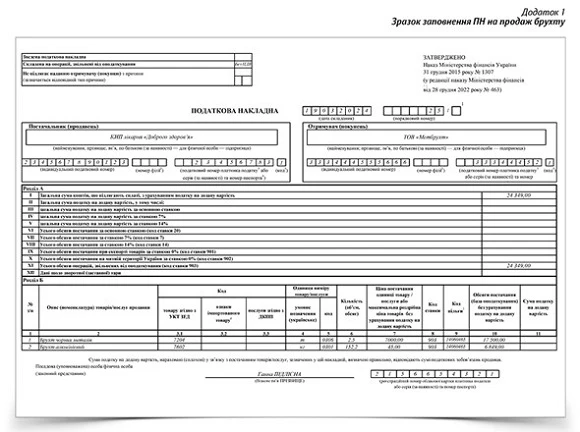

НН на продажу безНДСного лома

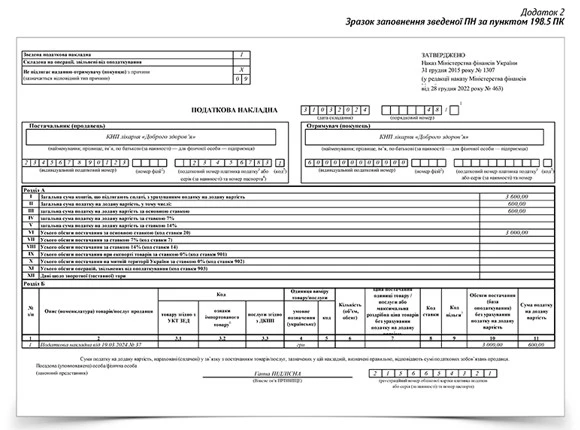

НН складываем на освобожденные от НДС поставки. Поэтому в графе «Составлена на операции, освобожденные от налогообложения» вверху слева укажите: Без НДС.

В строке XI раздела А льготной НН приведите итоговое значение объемов поставки безНДСного лома, которые отразили в графе 10 раздела Б. Заполните только строки I и XI. Значения строк I и XI будут одинаковыми, поскольку строки ІІ-Х останутся пустыми, ведь предназначены для налогооблагаемых операций.

Когда будете заполнять раздел Б табличной части НН, учтите особенности.

В графе 2 укажите наименование (номенклатуру) металлолома согласно акту приемки (первичному документу).

В графе 3.1 проставьте код металлолома по УКТ ВЭД. Этот код должен соответствовать коду в Перечнях № 15. Учитывая частые изменения, проверьте код УКТ ВЭД по Таможенному тарифу Украины.

Сколько цифр кода приводить – четыре или десять? Полностью (10 цифр) код УКТ ВЭД указывается в случаях поставки подакцизных и импортированных товаров. Для других товаров подойдет неполный вариант, но не менее четырех первых цифр (п. 201.1 НК). Металлолом не ввозили на таможенную территорию Украины. Поэтому даже если получили его от ликвидации импортируемого ОС, в графе 3.1 можете проставить код УКТ ВЭД на уровне первых четырех цифр. Соответственно, в графе 3.2 отметку «×» (признак импортируемого товара) не ставьте.

Графы 4 и 5 заполните с учетом единиц измерения в акте приемки и с использованием условных обозначений в соответствии с КСПОВО. К примеру:

Единица измерения лома в акте | Что указать в графах НН | |

Графа 4 | Графа 5 | |

Тонны | т | 0306 |

Килограммы | кг | 0301 |

В графе 8 укажите код ставки: 903, а в графе 9 — код льготы: 14060465. Код НДС-льготы возьмите из Справочника налоговых льгот ГНС по состоянию на дату составления НН.

Графа 11 не заполняйте, ведь операция без НДС.

В поле под таблицей (примечание 7) укажите: пункт 23 подраздела 2 раздела XX Налогового кодекса Украины. Именно он предполагает освобождение от налогообложения.

Образец заполнения НН на продажу лома

Обратная сторона льготной операции

Как правило, освобожденная от НДС операция вынуждает плательщика НДС компенсировать входящий НДС по приобретениям, использованным в данной операции. Компенсировать — полностью (п. 198.5 НК) или частично (п. 199.1 НК). Кому-кому, а медучреждениям это известно, поскольку в большинстве случаев они совершают освобожденные от налогообложения операции по поставке медицинских услуг или двойные операции — одновременно и льготные, и налогооблагаемые.

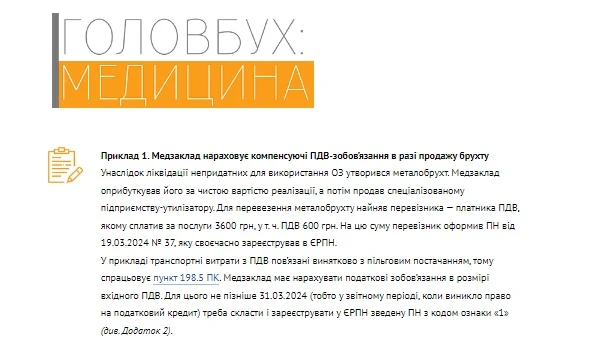

По мнению налоговиков*, в случае продажи льготного металлолома обязанность начислить компенсирующие НДС-обязательства и составить сводную НН возникает:

- по пункту 198.5 НК — если приобрели с НДС товары/услуги, предназначенные для использования только в освобожденной от налогообложения НДС операции по поставке металлолома (например, услуги по перевозке, погрузке, разгрузке, порезке лома);

- по пункту 199.1 НК — если приобретенные с НДС товары/услуги используются частично в облагаемых налогом, а частично в освобожденных от НДС операциях по поставке металлолома (например, услуги аренды помещения, связи, коммунальные услуги и т.п.).

* ИНК ГНС от 29.08.2022 № 1335/ІПК/99-00-21-03-02-06, разъяснение ГУ ГНС в Днепропетровской области.

Рассмотрим примеры.

Образец заполнение сводной НН по пункту 198.5 НК

Операции с ломом в НДС-отчетности

Налоговые обязательства, доначисленные согласно пунктам 198.5 и 199.1 НК, отразите в строках 4.1, 4.2 (в зависимости от ставки НДС) декларации по НДС за соответствующий месяц. В примерах из статьи это будет декларация за март. В приложении Д1 расшифруйте налоговые обязательства только по незарегистрированным НН. Если медучреждение успел зарегистрировать все НН до подачи декларации, тогда раздел I «Налоговые обязательства» в приложении Д1 не заполняйте. Приложение Д6 тоже не подавайте, потому что воспользовались ЧВн за прошлый год.

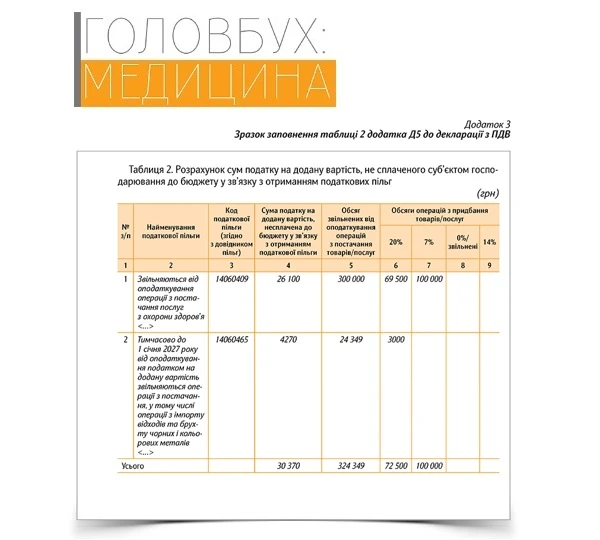

Все льготные поставки за месяц, в т. ч. продажи металлолома, покажите общей суммой в строках 5 и 5.1 декларации. Эти строки нуждаются в расшифровке в разрезе кодов налоговых льгот в таблице 2 приложения Д5 к декларации.

Образец заполнение таблицы 2 приложения Д5 к декларации по НДС

Итоговое значение графы 5 таблицы 2 Приложения Д5 должно совпадать с объемом освобожденных от обложения НДС операций, отраженных в строке 5.1 декларации.

В строке 2 таблицы 2 Приложения Д5 отразили операцию по льготной продаже металлолома. В частности, в графе 5 указали объем проданного металлолома (НН в Приложении 1), а в графе 6 — объем транспортных расходов, связанных с этой операцией, на которые начислили налоговые обязательства по НДС по пункту 198.5 НК (сводная НН в Приложении 2). На основании этих данных вычислили сумму НДС-льготы:

гр. 4 = (гр. 5 – гр. 6) × 20% = (24 349 грн – 3000 грн) × 20% = 4270 грн

Щоб розрахуватися за товар, роботи або послуги, медичний заклад може «скомбінувати» кошти з різних джерел. Новий випуск «Банку проведень» допоможе показати ці комбінації в обліку

Бухучетные последствия операций с ломом

Лом, который получили в результате ликвидации ОС и который планируете в дальнейшем реализовать, признайте активом и включите в состав запасов (п. 4, 5 НП(С)БУ 9 «Запасы»). Так что не продавайте его сразу, а сначала оприходуйте по чистой стоимости реализации: Д-т 209 «Прочие материалы» — К-т 746 «Прочие доходы». Оформьте эту операцию документально: актом, накладной или бухсправкой. Главное, чтобы документ соответствовал признакам первоначального (п. 2.3 главы 2 Положения № 88).

Отгрузив металлолом специализированному предприятию, признайте доход от реализации: Д-т 377 «Расчеты с другими дебиторами» — К-т 712 «Доход от реализации других оборотных активов». Одновременно спишите себестоимость реализуемого металлолома: Д-т 943 «Себестоимость реализуемых оборотных активов» — К-т 209. Полученную плату за сданный металлолом покажите проведением: Д-т 311 «Текущие счета в национальной валюте» — К-т 377.