Учет и налогообложение основных средств медучреждения

Чем следует регулироваться при учете ОС в КНП

Основные средства – это те материальные активы КНП, которые имеют срок использования более 1 года, например, автомобили скорой помощи или медицинское оборудование. Так же было и у бюджетных учреждений. Однако нормативка, конечно, другая, хотя и подобная. Для КНП это минфиновский НП(С)БУ 7 «Основные средства» и под него Методрекомендации по учету ОС от 30.09.2003 г. № 561 (далее – Методрекомендации № 561). Подобное было и в прошлом бюджетном медучреждений (помните – НПСБУДС 121 «Основные средства» и Методрекомендации по учету ОС для госсектора).

Методрекомендации № 561 в основном повторяют изложенное в НП(С)БУ 7, но и содержат бухгалтерские проводки по учету основных средств, которые могут быть полезными для бухгалтера. Вебінари для бухгалтерів 2026

Стоимостная граница основных средств в КНП

Стоимостный предел основных средств у КНП есть. Однако ее ни в Методрекомендациях №561, ни в НП(С)БУ 7 нет. Ее содержит только пп. 14.1.138 НКУ и сегодня она составляет 20000 грн (ранее – до мая 2020 года была 6000 грн). Большинство предприятий обычно пользуются таким пределом, хотя можно установить и свой – это не будет нарушением, тем более медучреждение-КНП не является плательщиком налога на прибыль и у него просто не может быть налоговых разниц. Добавим, что у бюджетников сейчас обязательный предел 6000 грн тоже отменили и они могут устанавливать свой.

Внимание: медучреждение может и в дальнейшем пользоваться пределом различия МНМА / ОС в размере 6000 грн – это не нарушение.

ОС стоимостью 20000 грн и меньше – это малоценные необоротные материальные активы (МНМА) с учетом на одноименном субсчете 112. Однако в балансе медучреждения они все равно отображаются в одной строке с ОС. Включения ОС в состав МНМА дает возможность использовать методы амортизации 50/50 и 100%, а также присваивать групповые (номенклатурные) вместо номера пообъектных (инвентарных) номеров, что упрощает учет. Из-за этого есть смысл увеличить все же такую стоимостную границу с 6000 грн до 20000 грн, ведь тогда больше объектов будет попадать в группу МНМА. Однако применение новой стоимостной границы будет касаться только новоприобретенных/полученных ОС, которые поступят уже после этих изменений. Все изменения фиксируем в приказе об учетной политике.

Внимание: лучше все же увеличить стоимостную границу, так как учет МНМА проще.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Включает ли стоимостная граница 20000 грн НДС

Все зависит от назначения ОС. Правило здесь такое:

- если медучреждение использует ОС в необлагаемой/льготной деятельности (это основная для медучреждения деятельность – предоставление услуг по охране здоровья), то сумма НДС должна входить в первоначальную стоимость объекта (в НП(С)БУ 7 это называют «косвенные налоги, которые не возмещаются»). Это значит, что 20000 грн включает такой НДС. Например, некий медицинский аппарат приобрели за 24000 грн – это будет ОС;

- если же ОС используется исключительно в облагаемой НДС деятельности (например, массаж, косметологическая помощь), то тогда 20000 грн – это сумма без НДС. Массажёр приобретен за 24000 грн в таком случае становится МНМА, так как без НДС его стоимость всего лишь 20000 грн – как раз на грани.

Первичные документы использовать для учета ОС в КНП

Можно использовать те же самые, которые были и бюджетном прошлом медучреждения. Дело в том, что приказ Минфина от 13.09.2016 г. № 818 (далее – Порядок № 818) может использоваться всеми субъектами хозяйствования (п. 6 Порядка № 818). Следовательно, медучреждение не обязано что-то в этом отношении менять. Тем более, что формы учета ОС с давнего приказа Минстата № 352 от 29.12.1995 г. «для коммерческого сектора» уже давно морально устарели и не соответствуют действующему НП(С)БУ 7. В Порядке № 818 удобный акт на ввод в эксплуатацию ОС, актуальна по наполнению инвентарная карточка ОС, поэтому лучше всего использовать эти «бюджетные» формы.

В случае их применения следует лишь несколько подкорректировать бланки под План счетов предприятий.

Внимание: лучше использовать первичные документы для учета ОС по госсектору.

Амортизация основных средств в медучреждении

Расскажем о главных правилах амортизации основных средств в медучреждении.

Какой метод амортизации ОС использовать в КНП

Существует 5 методов амортизации ОС: прямолинейный, уменьшение остаточной стоимости, ускоренного уменьшения остаточной стоимости, кумулятивный, производственный (п. 26 НП(С)БУ 7 «Основные средства»). Медучреждение выбирает методы по своему усмотрению — для отдельных объектов ОС или групп однотипных ОС. Второй подход упрощает работу бухгалтера. Выбор метода – не приговор. НП(С)БУ 7 позволяет изменять методы амортизации. На примерах из медпрактики рассмотрим как начислять амортизацию ОС.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

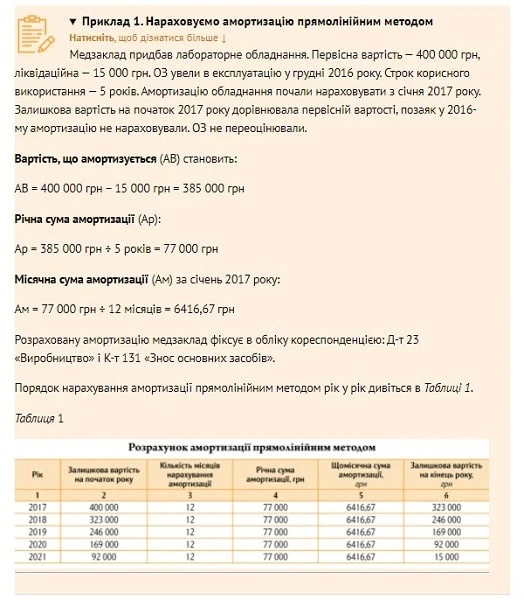

Как медучреждению начислить амортизацию прямолинейным методом

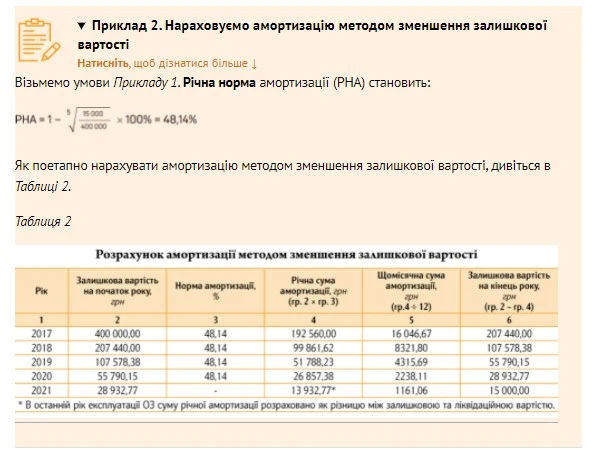

Как медучреждению начислить амортизацию методом уменьшения остаточной стоимости

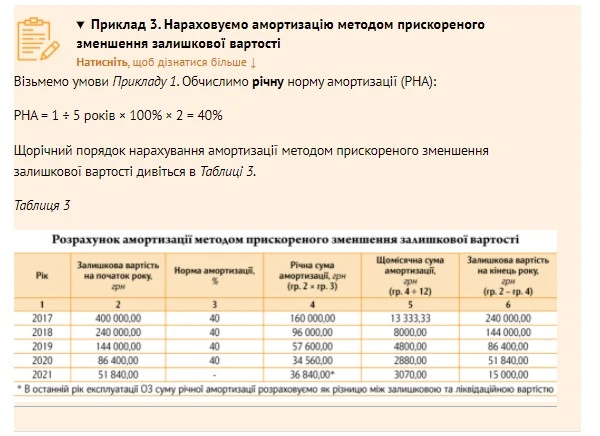

Как медучреждению начислить амортизацию методом ускоренного уменьшения остаточной стоимости

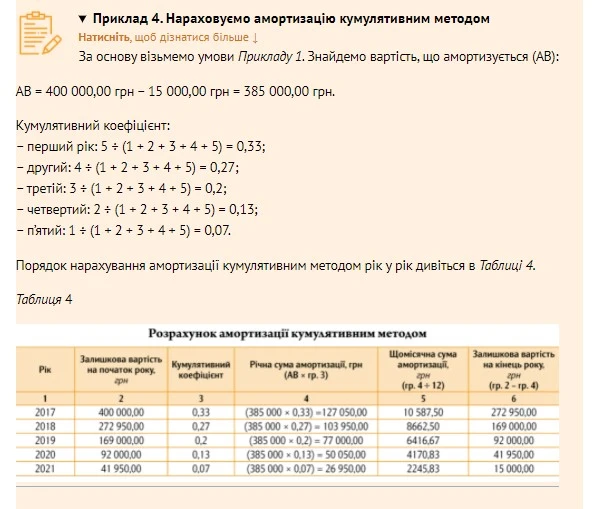

Как медучреждению начислить амортизацию кумулятивным методом

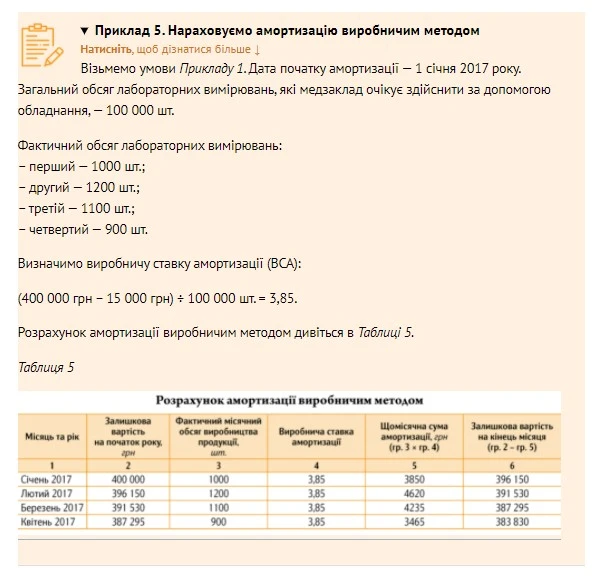

Как медучреждению начислить амортизацию производственным методом

Нужно ли дооценивать полностью амортизированные ОС медучреждения

Нет не надо. На сегодняшний день норма по переоценке остаточной стоимости объектов ОС, в которых она достигла нулевого значения, изъята (обновлен п. 17 НП(С)БУ 7). Раньше нужно было проводить переоценку путем добавления к первоначальной стоимости таких объектов справедливой стоимости без изменения суммы начисленного износа. Также не нужно для таких ОС определять в обязательном порядке и ликвидационную стоимость. Однако срок полезного использования и ликвидационная стоимость объекта ОС должны пересматриваться на конец отчетного года в случае изменения ожидаемых экономических выгод от его использования (п. 25 НП(С)БУ 7). Правда, ничто не мешает медучреждению считать такую ликвидационную стоимость нулевой вне зависимости от ожидаемых экономических выгод от объектов ОС.

Какой метод амортизации МНМА использовать в КНП

Для МНМА возможно аж 2 метода: 50/50 и 100%. Первый известен бюджетникам, а вот второй – это когда сразу в месяце ввода в эксплуатацию амортизация (износ) начисляется в полной стоимости объекта. Какой метод выбрать медучреждение-КНП? Можно ничего не менять и использовать и дальше 50/50, так как медучреждение неплательщик налога на прибыль и увеличивать расходы нужды нет.

Внимание: метод амортизации 100% — лучший для МНМА медучреждения-КНП.

При применении метода 100% остаточная стоимость введенных в эксплуатацию МНМА для КНП будет нулевая. Однако это не нарушение и можно их использовать и дальше. Плюс этого метода – сразу насчитали износ и забыли о нем. Кроме того, не возникает никаких проблем при ликвидации таких МНМА относительно начисления НДС на недоамортизированную часть, ведь остаточная стоимость нулевая сразу после ввода в эксплуатации.

Если хотите перейти на этот метод не забудьте внести изменения в приказ об учетной политике.

Надо ли определять ликвидационную стоимость для ОС в КНП

Можно не определять. Она не обязательна, так как едва ли можно достоверно оценить стоимость объекта при выводе его из эксплуатации. Для ОС, остаточная стоимость которых достигла нуля, на сегодня определять ликвидационную стоимость тоже не нужно (изъята в 2022 году ч. 2 п. 17 НП(С)БУ 7). Однако пересматривать на конец года ликвидационную стоимость нужно (обновленный п. 25 НП(С)БУ 7). Однако всегда можно обосновать нулевую ликвидационную стоимость для всех ОС, так как любая стоимость ОС, определенная без профессионального оценщика, является достаточно спорным и условным показателем. Поэтому большинство предприятий считают ее равной нулю.

Надо ли переоценивать ОС в КНП

Переоценка возможна в случае существенной разницы между рыночной и балансовой (остаточной) стоимости ОС. Но что это такое «существенная разница» в данном случае НП(С)БУ 7 не определяет. Проведение дооценки требует привлечения к делу профессиональных оценщиков, а потому это стоящая процедура, которая вряд ли оправдана для медучреждения (ст. 7 Закона «Об оценке имущества, имущественных прав и профессиональной оценочной деятельности в Украине» от 12.07.2001 г. № 2658).

В чем учет ОС в КНП еще подобен бюджетному

Сходство есть еще в следующем:

- одинаковые правила определения первоначальной стоимости;

- срок полезного использования можно брать по пп. 138.3.3 НКУ. Снова потому, что КНП – неплательщик налога на прибыль, это мало на что влияет, кроме скорости начисления износа.

Также можно и дальше использовать прямолинейный метод для ОС и метод 50/50 для МНМА, а также прежние формы первичных документов (см. выше).

В чем еще разница в учете ОС в КНП

В проводках существует разница. Они в целом более просты, чем у бюджетников, так как не нужно показывать использование ассигнований. Основные принципы здесь таковы:

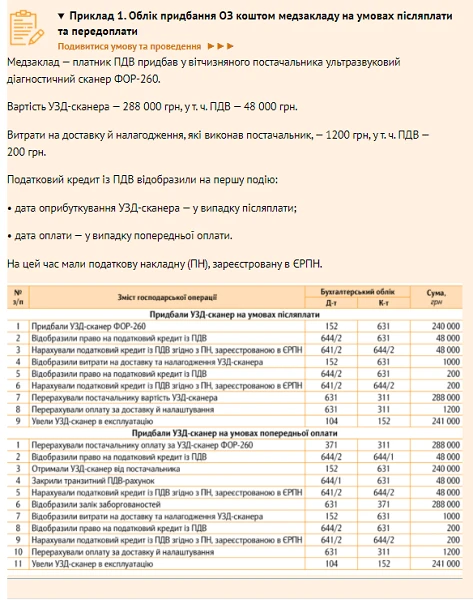

- для накопления сумм, входящих в первоначальную стоимость при приобретении ОС используем счет 152 «Приобретение (изготовление) ОС» (153 «Приобретение (изготовление) других необоротных материальных активов» – для МНМА, 151 «Капитальное строительство» – при строительстве ОС);

- для учета подаренных ОС используем счет 424 «Бесплатно полученные внеоборотные активы». По таким объектам следует не забывать начислять доход при амортизации (счет 745 «Доход от безвозмездно полученных активов»), постепенно списывая остаток по счету 424;

- расходы на амортизацию признаем в зависимости от назначения ОС (административное – 92 «Административные расходы», себестоимость предоставленных медуслуг – 23 «Производство» или 91 «Общепроизводственные расходы» в зависимости от учетной политики по расходам);

- если ОС вносит местный совет как пополнение уставного капитала, то следует счет 46 «Неоплаченный капитал»;

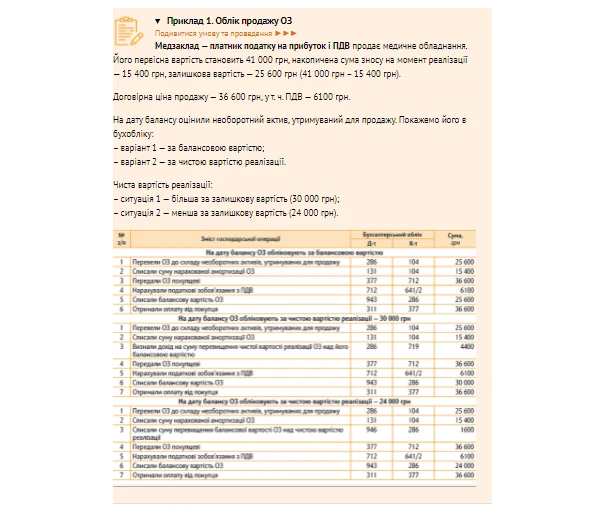

- при выбытии ОС они сначала переводятся в группу выбытия (есть НП(С)БУ 27 «Внеоборотные активы, удерживаемые для продажи и прекращенная деятельность» по данному поводу). Это счет 286 «Внеоборотные активы и группы выбытия, удерживаемые для продажи». И только после этого они продаются (проводки такие же как для продажи производственных запасов).

Некоторые типичные примеры бухгалтерских проводок приведены ниже в примерах.

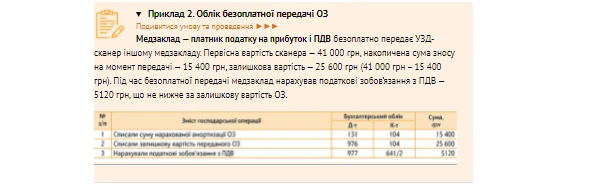

Списание ОС медучреждения в связи с продажей или передачей

Теперь давайте рассмотрим на примерах учет и налогообложение каждого случая списание ОС. Тему освоим поэтапно. Стартуем со списания в результате продажи или безвозмездной передачи.

Учет основных средств в КНП проводки

БУХГАЛТЕРСКИЕ ПРОВОДКИ ПО УЧЕТУ ОСНОВНЫХ СРЕДСТВ В МЕДУЧРЕЖДЕНИИ | ||||

№ | Хозяйственная операция | Дт | Кт | Сумма |

1 | Оприходование приобретенного ОС | 152 | 631 | 100000 |

Расходы на доставку ОС (перевозчик-неплательщик НДС) | 152 | 631 | 1000 | |

Ввод ОС в эксплуатацию (транспортное средство) | 105 | 152 | 101000 | |

Налоговый кредит по НДС по приобретенному ОС до регистрации налоговой накладной поставщиком | 644 | 631 | 20000 | |

Признан налоговый кредит по НДС по приобретенному ОС по зарегистрированной налоговой накладной | 641.1 | 644 | 20000 | |

Оплата за приобретенный ОС | 631 | 311 | 120000 | |

Оплата услуг перевозки | 631 | 311 | 1000 | |

2 | Оприходован приобретенный МНМА от неплательщика НДС | 153 | 631 | 18000 |

Введен МНМА в эксплуатацию | 112 | 153 | 18000 | |

3 | Начисление амортизации ОС | 92 (23) | 131 | 1000 |

4 | Начисление амортизации МНМА | 92 (23) | 132 | 9000 |

5 | Полученный ОС вследствие дарения (безвозмездно) | 105 | 424 | 250000 |

6 | Начисление амортизации ОС, полученного безвозмездно (подарен) | 92 (23) | 131 | 1000 |

424 | 745 | 1000 | ||

7 | Списание ОС в сумме остаточной стоимости (транспортное средство) | 976 | 105 | 10000 |

Списание ОС в сумме начисленного износа | 131 | 105 | 90000 | |

НДС на сумму остаточной стоимости, если КНП не может обосновать вынужденность списания ОС (п. 189.9 НКУ) - только для плательщиков НДС | 976 | 641 | 2000 | |

8 | Переведено ОС в группу выбытия при его продаже (медоборудовании) – на сумму остаточной стоимости | 286 | 104 | 10000 |

Списание суммы накопленного износа ОС при его переводе в группу выбытия | 131 | 104 | 90000 | |

Признанный доход при реализации ОС | 361 | 712 | 24000 | |

Признанное налоговое обязательство при реализации | 712 | 641.1 | 4000 | |

Признанная себестоимость реализованного ОС | 943 | 286 | 10000 | |

Поступила оплата после реализации ОС | 311 | 361 | 24000 | |

9 | Списание полностью амортизированного ОС с нулевой остаточной стоимостью | 131 | 104 | 100000 |

10 | Получение ОС в аренду | 01 |

| 500000 |

11 | Признанный доход от сдачи в аренду собственного ОС | 361 | 713 | 12000 |

Начислено налоговое обязательство по НДС по доходам по аренде | 713 | 641 | 2000 | |

Получена плата за аренду | 311 | 361 | 12000 | |

12 | Возвращение находящегося в аренде ОС |

| 01 | 500000 |

Пример 1. Учет приобретения ОС за счет медучреждения на условиях последующей оплаты и предоплаты

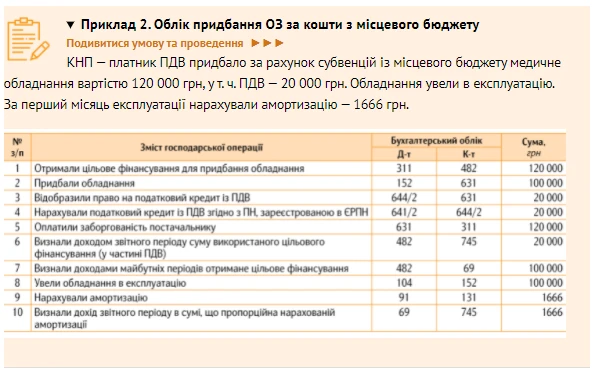

Пример 2. Учет приобретения ОС за средства местного бюджета

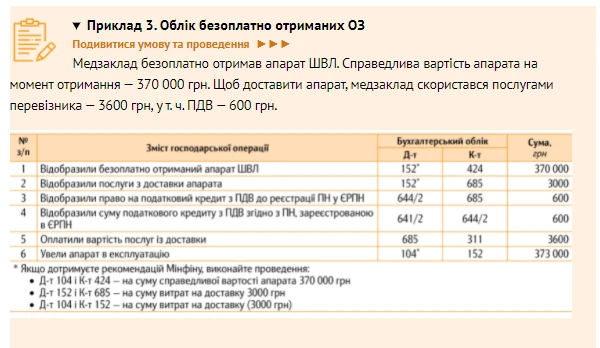

Пример 3. Учет безвозмездно полученных ОС

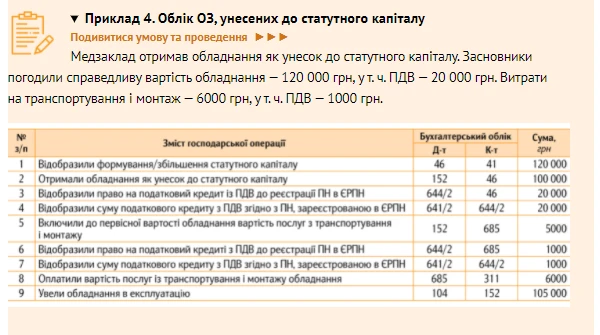

Пример 4. Учет ОС, внесенных в уставный капитал

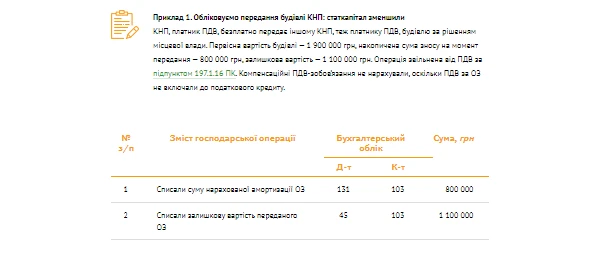

Учет и налогообложение передачи ОС КНП

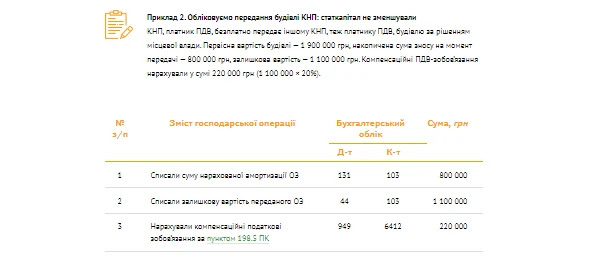

Рассмотрим ситуацию на практике. КНП — плательщик НДС безвозмездно передает здание другому КНП на основании решения местных властей. Как учесть передачу имущества? Начислять ли компенсационные НДС-обязательства, если ОС приобрели до 01.07.2015?

Активы, приобретенные или изготовленные по НДС, налогоплательщик начинает использовать в не облагаемых НДС операциях, в частности в освобожденных от НДС (пп. 197.1.16 НКУ). Поэтому у такого плательщика возникает обязанность начислить налоговые обязательства по НДС в соответствии с п. 198.5 НКУ. Однако, если по таким ОС не включали НДС в налоговый кредит, налоговые обязательства по пп. 198.1.5 НКУ начислять не следует. Обоснуем.