Податкова знижка за навчання у 2024 році: хто має право та як отримати

![]() Підписуйтесь на Telegram-канал Головбух. Новини! Тут про зміни без спаму

Підписуйтесь на Telegram-канал Головбух. Новини! Тут про зміни без спаму

Громадяни України, які у 2024 році понесли витрати, пов’язані з оплатою навчання, мають право скористатися податковою знижкою. Йдеться про зменшення суми загального річного оподатковуваного доходу, з якого сплачується податок на доходи фізичних осіб (ПДФО). Це право передбачає Податковий кодекс України, зокрема стаття 166.

Щоб скористатися правом на податкову знижку, фізична особа-резидент (громадянин України, що проживає на території держави) повинна до 31 грудня 2025 року включно подати податкову декларацію про майновий стан і доходи за 2024 рік.

Нагадуємо, що податкова знижка — це документально підтверджена сума витрат, понесених платником податку протягом звітного року (у цьому випадку — 2024), яку дозволено вирахувати з його загального річного оподатковуваного доходу. Таке зменшення застосовують лише до доходу, отриманого у вигляді заробітної плати та/або дивідендів, і лише в тих випадках, які визначає законодавство.

У випадку витрат на оплату навчання, базу оподаткування визначають шляхом зменшення суми річної заробітної плати на:

- суму страхових внесків до Накопичувального пенсійного фонду загальнообов’язкового державного пенсійного страхування (за наявності);

- суму податкової соціальної пільги (ПСП), якщо особа мала на неї право;

- суму фактичних витрат на навчання, підтверджених відповідними документами.

Всю інформацію про нарахований дохід, утриманий ПДФО та застосовані пільги фізична особа отримує у довідці про доходи, яку надає роботодавець.

Розмір податкової знижки розраховують наступним чином: із суми ПДФО, утриманого із заробітної плати за рік, віднімають суму ПДФО, яка обчислюють як добуток скоригованої бази оподаткування (після віднімання витрат на навчання) і ставки податку.

Якщо особа отримувала заробітну плату, що оподатковувалася за різними ставками, розрахунок проводять пропорційно до часток доходів, що оподатковувалися за кожною ставкою, у загальній сумі річного доходу.

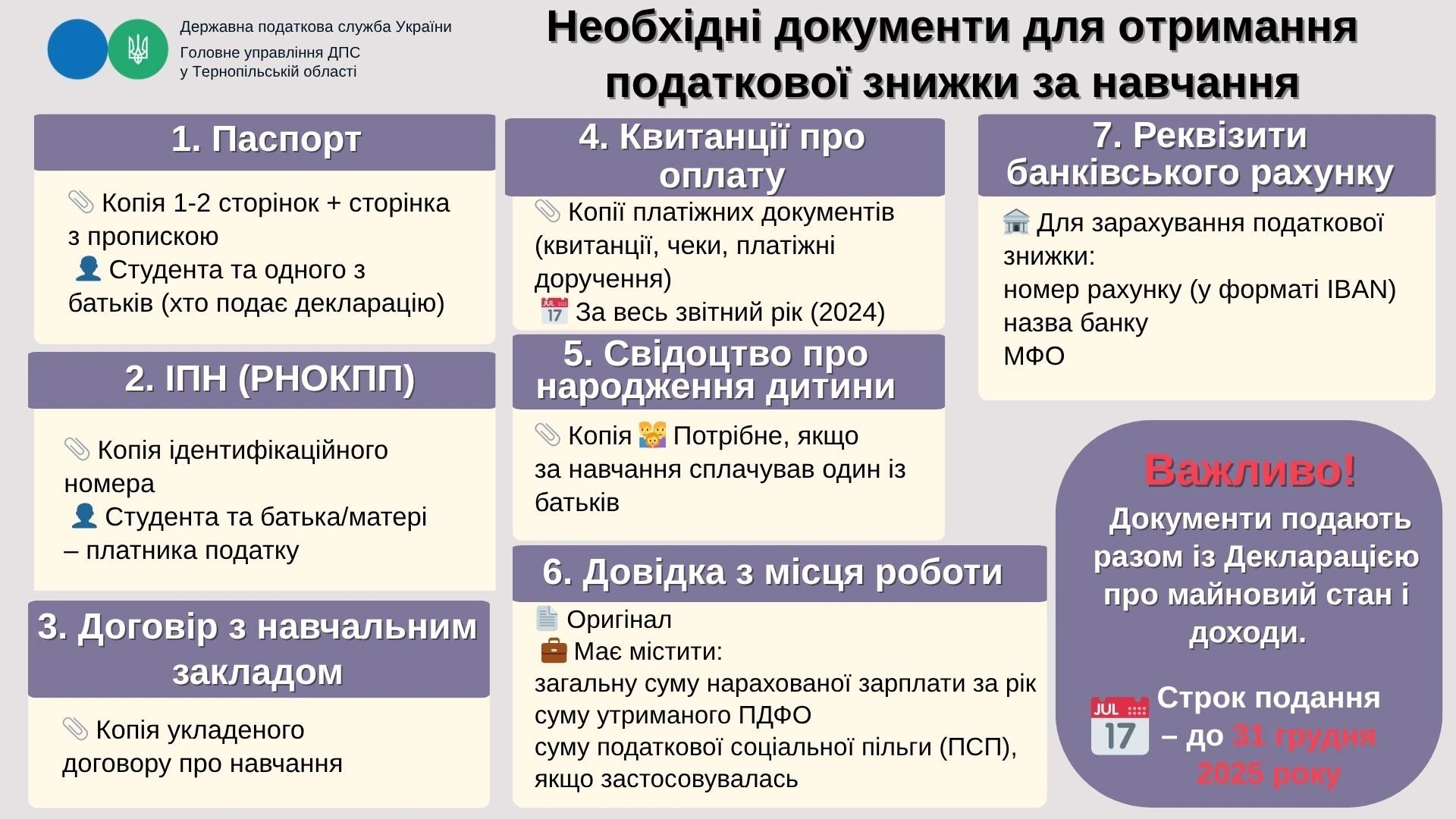

Для того, щоб скористатися податковою знижкою за оплату навчання, потрібно подати до податкового органу податкову декларацію та пакет підтверджувальних документів.

Перелік необхідних документів:

- копія паспорта (1, 2 сторінки та сторінка з місцем реєстрації) — і студента, і одного з батьків, який подає декларацію;

- копія реєстраційного номера облікової картки платника податків (ІПН) — студента та одного з батьків;

- копія договору з навчальним закладом;

- копії квитанцій, чеків або платіжних доручень про сплату за навчання у 2024 році;

- копія свідоцтва про народження дитини (для підтвердження спорідненості між студентом та платником);

- оригінал довідки з місця роботи про:

- нараховану заробітну плату,

- утриманий ПДФО,

- суму податкової соціальної пільги (якщо вона застосовувалася);

- банківські реквізити для зарахування коштів (номер рахунку, назва банку та МФО).

Після подання декларації та пакета документів, податкова служба проводить перевірку даних. Якщо всі умови дотримані — протягом 60 календарних днів здійснюють повернення суми податку, яку сплатили надміру.

За інформацією ДПС у Тернопільській області