Декларація про майновий стан і доходи 2026: як і коли подати

Декларація про майновий стан і доходи: хто подає

Податкова декларація про майновий стан та доходи (далі — декларація про доходи) — це повна назва декларації, що пов’язана зі сплатою податку на доходи фізичних осіб (ПДФО) та військового збору (ВЗ). Самозайняті особи (ФОП, незалежники) також у цьому звіті декларують нарахований «за себе» єдиний соціальний внесок (п). Розглянемо, хто подає декларацію про доходи.

Подати декларацію про доходи мають такі фізособи:

- звичайні громадяни, які не мають статусу підприємця, але отримали у звітному році певні види доходів, що підлягають обов’язковому декларуванню (перелік таких доходів — див. далі);

- фізособи-підприємці (ФОП) загальної системи оподаткування (п. 177.5 Податкового кодексу України, далі — ПК);

- фізособи, які здійснюють незалежну професійну діяльність (п. 178.4 ПК);

- фізособи-резиденти, які виїздять за кордон на постійне місце проживання (п. 179.3 ПК);

- фізособи, які бажають отримати податкову знижку (п. 166.3 ПК);

- фізособи-іноземці, які стали у звітному періоді резидентами України (пп. 170.10.4 ПК).

Які доходи декларувати, а які — ні

Якщо фізособа отримала нижченаведені доходи, то вона має їх обов’язково задекларувати та сплатити у загальному випадку ПДФО 18% + 5% військовий збір.

СИТУАЦІЇ ОБОВ’ЯЗКОВОЇ ПОДАЧІ ДЕКЛАРАЦІЇ ПРО ДОХОДИ | ||

№ | Доходи, при отриманні яких декларація подається обов’язково | ПК |

1 | дохід, отриманий від здавання в оренду нерухомого чи рухомого майна, крім таких винятків:

| п. 168.2 |

2 | Продаж (обмін) нерухомості, починаючи з 2-го за рік. Або 1-й, якщо об’єкт був у власності менше 3-х років. Фізособи-резиденти сплачують податок за ставкою 5% (+5% ВЗ). Починаючи з 3-го продажу ставка податку зростає до 18% (ВЗ той же — 5%), але оподатковуваний дохід може бути зменшений на суму деяких витрат, зокрема придбання об’єкта нерухомості. Однак, якщо ПДФО та ВЗ були сплачені при нотаріальному оформленні договору купівлі-продажу, то декларація не подається | п. 172.2, |

3 | Продаж (обмін) рухомого майна у вигляді легкових автомобілів, мотоциклів, мопедів, починаючи з 2-го продажу за рік. Виняток — якщо ПДФО був сплачений у нотаріуса як податкового агента при оформленні угоди купівлі-продажу. У такому разі декларація не подається (якщо декларація подається з інших причин, то такий дохід тоді треба показати). Ставка ПДФО за цими операціями такі:

| ст. 173, |

4 | іноземні доходи, тобто доходи, що отримані за кордоном | пп. 168.2.1, |

5 | Спадщина або подарунок від осіб, що не є членами сім’ї 1-го чи 2-го ступенів споріднення*. Вартість подарунку має бути більше 1775 грн. Податок сплачується за ставкою 5% (+5% військовий збір). Однак, якщо подарунок менший за вартістю, спадщина (подарунок) отримані від осіб 1-го чи 2-го ступенів споріднення, — декларація не подається | пп.165.1.39, |

6 | cписаний борг, наприклад, поворотна фінансова допомога. Умови:

| пп. 164.2.17 |

7 | cписаний борг, якому сплив строк позовної давності у сумі, яка перевищує 1514 грн — в 2025 році та 1664 грн — в 2026 році | пп. 164.2.7 |

8 | доходи отримані від фізосіб, що не є податковими агентами, крім доходів, які не підпадають під оподаткування ПК | пп. 168.2.1 |

9 | Нецільова благодійна допомога за умови, що вона:

Також цільова благодійна допомога, яка не була використана за призначенням протягом 12 місяців з місяця її отримання | пп. 170.7.3, |

10 | отримання інвестиційного прибутку, наприклад за операціями з цінними паперами, деривативами, корпоративними правами | пп. 164.2.9 |

11 | інші доходи, визначені ПК | пп. 165.1.24, |

* 1-й і 2-й ступінь споріднення — це чоловік, дружина, діти, у т.ч. усиновлені; рідні брати та сестри, баба та дід, онуки. Від решти родичів треба декларувати. Однак декларація не подається, якщо ПДФО та ВЗ були сплачені спадкоємцем до нотаріального оформлення (п. 174.3 ПК) | ||

Особливі випадки подання декларації про доходи

Також декларацію про майновий стан подають, коли:

- було неправомірне користування фізособою податковою соціальною пільгою (пп. 169.2.4 ПК). Наприклад, податкова соціальна пільга використовувалася за 2-ма місцями роботи, працівниця вийшла заміж та втратила статус матері-одиначки й не повідомила вчасно роботодавця. Декларація у такому разі подається, якщо роботодавець не зміг утримати з фізособи недоплачений ПДФО та суму штрафу (100% недоплати);

- залишилася недоплачена сума ПДФО після звільнення, що була виявлено роботодавцем після перерахунку (пп. 169.4.4 ПК) або залишилася заборгованість з ПДФО, який був нарахований на суму витрачених не за призначенням підзвітних грошей (пп. 170.9.1 ПК);

- існує незадекларована сума доходу за минулі роки;

- утворилася переплата з ПДФО і треба повернути назад податок. Наприклад, сплатили наперед податок з доходу, але потім угода не відбулася;

- треба отримати податкову знижку, тобто повернення назад частини сплаченого протягом року ПДФО (пп. 14.1.170 ПК). Наприклад, коли були витрати на навчання чи відсотки за іпотечним кредитом.

Для довідки: Податковий агент — це підприємство, установа (організація), фізособа-підприємець, особа, яка займається незалежною професійною діяльністю, нотаріус, банк, які утримують та сплачують ПДФО з нарахованої зарплати, орендної плати, винагороди за ЦПД та інших доходів, які нараховують фізособам. За ними податкові агенти подають декларацію самостійно — Податковий розрахунок сум доходу з Додатком 4ДФ.

Індексація зарплати за минулі періоди

Коли декларацію про майновий стан не подавати

Яку суму доходу можна не декларувати? Декларація про доходи фізичної особи не подається, якщо були лише такі доходи:

- зарплата та прирівняні до неї доходи, наприклад лікарняні;

- виплати за цивільно-правовими договорами, за якими податок утримував замовник робіт/послуг;

- підприємницький дохід за спрощеною системою. Такі підприємці сплачують єдиний податок і подають свою податкову декларацію.

Також декларація про доходи не подається, якщо:

- отримані доходи виключно від податкових агентів незалежно від виду та розміру нарахованого (виплаченого, наданого) доходу;

- податок сплачувався у нотаріуса при оформленні спадщини, подарунку, продажу нерухомості, легкових автомобілів, мопедів, мотоциклів. Нотаріус сам звітує про такі доходи фізосіб;

- відсотки за банківськими кредитами. Їх сплачує й декларує банк;

- дохід отриманий від операцій продажу (обміну) майна, отримані подарунки, якщо дохід не оподатковується або оподатковується за ставкою 0%. Наприклад, подарунки від осіб 1-го, 2-го ступенів споріднення, подарунки у межах неоподатковуваної вартості, 1-й продаж легкового автомобіля за рік, один продаж квартири за рік, яка перебувала у власності понад 3 роки (див. вище таблицю);

- дохід у вигляді спадщини, оподатковується за ставкою 0% (від осіб 1-го та 2-го ступенів споріднення).

Увага: якщо особа отримувала лише зарплату, а у разі продажу нерухомості чи автомобілів сплачувала податки в нотаріуса, то декларацію про майновий стан і доходи подавати не потрібно (виняток — треба податкову знижку).

Розмір податкової соціальної пільги 2026

Декларація про доходи 2026: термін подання

Загальне правило визначення термінів декларування та сплату податку таке:

- декларація про доходи підприємця подається так, як і звичайними фізособами — до 1 травня (пп. 49.18.4 ПК);

- податок та ВЗ сплачується звичайними фізособи — до 1 серпня (п. 179.7 ПК), а ФОП загальної системи впродовж 10 к. дн. від крайньої дати декларування.

Однак через вихідні, святкові, неробочі дні крайні дати декларування та сплати можуть відрізнятися, що й показано для 2026 року у таблиці нижче.

ТЕРМІНИ ДЕКЛАРУВАННЯ ТА СПЛАТИ ПДФО Й ВІЙСЬКОВОГО ЗБОРУ 2026 | ||

Випадок | Крайній строк подачі | Крайній строк сплати ПДФО та ВЗ |

для громадян, та осіб, які здійснюють незалежну професійну діяльність | 30.04.2026 | 31.07.2026 |

для осіб-резидентів, які виїжджають за кордон на постійне місце проживання | не пізніше ніж за 60 к.д. до від'їзду (незалежно від виду отриманих доходів) | протягом 10 к. днів, які настають за крайнім днем подачі |

для ФОП загальної системи (заповнюється Додаток Ф2) | 30.04.2026 | 10.05.2026 |

для отримання податкової знижки (заповнюється Додаток Ф3) | 31.12.2026 | — |

* дата декларування та сплати переноситься на наступний за вихідними робочий день, якщо припадає на вихідний, святковий чи неробочий день. Крайні дати декларування можна звірити з повідомленням ГУ ДПС у м. Києві | ||

Для тих декларантів, які не мають можливості вчасно подати декларацію про доходи такий обов’язок переноситься на період впродовж 6 місяців після скасування дії воєнного стану. У такому разі штрафу не буде — як за невчасну подачу декларації, так і за несплату податку (див. пп. 69.1 підрозд. 10 Перехідних положень ПК). Це загальне правило, яке стосується й декларування та сплати інших податків. Однак у такому разі слід подбати про доведення неможливості подати декларацію вчасно (перебування у зоні бойових дій, тощо). І все одно декларацію треба подати у зазначений 6-місячний строк та сплатити податок.

При сплаті ПДФО та ВЗ у платіжній інструкції використовується код виду платежу «101» (Перелік кодів видів сплати, які використовуються платниками, Додаток 1 до Порядку заповнення реквізиту «Призначення платежу» платіжної інструкції під час сплати (стягнення) податків, зборів…, наказ Мінфіну від 22.03.2023 № 148). Наприклад, призначення платежу: «101 сплата ПДФО за 2025 рік».

Куди подавати декларацію про доходи

Щорічна декларація подається за місцем проживання фізичної особи на момент декларування. Якщо фізособа знялася з одного місця реєстрації, але ще не встигла стати на інше, то декларацію слід подавати за колишньою податковою адресою (роз’яснення ГУ ДПС у Дніпропетровській області).

Штрафи за неподання декларації про майновий стан та доходи

Штрафи за неподання декларації про доходи становить 340 грн — якщо перший раз (п. 120.1 ПК), 1020 грн — за кожне повторне неподання чи несвоєчасне подання впродовж року.

Якщо ж відбулася несплата/недоплата податку, то штрафи такі:

- 10% визначеного податкового зобов’язання або суми заниження (п. 123.1 ПК);

- 25% визначеного податкового зобов’язання або суми заниження, якщо доведено, що це було умисно (п. 123.2 ПК). Якщо протягом 1095 днів орган ДПС повторного визначить суму податкового зобов’язання з ПДФО, що було здійснено вдруге умисне, розмір штрафу дорівнюватиме 50% цієї суми (п. 123.3 ПК).

Окрім того, може ще й бути адміністративний штраф. Його застосують, якщо декларацію про майновий стан і доходи не подали, подали несвоєчасно або з перекрученими даними. Це може бути попередження або штраф у розмірі 51–136 грн — за перше порушення, і від 85 до 136 грн — за повторного порушення (ст. 164-1 КпАП).

Однак з причин обумовлених воєнним станом згадані штрафи не застосовуються. Якщо у фізичної особи не було змоги подати декларацію про доходи вчасно, то вона має подати її впродовж 6 місяців після відновлення такої змоги (див. пп. 69.1 підрозд. 10 Перехідних положень ПК).

Помилка в сумі зарплати призводить до сумних наслідків. Якщо виплатите занадто мало або невчасно — покарає трудова інспекція. Не сплатите із зарплати податків — претензії пред’явить податковий інспектор. Тримайте поради із розрахунку зарплати і зарплатного авансу, які враховують вимоги і трудового, і податкового законодавства на 100%

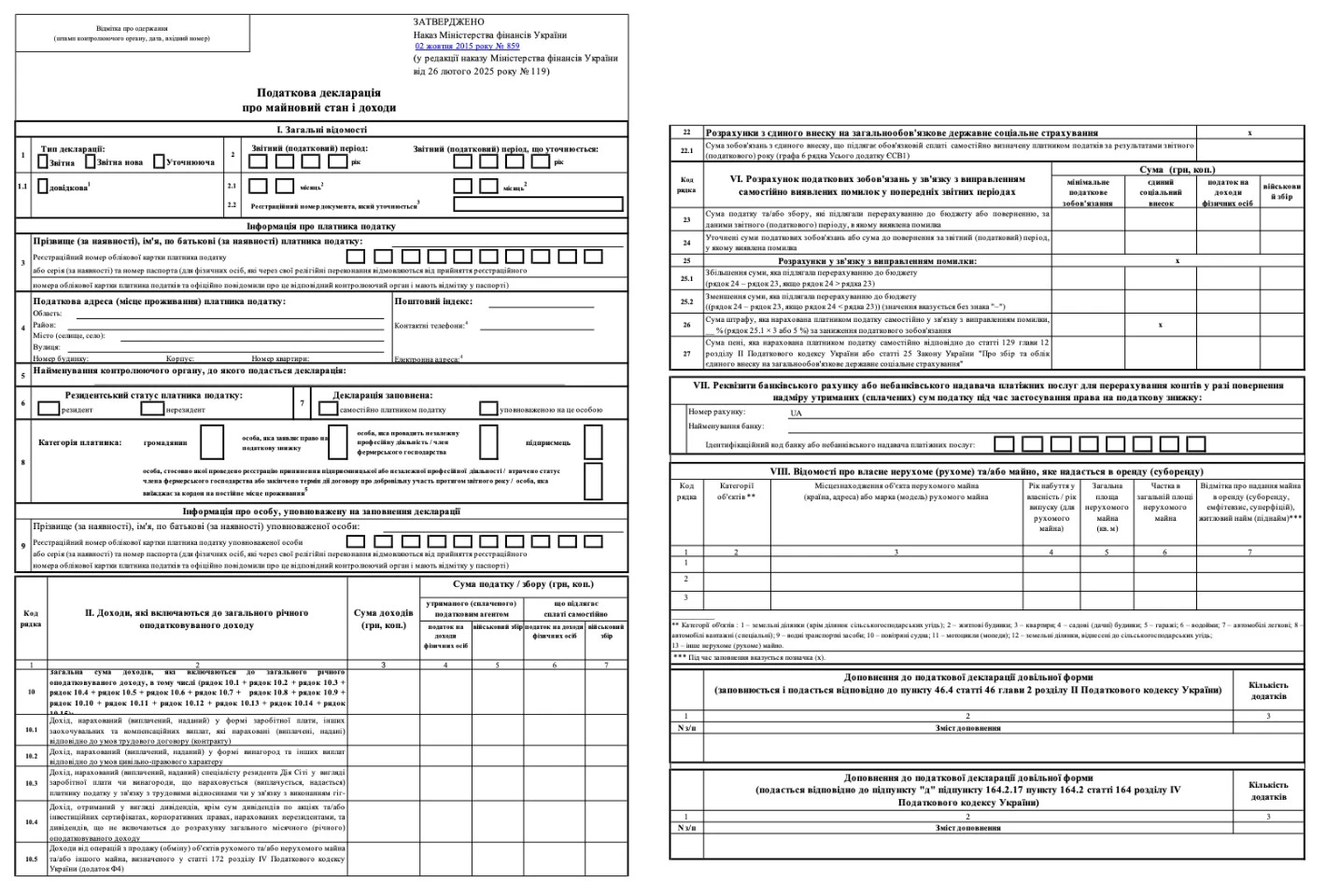

Податкова декларація про доходи 2026: форма

Форма декларації, як і раніше, затверджена наказом Мінфіну від 02.10.2015 № 859 (разом з Інструкцією щодо її заповнення). За 2025 рік звітувати треба за формою, що враховує зміни з наказів Мінфіну від 26.02.2025 № 119, від 01.07.2025 № 331. Код цієї електронної декларації про майновий стан і доходи — F0100215.

Оновлена форма має такі зміни:

- замість ставки ВЗ «1,5%» використовують просто слово «ставка» (діюча ставка ВЗ — 5%);

- поява авансових внесків з ПДФО для ФОП-загальників, які здійснюють роздрібну торгівлю пальним (п. 137.12 ПК). Як наслідок, з’явився новий Додаток АП — Розрахунок авансових внесків з податку на доходи фізичних осіб за податковий (звітний) рік, що розраховується фізичними особами – підприємцями (крім осіб, що обрали спрощену систему оподаткування), які здійснюють роздрібну торгівлю пальним;

- оновлений Додаток КІК для фізосіб–контролерів іноземних компаній для спрощення розрахунку прибутку КІК (п. 170.13 ПК);

- оновлений ряд. 26, що тепер враховує штраф 9 (18)% за витрати, що здійснені з метою надання неправомірної вигоди службовій особі, зокрема й іноземних держав (пп. 177.4.5 ПК).

На сьогодні є ще одне оновлення — наказу Мінфіну від 05.01.2026 № 2 (далі — Наказ № 2). Цей наказ набрав чинності з 6 лютого 2026 року. Ці зміни враховують розширення кола осіб, які отримують право на податкову знижку при оренді квартир: до переміщених осіб додано учасників бойових дій та осіб з інвалідністю внаслідок війни (графа 4, ряд. 9 Розділу І Додатка Ф3, оновлений пп. 166.3.9 ПК). Однак декларація 2026 року за формою F0100215 ці зміни не має. За загальним правилом нова форма декларація застосовується для складання звітності за податковий період, що настає за податковим періодом, у якому відбулося її оприлюднення (п. 46.6 ПК). Отже, форма декларації з урахуванням змін з Наказу № 2 має застосовуватися з 1 січня 2027 року.

Форма декларації (F0100215) для звітування у 2026 році, включаючи звітування за 2025 рік, розміщена нижче.

Призначення додатків до декларації про майновий стан

Зміст актуальних для звітування у 2026 році додатків до декларації про доходи наведений у таблиці нижче.

ПРИЗНАЧЕННЯ ДОДАТКІВ ДЕКЛАРАЦІЇ ПРО МАЙНОВИЙ СТАН І ДОХОДИ* | |

Додаток | Призначення |

Ф1 | для декларування інвестиційного прибутку, наприклад від купівлі-продажу інвестиційних активів, зокрема акцій, інших цінних паперів, часток у статутному капіталі підприємств тощо |

Ф2 | для декларування доходів фізосіб-підприємців (ФОП) загальної системи оподаткування та осіб, які проводять незалежну професійну діяльність (незалежників) |

Ф3 | для отримання податкової знижки (повернення ПДФО з бюджету), зокрема у випадках сплати вартості навчання у закладах вищої освіти, сплати банку відсотків за іпотечним кредитом (декларація про доходи для отримання податкової знижки) |

Ф4 | Наводиться розрахунок ПДФО при оподаткуванні продажу (також обміну) нерухомого та рухомого майна впродовж звітного року, зокрема дані за першим, другим та третім продажем, оподаткування яких відрізняється. При цьому:

Зверніть увагу, що якщо відбувається 3-й продаж нерухомого майна й ПДФО й ВЗ рахується з різниці між доходом та вартістю об’єкта, то у такому випадку разом з декларацією платник податків надає копії документів, що підтверджують зазначені понесені витрати на придбання об’єкта нерухомості (це вимога п. 5 розд. IV Інструкції № 859). Такі документи можна подати як доповнення до декларації у довільній формі (файли pdf, якщо подається електронна декларація про майновий стан і доходи), з поясненням (підстава п. 46.4 ПК — відповідне поле є прикінцевій частині декларації). Декларуються також і ті операції, якщо стороною договору купівлі-продажу, міни об’єктів були юридичні або самозайняті особи (ФОП чи незалежники) |

ЄСВ1 | для декларування єдиного соціального внеску (ЄСВ), який сплачують ФОП і незалежники |

ЄСВ2 | Для добровільного декларування ЄСВ громадянами за періоди, коли не було його сплати. Додаток подається для набуття додаткових місяців страхового стажу (свого роду «придбання місяців страхового стажу»), коли її не вистачає, наприклад для призначення пенсії або коли особа працює не офіційно, або за кордоном, але хоче мати страховий стаж для майбутньої пенсії |

ЄСВ3 | для збільшення/зменшення ЄСВ єдиного внеску після документальної перевірки |

КІК | Призначений для звітування ПДФО та ВЗ з доходів, які виділені з частини прибутку контрольованих іноземних компаній (КІК) (див. п. 54 підрозд. 10 Перехідних положень ПК) |

МПЗ | наводиться розрахунок загального мінімального податкового зобов’язання (МПЗ, див. пп. 14.1.1142 ПК) за звітний рік, що розраховується ФОП (крім осіб, що обрали спрощену систему оподаткування) — власниками, орендарями, користувачами, в т.ч. на умовах емфітевзису, земельних ділянок, віднесених до сільськогосподарських угідь |

АП | розрахунок авансових внесків з ПДФО за податковий (звітний) рік для ФОП-загальників, які здійснюють роздрібну торгівлю пальним |

Без згаданих додатків декларація не дійсна. Однак очевидно, що подававати їх усі не треба, а тільки потрібні. І їхній склад для всіх випадків різний. У типових ситуаціях це:

- для звичайних громадян — може взагалі не бути додатків;

- для громадян, які прагнуть податкову знижку, — тільки Додаток Ф3;

- у ФОП загальної системи — Додаток Ф2 та Додаток ЄСВ 1.

Увага: неподача додатка у тих випадках, коли він був потрібен, робить недійсною всю декларацію. Потрібний додаток слід відмітити знаком «Х» у основній частині декларації про майновий стан.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Як заповнити декларацію про майновий стан і доходи

Під час заповнення декларації про доходи декларуються абсолютно всі доходи, а не тільки ті, через які вона подається, в т.ч. і заробітна плата. Наприклад, якщо особа подає податкову декларацію з метою декларування доходів від оренди та сплати за ними податку, а в звітному році також мала доходи у вигляді зарплати та від продажу нерухомості, то в декларації вона має вказати всі ці доходи. Навіть, якщо податок за ними уже був сплачений. Тобто при заповненні декларації вказуються й ті доходи, за якими ПДФО та ВЗ сплачував податковий агент. Через це, якщо точні цифри невідомі, то варто отримати довідки про доходи та інші документи, наприклад, ті що, оформлювалися у нотаріуса.

Якщо декларація про доходи фізичної особи подається в паперовій формі, то пусті поля прокреслюються. Під час заповнення варто використовувати тільки українську мову. Не повинно бути виправлень чи підчищень.

Заповнення здійснюється у гривнях з копійками. При заповненні декларації про доходи у загальних питаннях керуємося Інструкцією щодо заповнення податкової декларації про майновий стан і доходи, яка затверджена наказом Мінфіну від 02.10.2015 № 859 (за текстом — Інструкція № 859).

АЛГОРИТМ ЗАПОВНЕННЯ ДЕКЛАРАЦІЇ ПРО МАЙНОВИЙ СТАН І ДОХОДИ | ||

Номер розділу | Розділи | Як заповнювати |

І | тип декларації | ставимо позначку «Х» щодо виду декларації:

|

звітний період | Якщо декларація заповнюється звичайною фізособою (не ФОП), то ставимо відмітку навпроти «рік». Квартальний звітний період використовується у деяких випадках ФОП (квартал, коли розпочата господарська діяльність або відбувся перехід на загальну систему оподаткування) | |

номер телефону та адреса електронної пошти | зазначаємо за бажанням | |

категорія платника | усі фізичні особи, крім ФОП та осіб, що здійснюють незалежну професійну діяльність, ставлять позначку в категорії «громадянин» | |

ІІ | доходи, які включаються до загального річного оподатковуваного доходу | У графах 4 та 5 вказуємо відповідно суми ПДФО та ВЗ, що були сплачені податковими агентами за фізичну особу. Сюди ж заносимо і ПДФО та ВЗ, сплачений фізособою самостійно при вчиненні нотаріальних дій |

ІІІ | доходи, які не включаються до загального річного оподатковуваного доходу | тут вказуємо такі доходи:

|

IV | загальна сума річного доходу | рахуємо за формулою в декларації |

V | податкові зобов’язання з ПДФО та ВЗ | рахуємо за формулою в декларації |

VI | розрахунок податкових зобов’язань у зв’язку з виправленням самостійно виявлених помилок у попередніх звітних періодах | заповнюємо тільки при виявленні помилки |

VIІ | реквізити банківського рахунку для перерахування коштів у разі… застосування права на податкову знижку | наводимо назву та код банку (або небанківської установи, що надає платіжні послуги), рахунок за міжнародним стандартом IBAN |

VIІІ | відомості про власне нерухоме (рухоме) майно та/або майно, яке надається в оренду (суборенду) | Майно вказуємо незалежно, з якою метою подається декларація про доходи. Майно наводимо станом на 31 грудня звітного року |

— | нижня частина декларації | В основній частині в залежності від того, які додатки заповнюються:

Крім того, в усіх додатках проставляєтеся дата подання декларації — має співпадати з основною частиною |

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Податкова декларація про доходи підприємця: особливості

ФОП заповнюють та подають разом з декларацією Додаток Ф2 і Додаток ЄСВ1. Однак поряд з доходами від підприємницької діяльності вони мають зазначати й інші доходи з джерел їхнього походження з України та іноземні доходи (п. 177.11 ПК). Наприклад, якщо ФОП одночасно з доходом від підприємницької діяльності отримує дохід у вигляді зарплати (перебуває десь у трудових відносинах), то він зобов’язаний зазначити суму зарплати та сплачених з неї податків у розділі ІІ декларації.

При заповненні Додатка Ф2 слід звернути увагу на те, що:

- доходи подаються за кожним видом економічної діяльності (кодом КВЕД) у Додатку Ф2;

- чистий оподатковуваний дохід рахується за кожним видом діяльності окремо (гр. 9 розд. І Додатка Ф2). Якщо за певним видом діяльності виникає від’ємне значення, то гр. 9 розд. І Додатка Ф2 у такому рядку прокреслюється;

- якщо є доходи і витрати від реалізації власної сільськогосподарської продукції, то їх слід відображати роздільно від доходів і витрат від реалізації за іншими видами господарської діяльності;

- при підрахунку підсумку за гр. 9 розд. І (сума чистого оподатковуваного доходу) до уваги беруться лише позитивні значення. Це значить, що «мінус» за певним видом діяльності не зменшує загальний прибуток (чистий оподатковуваний дохід) ФОП. Про це неодноразово повідомляли податківці (Східне МУ ДПС по роботі з ВПП, зокрема роз’яснення ДПС 104.09 ЗІР);

- загальна сума податку зменшується на суму авансових платежів, що наводиться у ряд. 1.3 розд. ІІІ Додатка Ф2.

При заповненні Додатка ЄСВ1 слід звернути увагу на те, що:

- у гр. 3 Додатка ЄСВ1 наводиться фактична сума чистого доходу за відповідний місяць «за себе». Якщо такий дохід відсутній, то ставимо «нуль»;

- сума ЄСВ до сплати не може бути меншою внеску з мінімальної бази нарахування ЄСВ (одна мінімальна зарплата) та не може бути більшою внеску з максимальної бази ЄСВ (20 мінімальних зарплат — у 2026 році). Так, якщо дохід за січень–грудні 2025 року був менший за мінімальну зарплату 8000 грн то мінімальна сума ЄСВ — 1760 грн (=8000 грн×0,22);

- якщо підприємець одночасно є найманим працівником, а ЄСВ за нього сплатив роботодавець, то ЄСВ «за себе» не нараховується. Виняток — якщо роботодавець сплатив ЄСВ менший, ніж мінімальний;

- гр. 5 зі ставкою ЄСВ заповнюється завжди, навіть коли у гр. 4 з сумою доходу стоїть «0,00».

Якщо впродовж звітного періоду у ФОП-загальника взагалі не було доходів від підприємницької діяльності, то обов’язку подавати декларацію про майновий стан і доходи немає (роз’яснення ДПС 104.09 ЗІР). Про наявне майно та зміни в ньому ДПС дізнається через форму 20-ОПП, тому у даній декларації пріоритетну роль грають саме доходи. Однак, якщо є інші доходи, які треба декларувати, то ФОП потрібно у таку декларацію включити й Додаток Ф2 з прокресленими рядками, тобто «порожній» Додаток Ф2. Строк подачі такої декларації при цьому залишається, такий же, як у ФОП-декларації, тобто за 2025 рік треба відзвітувати до не пізніше 30.04.2026.

Покажемо на прикладах, як правильно нараховувати лікарняні та декретні у 2026 році за різних ситуацій

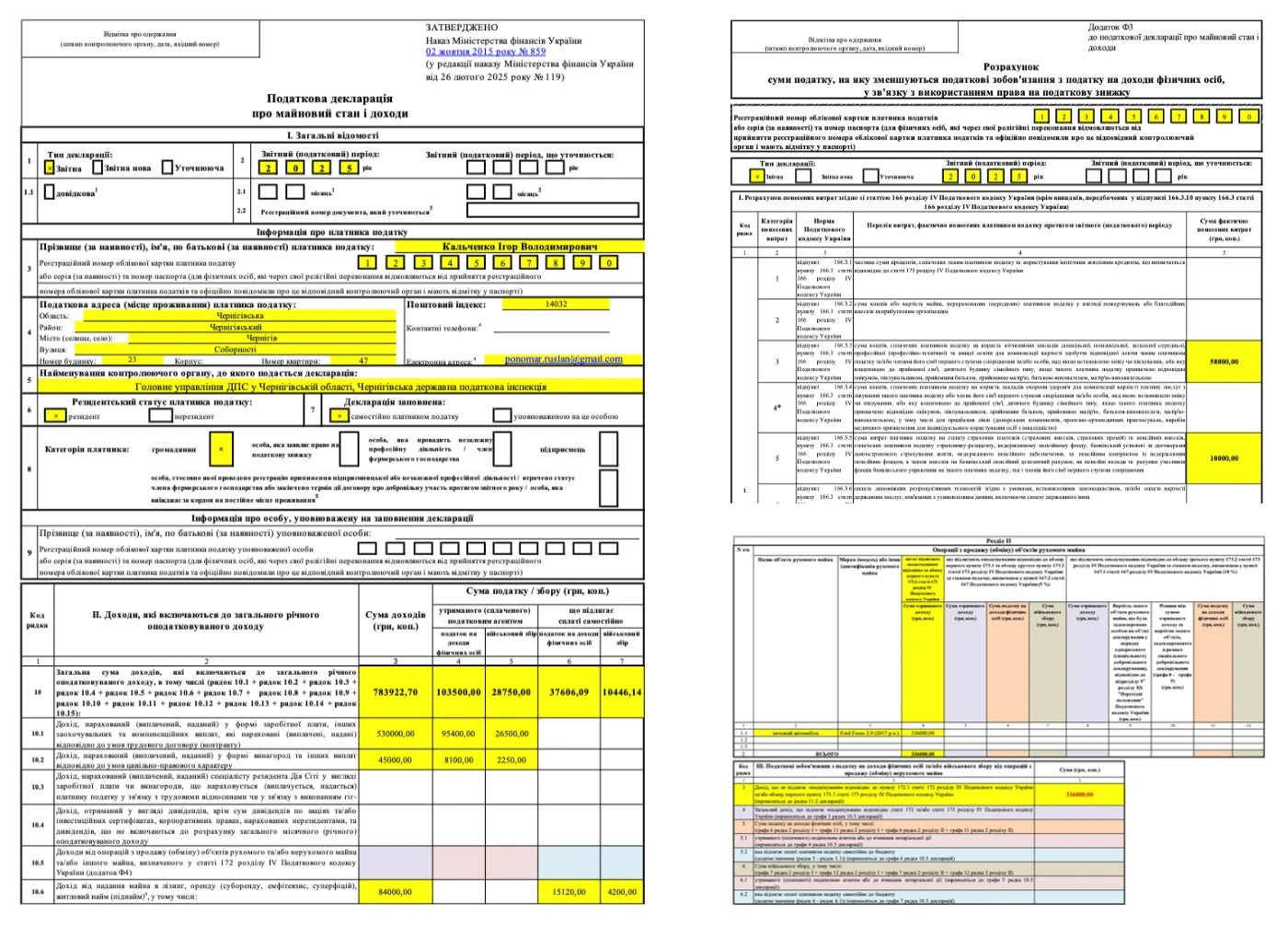

Приклад заповнення декларації про доходи та майновий стан для фізосіб

Приклад 1 (декларація фізособи). Кальченко Ігор Володимирович отримав у 2025 році такі доходи:

- зарплату в розмірі 530 000,00 грн, з якої було сплачено ПДФО 95 400,00 грн (18%) та ВЗ 26 500 грн (5%). Податкової соціальної пільги для ПДФО не було, інформація Кальченком І.В. отримана з роботи на основі довідки про доходи у довільній формі;

- дохід за договором ЦПД 45 000 грн, з якого податковим агентом був сплачений ПДФО у розмірі 8100 грн (18%) та ВЗ 2250 грн (5%);

- дохід від здавання в оренду 1-кімнатної квартири в розмірі 80000 грн за адресою: м. Чернігів, вул. 1-ї танкової бригади, 17, кв. 56 (рік набуття власності 2010 р., площа 45 кв. метри);

- дохід за кордоном (США) через надання послуг з удосконалення програмного застосунку для смартфону у розмірі 3000$, які було отримано на валютний рахунок в Приватбанку через систему міжнародних переказів SWIFT. Платіж було зараховано 30.06.2025. Курс НБУ на цю дату 41,6409 грн/$;

- дохід від продажу легкового автомобіля Ford Focus 336 000 грн (1-й продаж за рік);

- спадщину від бабусі, а саме 3-кімнатну квартиру вартістю 1 700 000 грн у м. Чернігові площею 65,2 кв. метрів за адресою: м. Чернігів, вул. 1-ї танкової бригади, 24, кв. 77.

Також Кальченко І.В. поніс такі витрати:

- сплатив за навчання сина в магістратурі університету 58000 грн;

- сплатив за своє довгострокове страхування життя 10 000 грн;

- у цьому ж році ним було куплено легковий автомобіль Audi A4 за 850 000 грн.

Декларацію Кальченко І.В. подає, аби сплатити ПДФО та ВЗ з іноземного доходу, а також заради отримання податкової знижки щодо своїх зарплатних доходів. За всіма іншими доходами податки або сплачені податковими агентами (зарплата, дохід за ЦПД) або відсутні (спадщина від особи 2-го ступеня споріднення, 1-й продаж автомобіля). Отримання податкової знижки можливе на витрати з навчання сина та своє довгострокове страхування життя. Щодо придбання легкового автомобіля, то сума витрат ніяк не впливає на податки, але автомобіль є майном, яке слід показати станом на 31 грудня 2025 року.

Заповнення декларації про майновий стан і доходи для Кальченка І.В. наведено у таблиці нижче

ДАНІ ДЛЯ ЗАПОВНЕННЯ ДЕКЛАРАЦІЇ ПРО МАЙНОВИЙ СТАН І ДОХОДИ | |

Показник | Куди занести, які позначки проставити |

заповнення основної частини декларації: | |

зарплата, ПДФО, ВЗ | заносимо до ряд. 10.1:

|

дохід за ЦПД | заносимо до ряд. 10.2:

|

дохід від здачі в оренду квартири | Заносимо до ряд. 10.6:

Також ставимо позначку «x» в розд. VIII «Відомості про власне нерухоме майно та/або майно, яке надається в оренду…», де зазначаємо категорію об’єкта «3». Також зазначаємо адресу, площу та інші дані про квартиру |

дохід, який отримано за кордоном | Розраховуємо суму за курсом НБУ на дату зарахування коштів на рахунок фізособи: 3000$ × 41,6409 = 124 922,70 грн Заносимо до ряд. 10.10:

Вказуємо також у дужках у ряд. 10.7 країну походження доходу (США) і валюту розрахунку (долар США) |

продаж легкового автомобіля | Не оподатковується, адже за рік проданий був лише 1 автомобіль (Ford Focus). Вказуємо в ряд. 11.2 суму 336 000 грн, а також заповнюємо Додаток Ф4 (див. нижче) |

отримання у спадщину квартиру | Заносимо до ряд. 11.3 суму 1 700 000 грн. Також вказуємо квартиру в таблиці розд. VIII «Відомості про власне нерухоме майно та/або майно, яке надається в оренду…» (позначку «х» ставити не треба, бо вона в оренду не здається) |

придбання легкового автомобіля | Вказуємо придбаний автомобіль, яким декларант володіє на 31 грудня 2025 року (Audi A4), в таблиці «Відомості про власне нерухоме майно та/або майно, яке надається в оренду…» (позначку «x» ставити не треба, адже автомобіль в оренду не здається; якісь деталі про рік випуску тощо — вказувати не обов’язково, оскільки у формі декларації мова йде лише про марку/модель; вартість автомобіля також у декларації не вказується — відповідного поля не передбачено) |

податкова знижка (заповнення декларації та Додатка Ф3): | |

загальні відмітки | Здійснюємо позначку «х» у ряд. 8 декларації у полі «особа, яка заявляє право на податкову знижку», відмічаємо позначкою «х» внизу декларації Додаток Ф3, заповнюємо Додаток ФЗ, заповнюємо ряд. 16 декларації. У Додатку Ф3 вказуємо звітний податковий період: 2025 рік і тип декларації «звітна», якщо вона подається вперше |

навчання в магістратурі | Заповнюємо категорію «3» ряд. 1 розд. І Додатка Ф3 декларації (пп. 166.3.3 ПК). Суму 58000 грн вносимо до кол. 5 цього рядка |

довгострокове страхування | заповнюємо категорію «5» рядка 1 розд. І Додатка Ф3 декларації (пп. 166.3.5 ПК). Суму 10000 грн вносимо до кол. 5 цього рядка |

розрахунок податкової знижки | Заповнюємо категорію «10» ряд. 1 розд. І Додатка Ф3 (загальна сума за колонкою): 68 000 (=58000 +10000), а також ця цифра виходить і у ряд. 2 «Всього», і у ряд. 3. Заповнюємо розд. ІІ Додатка Ф3:

Останню суму (ряд. 10) з Додатка Ф3 (12 240 грн) переносимо до ряд. 16 основної частини декларації |

продаж рухомого майна (заповнення декларації та Додатка Ф4): | |

сума отриманого доходу від продажу нерухомого майна, який не оподатковується | Дохід від продажу автомобіля — 336000 грн — вносимо до розд. ІІ, гр. 4. У тому ж розділі зазначаємо:

|

підбиття підсумків |

|

Таким чином, Кальченко І.В. має сплатити (заповнюємо розд. V декларації):

- ПДФО, який підлягає самостійній сплаті (ряд. 13): 15 120 + 22 486,09 = 37 606,09 грн (це ж саме у ряд. 10 кол. 6);

- кінцевий ПДФО до сплати (ряд. 20.1): 37 606,09 – 12 240 = 25 366,09 грн (податкова знижка з ряд. 16 зарахована у зменшення суми ПДФО звітного періоду);

- ВЗ, який підлягає самостійній сплаті: 4200 + 6246,14 = 10 446,14 грн (ця сума має бути у ряд. 21.1 декларації, а також ряд. 10 кол. 7).

У цьому прикладі податкова знижка зменшила суму ПДФО до сплати. Якби ця фізособа не мала якихось інших оподатковуваних доходів, крім зарплати, то сума податкової знижки 12 240 грн потрапила б до ряд. 20.2 декларації (ряд. 20.1 був би порожнім). Тоді сума 12 240 грн у майбутньому була б повернута на банківський рахунок, який декларант зазначає у розділі VII декларації. Для такого випадку слід ще й вказати банківський рахунок для отримання компенсації ПДФО у розд. VII декларації.

Податкова декларація про майновий стан і доходи: зразок заповнення

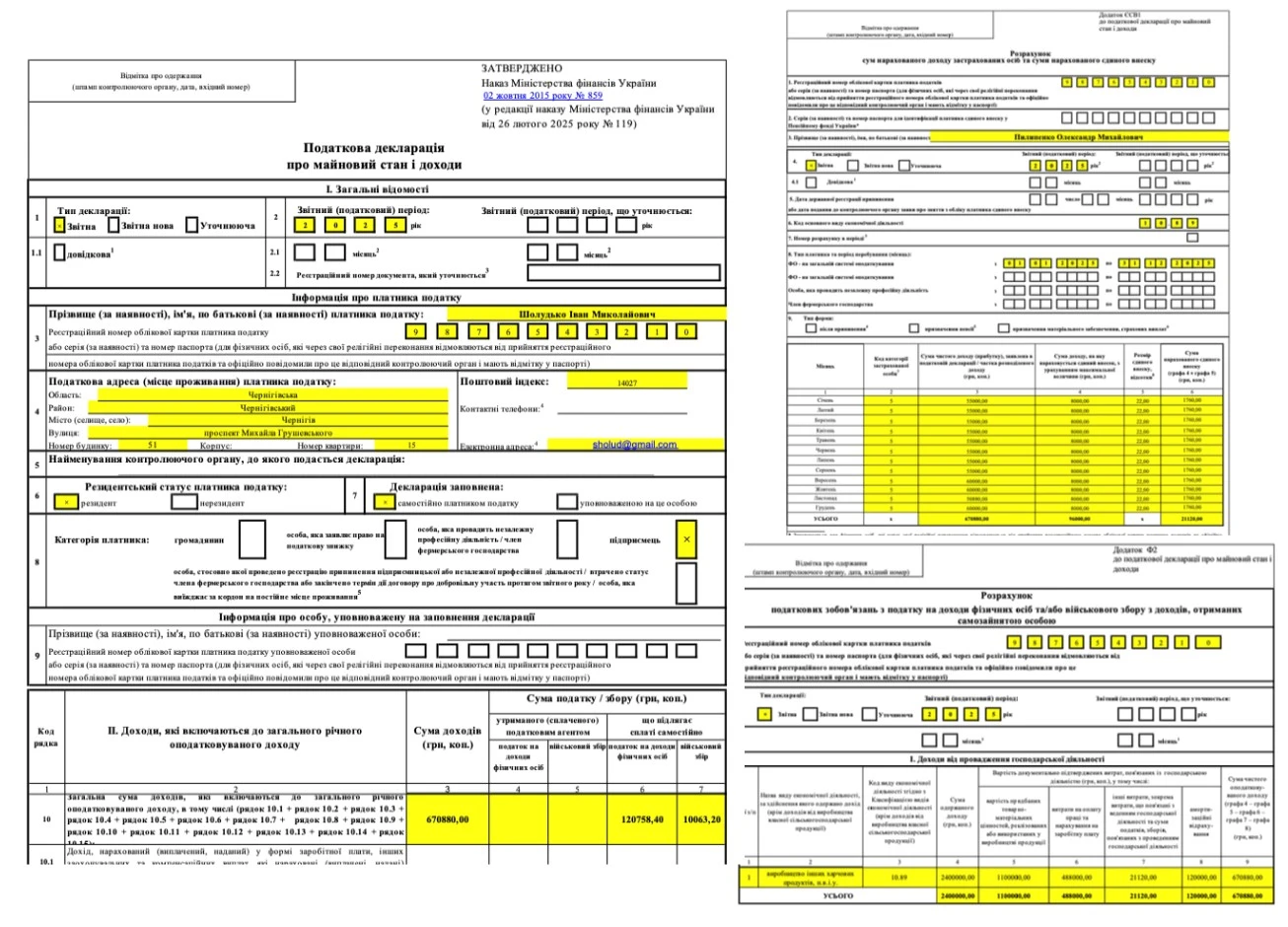

Приклад заповнення декларації про доходи для ФОП

Приклад 2. ФОП Пилипенко Олександр Михайлович отримав у 2025 році від підприємницької діяльності з виробництва десертів (моті) дохід — 2400000 грн, без ПДВ (КВЕД 10.89 «Виробництво інших харчових продуктів, н.в.і.у.»), документально підтверджені витрати на придбання ТМЦ — 1100000 грн, амортизація обладнання у 2025 році — 120 000 грн, витрати на оплату праці — 400 000 грн, ЄСВ на зарплату — 88 000 грн, ЄСВ «за себе» 2025 року — 21 120 грн, авансові платежі з ПДФО — 90 000 грн, авансові платежі з ВЗ — 25 000 грн. З майна у ФОП є 2 автомобілі та квартира.

До декларації слід заповнити Додатки Ф2 та ЄСВ 1. Приклад заповненої декларації наведено нижче. У розрахунку сума чистого оподатковуваного доходу вийшла:

2400000 – 1100000 – 400 000 – 88 000 – 21 120 – 120 000 = 670 880 грн

(ці витрати, що віднімаються, вносимо до розділу І Додатка, результат розрахунок амортизації (120 000 грн) — до розділу ІІ Додатка Ф2)

Розрахунок податків такий:

- ПДФО = 670 880 грн × 0,18 = 120 758,40 грн;

- ВЗ = 670 880 грн × 0,05 = 33 544 грн.

- ЄСВ на рівні мінімального = 8000 грн × 0,22 × 12 = 21 120 грн.

Також у ряд. 1.2 та 2.2 за Інструкцією № 859 зазначаються самостійно нараховані та сплачені платником податку протягом звітного (податкового) року за результатами поданої декларації, суми податків, тобто авансові внески з ПДФО та ВЗ. Тобто це 90000 грн (сплачений ПДФО за 9 місяців 2025 року) та 25000 грн (сплачений ВЗ за 9 місяців 2025 року).

Тоді за вирахуванням авансових внесків маємо:

- ПДФО = 120 758,40 — 90 000= 30 758,40 грн;

- ВЗ = 33 544 – 25 000 = 8 544 грн.

Податкова декларація про майновий стан та доходи ФОП: зразок