У статті розглянуто основні операції авіаційних підприємств як предмет податкового контролю, зокрема – лізинг повітряних суден та сплата аеропортових зборів нерезидентам з низькоподаткових юрисдикцій. Особливості оподаткування даних типів операцій розглянуто у контексті контрольованих (вимоги трансфертного ціноутворення) та господарських операцій (формування податкових різниць п та коригування фінансового результату при оподаткуванні податком на прибуток).

В Україні, як і у всьому світі, достатньо поширене явище щодо виведення прибутків у інші держави (території) з метою податкової оптимізації з використанням міжнародної структуризації бізнесу (трансфертне ціноутворення (далі - ТЦ). За для цього, українські підприємства, створюють контрольовані компанії у інших країнах. У результаті цього, центри прибутків переносяться до низькоподаткових юрисдикцій. Як правило, бізнес-процеси виробництва (надання послуг) концентруються на українських підприємствах, а управління активами та фінансова діяльність – на контрольованих іноземних компаніях. При цьому, доходи та витрати штучно розподіляються так, щоб прибуток акумулювався на іноземних підприємствах. Фактично, основна мета схем виведення прибутків у низькоподаткові юрисдикції полягає у мінімізації зобов’язань за корпоративними податками.

Застосування таких схем бізнесу властиве всім галузям економіки України, не є винятком є й цивільна авіація.

Разом з тим, варто відзначити, що лише наявність міжнародної структури організації бізнесу не повинна автоматично вважатися такою, що запроваджена виключно з метою маніпулювання прибутками. Розгляд ТЦ не слід плутати з розглядом проблем податкового шахрайства чи ухилянні від сплати податків. Не слід вважати, що встановлені між сторонами відносини неодмінно відхилятимуться від тих, які склалися на відкритому ринку.

Діяльність авіапідприємств, як предмет податкового контролю

Державна фіскальна служба України на постійні основі здійснює моніторинг діяльності авіаційних підприємств України щодо взаємовідносин із суб’єктами господарювання-нерезидентами. Під час даного моніторингу використовують:

- будь-які відкриті інформаційні джерела;

- власні програмні продукти та інформаційні масиви даних;

- інформацію про здійснені контрольовані операції, звіти та документацію з ТЦ, які надаються іншими авіаційними підприємствами;

- інформацію інших органів державної влади України та інших країн;

- будь-яку публічну інформацію про можливі ризики заниження авіаційними підприємствами податкових зобов'язань під час здійснення діяльності.

Аналіз інформації про здійснені операції авіаційними підприємствами проводиться шляхом зіставлення показників звітності (податкової, фінансової та митної), а також порівняння рівня цін (тарифів) та умов, що застосовуються авіакомпаніями у контрольованих операціях, із рівнем цін (тарифів) та умовами у неконтрольованих операціях (з нерезидентами, що не включені до низькоподаткових юрисдикцій та не є пов’язаними) інших підприємств авіа-сектору.

Контролюючі органи збирають та накопичують інформацію про ринкові ціни (тарифи) щодо вартості оренди (лізингу) повітряних суден та створюють інформаційні продукти та бази даних для зберігання та узагальнення такої інформації. Також враховується інформація щодо самостійного коригування ціни (тарифів) контрольованих операцій інших платників.

Сучасний стан авіаційної галузі

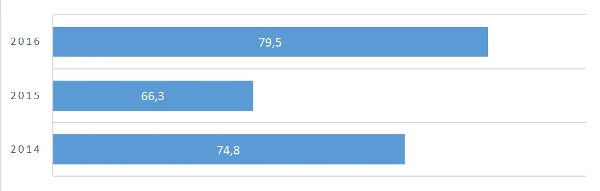

Станом на 28.02.2017 р., Державною авіаційною службою України видано сертифікат експлуатанта[1] 41 суб’єкту господарювання. Протягом 2016 р. українськими авіакомпаніями виконано 79,5 тис. комерційних рейсів (за 2015 р. - 66,3 тис. рейсів).

Малюнок 1. Динаміка кількості виконаних комерційних рейсів українськими авіаперевізниками за 2014 – 2016 рр., тис.[2]

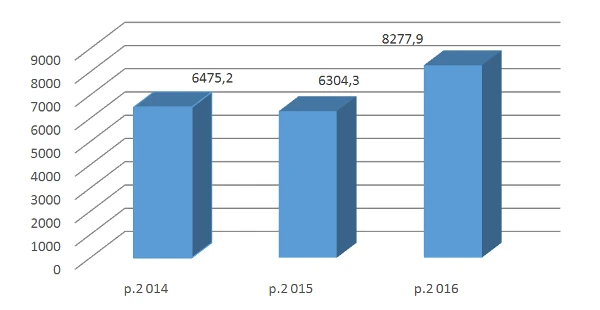

Кількість перевезених пасажирів збільшилась порівняно з попереднім роком на 31,3% та склала 8277,9 тис. чоловік. Пасажирські перевезення здійснювали 19 вітчизняних авіакомпаній. Регулярні польоти між Україною та країнами світу упродовж 2016 р. здійснювали 10 вітчизняних авіакомпаній до 42 країн світу та 28 іноземних авіакомпаній до 27 країн світу. Серед країн до яких літали наші авіакомпанії були й низькоподаткові юрисдикції.

Малюнок 2. Динаміка кількості перевезених пасажирів українськими авіаперевізниками за 2014 – 2016 рр., тис. чол[3].

Основними факторами, що найбільше впливають на зростання показників діяльності авіакомпаній України, є оновлення парку повітряних суден та постійне розширення маршрутної мережі. Задовольнити зростаючий попит на авіаційні перевезення в умовах загострення конкуренції та постійного підвищення рівня витрат можна, лише використовуючи сучасні типи літаків.

Орієнтовна вартість на новий літак Boeing-737-800 становить 57,5 млн. дол. США; вартість Airbus A-319 становить 45 млн. дол. США. Вартість бувшого у використанні Boeing-737-500 (1994 року) становить 11,9 млн. дол. США[4].

Жодне з авіаційних підприємств через брак обігових коштів не має змоги безпосередньо закуповувати нові літаки. Вітчизняні авіакомпанії практично не купують літаки, а тим більше нові.

Пріоритетним інструментом поновлення застарілого авіаційного парку України є операційний лізинг. Сьогодні понад 50% усіх продажів літаків у світі відбувається за рахунок лізингу.

Операції щодо сплати (нарахування) лізингових платежів за використання літаків

При операційному лізингу, що є найбільш поширеною формою оренди літаків, лізингоодержувач отримує у платне користування від лізингодавця повітряне судно на термін, менший терміну, за який амортизується 90% вартості об’єкта лізингу, визначеної в день укладення договору. Після закінчення терміну договору операційного лізингу літак підлягає поверненню власнику й може бути повторно переданий у користування лізингоодержувачу.

У міжнародній практиці авіабізнесу застосовуються наступні форми операційного лізингу.

При «мокрому лізингу» літак здається в оренду разом з екіпажем. Тобто коли одна авіакомпанія (лізингодавець) надає в оренду літак, повний екіпаж літака, технічне обслуговування та страхування іншій авіакомпанії.

Угода при якій лізингодавець надає літак, екіпаж і обслуговування польоту, але лізингоодержувач забезпечує бортпровідників називається «вологий лізинг» («сирий лізинг»).

«Сухий лізинг» - це договір лізингу, за яким лізингова компанія (лізингодавець), надає лише літак без страховки, екіпажу, наземного персоналу, допоміжного обладнання й технічного обслуговування.

Узагальнена інформація щодо класифікації форм оперативного лізингу літаків наведена у таблиці нижче.

«Мокрий лізинг» | «Сирий (вологий) лізинг» | «Сухий лізинг» |

Літак + екіпаж | Літак + екіпаж + обслуговування польоту. Без бортпровідників | Літак |

Як вже зазначалось вище, лізингодавцями можуть виступати компанії-нерезиденти, зокрема з низькоподаткових юрисдикцій.

Контролюючі органи володіють інформацією щодо того, які повітряні судна, що експлуатуються українськими авіакомпаніями, перебувають у власності нерезидентів із низькоподаткових юрисдикцій та/або пов’язаних осіб.

Найбільші авіакомпанії України у власній операційні діяльності використовують орендовані літаки. Для прикладу наведемо основні з них.

Найменування експлуатанта | Кількість літаків, власниками котрих є нерезиденти | Модель літаків | Найменування держави (території) у якій зареєстрований нерезидент-власник літаків |

«МАУ» | 39 | Boeing, EMB, Embraer | Кіпр, Ірландія |

«Роза Вітрів» | 16 | Airbus, Boeing, EMB | Кіпр |

«Хорс» | 8 | Airbus, Boeing | Кіпр, Маршаллові Острови, Британські Віргінські Острови |

«ЯнЕір» | 2 | Boeing | Ірландія |

«Атласджет Україна» | 2 | Boeing | Ірландія |

«Аеростар» | 2 | Dornier | Кіпр, Британські Віргінські Острови |

«Азур Ейр Україна» | 1 | Boeing | Ірландія |

Таким чином, з метою перевезення пасажирів та вантажів авіаційні компанії в Україні мають вирішувати проблему щодо формування авіа парку літаків здатних відповідати вимогам сьогодення щодо економічності, комфортності та безпеки. Саме за допомогою застосування лізингових схем, вітчизняні авіа компанії мають можливість функціонувати та конкурувати один з одним на ринку.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Операції щодо сплати обов’язкових аеропортових зборів та платежі

Здійснюючи рейси в міжнародному сполученні, українські авіаперевізники, з об’єктивних причин, взаємодіють з аеропортами та відповідними спеціальними службами на території низькоподаткових юрисдикцій. Авіакомпанія сплачує обов’язкові аеропортові збори та інші платежі (збір за посадку-зліт літака; збір за наднормативну стоянку літака; аеронавігаційні збори та інше) нерезидентам зареєстрованим у низькоподаткових юрисдикціях, зокрема: Болгарія, Боснія і Герцеговина, Катар, Киргизстан, Кіпр, Ліван, Люксембург, Македонія, Молдова, Туркменістан, Чорногорія.

Вимоги податкового законодавства до авіаперевізників

З метою протидії виведення капіталу з України, Податковим кодексом України (далі – ПКУ) висунуті спеціальні правила (обмеження) щодо роботи українських компаній з контрагентами, що зареєстровані у низькоподаткових юрисдикціях. Перелік низькоподаткових юрисдикцій (для 2016 р.) затверджений розпорядженням КМУ від 16.09.2015 р. за № 977-р.

Обмеження стосуються порядку оподаткування податком на прибуток операцій та передбачають:

- Подання звітності (звіт про контрольовані операції та документації з ТЦ) у порядку ст. 39 ПКУ;

- Збільшення фінансового результату:

- на суму перевищення ціни, визначеної за принципом «витягнутої руки», над контрактною вартістю реалізованих товарів (робіт, послуг) при здійсненні контрольованих операцій (при експорті).

- на суму перевищення контрактної вартості придбаних товарів (робіт, послуг) над ціною, визначеною за принципом «витягнутої руки», при здійсненні контрольованих операцій (при імпорті).

- на 30% суми товарів, робіт (послуг) придбаних у нерезидентів з низькоподаткових юрисдикцій;

- на суму витрат по нарахуванню роялті, що перевищує суму доходів від роялті, збільшену на 4% чистого доходу від реалізації продукції (товарів, робіт, послуг) за даними фінансової звітності за рік, що передує звітному.

Отже, у випадку коли лізингодавцем літаку виступає нерезидент, що зареєстрований у країні, що включена КМУ до відповідного Переліку, українська компанія (лізингоодержувач) зобов’язана приділити значну увагу таким господарським операціям. Те ж саме стосується й операцій при сплаті аеропортових зборів (платежів).

Для операцій з нерезидентами з низькоподаткових юрисдикцій в основі податкового контролю закладено обсяг (розмір) таких взаємовідносин (вартісний критерій) за звітний період (рік).

Контрольована операція: | Обсяг взаємовідносин з нерезидентом > 5 млн.грн. (без ПДВ) | ст. 39 ПКУ |

Господарська операція: | Обсяг взаємовідносин з нерезидентом 5 млн.грн. (без ПДВ) | пп. 140.5.4 ПКУ |

* за умови, що обсяг річного доходу перевищує 50 млн.грн. (без ПДВ)

**інформація наведена для звітного періоду – 2016 року.

Якщо сума лізингових платежів, що були сплачені протягом 2016 р. українською авіакомпанією лізингодавцю-нерезиденту перевищує 5 млн. грн. (для 2017 р. – 10 млн. грн.), такі господарські операції визнаються контрольованими у розумінні ст. 39 ПКУ.

У такому випадку, лізингоодержувач в обов’язковому порядку зобов’язаний подати звіт про контрольовані операції щодо сплачених лізингових платежів за літаки.

До лізингоодержувача також висунута вимога щодо підготовки Документації з ТЦ у порядку передбаченому пп. 39.4.6 ПКУ.

У випадку коли сума лізингових платежів, що були сплачені лізингодавцю-нерезиденту не перевищує 5 млн. грн. (для 2017 р. – 10 млн. грн.), такі господарські операції не визнаються контрольованими у розумінні ст. 39 ПКУ, але щодо них є певні особливості, зокрема – збільшення фінансового результату на 30% вартості придбаного товару, робіт (послуг). Проте, дана вимога може не застосовуватись, якщо сума таких витрат підтверджується за цінами, визначеними за принципом «витягнутої руки» (підготовлено Документацію з ТЦ), але без подання звіту.

Оскільки вартісні критерії контрольованих операцій встановлені в розрахунку на рік, рішення про незбільшення фінансового результату приймається лише за підсумками звітного року (а не поквартально).

Обґрунтування витрат надається виключно на запит контролюючого органу під час проведення документальної перевірки за звітний період, за підсумками якого платником податку прийнято рішення про незбільшення фінансового результату.

За операціями щодо сплати аеропортових зборів (платежів), обсяг сплачених нерезидентам коштів навряд чи перевищуватиме 5 млн. грн. (для операцій у 2016 р.), а отже такі операції не будуть вважатися контрольованими у розумінні ст. 39 ПКУ. Не дивлячись на відсутність контролю за ТЦ, такі операції залишаються предметом контролю при податковій перевірці податку на прибуток підприємств (рядок 3.1.7 додатку РІ до Декларації з податку на прибуток).

Як вже зазначалось вище, для вирішення даної ситуації існує два варіанта:

- Збільшити фінансовий результат на 30% вартості аеропортових зборів (платежів), що було сплачено нерезидентам з низькоподаткових юрисдикцій;

- Підготувати Документацію з ТЦ у порядку ст. 39 ПКУ.

Звіт про контрольовані операції

Українські авіакомпанії повинні пам’ятати, що звіт про контрольовані операції, які були здійснені протягом 2016 року, подається до 01 жовтня 2017 р. засобами електронного зв'язку в електронній формі. Форма та порядку складання звіту передбачений наказом Міністерства фінансів України від 18.01.2016 за № 8.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Документація з ТЦ (для цілей ст. 39 ПКУ та пп. 140.5.4 ПКУ)

Основною метою підготовки Документації з ТЦ є обґрунтування того, що контрактні умови в операціях (сплата лізингових платежів нерезиденту з низько податкової юрисдикції) відповідають принципу «витягнутої руки».

Зміст Документації з ТЦ можна умовно розділити на декілька частин:

- Описова частина: вказується інформація щодо контрагентів операцій; описується суть операцій та товари, роботи (послуги), що були предметом таких операцій. Також необхідно зазначити інформацію про наявні стратегії ділової активності платника (економічні умови діяльності). Необхідно приділити увагу аналізу ринку на якому проводить свою діяльність платник, вказати основних конкурентів. Характеризуються чинники, які вплинули на формування та встановлення ціни, зокрема бізнес-стратегії сторін операції (за наявності), які істотно впливають на ціни.

Якщо операції здійснюються з пов’язаними особами, обов’язково зазначається інформація про опис діяльності групи компаній (у т.ч. організаційну структуру та опис групи). Варто не забути зазначити про відомості щодо фактично проведених розрахунків.

- Аналіз функцій, ризиків та активів. У даній частині аналізується функції, економічні (комерційні) ризики та активи сторін операції.

- Економічний та порівняльний аналіз. Це найбільш складна та значима частина Документації з ТЦ. У даній частині здійснюється обґрунтування вибору методу[5], яким буде здійснено подальший аналіз, фінансового показника та сторони, що досліджується; обґрунтовується вибір зіставних операцій (осіб) і джерела інформації, які використовувалися для аналізу; проводиться розрахунок діапазону цін (рентабельності).

У процесі проведення економічного аналізу використовуються спеціалізовані комерційні бази Bureau Van Dijk (Orbis, Amadeus, RUSLANA), Інтерфакс (Спарк), ThomsonReuters, Bloomberg, ktMINE та ін.

Відповідальність за порушення вимог законодавства

Українська авіакомпанія має пам’ятати про відповідальність передбачену законодавством у разі порушення правил щодо ТЦ, зокрема: фінансову, адміністративну та кримінальну.

Фінансова відповідальність. ПКУ передбачено, що у разі неподання звіту про контрольовані операції на авіакомпанію може бути накладено штраф у розмірі 300 прожиткових мінімумів[6] для працездатної особи, встановленого законом на 1 січня податкового (звітного) року (далі – прожиткових мінімумів).

За незадекларовані операції у поданому звіті – 1% суми контрольованих операцій, але не більше 300 розмірів прожиткового мінімуму за всі незадекларовані контрольовані операції.

За неподання документації з ТЦ щодо певних операцій – 3% суми таких контрольованих операцій, але не більше 200 розмірів прожиткового мінімуму за всі контрольовані операції, здійснені у відповідному звітному році.

За неподання авіакомпанією звіту про контрольовані операції (уточнюючого звіту) та/або документації з ТЦ після спливу 30 календарних днів, наступних за останнім днем граничного строку сплати штрафу (штрафів), тягне за собою накладення штрафу у розмірі 5 розмірів прожиткового мінімуму, за кожен календарний день неподання звіту та/або документації з ТЦ.

Варто наголосити, що сплата таких фінансових санкцій (штрафів) не звільняє авіакомпанію від обов’язку подання звіту та/або документації з ТЦ.

Адміністративна відповідальність. Відсутність податкового обліку, порушення керівниками та іншими посадовими особами підприємств, установ, організацій встановленого законом порядку ведення податкового обліку, тягне за собою накладення штрафу у розмірі від 5 до 10 неоподатковуваних мінімумів доходів громадян.

Кримінальна відповідальність. Види санкцій за умисне ухилення від сплати податку на прибуток підприємств передбачено ст. 212 Кримінального кодексу України. Відкриття кримінального провадження та початок досудового розслідування у 2017 р. здійснюється у випадку коли розмір донарахованих сум податку на прибуток перевищує 800 000 грн.

Більш м’якою, проте все одно відчутною буде відповідальність за не здійснення коригування фінансового результату на 30% вартості придбаних товарів, робіт (послуг) у нерезидентів з низькоподаткових юрисдикцій. З’ясування того, що авіакомпанія не здійснила коригування фінансового результату можливе лише в ході документальної податкової перевірки. ПКУ передбачено, що у падку коли контролюючий орган самостійно визначає суму податкового зобов'язання то до авіакомпанії-порушника застосовується штраф в розмірі 25% суми визначеного податкового зобов'язання. Додатково варто пам’ятати про адміністративну та кримінальну відповідальність.

За матеріалами KPMG Україна

[1] Види робіт: А1 – пасажирські перевезення; А2 – вантажні перевезення (в т.ч. Е-11 – перевезення небезпечних вантажів).

[2] За даними Державної авіаційної служби України

[3] За даними Державної авіаційної служби України

[4] http://expert.ru/ratings/table_40067/

[5] метод порівняльної неконтрольованої ціни, метод ціни перепродажу, метод "витрати плюс", метод чистого прибутку або метод розподілення прибутку.

[6] у разі встановлення після 01.01.2017 контролюючими органами фактів неподання звіту та документація з ТЦ для розрахунку штрафних санкцій використовується прожитковий мінімум, встановлений на 1 січня відповідного податкового (звітного) року, за який встановлено порушення. (за 2013 р. – 1 147 грн.; за 2014 р. – 1 218 грн.; за 2015 р. – 1 218 грн.; за 2016 р. – 1 378 грн.)

Стаття підготовлена за матеріалами журналу "Головбух"