Податківець, отримавши направлення на перевірку, йде до суб’єкта господарювання з упевненістю, що зафіксує в акті перевірки достатньо порушень і встановить винних осіб, аби застосувати до суб’єкта господарювання фінансові санкції.

Він почувається впевнено, бо знає всі типові порушення, яких припускаються у своїй роботі бухгалтери. І з досвіду попередніх перевірок знає, як бояться податкових перевірок посадові особи підприємств. Тому й маємо на практиці численні порушення не лише через недотримання норм законодавства, а й через острах, невпевненість, невміння обстояти свої позиції.

Загострює ситуацію ще й неузгодженість норм податкового законодавства. Нормативні акти, що регулюють одні й ті самі питання, часто містять суцільні суперечності, а то й прогалини. Тож більшість бухгалтерів опускає руки і погоджується із висновками органів контролю. Така пасивна поведінка бухгалтерів призводить до збільшення кількості порушень, що їх фіксують в актах перевірок.

Однак такі взаємовідносини між бухгалтером і перевіряльником можна легко змінити. Й обстояти свої позиції навіть в умовах неузгодженого законодавства також можна! Як це зробити? Дослухайтеся до наших порад.

Вебінари для бухгалтерів 2025/2026

Порада 1. Не бійтеся перевіряльника

Усі ми чогось боїмося. А коли людина боїться, вона не може тверезо мислити, не знає, що і як робити. В основі страху бухгалтера — невпевненість у правильності своїх дій, сумніви щодо застосування норм законодавства.

Не можна недооцінювати свої знання. Не думайте, що податківець краще за бухгалтера знає норми законодавства. Адже бухгалтер, на відміну від перевіряльника, працює певний проміжок часу в одній сфері господарської діяльності, добре знає нормативні акти цієї сфери, вчасно відстежує зміни. А перевіряльникові доводиться проводити перевірки в різних сферах бізнесу і не завжди вдається вчасно відстежувати усі зміни законодавства.

Окрім того, бухгалтер, який уважно читає тижневик «Головбух», отримує консультації посадових осіб відповідних центральних органів виконавчої влади і досвідчених експертів, дізнається про типові порушення, що фіксують фіскали в актах перевірки, й за потреби вчасно їх виправляє.

Тому будьте сміливими та впевненими у своїх знаннях. Не беріть за чисту монету всі порушення, що нібито виявили перевіряльники. Бо вони інколи трактують норми на свій розсуд, провокують бухгалтера погодитися з порушенням, якого насправді немає. Тому налаштовуйтеся обстоювати свої інтереси й приготуйтеся надавати перевіряльникам обгрунтовані пояснення. Не даремно в народі кажуть: «Що боязкому по вуха, сміливому — по коліна».

Порада 2. Вивчіть права та обов’язки перевіряльників

Посадові особи органів контролю під час проведення перевірок мають дотримуватися норм:

- Закону України «Про основні засади державного нагляду (контролю) у сфері господарської діяльності» від 05.04.2007 № 877-V (далі — Закон № 877);

- Порядку оформлення результатів документальних перевірок дотримання законодавства України з питань державної митної справи, податкового, валютного та іншого законодавства платниками податків — юридичними особами та їх відокремленими підрозділами, затвердженого наказом Мінфіну від 20.08.2015 № 727 (далі — Порядок № 727) тощо.

Аби керівник підприємства і головний бухгалтер почувалися впевнено під час перевірки, радимо ознайомитися, принаймні, з правами та обов’язками перевіряльників, що наведені у перелічених вище документах. Це допоможе захиститися від незаконних дій перевіряльників, якщо таке відбуватиметься.

Зазвичай перевіряльники під час перевірок безпідставно просять посадових осіб:

- повторно надати документи за період, що вже перевіряли позапланово, всупереч пункту 78.2 ПК;

- надати документи, що не стосуються питань, які є підставою проведення позапланової перевірки, тощо.

Аби коректно відмовити перевіряльникові й запобігти конфліктній ситуації, бухгалтер, має запитати, який нормативний документ передбачає, приміром, вилучення оригіналів первинних фінансово-господарських чи бухгалтерських документів без рішення суду.

Тоді перевіряльник зрозуміє, що має справу з обізнаним бухгалтером, який добре орієнтується у законодавстві, й надалі не виходитиме за межі наданих йому повноважень.

Також не забувайте, що дії або бездіяльність посадових осіб органу контролю можна оскаржити у судовому або адміністративному порядку (п. 56.1 ПК).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Порада 3. Розробіть план дій на час перевірок

Ознайомте посадових осіб підприємства з алгоритмом дій на випадок проведення перевірки. Отже, вони мусять:

- надати перевіряльникам для заповнення Журнал реєстрації перевірок;

- надати окрему кімнату (бажано подалі від приймальні директора і бухгалтерії, де перевіряльники змогли б отримати багато зайвої додаткової інформації про роботу підприємства);

- передавати перевіряльникам документи за описом.

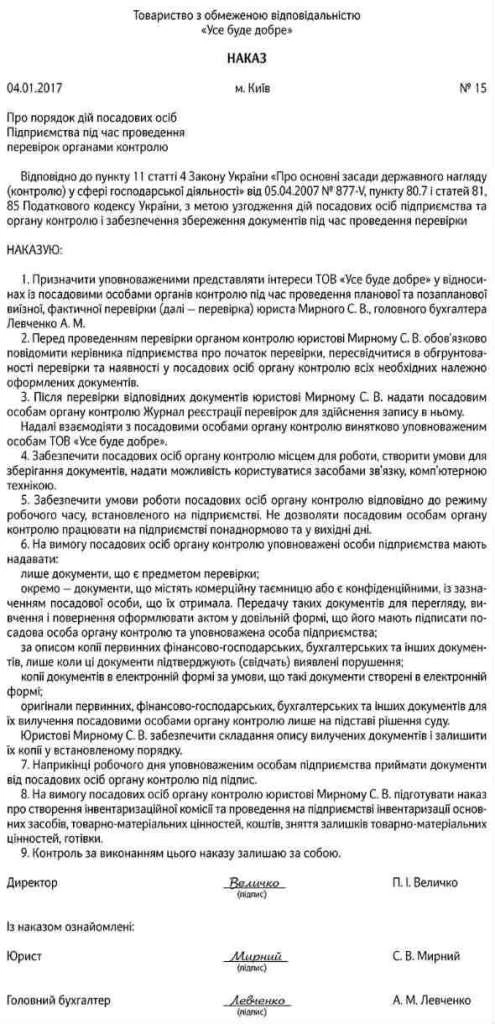

Аби уникнути непорозумінь у спілкуванні з перевіряльником і зняти відповідальність із бухгалтера й інших посадових осіб підприємства за збереження документів, радимо видати наказ, який регламентуватиме порядок дії посадових осіб підприємства під час проведення перевірок органами ДФС та особливості документообігу (далі — Наказ).

Зразок наказу про дії посадових осіб підприємства під час перевірки

Якщо немає документів — направлення на перевірку, копії наказу про проведення перевірки, службового посвідчення осіб, яких зазначено в направленні на проведення перевірки, — ви можете не допустити фіскалів до перевірки. Так ви обмежите «небажане» спілкування з перевіряльниками будь-кого з працівників підприємства.

Виділіть перевіряльникам окрему кімнату подалі від бухгалтерії. Це убезпечить вас від зайвої їх зацікавленості у деталях роботи підприємства. Так податківці не зможуть самостійно копіювати документи, які не підтверджують порушень. Зазвичай перевіряльники намагаються працювати довше, ніж триває робочий час, або у вихідний день. Так вони штучно збільшують період проведення перевірки. Утім, ніщо не заважає вам поставити перевіряльників у рамки, примусивши їх рахуватися з вашими інтересами. Адже за законом перевірки проводять у робочий час суб’єкта господарювання, що встановлений правилами його внутрішнього трудового розпорядку.

Ніколи не надавайте перевіряльникам оригіналів документів на їх усне прохання, навіть через те, що вони не встигають перевірити їх у робочий час. Можливо, вони захочуть порадитися з більш компетентними колегами.

Найкраще видавати документи вранці й забирати ввечері. І лише на руки перевіряльникові та під його підпис. Наприкінці дня під підпис забирайте документи назад, а зранку видавайте чергову партію затребуваних документів.

І так щодня — аж до закінчення перевірки. По-перше, так уникаєте ризику втратити документи. Бухгалтери не перейматимуться проблемою, чи не виніс бува перевіряльник документи за межі підприємства без дозволу (якщо, приміром, не встигає перевірити в робочий час чи бажає порадитися з колегами). По-друге, після перевірки підприємство матиме письмове підтвердження, які документи перевіряли.

Практика проведення перевірок показує, що за відсутності Наказу посадові особи підприємства на вимогу податківців у перший день перевірки надають усі бухгалтерські документи за весь період, що підлягає перевірці. А це може бути кілька років. Окрім того, дозволяють виносити документи за межі підприємства аж до закінчення перевірки. Звісно, це зручно для перевіряльників, а бухгалтерові за певних обставин може створити неприємності. Так й кількість «виявлених» порушень може зрости.

Тож радимо посадовим особам підприємства документально і юридично підготуватися до перевірок, критично й зважено ставитися до вимог перевіряльників і бути готовими за потреби захистити себе.

Порада 4. Перевіряйте посилання на норми законів у разі виявлення порушень

Фіксувати в акті перевірки порушення законодавства податківці мають із обов’язковим посиланням на норми законів чи інших нормативно-правових актів, які порушено (п. 5 розд. ІІ Порядку № 727). Усі висновки перевіряльників мають бути підтверджені документально і не суперечити законодавству.

За цим має постійно стежити бухгалтер, особливо під час підписання акта перевірки. Іноді перевіряльники для збільшення кількості виявлених порушень можуть зазначати в акті перевірки порушення, але господарські операції, відображені в первинних документах, не відповідатимуть нормам, на які вони посилаються.

До редакції часто звертаються читачі з проханням допомогти під час проведення перевірок на їх підприємствах. Запитують, чи правомірні дії перевіряльників. А варто лише запитати бухгалтера, які саме норми законів чи інших нормативно-правових актів за висновками перевіряльників підприємство порушило, — відповіді не отримуємо. Ознайомившись із нормами законодавства та порушеннями, що зазначили перевіряльники в акті перевірки, бухгалтер може самостійно вибудувати правильну лінію захисту.

У кожній конкретній ситуації уважно вивчайте нормативний документ.

Знову зміни у законах? А щоб їх! І як тепер працювати? Як добре, що персональні консультанти системи «Експертус Головбух» і з робочими ситуаціями допоможуть розібратися, і заспокоять. Хутчіш тисніть на посилання і заручіться надійною підтримкою експертів 👇

Порада 5. Користуйтеся індивідуальними консультаціями для захисту

Інколи порушення можна припуститися не лише через недотримання норм законодавства, а й через неузгодженість таких норм між собою або колізію права. Навіть роз’яснення компетентних органів не висвітлюють проблемних питань. На жаль, таких випадків безліч. Яку позицію в умовах неузгодженого законодавства займатиме перевіряльник, можна лише здогадуватися…

Найприкріше, коли невизначеність законодавства стосується нарахування заробітної плати. Адже всім знайома ситуація, коли один компетентний орган надає одне роз’яснення, а інший — протилежне. Чи то надавши роз’яснення, згодом його скасовує. Працюючи за таких умов, бухгалтер почувається незахищеним. Але немає безвихідних ситуацій.

Скористайтеся главою 3 ПК і статтею 19 Закону № 877. Вони передбачають, що органи контролю мають безоплатно надавати суб’єктам господарювання податкові консультації щодо практичного застосування окремих норм податкового та іншого законодавства, контроль за дотриманням якого покладено на ці органи.

Такі консультації можуть бути усними або письмовими, узагальнюючими й індивідуальними. Зокрема, індивідуальні консультації надають суб’єктам господарювання протягом 25 календарних днів після отримання запиту.

І головне, що суб’єкт господарювання може посилатися на узагальнюючі та адресовані йому індивідуальні консультації органів ДФС під час доведення правомірності своїх дій у відносинах із цими органами, своїми контрагентами тощо, а також під час судового розгляду.

Так, суб’єкта господарювання не можна притягнути до відповідальності за діяння, що містить ознаки податкового правопорушення, якщо він діяв згідно з індивідуальною податковою консультацією, що йому надали у письмовій формі, а також узагальнюючою податковою консультацією. Навіть якщо згодом таку податкову консультацію змінили або скасували (п. 53.1 ПК).

Тобто, якщо в ситуації, не узгодженій законодавством, ви керувалися індивідуальними чи узагальнюючими консультаціями, ви будете захищені й зможете обстояти свою позиціюперед податківцями, посилаючись на зазначені вище норми. Окрім того, таке посилання забезпечить у суді беззаперечну доказову базу й допоможе довести правильність ваших дій.

Стаття підготовлена за матеріалами журналу "Головбух"