Податкові перевірки: як підготуватися

Зміни у податкових перевірках

Нагадаємо, що Закон України «Про внесення змін до Податкового кодексу України та інших законів України щодо особливостей оподаткування у період дії воєнного стану» від 30.06.2023 № 3219-IX з 1 серпня 2023 року дозволяє такі податкові перевірки:

- планові документальні перевірки – лише для певних категорій платників податків. Це суб’єкти господарської діяльності, які займаються виробництвом та реалізацією підакцизних товарів, організацією та проведенням азартних ігор (гральний бізнес), здійснюють фінансові та платіжні послуги. Діє план-графік документальних планових податкових перевірок;

- камеральні, фактичні перевірки – вони були дозволені й до 1 серпня 2023 року.

Який період може охопити податкова перевірка

Також стали можливими позапланові документальні перевірки – були додані нові категорії платників податків, яких можна перевіряти під час дії воєнного стану. Це ситуації, коли:

- сталося порушення податкового законодавства у сфері виробництва та/або реалізації підакцизної продукції, організації та проведення азартних ігор (гральний бізнес), надання фінансових платіжних послуг (пп. 78.1.1 ПК);

- подача покупцем скарги на нереєстрацію податкової накладної /акцизної накладної чи помилки в їхніх обов’язкових реквізитах (пп. 78.1.9 ПК);

- порушення правил оподаткування доходів нерезидентів з джерелом походження з України та/або оподаткування нерезидентів.

Пункт 69 підрозділу 10 розділу ХХ «Перехідні положення» ПК визначає перелік суб’єктів господарської діяльності, що можуть бути внесені до плану-графіку документальних перевірок з 1 грудня 2023 року по 31 грудня 2024 року. Планові перевірки дозволені у:

- платників податків, які проводять діяльність у сфері виробництва та реалізації підакцизної продукції, займаються організацією та проведенням азартних ігор в Україні (гральний бізнес), або надають фінансові, платіжні послуги;

- нерезидентів, які здійснюють в Україні діяльність через відокремлені підрозділи та п постійні представництва високого ступеня ризику.

Як податківці формують план-графік перевірок на 2026 рік і які показники діяльності підприємства можуть «зіграти» проти нього?

До плану також включать суб’єктів господарської діяльності, що за підсумками 2021 року відповідають хоча б одному з таких критеріїв:

- рівень сплати податку на прибуток на 50% нижче рівня сплати податку у відповідній галузі;

- рівень сплати ПДВ на 50% менший, ніж рівень сплати податку у відповідній галузі. Цей критерій не поширюється на платників податків, у яких операції з вивезення товарів за межі митної території України перевищують 25% загальних обсягів постачання та одночасно рівень сплати податку на прибуток становить не менше 50 % рівня сплати податку у галузі;

- дебіторська заборгованість перевищує кредиторську заборгованість більше ніж у 2 рази;

- загальна сума витрат ≥ 75% суми загального річного доходу, за умови що сума загального річного доходу, отриманого від провадження підприємницької діяльності ≥10 млн грн;

- нарахування та виплата юридичними особами заробітної плати на рівні нижче, ніж середня галузева зарплата у відповідному регіоні.

Із 1 грудня 2023 року скасований мораторій на проведення документальних перевірок правильності нарахування, обчислення та сплати ЄСВ.

Увага! Документальні та фактичні перевірки проводяться лише за наявності безпечних умов для їх проведення.

Залишаться забороненими такі податкові перевірки:

- документальні перевірки платників єдиного податку І та ІІ груп — до 1 грудня 2024 року;

- документальні перевірки суб’єктів господарювання, де податковою адресою є тимчасово окуповані території та території активних/можливих бойових дій;

- фактичні перевірки за місцезнаходженням об'єктів оподаткування чи об'єктів, пов’язаних з оподаткуванням, які розташовані на тимчасово окупованих територіях України та територіях активних/можливих бойових дій.

Увага! На перевірки, пов’язані з припиненням підприємницької діяльності фізичної особи — підприємця, реорганізацією або припиненням юридичної особи та перевірки за зверненням платника податку дія мораторію не поширюється.

На що звернути увагу під час підготовки до податкової перевірки

Під час підготовки до перевірки рекомендуємо звернути увагу на таке:

- чи є серед контрагентів високоризикові? По ним треба перевірити всі первинні документи. ДПС шукає зачіпки про неможливість здійснення господарських операцій з такими контрагентами, щоб визнати їх або недійсними або «безтоварними»;

- чи не проводили оплату за надані послуги ФОП, місцезнаходженням (місцем проживання) яких є тимчасово окупована територія? Перевірте чи сплачений ПДФО та військовий збір з такого доходу;

- чи в порядку оформлення документів за очікуваним напрямом перевірки? Він вказаний у копії наказу на проведення, звернути увагу на документування причин операцій. Наприклад, акти наданих послуг мають точно передавати їх суть і не бути розпливчастими. «Надано послуги консультування» — не підходить. Треба більш детально. Також опис номенклатури в накладних і податкових накладних має бути ідентичний;

- чи є документи про походження всіх товарів, які знаходяться в реалізації та можуть підтвердити право власності на товари? Досить важливе питання, зокрема у ФОП, які працюють без РРО. Це може свідчити про наявність прихованої неоподатковуваної господарської діяльності;

- чи є всі документи за предметом перевірки в межах 1095 днів? В обсяг перевірки ДПС має право включити всі документи, але строк давності по ним — 1095 днів з дня подання податкової звітності, для складення якої використовуються зазначені документи. Зверніть увагу, що перебіг цього терміну призупинений на час воєнного стану (див. зокрема роз’яснення ГУ ДПС у Черкаській області) .

Як не наразитися на податкову перевірку

Перевіряємо документи у самих податківців

При проведенні документальних виїзних (планових і позапланових), фактичних перевірок податківець має пред’явити:

- направлення на проведення такої перевірки, в якому зокрема мають бути мета та вид перевірки, реквізити наказу, підстави, дата початку та тривалість перевірки, посада та прізвища посадових осіб, які проводять перевірку, підпис керівника або заступника;

- копію наказу про проведення перевірки;

- посвідчення, що дозволяє ідентифікувати особу податківця.

У разі проведення документальної невиїзної планової та позапланової перевірки має бути надіслане повідомлення, підписане керівником чи його заступником.

Якщо знайдені певні помилки у вищеперелічених документа чи якщо певного документа не вистачає — можна відмовити податківцям у доступі до об’єкта, склавши акт у довільній формі.

Ще одна рекомендація — зробити копії всіх документів, включаючи посвідчення.

Що і як перевіряють податківці

Самі податківці під час перевірки керуються внутрішніми рекомендаціями. Серед таких Методрекомендації щодо порядку взаємодії між підрозділами ДПС під час організації проведення та реалізації матеріалів перевірок платників податків, наказ ДПС від 04.09.2020 № 470. Там є правила, що застосовуються для оформлення документальних і фактичних перевірок. Наприклад, про направлення на перевірку (пп. 1.3.1 цих Методрекомендацій).

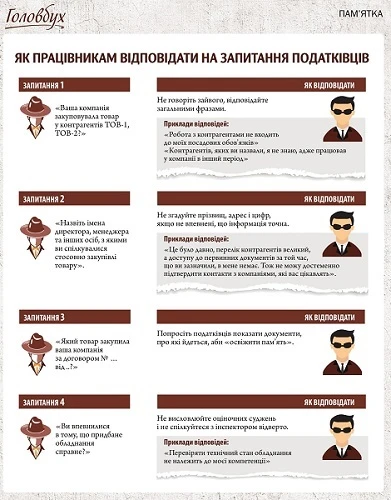

Правила поведінки під час податкової перевірки 2024

Загальні поради:

- не давайте податківцям документи, які вони не просили. Ви нічого цим не порушуєте. Всі документи краще надавати по мірі того, як їх запросили;

- відмовляйте від надання документів, які не пов’язані з предметом перевірки. Податківці можуть при цьому навіть скласти акт відмови у довільній формі. Така вимога з боку перевіряючих — їхня адміністративна відповідальність за статтею 16621 КпАП;

- не залишайте податківців одних з оригіналами первинних документів. Вони не мають права вилучати оригінали. Вони можуть отримувати лише завірені копії документів, що належать до предмета перевірки. Копії засвідчуються підписом платника податків або його посадової особи, а також скріплюються печаткою, якщо така є (індивідуальна податкова консультація ДПС від 16.01.2021 № 169/ІПК/99-00-07-05-01-06);

- відмовляйте у запиті на проведення інвентаризації, якщо немає постанови від ДПС. Однак, якщо постанова є, то відмова від інвентаризації має наслідком арешт майна.

ЧИ ГОТОВІ ВИ ДО ПЕРЕВІРКИ: ТЕСТ ➡️

Щоб точно знати, де чатує небезпека під час податкової перевірки, упевнитися в тому, що пам'ятаєте про головні правила підготовки до таких перевірок та уникнути штрафів, долучайтеся до експрес-програми від Вищої школи Головбуха «Податкові перевірки: практикум для головбуха».