За якою формою подається декларація

Почнемо з того, що форма декларації для платників єдиного податку (ЄП) по 2-й групі та ж сама, що і для 1 та 3 груп. Різниця між ними полягає тільки в розділах, які вони заповнюють. Податкова декларація платника єдиного податку подається за формою, яка затверджена наказом Мінфіну від 19.06.2015 р. № 578 (зі змінами за наказом Мінфіну від 17.03.2017 р. № 369). Платники єдиного податку 2 групи за оновленою формою подають декларацію вперше у 2018 р. Вебінари для бухгалтерів 2026

Зміни 2019:

Терміни подання декларації та звітний період

Платники єдиного податку на 2-й групі мають річний звітний період, а тому подають декларацію щороку протягом 60 календарних днів після кінця звітного року (п. 296.2 та п. 49.18.3 ПКУ). Отже, декларацію за 2017 р. треба подати не пізніше 01 березня 2018 р. (четвер).

Однак, з цього правила є й винятки. У платників єдиного податку 2 групи настає квартальний звітний період, якщо (пп. 296.1.5 ПКУ):

- платник податку відмовляється від спрощеної системи (ЄП) та переходить на загальну систему;

- переходить на сплату ЄП за ставкою 3 групи;

- має перевищення протягом року граничного обсягу доходу, який встановлений для 2 групи – 1,5 млн грн.

Якщо платник ЄП 2 групи потрапив у вищеописані ситуації, то він тоді звітує за 2017 р. (IV квартал) у 40-денний період. Це треба зробити не пізніше 9 лютого 2018 р. (п’ятниця).

Якщо останній день подачі декларації потрапляє на вихідний або святковий день, то тоді останнім днем строку подачі вважається операційний (банківський) день, що настає за цим вихідним або святковим днем (п. 49.20 ПКУ).

Строки сплати єдиного податку

Нагадуємо, що для 2 групи ЄП сплачується авансованими платежами щомісяця не пізніше 20 числа. Якщо дата сплати припадає на вихідний день, то сплатити треба за день до цього. Таким чином, у першому півріччі 2018 р. останніми днями сплати ЄП будуть:

- 19 січня (п’ятниця);

- 20 лютого (вівторок);

- 20 березня (вівторок);

- 20 квітня (п’ятниця);

- 18 травня (п’ятниця);

- 20 червня (середа).

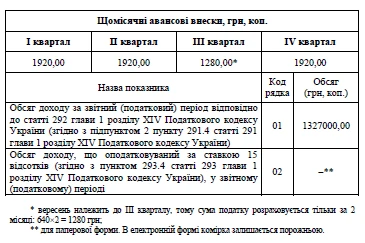

Ставка єдиного податку 2 групи встановлюється місцевими радами, але не більше 20% мінімальної зарплати на 01.01 звітного року. Так, за 2017-2018 рр. граничні суми податку є наступними:

Період | 2017 р. | 2018 р. |

місяць | 640,00 грн | 744,60 грн |

квартал (для декларації) | 1920,00 грн | 2233,80 грн |

Сплачувати податок треба завжди, незалежно від того, чи є доходи в даному місяці.

Також підприємець на 2-й групі може сплатити податок авансовим внеском за весь звітний рік, але не більше ніж до кінця року (п. 295.1 ПКУ). Наприклад, можна у червні заплатити всю суму за червень та за наступні 6 місяців 2018 р. (це буде 5212,20 грн (= 744,60+744,60×6)). У такому випадку має бути складена також заява на зарахування наперед сплаченого податку (п. 295.6 ПКУ).

Звільнення від сплати податку та декларація

Не сплачувати ЄП для платників 2 групи можливо, якщо одночасно виконуються такі умови (п. 295.5 ПКУ, пп. 298.3.2 ПКУ):

- платник податку не використовує працю найманих осіб (має “0” у графі 08 першого розділу декларації);

- до ДФС за місцем реєстрації подана заява у довільній формі, де зазначається місяць відпустки або термін тимчасової непрацездатності, а також прохання звільнити від сплати податку. У випадку хвороби додаються ще й копії листка чи листків тимчасової непрацездатності (якщо їх декілька, то один лікарняний має бути продовженням іншого та всі вони мають бути по одному страховому випадку без розривів у днях);

- відпустка становить один календарний місяць (з 01 числа по останній день місяця) або хвороба становить не менше 30 календарних днів).

Ці ж самі правила діють і для 1 групи ЄП.

Законодавчо строки подачі згаданої заяви не врегульовані. З роз’яснень ДФС її краще подати (консультація 107.12 ЗІР):

- на відпустку – до початку відпустки;

- по хворобі – одразу після закриття листка тимчасової непрацездатності У такому випадку у заяві вказати про зарахування уже сплаченого авансового внеску з ЄП в рахунок наступних платежів, так як у період хвороби поки не закритий лікарняний та не подана заява, сплачувати податок все одно треба (п. 295.6 ПКУ).

Дане звільнення не стосується ЄСВ, який продовжує сплачуватися, незважаючи на податкову відпустку.

Однак, якщо у даний період підприємець здійснював підприємницьку діяльність, то він втрачає право на звільнення від сплати податку (надання послуг, отримання передоплат тощо).

Якщо вищеописані правила дотримані, то місяці, за які не сплачувався єдиний податок, у період відпустки чи хвороби треба врахувати при складанні податкової декларації (у відповідному кварталі сума буде меншою на суму податку).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Як і куди подається декларація

Одразу зазначимо, що платники єдиного податку (2 та інші групи) не мають обов’язку подавати звітність тільки в електронному вигляді (п. 49.4 ПКУ). Для них існують 3 способи подачі декларації до органів ДФС:

- у паперовому вигляді. Це можна здійснити особисто або через уповноважену особу. Треба подати 2 однакових примірники декларації, на одному з яких інспектор ставить відмітку про прийняття;

- в електронному вигляді. Для цього способу потрібні ключі Електронного цифрового підпису (ЕЦП), а надіслати звіт потрібно не пізніше закінчення останньої години дня, в якому спливає строк подачі звітів (п. 49.5 ПКУ). ЕЦП надають безкоштовно в акредитованому центрі ДФС. Також його можна отримати платно, наприклад, в системі Приват-24;

- поштою. Надсилається лист з описом вкладення та повідомленням про вручення не пізніше ніж за 5 календарних днів до закінчення граничного строку (п. 49.5 ПКУ). У разі неприйняття декларації інспектор протягом 5 робочих днів із дня її отримання надсилає поштою письмову мотивовану відмову.

Можливі підстави для відмови у прийнятті декларації з боку ДФС:

- неправильні дані підприємця (адреса, РНОКПП (податковий номер) група ЄП, помилки у прізвищі тощо);

- відсутність підпису підприємця;

- неправильне зазначення звітного періоду.

Декларація подається до ДФС за місцем проживання відповідно до п. 45.1 ПКУ.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Заповнення декларації платника єдиного податку 2 групи

Платник ЄП 2 групи заповнює в формі декларації заголовну частину, розділи І, ІІІ та V. Розділ VI заповнюється при подачі уточнюючої декларації у випадку виявлення помилки.

Серед загальних правил заповнення декларації можна назвати:

- декларація заповнюється виключно на основі даних Книги обліку доходів, форма якої затверджена наказом Мінфіну від 19.06.2015 р. № 579;

- якщо дані відсутні, то в електронній формі декларації рядок залишається порожнім (прочерк не ставимо), а в паперовій формі – в порожньому рядку ставимо прочерк;

- заповнення відбувається державною мовою та ніяких виправлень;

- заповнення декларації відбувається у гривнях з копійками.

Якщо платник ЄП 2 групи вимушений подати квартальну декларацію (випадки розглядалися вище), то:

- доходи, що оподатковуються за різними ставками, відображаються окремо (це стосується ситуацій перевищення граничної суми доходу або переходу з однієї групи в іншу) (пп. 296.5.3 ПКУ, пп. 296.5.4 ПКУ);

- доходи в квартальних деклараціях відображаються наростаючим підсумком (1 квартал, півріччя, 3 квартали, рік).

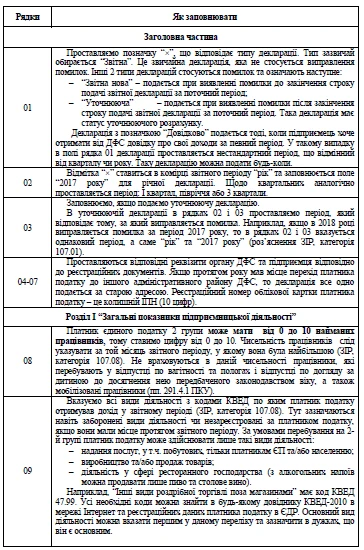

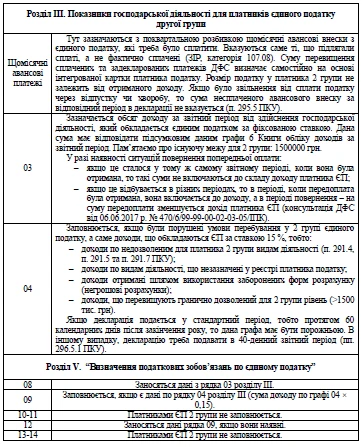

Тепер детальніше по рядкам декларації для платників єдиного податку 2 групи:

Натисніть, щоб переглянути таблицю в повному розмірі >

Приклад заповнення розділу ІІІ для платника єдиного податку 2 групи

Платник єдиного податку 2 групи складає декларацію за 2017 р. У вересні 2017 р. він перебував у відпустці, про що була подана відповідна заява до ДФС. Сума отриманого доходу за рік 1327000 грн. Працюючих на нього осіб не має. Заповнення ІІІ розділу матиме вигляд:

Натисніть, щоб переглянути таблицю в повному розмірі >

Штрафи за неподачу та помилки

При неподанні або несвоєчасному поданні декларації на платника єдиного податку накладаються такі штрафи (п. 120.1 ПКУ):

- 170 грн – за кожне неподання (несвоєчасне подання) декларації;

- 1020 грн – при повторному порушенні за несвоєчасне подання протягом року.

Несплата авансових внесків з єдиного податку карається штрафом 50% ставки ЄП (п. 122.1 ПКУ), тобто 372,30 грн у 2018 р. Також нараховується пеня за затримку з 1-го дня після граничного строку сплати (пп. 129.1.1 ПКУ та п. 295.2 ПКУ). Обчислюється вона на основі облікової ставки НБУ з першого робочого дня, який настає за останнім днем граничного строку сплати єдиного податку (п. 129.4 ПКУ).

При виявленні помилки у декларації ДФС самостійно визначає податкове зобов’язання, але для платників єдиного податку 2 групи помилки малоймовірні, так як сума податку фіксована. Їх може спричинити хіба що невизнання доходу, який оподатковується за ставкою 15%.

Стаття підготовлена за матеріалами журналу "Головбух"