Переваги загальної системи для ФОП у 2018 році

Кому варто переходити на загальну систему оподаткування?

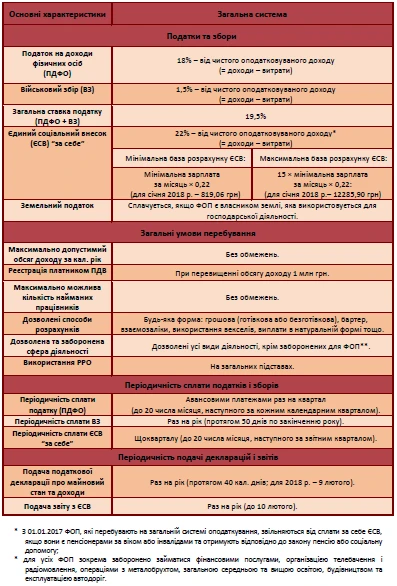

Загальна система оподаткування має переваги перед спрощеною у разі малої прибутковості бізнесу фізособи-підприємця. Вона дає можливість сплачувати податки з різниці між доходами та витратами. Дана різниця в Податковому кодексі України носить назву чистий оподатковуваний дохід, хоча простіше було б її назвати прибуток підприємця. Це може бути вигіднішим, ніж сплачувати 3% чи 5% з доходу, як це відбувається на єдиному податку (3 група). Наприклад, у разі збитку – на загальній системі податку взагалі платити не доведеться (крім мінімального ЄСВ). На спрощеній же системі – треба, якщо були будь-які грошові надходження. Опис основних характеристик загальної системи оподаткування ФОП наведено нижче:

Підприємець на загальній системі не має низки обмежень, які існують у платників єдиного податку, наприклад, по формах розрахунку, обсягах (3 група – 5 млн грн). Отже, загальна система оподаткування є єдино можливою у випадках, коли ФОП здійснює заборонені для спрощеної системи види діяльності або господарські операції (наприклад, бартерні форми розрахунку, діяльність у сфері аудиту, технічних досліджень, організації та проведення гастрольних заходів, брокерська діяльність). Вебінари для бухгалтерів 2026

Доходи ФОП на загальній системі оподаткування

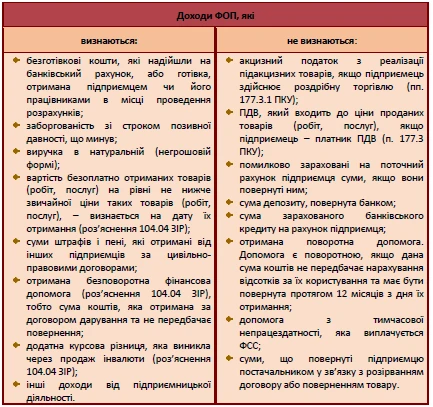

Загальний оподатковуваний дохід ФОП – виручка, яка отримана ним у грошовій та/або натуральній формі від здійснення господарської діяльності.

Датою формування доходу згідно ст. 177 ПКУ є дата фактичного надходження компенсації за відвантажені товари, виконані роботи (надані послуги). Це значить, що на дату підписання накладних або актів приймання-передачі виконаних робіт доходу у ФОП немає. Наприклад, уся сума попередньої оплати (авансів), що отримав ФОП у січня 2018 р. за послуги, які будуть надаватися у лютому 2018 р., підлягає включенню до доходу січня 2018 р. При цьому компенсація може бути як грошовою, так і не грошовою (натуральна оплата, бартер).

Зазначимо, що на відміну від єдиного податку поповнення ФОП власного рахунку своїми коштами для ФОП на загальній системі не є доходом. Нюанси визнання інших доходів нижче:

Доходи, які підприємець отримав не від підприємницької діяльності, оподатковуються ПДФО за загальними правилами, які встановлені для фізосіб (п. 177.6 ПКУ), тобто існує розділення діяльності ФОП на його господарську та негосподарську (приватну). Наприклад, продаж власного легкового автомобіля або квартири, одержання спадщини – це будуть доходи від непідприємницької діяльності.

Витрати ФОП на загальній системі оподаткування

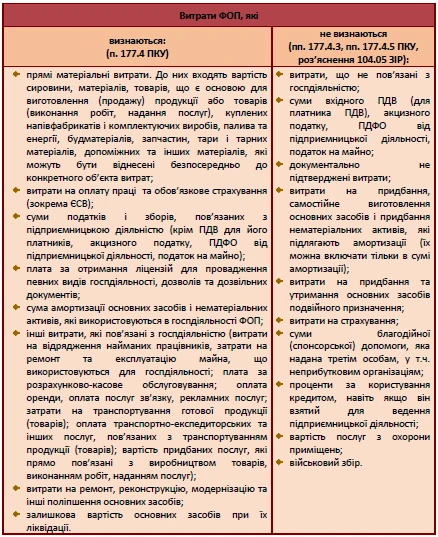

Для визнання витрат необхідне одночасне дотримання таких умов:

- вони документально підтверджені;

- витрати оплачені, тобто фактично понесені;

- витрати безпосередньо пов’язані з отриманим доходом;

- пов’язані з господарською діяльністю;

- витрати входять до переліку, який визначений у п. 177.4 ПКУ.

Тільки при дотриманні усіх цих вимог витрати можна визнати (!).

Нюанси визнання складу витрат для ФОП наведено в таблиці нижче:

Як бачимо з таблиці, існують платежі, які мають зв’язок з госпдіяльністю, але все одно не визнаються витратами для ФОП (військовий збір, вартість послуг з охорони приміщень, витрати на страхування). Органи ДФС у своїх роз’ясненнях обґрунтовують це тим, що вони не входять до переліку витрат у п. 177.4 ПКУ (консультації 104.05 ЗІР).

ПДФО та ВЗ, які ФОП сплачує за себе не включаються до складу витрат. Сума ЄСВ “за себе” та працівників – включається до витрат!

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Витрати на амортизацію у ФОП на загальній системі

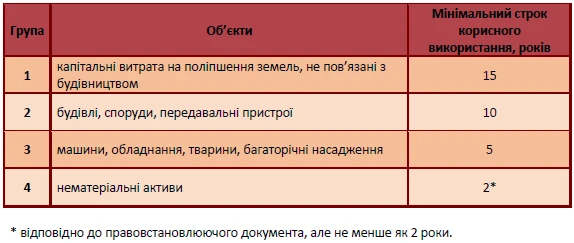

Амортизація – це поступове списання вартості основних засобів і нематеріальних активів на витрати. З 2017 р. підприємцям на загальній системі дозволено нараховувати амортизацію з дотриманням таких правил:

- строки корисного використання ФОП визначаються відповідно до пп. 177.4.9 ПКУ;

- метод амортизації можна лише прямолінійний;

- нарахування амортизації здійснюється щомісяця (лист ДФС від 25.07.2017 р. № 16192/6/99-99-13-01-02-15);

- амортизація починає нараховуватися з місяця наступного за місяцем введення об’єкта в експлуатацію (той же лист ДФС);

- поняття ліквідаційної вартості відсутнє (отже, нульова);

- не підлягають амортизації у ФОП основні засоби подвійного призначення: земельні ділянки, об’єкти житлової нерухомості, легкові та вантажні автомобілі;

- вартісна межа для основних засобів – більше 6000 грн.

У пп. 177.4.9 ПКУ визначені номер груп та строки використання, а саме:

Облік доходів і витрат ФОП

Облік доходів та витрат ФОП ведеться у Книзі обліку доходів і витрат (КОДВ). На підставі неї складається річна податкова декларація про майновий стан та доходи. Порядок її ведення для підприємців на загальній системі встановлений наказом Міндоходів від 16.09.2013 р. № 481 (далі – Порядок № 481).

Книга ведеться за вибором платника податку в паперовому вигляді.

Без реєстрації КОДВ є недійсною. Для того, щоб зареєструвати її необхідно виконати наступні кроки:

- прошнурувати та пронумерувати Книгу;

- заповнити титульний аркуш Книги. Треба зазначити: ПІБ, ідентифікаційний номер, податкова адреса (місце проживання);

- заповнити відповідну заяву (у довільній формі) на ім’я начальника ДФС, де підприємець перебуває на обліку, та подати книгу до контролюючого органу за основним місцем обліку;

- орган ДФС безплатно реєструє Книгу. На ній мають бути проставлені підпис керівника або заступника контролюючого органу, скріплений печаткою.

Аркуші Книги рано чи пізно закінчуються і нова Книга знову підлягає реєстрації.

Заповнюється Книга у гривнях з копійками. Після закінчення кожного місяця, кварталу, року необхідно підбивати підсумки.

Нормами ПКУ та Порядку № 481 не передбачено дозволу щодо ведення КОДВ найманими особами, які перебувають у трудових відносинах із ФОП. Отже, краще щоб КОДВ підприємець вів самостійно.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Ситуації з обліку доходів і витрат ФОП

Ситуація 1 (витрати повинні бути безпосередньо пов’язані з доходом, для якого вони були здійснені)

ФОП сплатив придбані товари 22.01.2018 р. Товари були реалізовані 02.02.2018 р. з отриманням в цей же день оплати за них на банківський рахунок.

У даній ситуації доходи мають бути занесені до КОДВ 02.02, так як це дата фактичного надходження грошових коштів.

Витрати повинні бути відображені у КОДВ також 02.02, так як для їх визнання мають бути дотримані дві умови: витрати мають бути оплачені (1) та бути пов’язаними з доходом, що отримується (2). На 22.01 умова (1) виконується, але не виконується умова (2), так як у цей день ФОП не отримував дохід у зв’язку з понесеними витратами. Це станеться тільки 02.02.

Якщо ФОП є платником ПДВ, то всі доходи та витрати визнаємо без ПДВ. Якщо ж не є платником ПДВ, то вхідний ПДВ при придбанні включаємо до складу витрат ФОП.

Аналогічно й у ситуації, якщо б придбання даних товарів взагалі було у грудні 2017 р. ДФС роз’яснюють, що якщо витрати фактично понесені в поточному році, а дохід отримано в наступному, їх можна записати в графу 6 КОДВ наступного року (див. консультацію ДФС в 104.05 ЗІР).

Ситуація 2 (отримання доходу частинами)

Нехай у ситуації 1 ФОП 02.02.2018 р. отримав лише 50% вартості товарів. Решту було оплачено 09.02.2018 р.

У даній ситуації витрати теж треба визнавати частинами: 50% вартості придбання товарів визнаємо 02.02 та решту 50% – 09.02.

Ситуація 3 (витрати прямо не пов’язані з отриманим доходом)

Підприємець протягом дня не отримував дохід, але здійснив комунальні платежі 19.01.2018 р.

У даному випадку витрати на оплату комунальних послуг є іншими витратами (графа 8 КОДВ). Так як дані витрати не можна прямо пов’язати з отриманням доходу від реалізації товару, але вони опосередковано з ним пов’язані та оплачені, належать до господарської діяльності та вони входять до п. 177.4 ПКУ (оплата послуг), то можна їх визнати 19.01.2018 р.

Крім комунальних послуг, ситуація таким же чином вирішується для:

- послуг зв’язку;

- оплати оренди;

- виплати зарплати;

- ЄСВ “за себе” та найнятих працівників.

Усі ці витрати відносяться до витрат ФОП на дату їх сплати (роз’яснення 104.08 ЗІР).

Ситуація 4 (отримання попередньої оплати та її повернення)

01.02.2018 р. підприємець отримує попередню оплату за товар. Однак, товар не був відвантажений, так як відсутній на складі. 03.02.2018 р. сума попередньої оплати повернута покупцю.

У даній ситуації 01.02 необхідно показати дохід, а 03.02 провести коригування доходів шляхом їх запису зі знаком “–”.

Стаття підготовлена за матеріалами журналу "Головбух"