Різні причини коригувати ПДВ за одним договором постачання

Податківці наполягають: за одним розрахунком коригування (РК) можна внести зміни до кількох рядків податкової накладної (ПН), якщо застосовуєте одну із дозволених причин коригування. Тобто для різних причин коригування маєте складати окремі РК. Такі роз’яснення ДФС надала листом від 22.06.2018 № 18983/7/99-99-15-03-02-17 і розмістила у ЗІР (категорія 101.15).

Вебінари для бухгалтерів 2025/2026

Якщо змінилася ціна частини товарів, зазначених у ПН чи в окремому її рядку, або якщо одночасно змінилися кількість і ціна товарів після того, як склали і зареєстрували ПН в Єдиному реєстрі податкових накладних (ЄРПН), можна скласти один РК з урахуванням особливостей, визначених для зміни номенклатури товарів. Однак ситуація, яку розглядаємо, дещо інша.

Після того як в ЄРПН зареєстрували ПН на суму отриманої попередньої оплати за товари, змінили ціну одного виду товару, зазначеного в окремому рядку ПН. Крім того, частину другого виду товару замінили іншим товаром. Для коригування такої ПН доведеться оформити кілька РК. Почнемо з основ і нагадаємо найважливіші правила їх заповнення.

Зміна ціни та кількості

Якщо змінилася ціна або кількість товарів, коригуйте за правилом «двох рядків». Тобто кожному рядку ПН, яку коригуєте, відповідають два рядки РК:

- у першому «обнуліть» рядок ПН, за яким змінюєте кількість або ціну;

- у другому, «парному» йому, рядку, що додається, зазначте правильні показники.

В одному РК зазначайте лише одну причину коригування

Пам’ятайте, ці два рядки не можуть мати один і той самий номер. Крім того, другому з «парних» рядків (новому рядку) можна присвоїти лише новий номер рядка, тобто номер, якого не було в ПН.

Якщо коригуєте через причину «Зміна ціни», заповніть графи 9 і 10 РК (зміна вартості), а графи 7 і 8 (зміна кількості) лишіть порожніми. І навпаки, якщо складаєте РК через причину «Зміна кількості», заповніть графи 7 і 8 (зміна кількості), а графи 9 і 10 РК (зміна вартості) не чіпайте. Нулів чи прочерків не ставте. Причини коригування податкових накладних 2018 зазначте у графі 2 без лапок та інших додаткових розділових знаків.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Зміна номенклатури

Коли змінюється номенклатура товарів (бодай частково) після того, як отримали аванс і склали ПН та зареєстрували в ЄРПН, або одночасно змінюються кількість і ціна товарів, РК складайте так само, як за зміни номенклатури товарів.

Заповнюючи РК із цією причиною коригування податкових накладних 2018, першим рядком «обнуліть» стару номенклатуру. Другим рядком із новим порядковим номером, якого не було в ПН, додайте нову номенклатуру. Причому до одного рядка зі знаком «–» можна заповнити як один, так і декілька нових рядків зі знаком «+». У результаті кількість рядків може бути непарною.

Коригуйте за кількістю, тобто заповніть графи 1-8 та 11-14. Графи 9 і 10 РК (зміна вартості) лишіть порожніми. У графі 2 РК в усіх рядках, що заповнюєте через зміну номенклатури товарів, зазначте причину коригування — «Зміна номенклатури».

Повернення надлишку авансу

Якщо внаслідок зміни кількості або ціни товарів, одночасної зміни кількості і ціни товарів або номенклатури товарів повертаєте частину отриманого авансу або, навпаки, доплачуєте, складайте РК лише на зміну кількості або ціни, або номенклатури. На суму зменшення або збільшення компенсації додаткового РК не складайте.

Розглянемо Приклад.

Коригування ПДВ за різних причин

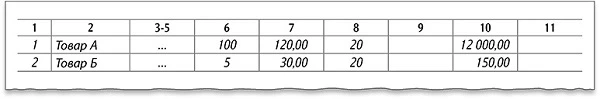

25.06.2018 продавець отримав попередню оплату за дві позиції товарів (товар А і товар Б) на загальну суму 14 580,00 грн, у т. ч. ПДВ — 2430,00 грн, склав за першою подією ПН і зареєстрував її в ЄРПН

Розділ Б табличної частини ПН має такий вигляд:

05.07.2018 відвантажив частину товарів, а саме:

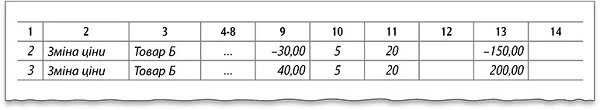

– 5 одиниць товару Б за ціною 40,00 грн/од. (без урахування ПДВ).

Складати РК на зміну кількості товару А на цьому етапі підстав немає. Адже згодом продавець додатково відвантажить товар за цим договором, а попередню оплату зарахує в рахунок його оплати. Навіть якщо вже уклали додаткову угоду про зміну номенклатури, кількості і ціни, РК все одно потрібно скласти на дату постачання товарів нової номенклатури, а не на дату підписання додаткової угоди (ЗІР, категорія 101.15).

Товар Б поставили у повному обсязі, але за вищою ціною. Тому на дату відвантаження товару Б (05.07.2018) продавець складає РК на зміну ціни:

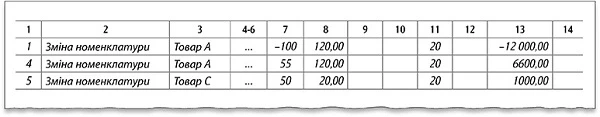

10.07.2018 відвантажили другу частину товарів, а саме:

– 15 одиниць товару А за ціною 120,00 грн/од. (без урахування ПДВ);

– 50 одиниць товару С за ціною 20,00 грн/од. (без урахування ПДВ).

На складі не було потрібної кількості товару А, тому сторони домовилися замінити частину товару А іншим (товар С).

Немає спеціального алгоритму, як складати РК, коли одночасно частково змінюються і кількість, і номенклатура однієї товарної позиції. В одному РК не можна коригувати з різних причин. Але водночас не можна і двома різними РК відкоригувати одну й ту саму позицію ПН. Пояснимо чому.

Припустімо, перший РК склали на зміну кількості: в одному рядку «обнулили» всю кількість товару А (гр. 7 = –100), а в другому показали правильну кількість з урахуванням двох поставок (гр. 7 = 55). У результаті коригування залишилися недопоставленими 45 (55 – 100) одиниць товару А. Цей етап коригування узгоджується з вимогами податківців.

Далі потрібно замінити 45 одиниць товару А на 50 одиниць товару С. Для цього знадобиться другий РК на зміну номенклатури. Позаяк цим РК коригуєте рядок ПН, до якого вже складали РК (на зміну кількості), під час його складання врахуйте показники попереднього РК. Тобто в одному рядку другого РК арифметично правильно було б записати зі знаком «–» 45 одиниць товару А, в іншому рядку — зі знаком «+» нову номенклатуру. Однак електронна система не сприйме різницю (дельту) і не допустить цей РК до реєстрації.

На нашу думку, в такому разі доцільно скласти один РК на зміну номенклатури і врахувати в ньому і змінену кількість поставленого товару А (за двома поставками), і змінену номенклатуру:

Якщо так скласти РК, він правильно відображатиме результат коригування, а електронна система безперешкодно зареєструє його в ЄРПН.

Підіб’ємо підсумки обох коригувань (дані гр. 13 РК):

- у результаті зміни ціни загальна вартість товару Б збільшилася на 50,00 грн (200,00 грн –

– 150,00 грн); - зменшення кількості товару А і часткова заміна його дешевшим товаром С зменшили загальну вартість на 4400,00 грн (1000,00 грн + 6600,00 грн – 12 000,00 грн).

Знову зміни у законах? А щоб їх! І як тепер працювати? Як добре, що персональні консультанти системи «Експертус Головбух» і з робочими ситуаціями допоможуть розібратися, і заспокоять. Хутчіш тисніть на посилання і заручіться надійною підтримкою експертів 👇

З урахуванням проведених коригувань загальна вартість поставлених товарів зменшилася на 4350,00 грн (50,00 грн – 4400,00 грн). Це без урахування ПДВ, тому що дані графи 13 РК не містять суми ПДВ. Додамо до цього підсумку ПДВ в сумі 870,00 грн (4350,00 грн × 20%), і маємо 5220,00 грн (4350,00 грн + 870,00 грн). Це надлишок отриманої попередньої оплати, який потрібно повернути покупцеві. На цю суму додаткового РК не складайте.