Реєстрація податкової накладної в ЄРПН: порядок і строки

Де відбувається реєстрація податкових накладних

Здійснюється реєстрація податкових накладних в Єдиному реєстрі податкових накладних (ЄРПН). Це база, яку адмініструє ДПС. Правила реєстрації податкових накладних визначені Порядком ведення ЄРПН, що містить постанова КМУ від 29.12.2010 № 1246 (далі ― Порядок № 1246). У цій же базі реєструються й розрахунки коригування (РК) до податкових накладних. ЄРПН ― це складова системи електронного адміністрування податку на додану вартість (СЕА ПДВ).

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Строки реєстрації податкових накладних

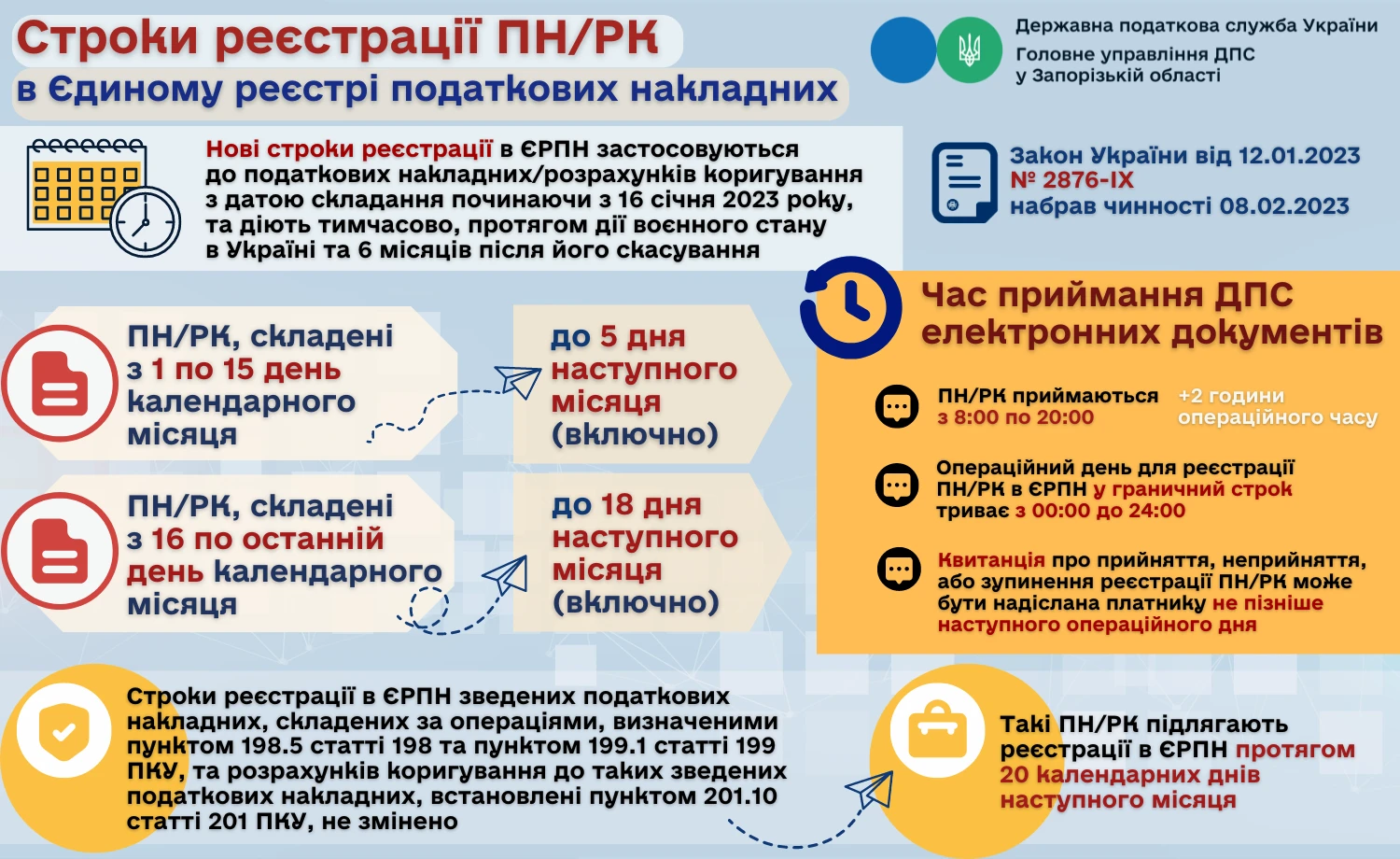

Реєстрація податкових накладних під час воєнного стану. Нинішні терміни реєстрації ПН/РК діють ще з 8 лютого 2023 року. Ввів їх Закон від 12.01.2023 № 2876-IX, який оновив Перехідні положення Податкового кодексу України (ПК). Ці терміни тимчасові та діють лише у період воєнного стану та 6 місяців після місяця його скасування (п. 89 підрозд. 2 Перехідних положень ПК). Порівняння тимчасових і постійних термінів реєстрації ПН/РК наведено у таблиці нижче.

СТРОКИ РЕЄСТРАЦІЇ ПОДАТКОВИХ НАКЛАДНИХ У ЄРПН | ||

Коли складені | Коли зареєструвати: | |

тимчасові терміни, що діють зараз* | звичайні терміни, що були та відновляться у мирний час** | |

для ПН та РК до них*** | ||

з 1-го по 15-й календарний день місяця (включно) | до 5-го календарного дня (включно) місяця, який наступний за місяцем їхнього складання | до останнього дня (включно) календарного місяця, в якому вони складені |

з 16-го по останній календарний день місяця (включно) | до 18-го календарного дня (включно) місяця, який наступний за місяцем їхнього складання | до 15-го к. дня (включно) календарного місяця, наступного за місяцем, в якому вони складені |

тільки до «зменшуючих» РК**** | ||

впродовж місяця | впродовж 18 к. днів з дня отримання такого РК до ПН отримувачем (покупцем) | впродовж 15 к. днів з дня отримання такого РК до ПН отримувачем (покупцем) |

компенсуючі зведені ПН/РК | ||

зведені ПН (РК до них) за операціями, визначеними пп. 198.5, 199.1 ПК | змін не передбачено, тому діє звичайний термін реєстрації податкової накладної — впродовж 20 к. днів за останнім днем місяця їхнього складання (п. 201.10 ПК) | |

* з 08 лютого 2023 року, впродовж воєнного стану та 6 місяців після його завершення. За роз’ясненням ДПС дані строки реєстрації в ЄРПН застосовуються до ПН/РК з «датою складання починаючи з 16 січня 2023 року»; ** у мирний час — це через 6 місяців після місяця, в якому воєнний стан буде припинений або скасований; *** за цими ж правилами для звичайних ПН/РК реєструються також такі специфічні, як: ПН/РК на операції з постачання товарів/послуг, які мають звільнення від оподаткування ПДВ; за ставкою ПДВ 0%; ПН на суму перевищення бази оподаткування над фактичною ціною за абз. 11 п. 201.4 ПК (база оподаткування визначається за ст. 188 і 189 ПК, а сама ПН має тип причини «15»); ****маються на увазі РК, які складені постачальником, в яких передбачається зменшення суми компенсації вартості товарів/послуг. Такі РК реєструються покупцем (отримувачем) | ||

Наприклад, маємо такі ситуації з реєстрації ПН, створених у жовтні 2025 року:

- дата створення ПН — 14.10.2025, період вчасної реєстрації ПН — з 14.10.2025 по 05.11.2025;

- дата створення ПН — 18.10.2025, період вчасної реєстрації ПН — з 18.10.2025 по 18.11.2025.

Реєстрація зведеної податкової накладної, здійснюється протягом 20 к. дн. після останнього к. дн. місяця, в якому її склали. Про строки реєстрації зведених податкових накладних, читайте консультацію — Зведена податкова накладна. Порядок реєстрації зведених податкових накладних визначено в п. 198.5 та п. 199.1 ПК.

Податкову накладну зареєстрували за рішенням суду? Розберемо, коли можна включити її до податкового кредиту, на які дати орієнтуватися та що врахувати, щоб уникнути претензій від податкової

Максимальний строк реєстрації податкової накладної або РК до неї

Граничний термін реєстрації податкових накладних. Максимальне обмеження на реєстрацію податкової накладної — 1095 к. дн. (детальніше — див. лист ДПС від 10.01.2022 № 227/7/99-00-21-03-02-07). Щодо РК до податкової накладної, то він також не може бути зареєстрований в ЄРПН пізніше 1095 к. дн. з дати складання тої податкової накладної, до якої складений такий РК (п. 192.1 ПК, а також згаданий лист ДПС). Наприклад, РК від 18.11.2025 до податкової накладної, складеної 15.08.2024 та зареєстрованої в ЄРПН, може бути зареєстрований в ЄРПН не пізніше 14.08.2027 (між 15.08.2024 та 14.08.2027 — 1095 к. дн.).

Реєстрація податкових накладних: воєнний стан

Як зареєструвати податкову накладну в Єдиному реєстрі під час війни? Попри оновлення загальних термінів реєстрації ПН/РК на період воєнного стану залишаються у дії й спеціальні правила реєстрації податкових накладних під час війни, які були встановлені у підпункті 69.1 підрозділу 10 Перехідних положень ПК та діють з 27 травня 2022 року. Ті з них, які актуальні для 2025 року, наводимо.

Реєстрація податкових накладних під час воєнного стану | |

МОЖЛИВІСТЬ* | Строки реєстрації таких ПН/РК |

відновилася | 60 к. днів |

відсутня | 6 місяців |

* правила визначення неможливості чи можливості платника податку виконувати свої податкові зобов’язання затверджені наказом Мінфіну від 29.07.2022 № 225, який містить Порядок підтвердження можливості чи неможливості виконання платником податків обов'язків, визначених у підпункті 69.1 пункту 69 підрозділу 10 розділу XX «Перехідні положення» Податкового кодексу України | |

Операційний день для реєстрації податкових накладних 2025

Операційний день ― це та частина, дня, коли система здійснює приймання податкових накладних і розрахунків коригувань до них (п. 2 Порядку № 1246). З 08 лютого 2023 року і зараз реєстрація ПН/РК здійснюється за правилами, які діють «тимчасово, на період до припинення або скасування воєнного, надзвичайного стану на території України» (п. 69.18 підрозд. 10 Перехідних положень ПК). ЄРПН у цей період працює у робочі дні з 0800 до 2000. Однак операційний день для реєстрації ПН/РК, на який припадає граничний строк їхньої реєстрації, триває цілодобово ― з 0000 до 2400. Квитанція про прийняття при цьому може надсилатися не пізніше наступного операційного дня. Якщо така квитанція не надійшла, то ПН/РК вважається зареєстрованою.

Реєстрація податкових накладних у вихідний день

За загальними правилами, якщо граничний термін реєстрації податкових накладних припадає на вихідний/святковий/неробочий день, такий день вважають операційним днем. Тобто ПН/РК можна зареєструвати в ЄРПН (п. 3 Порядку № 1246).

Проте фіскали наголошували, що в період воєнного стану платник податку не може зареєструвати ПН/РК у ЄРПН у святковий чи вихідний день, навіть коли такий день є граничним днем їх реєстрації. Тому, найімовірніше, податківці й надалі реєструватимуть їх лише в робочі дні.

Чому блокують податкові накладні під час війни і що маєте зробити, щоб їх розблокувати, розповість експерт. Перегляньте матеріал, щоб знати, як податківці наразі розглядають подані пояснення

Як реєструвати податкову накладну: форма 2025

З 01.10.2024 діє нова форма ПН/РК. Оновлення внесені наказом Мінфіну від 09.08.2024 № 400 (далі — Наказ № 400).

Наказ № 400 доповнив ПН новими реквізитами:

- додано поля для заповнення інформації про договір (контракт), відповідно до якого здійснюється операція з вивезення за межі митної території України товарів. В окремому рядку передбачено внесення реквізитів митної декларації за такою операцією;

- замість графи 3.2 «ознака імпортованого товару» з’явились дві нові графи: 3.2.1 «імпорт» та 3.2.2 «власна сільськогосподарська продукція».

Несвоєчасна реєстрація податкових накладних: які штрафи

Якщо допущена невчасна реєстрація ПН, то штрафу не уникнути. Однак з 8 лютого 2023 року штрафи знизилися, хоча й тимчасово ― на період воєнного стану та 6 місяців після місяця його скасування (п. 90 підрозд. 2 Перехідних положень ПК). Розміри штрафів, коли відбулась реєстрація податкових накладних з запізненням, у порівняння з тими, що діяли раніше, наведено у таблиці нижче.

ШТРАФИ ЗА ПРОСТРОЧЕННЯ РЕЄСТРАЦІЇ ПН/РК У ЄРПН | ||

Тривалість порушення строків реєстрації | Розмір штрафу, від суми ПДВ, зазначеної у таких ПН/РК: | |

тимчасові терміни, що діють зараз* | звичайні терміни, що були та відновляться* | |

< 15 к. днів | 2% | 10% |

від 16 до 30 к. днів | 5% | 20% |

від 31 до 60 к. днів | 10% | 30% |

від 61 до 365 к. днів | 15% | 40% |

≥ 366 к. днів | 25% | 50% |

* з 8 лютого 2023 року, впродовж воєнного стану та 6 місяців після його завершення | ||

Раніше діяв мораторій щодо застосування штрафів на період дії воєнного, надзвичайного стану та/або на період дії COVID-карантину (п. 69.2 підрозділу 10 Перехідних положень ПК). Однак штрафи зараз уже застосовуються — ще з 27 травня 2022 року (роз’яснення Східного міжрегіонального управління ДПС по роботі з ВПП).

Якщо ж податківці в ході перевірки виявлять узагалі незареєстровану ПН/РК ― нарахують штраф і за нереєстрацію. У такому разі штрафи такі (пп. 1201.2 ПК):

- 50% від суми податкових зобов’язань з ПДВ, яке було зазначено у такій незареєстрованій ПН/РК або від суми ПДВ, який був нарахований за операцією з постачання товарів/послуг, за якою така ПН/РК мала бути складена. На дану суму штраф ДПС виставляє ППР, за яким слід сплатити впродовж 10 к. днів, наступних за днем отримання такого ППР;

- ще 50%, тобто решту суми з незареєстрованої ПН/РК, якщо не сплатили вчасно штраф у згаданому вище ППР (пп. 1202.2 ПК).

Несвоєчасна реєстрація податкових накладних: судова практика

Штрафи за нереєстрацію застосовуються незалежно від кількості днів прострочення ПН/РК. Не зволікайте з реєстрацією податкової накладної в останній день. Якщо очікуєте податкову перевірку, то всі прострочені ПН/РК краще зареєструвати до початку такої перевірки, адже штрафи за прострочення реєстрації менший за штраф за нереєстрацію.

Крім того, за незареєстрованими ПН/РК штрафи можуть ще й не закінчитися. Так, незалежно від того, чи зареєстрував платник податку ПН/РК чи ні, податкове зобов’язання мало бути відображене у декларації з ПДВ. Якщо ж дана сума була не внесена до декларації, ще й будуть сплачені штрафи:

- 10% суми зобов’язання (п. 123.1 ПК);

- 25%, якщо дія визнана умисною (п. 123.2 ПК).

Також з 1-го дня прострочення сплати податкового зобов’язання буде нарахована й пеня.

Серед інших можливих наслідків невчасної реєстрації/нереєстрації ПН/РК:

- можлива скарга від покупця (Додаток Д7 податкової декларації з ПДВ). Як наслідок, податківці мають право на позапланову перевірку, у результаті якої можуть бути нараховані вищезгадані штрафи. Йому достатньо заповнити бланк заяви при подачі податкової декларації з ПДВ і не обов’язково повідомляти про це постачальника. Постачальник дізнається про все від ДПС, коли надійде запит;

- зменшення ліміту реєстрації, якщо зобов’язання з ПДВ показали у декларації, податкову накладну не зареєстрували. Через зменшення ліміту може не вийти зареєструвати інші податкові накладні.

Щодо «особливих» податкових накладних та РК до них діють штрафи, які наведені у таблиці нижче.

ШТРАФИ ЗА «ОСОБЛИВІ» ПОДАТКОВІ НАКЛАДНІ ТА РК ДО НИХ | ||

Вид податкової накладної | Штраф | Норма ПК |

несвоєчасно зареєстрована податкова накладна і РК до неї | ||

«компенсуюча» ПН за п. 198.5 ПК і ст. 199 ПК та РК складеної до такої накладної | 2% від обсягу постачання без ПДВ, але не більше | пп. 1201.1 |

ПН на суму перевищення бази оподаткування над фактичною ціною за абз. 11 п. 201.4 ПК (база оподаткування визначається за ст. 188 і 189 ПК, а ПН має тип причини «15»), а також РК складеної до неї | ||

ПН/РК на операції з постачання товарів/послуг, які мають звільнення від оподаткування ПДВ | ||

ПН/РК на операції за ставкою ПДВ 0% | ||

нереєстрація податкових накладних і РК до них | ||

«компенсуюча» ПН за п. 198.5 ПК і ст. 199 ПК та РК складеної до такої ПН | 5% від обсягу постачання без ПДВ, але не більше | пп. 1201.2 |

ПН на суму перевищення бази оподаткування над фактичною ціною за абз. 11 п. 201.4 ПК (база оподаткування визначається за ст. 188 і 189 ПК, а ПН має тип причини «15») | ||

Зверніть увагу, що штрафи за несвоєчасну реєстрацію або нереєстрацію ПН/РК не застосовуються тоді, коли:

- така податкова накладна або РК до неї була зупинена у реєстрації самою СЕА ПДВ, тобто має місце відмова в реєстрації податкової накладної, так зване «блокування» (п. 201.16 ПК);

- за умови доведення існування обставин непереборної сили (форс-мажору) (пп. 112.8.9 ПК).

Щодо останньої ситуації ― розглянемо детальніше.

Як нараховуються штрафи за порушення в реєстрації податкових накладних

Штрафи, пов’язані з несвоєчасно реєстрацією/нереєстрацією податкової накладної чи розрахунку коригування, нараховуються не платником податків, а ДПС. Вони оформляють штраф надсиланням податкового повідомлення-рішення (ППР) на підставі акта перевірки. При цьому дані ППР відрізняються:

- для несвоєчасної реєстрації ― форма «Н»;

- для нереєстрації ― форма «ПН».

Усі ці форми можна знайти у Додатках 24-27 Порядку надіслання контролюючими органами податкових повідомлень-рішень платникам податків, який затверджений наказом Мінфіну від 28.12.2015 № 1204.

Штрафи можуть бути нараховані впродовж 1095 к. дн., тобто з урахуванням строків давності ст. 102 ПК.

Підприємство реалізувало товари і показало нарахування ПДВ на рахунках обліку. Проте під час реєстрації у Єдиному реєстрі податкових накладних (ЄРПН) оформлену податкову накладну заблокувала система. Якими записами в обліку продавця і покупця показати заблоковані податкові накладні?

Умови реєстрації податкової накладної

Серед загальних, дотримання яких є умовою реєстрацію податкової накладної у єдиному реєстрі є:

- заповнення всіх необхідних реквізитів, зокрема й коду ознаки джерела податкового номера;

- дотримання термінів реєстрації;

- дотримання ліміту реєстрації (розрахунок ліміту наведено в п. 2001.3 ПК);

- дотримано всі умови використання кваліфікованого електронного підпису;

- накладну пропустила система виявлення ризикових податкових накладних. Якщо операція сумнівна, може бути призупинена реєстрація податкової накладної (так зване «блокування» податкових накладних).

Щодо умови коли призупинено реєстрацію податкової накладної, то детально система моніторингу ПН враховує ризиковість господарської операції та податкову історію платника податків. Правила такого моніторингу та зупинення реєстрації податкових накладних ДПС визначені Порядком зупинення реєстрації податкової накладної/розрахунку коригування в Єдиному реєстрі податкових накладних, що затверджений постановою КМУ від 11.12.2019 № 1165.

ЗУПИНЕННЯ РЕЄСТРАЦІЇ ПОДАТКОВИХ НАКЛАДНИХ ЩО РОБИТИ

Хто реєструє податкову накладну

Це завжди здійснює продавець (постачальник). Звичайно, що він має бути платником ПДВ, інакше не зможе користуватися базою. Це повинні мати на увазі ті, хто планують знятися з реєстрації платниками ПДВ ― з наступного дня після анулювання реєстрації доступ до ЄРПН буде відсутній й складена але не зареєстрована податкова накладна вже не зможе пройти реєстрацію, що буде загрожувати штрафом. Реєстрація податкових накладних неплатникам ПДВ недоступна.

Є одна лише ситуація, коли податкову накладну реєструє покупець (отримувач) ― це отримання послуг від нерезидента, який зареєстрований в Україні та є постачальником таких послуг (пп. 8–9 Порядку № 1246).

Порядок реєстрації податкових накладних 2025

Порядок реєстрації податкових накладних в Єдиному реєстрі, такий:

- заповнити накладну в електронці;

- накласти кваліфікований електронний підпис уповноваженої особи та електронну печатку (у разі наявності). Це може бути підпис головного бухгалтера (бухгалтера) або керівника (у разі відсутності посади бухгалтера). Однак керівник може призначити іншу особу, тобто не себе і не головного бухгалтера, складати та підписувати податкові накладні. Якщо податкова накладна складається фізособою-підприємцем, то слід накласти підпис підприємця (п. 10 Порядку №1246). Так роз’яснює ДПС у індивідуальній податковій консультації від 28.09.2021 № 3603/ІПК/99-00-12-02-05-06;

- надіслати ПН до ДПС через СЕА ПДВ.

Після цього у СЕА ПДВ електронна реєстрація податкових накладних відбувається так:

- накладна проходить перевірку та моніторинг на ризиковість з боку системи;

- якщо все добре, то приходить електронна квитанція з датою і часом включення податкової накладної до ЄРПН (реєстрації). Вона має надійти протягом операційного дня. Однак може надійти й наступного, якщо реєстрація відбувається наприкінці операційного дня;

- якщо не прийнята, зупинена реєстрація ПН, то теж надходить відповідна електронна квитанція. В останньому випадку її отримують і покупець і постачальник.

🔊 Змінили порядок обчислення податкового навантаження

🔊 Можуть скасувати Таблицю даних, яку врахували в результаті оскарження

🔊 Обмежують різке зростання обсягів постачань із ПДВ

🔊 Збільшили кількість показників позитивної податкової історії

🔊 Змінили ознаки безумовної реєстрації

Податковий кредит і податкова накладна

Податковий кредит неможливий без зареєстрованої податкової накладної. Навіть якщо здійснена попередня оплата за правилом першої події податкового кредиту не буде, поки продавець не зареєструє податкову накладну. Це слід брати до уваги при складання податкових декларацій. Ні дата постачання, ні попередня оплати не можуть бути «автоматичними» підставами для визнання посадкового кредиту без реєстрації накладної. Податковий кредит можливий лише у місяці, на який припадає реєстрація податкової накладної постачальником.

Увага: податковий кредит визнаємо лише після реєстрації податкової накладної постачальником.

Наприклад, проблемна ситуація, коли постачання відбулося 12.10.2025 і продавець мав би зареєструвати ПН до 05.11.2025 (включно). Однак з якихось причин він реєструє її 14.11.2025, тобто з простроченням. Якщо покупець поставить дану суму у податковий кредит у податковій декларації жовтня 2025 — це буде помилка, яка призвела до завищення податкового кредиту жовтня. Наслідок — штраф, хоча покупець за правилом першої події ніби й має право на податковий кредит з ПДВ у січні. Однак з дотриманням умов п. 201.10 ПК у дійсності можливість сформувати податковий кредит виникне тільки у листопаді — місяці, коли прострочена податкова накладна нарешті зареєструється постачальником.

Також заспокоїмо покупців — право на податковий кредит зберігається впродовж 365 к. дн. з дати складання податкової накладної (п. 198.6 ПК), тому прострочення на декілька днів від постачальника — це ще не проблема. Крім того, є уже згадуваний механізм подання скарги на постачальника.

Реєстрація податкової накладної після розблокування

Якщо податкова накладна була заблокована, а потім її ДПС розблокувала, то зверніть увагу, що:

- фактично податкова накладна реєструється у день набуття чинності рішення ДПС про реєстрацію;

- насправді податкова накладна проводиться системою «заднім числом», тобто на дату, на яку вони були відправлені до ЄРПН раніше для реєстрації (роз’яснення ДПС 101.18 ЗІР). Це і вважається датою реєстрації, тому штраф за несвоєчасну реєстрацію не нараховується.

Увага: після розблокування податкова накладна реєструється у системі датою подання, а не датою розблокування.