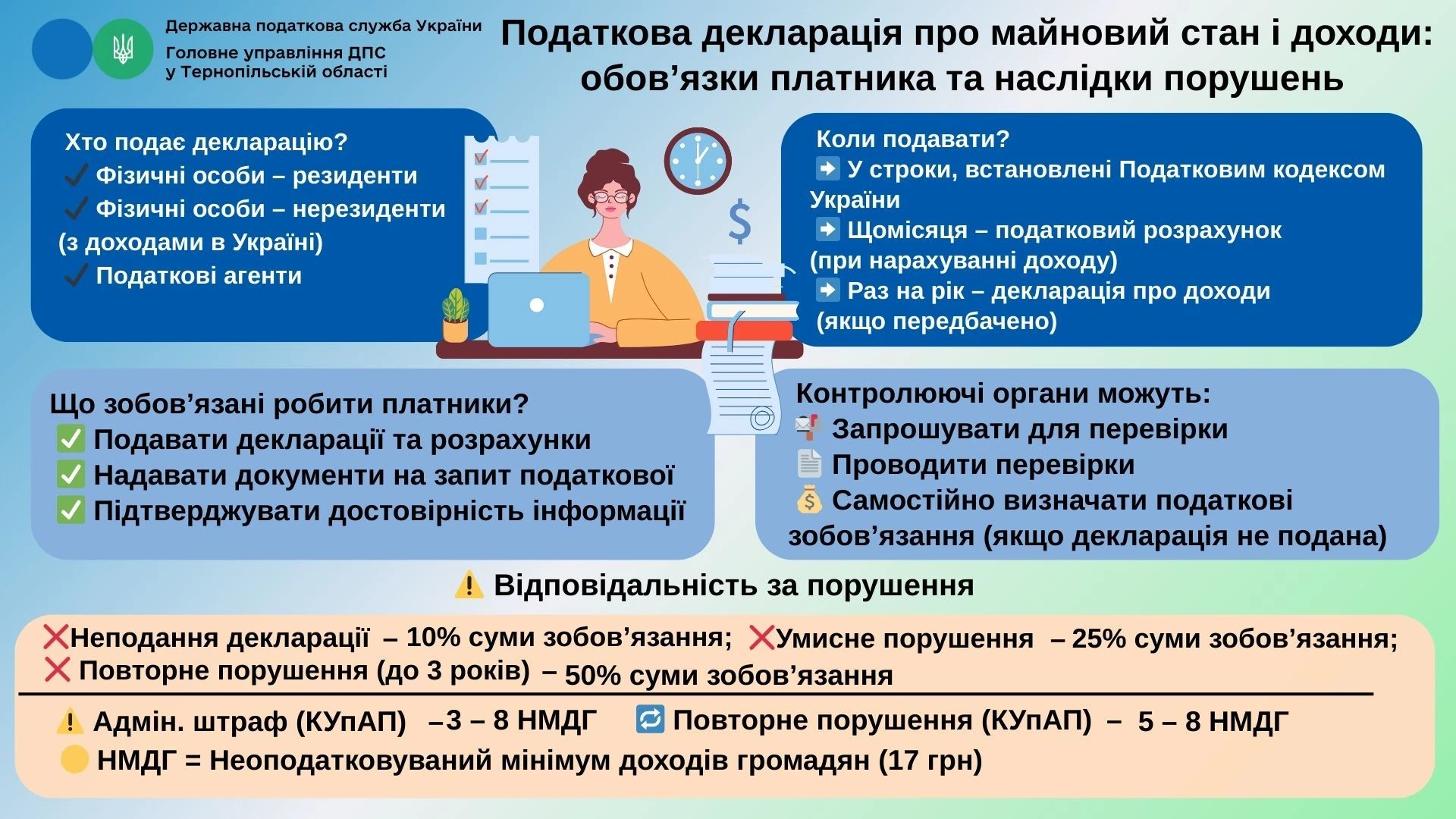

Податкова декларація: обов’язки платника та наслідки порушень

![]() Підписуйтесь на Telegram-канал Головбух. Новини! Тут про зміни без спаму

Підписуйтесь на Telegram-канал Головбух. Новини! Тут про зміни без спаму

Податкова декларація — це документ, який подає платник податків до контролюючого органу у встановлені строки. Вона є підставою для нарахування та/або сплати податкових зобов’язань, або ж для відображення обсягів доходів, щодо яких передбачили звільнення від сплати податку (п. 46.1 Податкового кодексу України; ПК).

Декларацію про майновий стан і доходи затвердив Мінфін наказом від 02.10.2015 № 859.

Платник зобов’язаний подавати контролюючим органам декларації, звітність та інші документи, пов’язані з нарахуванням і сплатою податків (пп. 16.1.3 ПК).

Платниками податку на доходи фізичних осіб є:

- резиденти, які отримують доходи як в Україні, так і за кордоном;

- нерезиденти — з доходами в Україні; а також податкові агенти (ст. 162 ПК).

Податкові агенти та платники єдиного внеску зобов’язані подавати щомісяця розрахунок сум доходів, нарахованих (сплачених) на користь фізичних осіб, утриманого податку та єдиного внеску — за основним місцем обліку (пп. «б» п. 176.2 ПК).

Такий розрахунок подають лише у разі фактичного нарахування зазначених доходів. Інші форми звітності з цього питання не допускаються.

Контролюючі органи (ст. 20.1 ПК) мають право запрошувати платників податків або їх представників для перевірки правильності нарахування та сплати податків. Запрошення надсилають не пізніше ніж за 10 днів до дати зустрічі, із зазначенням причин, дати та часу.

Річна фінзвітність за 2025 рік: пам’ятка для бухгалтера

Платник зобов’язаний на вимогу контролюючого органу надати документи та інформацію, що підтверджують доходи, право на податкову знижку, а також достовірність даних, зазначених у декларації (п. 176.1 ПК).

Якщо декларацію або розрахунок не подали вчасно, контролюючий орган має право на проведення документальної позапланової перевірки (п.п. 78.1.2 ПК).

При неподанні декларації в установлені строки, контролюючий орган самостійно визначає суму податкового зобов’язання (пп. 54.3.1 ПК).

За порушення податкового законодавства застосовують види відповідальності, зокрема фінансова та адміністративна (п. 111.1 ПК). Якщо контролюючий орган змушений самостійно визначити зобов’язання через дії платника, накладається штраф у розмірі 10% від суми такого зобов’язання (п. 123.1 ПК). Якщо дії були умисними — штраф становить 25% (п. 123.2 ПК), а в разі повторного порушення протягом 1 095 днів — 50% (п. 123.3 ПК).

Неподання або несвоєчасне подання декларації, а також викривлення даних чи неналежне ведення обліку доходів і витрат, тягнуть за собою попередження або штраф від 3 до 8 неоподатковуваних мінімумів доходів громадян (нмдг). Повторне порушення — від 5 до 8 нмдг (ст. 164-1 Кодексу України про адміністративні правопорушення).

Цю відповідальність не застосовують у випадках добровільного подання декларації, зокрема для отримання податкової знижки.

Таким чином, якщо платник не подав декларацію у встановлений строк, контролюючий орган має право самостійно визначити суму податкового зобов’язання за результатами перевірки, використовуючи наявну податкову інформацію.

За інформацією ДПС у Тернопільській області