Відрядження за кордон 2026: як оформити, провести в обліку та не порушити правила виїзду

✔️ ГОЛОВНЕ За кордоном добові — не більше 80 євро/доба (курс НБУ) Автоматичний облік курсових різниць при знятті коштів карткою або ПД Аванс у гривні та валюті — з оформленням кошторису Під час воєнного стану — спецперелік допуску виїзду (чоловіки, військовозобов'язані) Облік витрат і санкції — через первинні документи, авансові звіти, рахунки |

Відрядження за кордон

Почнемо з відмінностей між відрядженням в межах України та відрядженням за кордон.

Головними з них є:

- різні норми добових витрат. За закордонними відрядженнями Податковий кодекс України (ПК) встановлює неоподатковувані добові витрати на рівні 80 євро за кожний день відрядження. Для обліку використовується курс НБУ, який діяв на кожний з днів відрядження. Норма неоподатковуваних добових витрат для відряджень Україною у 2026 році — 864,70 грн (0,1 від мінімальної зарплати на 01 січня);

- наявність різниць між курсами валют. Різниця є між курсами обміну валюти в банках та курсом НБУ, різниця є між курсом валюти на моменти видачі авансу на відрядження та остаточного розрахунку після повернення з відрядження. Ситуацію для обліку може ускладнити використання гривневої корпоративної картки у закордонному відрядженні (поява комісій, більше операцій для обліку);

- кількість підтвердних документів і витрат на компенсацію. Бухгалтер при оформленні закордонного відрядження може мати справу документами, нетиповими для відряджень Україною. Наприклад, авіаквитки (Україною авіасполучення більшістю підприємств не використовувалося й до війни), чайові в рахунках готелю чи ресторану, чеки за зали очікування, платні дороги, витрати на страхування тощо.

Ці та інші нюанси з прикладами розглянемо тепер більш детально. Однак є ще організаційні питання закордонних відряджень, зокрема відрядження за кордон під час воєнного стану.

Чи пустять заброньованого працівника в закордонне відрядження

Відрядження за кордон: воєнний стан

Воєнний стан в Україні вніс свої корективи на виїзд у відрядження за кордон. Відрядження за кордон умовах воєнного стану потребує звернути увагу на те, що:

- перетин кордону військовозобов’язаними можливий лише щодо заброньованих осіб та інших категорій, які зазначені у п. 21 Правил перетинання державного кордону громадянами України, затверджених постановою КМУ від 27.01.1995 № 57. Також про особливості виїзду за кордон у відрядження окремих категорій чоловіків віком від 18 до 60 років — читайте роз’яснення Держприкордонслужби;

- необхідно перевірити спершу можливість придбати іноземну валюту. Одразу потрібно з’ясувати дане питання з банком. Однак за роз’ясненням ДПС суб’єкт господарювання має право зняти в банку із власних поточних рахунків готівкову іноземну валюту, або купити іноземну валюту, для забезпечення витрат на відрядження працівників за кордон на підставі заяви на купівлю іноземної валюти;

- виїзд за кордон у відрядження під час воєнного стану можливий й для працівників, які мають дітей. Однак треба отримати їхню згоду. Взагалі не можна направляти у відрядження вагітних жінок і жінок, які мають дітей віком до одного року (ст. 8, ст. 9 Закону «Про організацію трудових відносин в умовах воєнного стану» від 15.05.2022 № 2136).

Підприємствам, які планували службові відрядження за кордон під час війни вимушені були скасовувати поїздки. Як правильно оформити скасування відрядження за кордон і коли працівник має повернути кошти, якщо йому перерахували їх авансом — читайте далі.

Буває, що працівник у відрядженні скористався послугами таксі або камери схову. Чи можна компенсувати такі витрати і чи будуть ці суми для працівника додатковим благом, розповімо у консультації

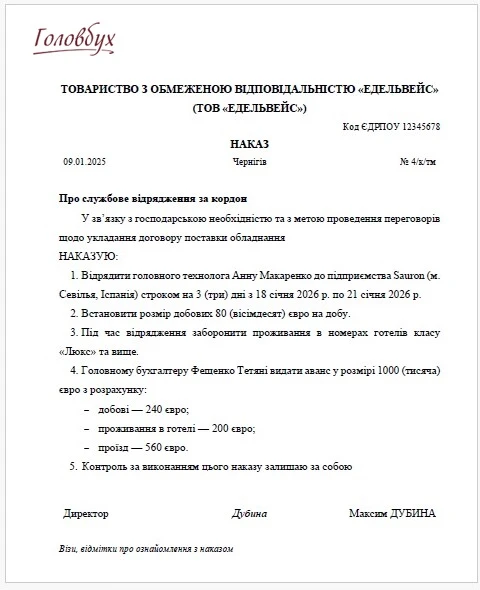

Наказ про відрядження за кордон: зразок

Щоб оформити відрядження за кордон, роботодавець видає наказ. У ньому зазначають: мету поїздки, країну, строки, джерело фінансування, розмір добових та суму авансу. До наказу додають кошторис витрат, завдання на відрядження, копії підтверджуючих документів. Нижче — зразок наказу, який можна адаптувати під вашу ситуацію.

Документи перед відрядженням за кордон

Як виїхати у відрядження за кордон? Аби відправити працівника у закордонне відрядження, потрібно видати наказ про відрядження, де вказати обов’язково країну, маршрут, місце відрядження. Бажано зазначити підставу (запрошення, договір-заявку тощо). Форма — довільна. Якщо підприємство не має Положення про відрядження або раніше не мало справу з відрядженнями за кордон, то обов’язково в наказі слід вказати суму добових (можна у валюті відрядження). Наказ про відрядження потрібен не лише для визначення господарської мети відрядження, але й для розрахунку тривалості відрядження. Окрім наказу можна ще скласти кошторис витрат на відрядження. Однак наказ про відрядження — це обов’язковий документ, а кошторис витрат — ні.

Якихось обов’язкових для всіх правил документального оформлення закордонних відряджень для комерційних підприємств немає. Однак порядок відрядження за кордон працівника регулює Інструкція про службові відрядження в межах України та за кордон, яка затверджена наказом Мінфіну від 13.03.1998 № 59 (далі — Інструкція № 59). Стосується цей документ тільки бюджетників та підприємств, що отримують фінансування від держави. Для бюджетників зокрема є обмеження за сумою добових та вартості готелю (для різних країн). Деякі ідеї цього документа підкажуть як оформити відрядження за кордон комерційним підприємствам, наприклад щодо кошторису (для бюджетників кошторис — обов’язковий).

Увага: обов’язковим є тільки наказ про відрядження. Кошторис витрат — рекомендований, але корисний документ.

Комерційні підприємства можуть складати кошторис витрат на закордонне відрядження, якщо планують попередньо видати працівнику аванс в іноземній валюті. Функція цього документа — обґрунтувати суму авансу, зокрема й розмір добових. Також даний розрахунок корисний й при використанні корпоративної платіжної картки — яку саме суму перевести на картковий рахунок. У будь-якому випадку такий документ дуже корисний і для управлінських цілей. Якщо підприємство видає аванс готівкою в іноземній валюті, то аби зняти кошти треба буде подати в банк лист-розрахунок витрат на відрядження — якраз і знадобиться уже складений кошторис.

Як варіант у кошторисі витрат на відрядження можуть бути використані колонки, які наведено у таблиці нижче.

| КОШТОРИС ВИТРАТ НА ВІДРЯДЖЕННЯ | ||||

№ з/п | Статті | Сума в валюті розрахунків | Еквівалент у грн за курсом НБУ | |

євро | грн | |||

1 | добові витрати закордоном (80 євро/доба*) | 240 євро | — | 12 124,82 |

2 | добові витрати в межах України (300 грн/доба) | — | 300,00 | 300,00 |

… | … | … | … | … |

Усього | .. | … | … | … |

| * якщо сума не в євро, то краще у кошторисі навести перерахунок суми добових з валюти відрядження у євро за курсом НБУ. Це треба, щоб було видно дотримання податкової норми 80 євро. Однак потім контроль відбувається саме за курсом НБУ який діяв на кожний з днів відрядження | ||||

З даним кошторисом під підпис можна ознайомити й працівника.

Увага: закордонні паспорти та візи оформляються лише після видання наказу про відрядження, якщо хочете отримати компенсацію за відрядження за кордон без податкових наслідків.

Оформляти візи й закордонні паспорти краще після видання наказу про відрядження. Це потрібно для того, щоб був взаємозв’язок між ними та господарською діяльністю й можна було їх компенсувати відряджуваним працівникам. Тоді це не буде додатковим благом працівників. Інакше, суму компенсації цих витрат треба оподаткувати ПДФО, військовим збором та нарахувати ЄСВ.

Посвідчення про відрядження за кордон вже не потрібне, так як його форму було скасовано наказом Мінфіну від 21.06.2011 № 738.

Яким буде термін відрядження за кордон працівника вирішує керівник. Працівник може перебувати у відрядженні за кордоном більше 60 днів, або стільки, скільки вимагає виробнича потреба. Для працівників госпрозрахункових підприємств строк перебування у закордонному або українському відрядженні закон не обмежує. Однак для бюджетників максимальний термін відрядження за кордон складає 60 днів (п. 1 розд. ІІ, п. 1 розд. ІІІ Інструкції № 59).

Документальне оформлення завершення відрядження

Завершити відрядження можна складанням авансового звіту відрядженим працівником та його затвердження керівником.

Авансовий звіт документ зараз не є обов’язковим. Виняток, коли авансовий звіт обов’язковий — це використання відрядженим працівником готівки понад суму добових (включаючи отриманої з використанням платіжних інструментів), що спричиняє виникнення оподатковуваного доходу (див. пп. 170.9.4 ПК).

Однак краще авансовий складати завжди і ось чому, так як:

- дату подачі підтвердних документів за відряджанням потрібно певним чином зафіксувати. Тоді дата складання авансового звіту = дата подачі підтвердних документів. Така зафіксована дата потрібна для подальшого відображення витрат в обліку. Якщо не складати авансовий звіт, то це слід зробити в інший спосіб, тобто винаходити аналог авансового звіту;

- потрібно якось проконтролювати використання підзвітних сум і наявність чи відсутність оподатковуваного доходу.

Аніж вигадувати новий документ чи кілька документів краще використати перевірений практикою авансовий звіт. Однак, якщо авансовий звіт з тих чи інших причин не подобається, можна розробити власний звіт з відрядження та затвердити його наказом про облікову політику та організацію обліку.

При відрядженні за кордон авансовий звіт можна оформляти як у паперовій, так і в електронній формі, що може бути зручно в ситуації, коли особа з одного закордонного відрядження одразу відбула в інше й не оформила «на місці» авансовий звіт.

Підтверджені докази перебування особи у відрядженні мають бути обов’язково незалежно від складання авансового звіту. Для закордонного відрядження це відмітки про перетин кордону, проїзні документи, готельні рахунки (див. абз. 4 пп. 170.9.1 ПК). При використанні платіжних карток (як корпоративних, так і особистих) — для закордонних відряджень є можливість використання у якості підтвердження витрат на відрядження виписки/відомості з рахунку, що можливо з пп. 170.9.2 ПК).

Видача авансу на відрядження за кордон

Аванс на відрядження повинен покривати добові витрати, витрати на проїзд, проживання та інші витрати та може підтверджуватися кошторисом. Видати аванс можете (лист Мінфіну від 21.05.2014 № 31-07250-06-25/12181):

- у національній валюті (гривні) — для покриття витрат під час проїзду й проживання на території України;

- в іноземній валюті — для здійснення необхідних витрат за кордоном.

Дані суми можна видати готівкою, перерахувати за особисту або зарплатну картку працівника, перерахувати на корпоративну картку. Можливе використання як гривневих, так і валютних карток.

Щоб видати аванс в іноземній валюті готівкою, то потрібно:

- зняти її з валютного рахунку, якщо такий є у підприємства (заповнити заяву на видачу готівки, подати лист-розрахунок витрат у довільній формі);

- якщо валюти на рахунку немає, придбати її через уповноважений банк на Міжбанківському валютному ринку. Важливо: купувати валюту в обмінниках юрособи не можуть;

- оприбуткувати готівку в іноземній валюті в касі підприємства.

Увага: іноземну валюту на відрядження підприємство може отримати тільки через банк.

Використовувати валюту на інші цілі, ніж відрядження, суворо заборонено.

Добові на відрядження за кордон 2026

Розмір добових для комерційних підприємств має такі обмеження:

- мінімальне — використовується обмеження за кожною країною з постанови КМУ від 02.02.2011 № 98. Так, дані обмеження призначені для бюджетних установ, але їхнє використання небюджетниками йде мова в листі Мінсоцполітики від 21.12.2016 № 1732/0/101-16/28. Виходить, що встановлення меншого розміру добових є порушенням трудового законодавства;

- максимальне — фактично його немає. Підприємство може встановлювати добові, більші за неоподатковувану норму 80 євро. Однак суму перевищення слід оподаткувати ПДФО та військовим збором, як додаткове благо. При цьому застосовується натуральний коефіцієнт 1,21951 (п. 164.5 ПК). Така наднормова сума перевищення відображається в Додатку 4ДФ з ознакою доходу «118». Самі ж добові у межах податкової норми у Додатку 4ДФ не відображаються.

Постанова № 98 для відрядження до Польщі, наприклад, встановлює суму добових у розмірі 61$. Це й буде мінімальна сума добових за відрядженнями до цієї країни (або її еквівалент в іншій валюті, — злотих, євро, гривні).

Зменшувати добові у зв’язку з наявністю окремих витрат на харчування в готельному рахунку звичайне підприємство не зобов’язане (на відміну від бюджетників).

Крім валютних добових, працівник може отримати й гривневі, так як він частину відрядження перебуває в Україні. Також проблема тут у розрахунку неоподатковуваної добової норми (80 євро чи 864,70 грн). Податківці посилаються на правила Інструкції № 59, вимагаючи використовувати її всім (роз’яснення ГУ ДПС в Івано-Франківській області). Правило таке: треба слідкувати за пересадкою відрядженого працівника на шляху до іноземної держави та його зупинками в готелі чи іншому приміщенні на території України. Це і є роздільна точка. Норма «80 євро» працює з моменту останньої посадки на транспортний засіб, що ввозить працівника до іноземної держави та до моменту першої пересадки на транспортний засіб (чи зупинки в готелі) не території України. Якщо вибуття (прибуття) та пересадка відбувається в один день, то також використовується закордонна норма 80 євро. Виходить, що якщо пересадок чи зупинок на території України не було, то повністю все відрядження оплачується за закордонними нормами.

Увага: якщо не пересідати та не зупинятися в готелях на території України, то повністю всі дні відрядження рахуються за «закордонним» режимом добових.

Приклад 1 (пересадок не було)

Працівниця була направлена з м. Чернігова до м. Кошице (Словаччина). Вона вибула 12.01.2026 з м. Чернігова і у цей же день пересіла на автобус у м. Києві, який доставив її на територію Словаччини 14.01.2026. Усі 3 дні (12.01.2026 – 14.01.2026) рахуються за «закордонними» добовими.

Приклад 2 (пересадка була в Україні)

Працівниця була направлена з м. Чернігова до м. Кошице (Словаччина). Вона вибула 12.01.2026 з м. Чернігова і у цей же день пересіла на поїзд у м. Києві, який доставив її до м. Львова 11.03.2026. У Львові працівниця здійснила пересадку на автобус, що прямував на територію Словаччини, куди він прибув 14.01.2026. У такій ситуації:

- 1 день (12.01.2026) рахується як відрядження за українськими нормами (864,70 грн);

- 2 дні (13.01.2026 –14.01.2026) — вже за закордонною нормою (80 євро).

Якщо відрядження здійснюється за рахунок приймаючої сторони, що оплачує транспортні витрати, проживання, харчування, то у відрядженні за кордон добові працівнику все одно треба нараховувати. Це обов’язок роботодавця.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Первинні документи для відрядження за кордон

Розглянемо тепер у таблиці нижче підтвердні документи, які використовують у закордонних відрядженнях.

ПІДТВЕРДНІ ДОКУМЕНТИ ДЛЯ ЗАКОРДОННОГО ВІДРЯДЖЕННЯ | |

Документ чи реквізит | Нюанси використання |

відмітка в закордонному паспорті про перетин кордону | Необхідна тільки у разі в’їзду до країн, з якими існує візовий режим. Дана відмітка разом з наказом про відрядження та іншими підтвердними документами є підтвердженням перебування у відрядженні. Якщо з країною встановлений безвізовий режим, то достатньо наказу про відрядження та підтвердних документів для добових. Транспортні квитки у цьому разі є підтвердженням перетину кордону |

закордонні паспорти та візи | Для того, щоб витрати на їхнє оформлення роботодавець міг компенсувати, їх слід оформити після наказу про відрядження працівника (розпорядження на відрядження за кордон). Аванс на оформлення документів можна видати окремо від авансу на відрядження |

страховий поліс | Перевіряться факт обов’язковості такого страхування для в’їзду в країну чи проживання в готелі. Не оподатковується для відрядженого тільки обов’язкові витрати на страхування (абз. 3 пп. 170.9.1 ПК). Мають бути документи щодо оплати страхового полісу. Якщо у державі існує безплатна невідкладна медична допомога, то тоді відшкодування страхування розглядається як додаткове благо та підпадає під оподаткування |

авіаквиток + розрахунковий документ | Більшість квитків зараз електронні. Тому до електронного авіаквитка має бути доданий розрахунковий документ — касовий чек РРО, що підтверджує його придбання (роз’яснення ДПС 109.10 ЗІР). Контролюючі органи вимагають чек РРО, так як форма авіаквитка не має встановленої форми. Крім того, має бути:

|

білет на поїзд | Квиток на поїзд є одночасно розрахунковим документом, тому додатково чек РРО не потрібен (лист ДФС від 13.06.2016 № 12975/10/28-10-01-03-11) |

авансовий звіт (звіт про використання коштів виданих на відрядження або під звіт) | Якщо кошти видавалися в кількох валютах, наприклад євро і гривня, то суми виданих коштів відображаються окремо за кожною з валют (лист Міндоходів від 30.09.2013 № 12251/6/99-99-22-02-04-18). Витрати в іноземній валюті в авансовому звіті відображаються в іноземній валюті, а також дублюються у гривні за відповідним курсом (правила визначення курсів — читайте далі) |

Також може виникнути ситуація необхідності перекладу документів за закордонним відрядженням. Однак не треба поспішати перекладати документи, так як це обов’язково лише за запитом представника контролюючого органу (пп. 170.9.1 ПК).

Аванс, якщо закордонне відрядження не сталося

Бувають ситуації, коли видали кошти на закордонне відрядження, а потім воно не сталося. Наприклад, прикордонники не випустили військовозобов’язаного працівника, то за роз’ясненням Головного управління ДПС у Тернопільській області на повернення авансу таким працівником залишається 3 банківських дні, коли він повинен:

- перерахувати кошти на відповідний рахунок підприємства;

- внести кошти до каси — у разі отримання їх готівкою.

Компенсація окремих витрати при відрядженні за кордон

Окрім витрат на харчування, проїзд та проживання у працівника можуть виникнути інші витрати. Так, підлягають відшкодуванню та не вважаються доходом відрядженого працівника витрати на (див. абз. 3 пп. 170.9.1 ПК):

- перевезення вантажу;

- бронювання транспортних квитків;

- оформлення закордонних паспортів;

- обов’язкове страхування;

- побутові послуги, які включено до готельних рахунків (прання, чищення, лагодження та прасування одягу, взуття чи білизни);

- оплату телефонних розмов;

- оформлення дозволів на в’їзд (віз);

- інші документально оформлені витрати, пов’язані з правилами в’їзду та перебування у місці відрядження, включаючи будь-які збори і податки, які підлягають сплаті у зв’язку із здійсненням таких витрат. Наприклад, страхування життя або здоров’я відрядженої особи чи її цивільної відповідальності, якщо воно обов’язкове за законами країни відрядження.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Не мають податківці заперечень щодо відшкодування витрат за користування камерами схову, платним залом очікування, сервісними центрами з придбання квитків (лист Міндоходів від 24.12.2013 № 18173/6/99-99-19-03-02-15).

Умова щодо всіх витрат — наявність підтвердних документів. При цьому їх треба буде перекласти на українську мову, якщо буде запит податківців (роз’яснення Офісу ВПП ДПС).

Також з особливими застереженнями не вважаються доходом витрати наведені у таблиці нижче.

ВИТРАТИ НА ВІДРЯДЖЕННЯ, ЯКІ МАЮТЬ ДОДАТКОВІ УМОВИ* | |

Витрати | Нюанси відшкодування витрат на відрядження за кордон |

чайові | Підпадають під оподаткування, якщо відшкодовуються підприємством. Виняток, якщо вони обов’язкові за законодавством країни |

витрати на харчування | Для комерційних підприємств обмежень немає за умови, що вони включені до рахунку готелю. Зменшувати добові не потрібно (лист ДПС від 31.03.2012 № 5742/6/15-1415) |

придбання товарно-матеріальних цінностей (ТМЦ) | Заборонено. Відряджений працівник не може купувати за готівкові кошти ТМЦ для потреб підприємства за кордоном. Це вважається порушенням норм валютного законодавства, так як валютні розрахунки щодо придбання ТМЦ у готівковій формі між суб’єктами господарювання — резидентами та нерезидентами заборонені (роз’яснення ДПС 109.14 ЗІР; п. 31 Положення № 2**). Однак працівник може купити їх за свій кошт, ввезти їх на територію України. Потім підприємство може у нього дані товари придбати, але з його доходу треба буде утримати 5% ПДФО та військовий збір, як продаж рухомого майна |

таксі | Суми витрат на таксі за закордонними відрядженнями не вважаються доходом за умови надання таким працівником підтвердних документів, що засвідчують вартість цих витрат (є роз’яснення ДПС у Львівській області) |

| * інакше при їхньому відшкодуванні — це дохід (додаткове благо) працівника; ** Положення про здійснення операцій із валютними цінностями, затверджене постановою правління НБУ від 02.01.2019 № 2 | |

Відрядження за кордон: бухгалтерський облік

Головна складність бухгалтерського обліку відряджень за кордон та витрат у ньому — це правильне застосування валютних курсів. Для того, щоб зрозуміти дещо заплутані правила поглянемо на їхні першопричини:

- вимоги НП(С)БО 21 «Вплив змін валютних курсів» щодо визначення курсових різниць за монетарними активами. Монетарна стаття, нагадуємо, — це гроші або заборгованість, яка буде погашена грошовими коштами;

- додаткове відшкодування суми витрат працівнику здійснюється у гривні за курсом НБУ на день виплати.

Якщо відряджений працівник отримав аванс, то його заборгованість за субрахунком 372 «Розрахунки з підзвітними особами» є немонетарною статтею, так як початково очікується, що авансу вистачить на відрядження та ніяких грошових коштів він повертати не буде. З цього такий наслідок: до обліку таких коштів курсові різниці не розраховують (п. 7 НП(С)БО 21) і при проведенні відрядженні в обліку всі витрати списуються за курсом, що діяв на дату видачі авансу.

Ситуація ускладняється, коли із суми авансу залишаються невитрачені кошти. Тоді заборгованість працівника за авансом (субрахунок 372) стає монетарною статтею й повинні бути нараховані курсові різниці з використанням субрахунків:

Крім того, відображати в обліку відрядження та складати авансовий звіт тоді треба за курсом НБУ, що діє на день подання підтвердних документів (авансового звіту), так як сума заборгованості уже має бути повністю за субрахунком 372 перерахована за новим курсом.

Якщо суми авансу не вистачило, й підприємство винне кошти працівнику, то заборгованість за субрахунком 372 залишається немонетарною. Курсову різницю визначати не треба, а відрядження за кордон в обліку та складання авансового звіту здійснюється за курсом НБУ на дату видачі авансу. Однак на дату видачі боргу працівнику необхідно відкоригувати суму з урахуванням курсу НБУ на день видачі. Така різниця не вважається курсовою, так як не обумовлена вимогами НП(С)БО 21, тому її слід відображати за іншими субрахунками, а саме:

Відрядження за кордон: облік. Дані правила відрядження за кордон (бухоблік) наведено у вигляді компактної таблиці нижче.

ПРАВИЛА ОБРАННЯ КУРСУ ПРИ ВІДОБРАЖЕННІ ВИТРАТ НА ВІДРЯДЖЕННЯ В ОБЛІКУ | |||

Ситуація | Курс НБУ, що застосовується в обліку | Курсові різниці на дату подачі підтвердних документів (авансового звіту) | Видача боргу працівнику |

витрати = аванс на відрядження | на дату видачі авансу | ні | × |

витрати < аванс на відрядження | на дату подачі підтвердних документів (авансового звіту) | так | × |

витрати > аванс на відрядження | на дату видачі авансу | ні | за курсом НБУ на день видачі |

У разі, якщо відрядження за кордон відбулося з використанням корпоративної платіжної картки, то правила щодо подачі підтвердних документів (заповнення авансового звіту) аналогічні. Однак кожне використання платіжної картки розглядається як дата видачі авансу. Якщо залишку коштів немає, то звітування за використані кошти відбувається за курсами НБУ, що діяли на момент зняття коштів з картки.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Податковий облік відряджень за кордон

Облік витрат у відрядженні не спричиняє податкових різниць. Тому будь-які витрати на відрядження можна включати у витрати, що формують базу оподаткування податком на прибуток.

Щодо ПДВ, то отримання послуг відрядженими за кордон працівниками відбувається за межами митної території України, тому не виникає й податкового зобов’язання з імпортного ПДВ. Якщо працівник особисто ввозить ТМЦ, то він сплачує мито й ПДВ за загальними правилами.

У разі відшкодування витрат, які розглядаються як додаткові блага (наприклад, документально не підтверджені), утримуються ПДФО, військовий збір, та нараховується ЄСВ. Такі відшкодування за своєю суттю прирівнюються до зарплати.

Відрядження за кордон: проводки

Відрядження за кордон: приклад розрахунку добових та їх облік розглянемо на типовому прикладі нижче.

Приклад 3. Менеджерка зі збуту підприємства у м. Харків направлена у відрядження у Словаччину до м. Кошице. Для відрядження за кордон добові встановлено 70 євро/доба. Відбулися такі події:

- 12.01.2026 — видано аванс на відрядження у сумі 2000 євро (курс НБУ 50,1444 грн/євро) та 3600 грн;

- 17.01.2026 — вибуття у відрядження та прибуття до м. Львова, вартість квитка 460 грн, у цей же день відбувся приїзд до Кошице. Вартість квитка 1250 грн;

- 18.01.2026 – 19.01.2026 — перебування у Кошице. Готель 2 доби зі сніданком 750 євро/доба. Оплата послуг відбулася 18.01.2026 (курс НБУ 50,4375 грн/євро);

- 19.01.2026 — виїзд з Кошице та прибуття у Львів. Вартість квитка 1350 грн (квиток було куплено ще в Україні). Прибуття у м. Харків, вартість квитка 460 грн;

- 24.01.2026 — подано підтвердні документи (складено авансовий звіт) (курс НБУ 50,5201 грн/євро).

Бухгалтерські проведення матимуть такий вигляд, як у таблиці нижче.

БУХГАЛТЕРСЬКІ ПРОВЕДЕННЯ З ОБЛІКУ ЗАКОРДОННОГО ВІДРЯДЖЕННЯ | |||||

№ | Господарська операція | Дт | Кт | Сума, грн | Сума, євро |

видача авансу на відрядження 12.01.2026: | |||||

1 | видано аванс в гривні на зарплатну картку працівника | 372 | 311 | 3600,00 | – |

2 | видано аванс у євро готівкою з каси (=50,1444 ×2000€) | 372 | 302 | 100 88,80 | 2000,00 |

на дату подачі підтвердних документів (авансового звіту) 24.01.2026 (сума витрат < суми авансу): | |||||

3 | переоцінено заборгованість через зміну курсу НБУ та відображений дохід від курсової різниці (=2000 × (50,5201 – 50,1444)) | 372 | 714 | 751,40 | – |

4 | списано вартість проїзду в межах України (=2×460) | 93 | 372 | 920,00 | – |

5 | відображено витрати на готель (=50,5201 ×1500€) | 93 | 372 | 75780,15 | 1500,00 |

6 | списано вартість переїзду (=1250 + 1350) | 93 | 372 | 2600,00 | – |

7 | списано суму добових (=3× 50,5201 ×70€) | 93 | 372 | 10609,21 | 210,00 |

8 | повернено працівницею грошей у гривні в касу (=3600 – 2600 – 920) | 301 | 372 | 80,00 | – |

9 | повернено працівницею грошей у євро в касу (=2000€ – 1500€ – 210€; 50,5201 ×290€) | 302 | 372 | 14650,83 | 290,00 |

10 | дохід від курсової різниці віднесено на фінансовий результат операційної діяльності | 714 | 791 | 751,40 | – |

11 | витрати на збут віднесено на фінансовий результат операційної діяльності (=920,00 + 75780,15 + 2600,00 + 10609,21) | 791 | 93 | 89909,36 | – |

Якщо видача валютного авансу відбувається з використанням корпоративної платіжної валютної картки, то тоді бухгалтерський облік відряджень за кордон (проведення) матимуть вигляд, як у таблиці нижче.

БУХГАЛТЕРСЬКІ ПРОВЕДЕННЯ З КОРПОРАТИВНОЮ ПЛАТІЖНОЮ КАРТКОЮ | |||||

№ | Господарська операція | Дт | Кт | Сума, грн | Сума, євро |

5.1 | сплата відрядженою працівницею послуг готелю корпоративною валютною карткою (=50,4375×1500€) | 372 | 333 | 75656,25 | 1500,00 |

5.2 | кошти списано з валютного карткового рахунку | 333 | 314 | 75656,25 | 1500,00 |

Пояснення щодо обраного курсу євро. Курс використано на 18.01.2026(курс НБУ 50,4375 грн/євро) — день оплати валютною карткою у Німеччині, так як операції в іноземній валюті під час початкового визнання відображаються із застосуванням валютного курсу на початок дня дати здійснення операції (дати визнання активів, зобов’язань доходів і витрат) (п. 5 НП(С)БО 21).

Зразки документів про відрядження

Приклад 4. Ситуація та ж сама, що й у прикладі 3. Однак авансу було видано лише 1700 євро, а тому його не вистачило. Не вистачило 10 євро (= 1700€ – 210€ – 1500€). Бухгалтерські проведення наведено у таблиці нижче.

БУХГАЛТЕРСЬКІ ПРОВЕДЕННЯ З ОБЛІКУ ЗАКОРДОННОГО ВІДРЯДЖЕННЯ | |||||

№ | Господарська операція | Дт | Кт | Сума, грн | Сума, євро |

видача авансу на відрядження 12.01.2026: | |||||

1 | видано аванс у гривні на зарплатну картку працівника | 372 | 311 | 3600,00 | – |

2 | видано аванс у євро готівкою з каси (=50,1444 ×1700€) | 372 | 302 | 85 245,48 | 1700,00 |

на дату подачі підтвердних документів (авансового звіту) 24.01.2026 (сума витрат > суми авансу): | |||||

3 | списано вартість проїзду в межах України (=2×460) | 93 | 372 | 920,00 | – |

4 | відображено витрати на готель (=50,1444 ×1500€) | 93 | 372 | 75 216,60 | 1500,00 |

5 | списано вартість переїзду (=1250 + 1350) | 93 | 372 | 2600,00 | – |

6 | списано суму добових (=3×50,1444 ×70€) | 93 | 372 | 3510,11 | 210,00 |

7 | повернено працівницею гроші у гривні в касу (=3600 – 2600 – 920) | 301 | 372 | 80,00 | – |

виплата боргу працівниці 26.01.2026 (після затвердження авансового звіту), курс НБУ 50,6539 грн/євро: | |||||

8 | відображено витрати від переоцінки суми заборгованості ((=50,1444 –50,6539)×10€) | 949 | 372 | 5,10 | – |

9 | перераховано сума боргу в гривнях на зарплатну картку працівника (=50,6539 ×10€) | 372 | 311 | 506,54 | – |

10 | витрати на збут віднесено на фінансовий результат операційної діяльності (=920,00+75 216,60+2600,00+3510,11) | 791 | 93 | 82 246,71 | – |

11 | витрати від сумової різниці віднесено на фінансовий результат операційної діяльності | 791 | 949 | 5,10 | – |