11 прикладів бухпроведень ПДВ за перехідними операціями після ЄП 2%

Із 1 серпня 2023 року платників позбавили можливості перебувати у лавах платників третьої групи зі сплатою єдиного податку за ставкою 2% (далі — спецЄП). А це означає, що колишні платники ПДВ повертаються до сплати податку, реєстрації податкових накладних та нарахування в бухобліку податкового кредиту і податкових зобов’язань.

Вебінари для бухгалтерів 2026 На черзі бухоблікові моменти перехідних ПДВ-операцій. Розпочнімо із «вхідного» ПДВ.

Операції за період перебування на спецЄП не є об’єктом оподаткування ПДВ (пп. 9.5 підрозд. 8 розд. ХХ Податкового кодексу України; ПК). Після скасування спрощенки зі ставкою 2% за товарами та необоротними активами, що придбали до переходу на спецЄП, нарахуйте компенсувальні ПДВ-зобов’язання за пунктом 198.5 ПК.

Увага! За роботами і послугами нараховувати компенсувальні ПДВ-зобов’язання ПК не вимагає (пп. 9-1.2 підрозд. 8 розд. ХХ ПК).

Розглянемо дії платника ПДВ на конкретних прикладах.

Як підготуватися до тривалої відсутності світла, тепла та води

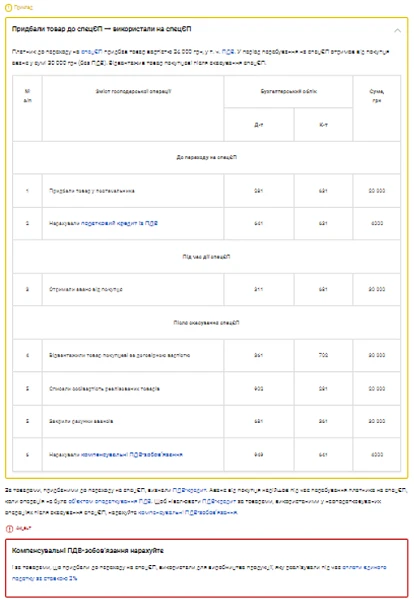

Приклад 1. Придбали товар до спецЄП → використали на спецЄП

Платник до переходу на спецЄП придбав товар вартістю 24 000 грн, у т. ч. ПДВ. У період перебування на спецЄП отримав від покупця аванс у сумі 30 000 грн (без ПДВ). Відвантажив товар покупцеві після скасування спецЄП.

Переглянути приклад в «Експертус Головбух»

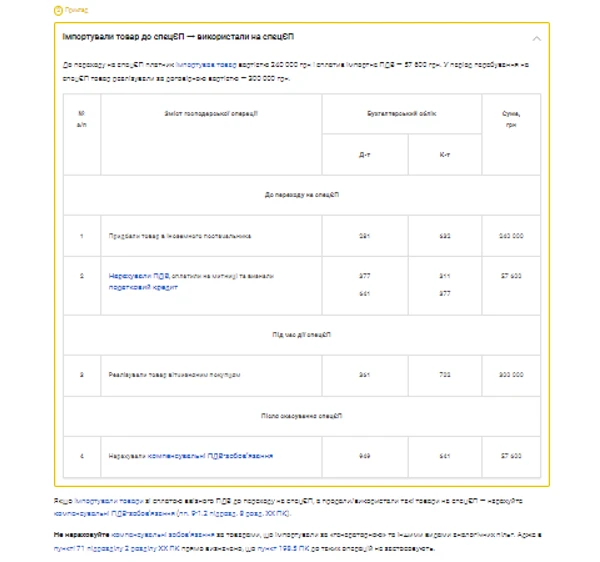

Приклад 2. Імпортували товар до спецЄП → використали на спецЄП

До переходу на спецЄП платник імпортував товар вартістю 240 000 грн і сплатив імпортне ПДВ — 57 600 грн. У період перебування на спецЄП товар реалізували за договірною вартістю — 300 000 грн.

Переглянути приклад в «Експертус Головбух»

Приклад 3. Придбали товар до спецЄП → використали після скасування спецЄП

До переходу на спецЄП платник придбав матеріали вартістю 360 000 грн, у т. ч. ПДВ. У період перебування на спецЄП відпустили матеріали у виробництво та оприбуткували на склад готову продукцію вартістю 950 000 грн.

Після скасування спецЄП реалізували продукцію за договірною вартістю — 1 200 000 грн, у т. ч. ПДВ.

Переглянути приклад в «Експертус Головбух»

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

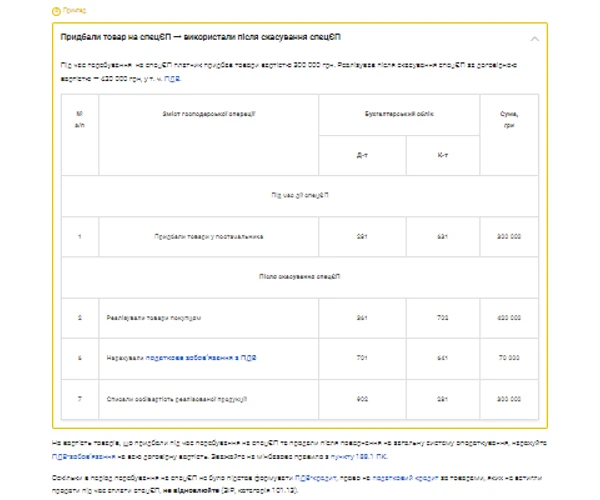

Приклад 4. Придбали товар на спецЄП → використали після скасування спецЄП

Під час перебування на спецЄП платник придбав товари вартістю 300 000 грн. Реалізував після скасування спецЄП за договірною вартістю — 420 000 грн, у т. ч. ПДВ.

Переглянути приклад в «Експертус Головбух»

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

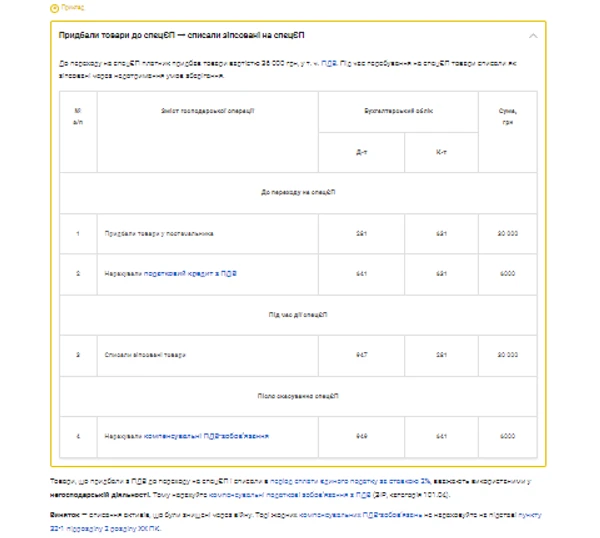

Приклад 5. Придбали товари до спецЄП → списали зіпсовані на спецЄП

До переходу на спецЄП платник придбав товари вартістю 36 000 грн, у т. ч. ПДВ. Під час перебування на спецЄП товари списали як зіпсовані через недотримання умов зберігання.

Переглянути приклад в «Експертус Головбух»

Приклад 6. Придбали необоротні активи до спецЄП → фактично використали на спецЄП

До переходу на спецЄП платник придбав:

- малоцінні необоротні матеріальні активи (МНМА) — 42 000 грн, у т. ч. ПДВ;

- основні засоби (ОЗ) — 840 000 грн, у т. ч. ПДВ.

У період перебування на спецЄП ввели в експлуатацію:

- МНМА. Метод амортизації — 100% вартості одразу;

- ОЗ. Нарахували амортизацію — 90 000 грн. Реалізували за договірною вартістю — 720 000 грн.

Переглянути приклад в «Експертус Головбух»

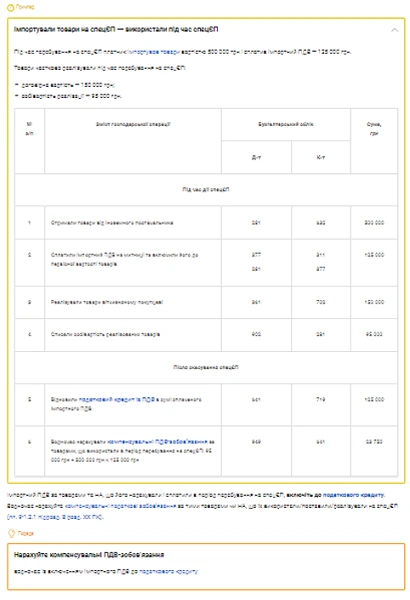

Приклад 7. Імпортували товари на спецЄП → використали під час спецЄП

Під час перебування на спецЄП платник імпортував товари вартістю 500 000 грн і сплатив імпортний ПДВ — 125 000 грн.

Товари частково реалізували під час перебування на спецЄП:

- договірна вартість — 150 000 грн;

- собівартість реалізації — 95 000 грн.

Переглянути приклад в «Експертус Головбух»

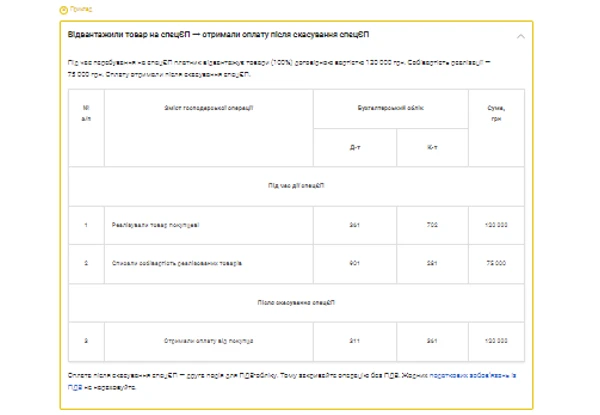

Приклад 8. Відвантажили товар на спецЄП → отримали оплату після скасування спецЄП

Під час перебування на спецЄП платник відвантажує товари (100%) договірною вартістю 120 000 грн. Собівартість реалізації — 75 000 грн. Оплату отримали після скасування спецЄП.

Переглянути приклад в «Експертус Головбух»

Приклад 9. Частково відвантажили товар на спецЄП → отримали оплату і відвантажили решту товару після скасування спецЄП

Під час перебування на спецЄП платник відвантажує товари (50%) договірною вартістю 120 000 грн. Собівартість реалізації — 75 000 грн.

Оплату (100%) отримали після скасування спецЄП. Відвантажили решту товару. Згідно з додатковою угодою покупець компенсує суму ПДВ.

Переглянути приклад в «Експертус Головбух»

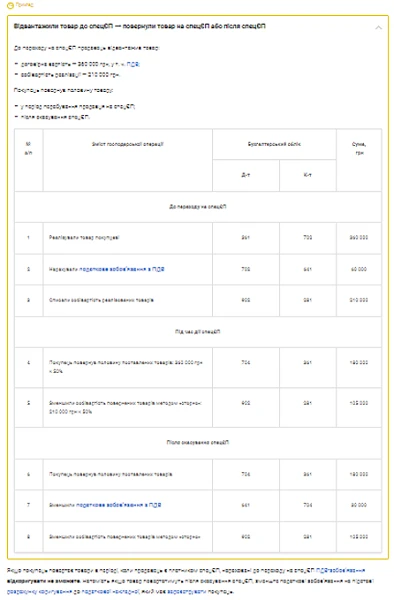

Приклад 10. Відвантажили товар до спецЄП → повернули товар на спецЄП або після спецЄП

До переходу на спецЄП продавець відвантажив товар:

- договірна вартість — 360 000 грн, у т. ч. ПДВ;

- собівартість реалізації — 210 000 грн.

Покупець повернув половину товару:

- у період перебування продавця на спецЄП;

- після скасування спецЄП.

Переглянути приклад в «Експертус Головбух»

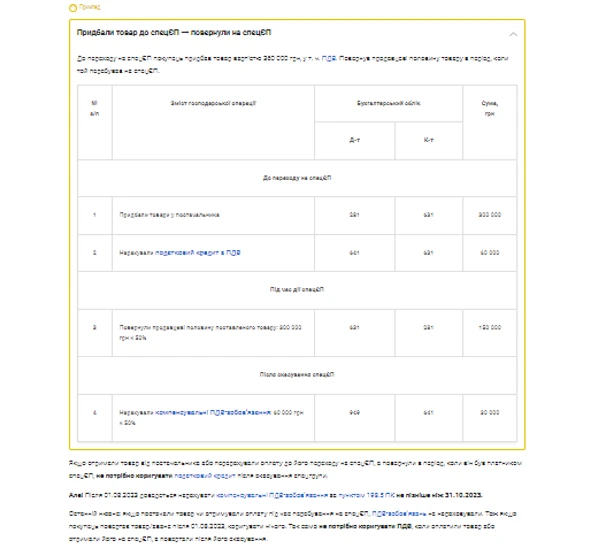

Приклад 11. Придбали товар до спецЄП → повернули на спецЄП

До переходу на спецЄП покупець придбав товар вартістю 360 000 грн, у т. ч. ПДВ. Повернув продавцеві половину товару в період, коли той перебував на спецЄП.

Переглянути приклад в «Експертус Головбух»