Яку облікову систему обрати бухгалтеру замість російського ПЗ

Окрім фінансування агресора компанії, що у своїй діяльності використовують ПЗ російського походження, також ризикують втратити інформацію чи опинитися в ситуації, коли дані потрапляють безпосередньо до ворога. Можливі й випадки кібератак із боку росії через такий софт і відмови програми працювати.

Заява на отримання «підакцизної» ліцензії та реєстр ліцензіатів

Яке вітчизняне ПЗ обрати для бухгалтерії замість російського

Перші санкції щодо компаній і торговельних марок російського походження запровадили 2017 року. Заборона використовувати ПЗ країни-агресора стосувалася державних компаній. Для бізнесу вона мала рекомендаційний характер. Урядовці попереджали, що всі оновлення проходять через російські сервери, тому всі зібрані дані росіяни можуть використати для підриву української економіки.

Тоді вітчизняні користувачі підсанкційного ПЗ постали перед вибором: або продовжувати використовувати звичні програми на свій страх і ризик, або переходити на українські аналоги.

Тоді користувачі не хотіли відмовлятися від російського ПЗ через брак деяких функціональних можливостей та додаткову роботу (перенести дані, навчити користуватися новими ПЗ).

За п’ять років ситуація істотно змінилася — розробники українського ПЗ значно розвинулися. Тож тепер вітчизняні програми не поступаються російським, а інколи й перевершують їх.

Увага: вороже ПЗ може викрадати інформацію з облікових систем.

Проблема вибору програми для ведення бухгалтерського обліку залишається актуальною для бухгалтера або фінансового директора в міру появи нових рішень від провідних розробників. На сьогодні ПЗ — це не лише бухоблік, а й фінансове планування та аналіз, це круті інструменти управління компанією.

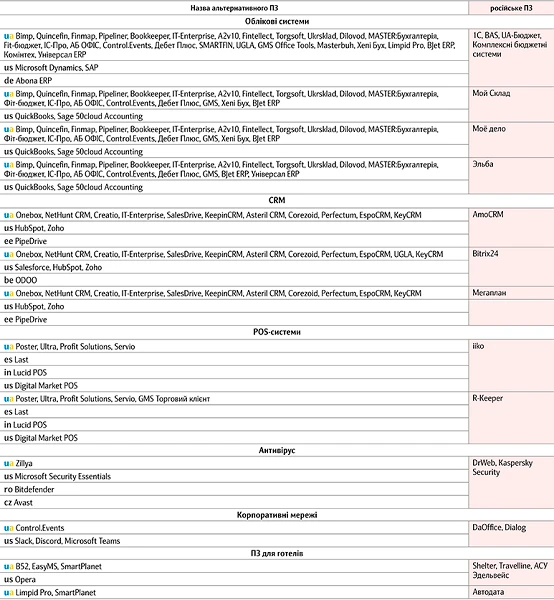

Платформа для роботи з відкритими даними Opendatabot спільно з агенцією інтернет-маркетингу Netpeak створила перелік українських та світових компаній, продуктами яких можна безпечно замінити ПЗ російського походження.

Далі наведемо перелік таких програм, якими користуються бухгалтери українських підприємств (табл.). У цьому списку є ПЗ для різних видів бізнесу, а також для бюджетних установ.

Як перенести інформацію з російського ПЗ на вітчизняне

Організуйте роботу в декілька кроків.

Крок 1. Підготуйте наказ керівника про зміну ПЗ, призначте відповідальних осіб, встановіть строки переходу на українську облікову систему. Визначте дату, з якої вестимете облік у вітчизняному ПЗ.

Порада: замініть ПЗ наприкінці кварталу або місяця — так полегшите перенесення залишків на рахунках обліку.

Крок 2. Перевірте, чи коректні записи на рахунках обліку, особливо стосовно ПДВ, розрахунків із контрагентами. Проведіть усі незареєстровані операції/документи в інформаційній базі, перш ніж переносити залишки на нове ПЗ. Ваша уважність на цьому етапі — запорука подальшого налагодженого обліку на вітчизняному ПЗ.

Крок 3. Роздрукуйте всі первинні документи і регістри обліку на дату перенесення залишків зі старого ПЗ. Перш ніж друкувати, активуйте всі можливі налаштування аналітичного обліку, щоб отримати якомога більш детальну інформацію за рахунками обліку.

Крок 4. Сформуйте облікові регістри за допомогою українського ПЗ після того, як внесете початкові залишки на рахунки бухобліку. Перевірте, чи коректні записи, чи дотримали балансове рівняння — активи мають збігатися з пасивами. Після цього роздрукуйте облікові регістри.

- Національна сертифікація бухгалтерів — 2023 ⏩

- Професійна сертифікація за МСФЗ — 2023 ⏩

- Національна сертифікація головбуха медичного КНП — 2023 ⏩

- ПДВ: від азів до майстерності ⏩

- Розрахунок зарплати, звітність, перевірки ⏩

- РРО: робота, помилки та штрафи ⏩

- ФОП-єдиноподатник: практикум для бухгалтера та підприємця ⏩

- Благодійні організації: практикум з обліку та оподаткування ⏩

Як задокументувати та відобразити бухобліку українське ПЗ

Перш ніж позбутися російського ПЗ, оберіть вітчизняний софт. Укладіть із постачальником ліцензійний договір. ПЗ є об’єктом права інтелектуальної власності (ст. 420 ЦКУ). Оскільки використовуватимете ПЗ винятково як користувач для власних потреб, договір із розробником має передбачати, як правило, передачу невиключних майнових прав на використання комп’ютерної програми.

Увага: за ліцензійним договором кінцевий користувач має право користуватися примірником комп’ютерної програми без права відтворювати її (тиражувати) і продавати іншим особам.

Об’єкти інтелектуальної власності — різновид нематеріальних активів (НМА). НМА — це немонетарний актив, що не має матеріальної форми і може бути ідентифікований (п. 4 НП(С)БО 8 «Нематеріальні активи»). До НМА як їх група входять інші нематеріальні активи (п. 5 НП(С)БО 8).

Мінфін рекомендує вартість придбаних ліцензій та комп’ютерних програм, які відповідають визначенню НМА, включати до інших нематеріальних активів та обліковувати на субрахунку 127 «Інші нематеріальні активи».

Якщо за умовами ліцензійного договору (ліцензії) постачальник передає підприємству виключні майнові права на ПЗ, тобто не примірник комп’ютерної програми, а ліцензію кінцевого користувача — застосовуйте субрахунок 125 «Авторське право та суміжні з ним права».

Придбане за грошові кошти ПЗ оцініть за первісною вартістю (п. 11 НП(С)БО 8).

Щоб зарахувати на баланс нове ПЗ, комісія, відповідальна за операції з необоротними активами, складає в одному примірнику акт введення в господарський оборот об’єкта права інтелектуальної власності у складі нематеріальних активів (типова форма № НА-1). Підстава — ліцензійний договір (ліцензія) та видаткові документи постачальника. Акт підписує головбух і затверджує керівник підприємства або уповноважена керівником особа.

Увага: бухоблік ПЗ ведіть із застосуванням типових форм, що наразі залишаються чинними. Порядок застосування типових форм первинного обліку об’єктів права інтелектуальної власності у складі нематеріальних активів регулює наказ Мінфіну від 22.11.2004 № 732.

На підставі висновків комісії з акта форми № НА-1 підготуйте наказ керівника підприємства про введення в експлуатацію вітчизняного ПЗ. У наказі:

- визначте строк корисного використання ПЗ;

- встановіть метод амортизації облікової програми з урахуванням облікової політики підприємства та вимог пункту 26 НП(С)БО 7 «Основні засоби»;

- призначте особу, відповідальну за експлуатацію ПЗ.

Обов’язково пропишіть у наказі строк використання, адже ПЗ із невизначеним строком корисного використання в бухобліку не підлягає амортизації (п. 25 НП(С)БО 8). Строк корисного використання ПЗ визначте з огляду:

- на строки використання подібних активів;

- моральний знос, що планується;

- правові та інші обмеження щодо строків використання;

- очікуваний строк корисного використання ПЗ тощо (п. 26 НП(С)БО 8).

Нацстандарти не забороняють встановити строки, визначені Податковим кодексом України (ПК) (п. 26 НП(С)БО 8). Для групи «Інші нематеріальні активи» строк використання визначає правовстановлювальний документ, групи «Авторське право та суміжні з ним права» — правовстановлювальний документ, але не менш як 2 роки. Якщо власник/розробник ПЗ не визначив строку використання, суб’єкт господарювання визначає його на свій розсуд, але не менше ніж 2 і не більше ніж 10 років (пп. 138.3.4 ПК).

На підставі наказу керівника й акта форми № НА-1 відкрийте інвентарну картку обліку об’єкта права інтелектуальної власності у складі нематеріальних активів (типова форма № НА-2). Інвентарну картку оформте на кожен об’єкт інтелектуальної власності та розпочинайте вести аналітичний облік. Старт нарахування амортизації українського ПЗ — наступний місяць після введення його в експлуатацію (п. 29 НП(С)БО 8).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

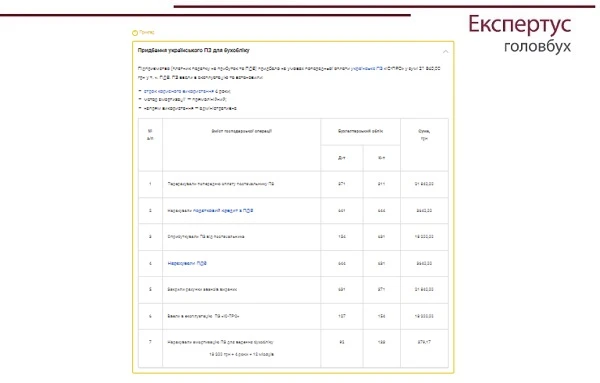

Приклад 1. Придбання українського ПЗ для бухобліку

Підприємство (платник податку на прибуток та ПДВ) придбало на умовах попередньої оплати українське ПЗ «ІС-ПРО» в сумі 21 840,00 грн в т.ч. ПДВ. ПЗ ввели в експлуатацію та встановили:

- строк корисного використання 4 роки;

- метод амортизації — прямолінійний;

- напрям використання — адміністративне.

Як оподаткувати українське ПЗ

Як оподаткувати ПДВ українське ПЗ

Постачання програмної продукції з 01.01.2023 року оподаткуйте ПДВ за загальною ставкою — 20 %. Адже «програмна» ПДВ-пільга, яку передбачав п. 26-1 підрозд. 2 розд. ХХ ПК діяла лише до 1 січня 2023 року.

Як оподаткувати податком на прибуток українське ПЗ

Якщо в наказі про введення в експлуатацію НМА встановили різні строки корисного використання для бухгалтерського та податкового обліку, зважайте на таке:

- малодохідні прибутківці ведуть облік винятково за правилами НП(С)БО. На них не поширюються мінімальні строки корисного використання та інші обмеження, прописані в ПК. Отже, визначати різні строки використання немає потреби;

- високодохідники, які застосовують податкові різниці, зобов’язані в бухобліку на суму амортизації НМА збільшити фінрезультат, а на суму податкової амортизації — зменшити фінрезультат згідно з вимогами пунктів 138.1, 138.2 ПК.

Навіть якщо суми податкової та бухгалтерської амортизації однакові, високодохідники все одно зобов’язані показати амортизаційні різниці в декларації з податку на прибуток. У додатку РІ до прибуткової деки окремо покажіть у збільшувальних різницях (р. 1.1.1) суму бухгалтерської амортизації, а в зменшувальних (р. 1.2.1) — податкової.

Суму податкової амортизації НМА покажіть також у додатку АМ до прибуткової декларації за кожною групою НМА окремо.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Як списати російське ПЗ

Комісія, створена наказом керівника, рішення про списання російського ПЗ оформлює протоколом. У ньому:

- зазначає висновки про списання через дію воєнного стану та відмову від використання ПЗ для захисту національних інтересів України;

- наголошує на тому, що російське ПЗ не відповідає критеріям визнання активами і не приноситиме надалі економічних вигід;

- робить посилання на лист Торгово-промислової палати України від 28.02.2022 № 2024/02.0-7.1 про форс-мажорні обставини через воєнні дії та постанову КМУ «Про забезпечення захисту національних інтересів за майбутніми позовами держави Україна у зв’язку з військовою агресією Російської Федерації» від 03.03.2022 № 187.

На підставі протоколу комісії керівник видає наказ про виведення ПЗ із господарського обороту.

Списання ПЗ комісія оформлює актом вибуття (ліквідації) об’єкта права інтелектуальної власності у складі нематеріальних активів (форма № НА-3) у двох примірниках. На підставі акта форми № НА-3 зробіть в інвентарній картці позначку про ліквідацію об’єкта НМА.

Перш ніж ліквідувати вороже ПЗ, нарахуйте амортизацію за поточний місяць (п. 30 НП(С)БО 8). Визначте залишкову вартість облікової програми та включіть її до інших витрат (п. 35 НП(С)БО 8; п. 29 НП(С)БО 16 «Витрати»). Залишкову вартість і витрати на списання узагальніть за дебетом субрахунку 976 «Списання необоротних активів». Спишіть із балансу накопичену суму амортизації ліквідованого НМА.

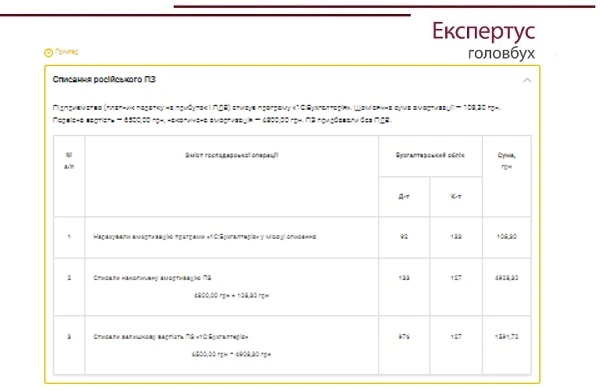

Приклад 2. Списання російського ПЗ

Підприємство (платник податку на прибуток і ПДВ) списує програму «1С:Бухгалтерія». Щомісячна сума амортизації — 108,30 грн. Первісна вартість — 6500,00 грн, накопичена амортизація — 4800,00 грн. ПЗ придбавали без ПДВ.

Оподаткування списання російського ПЗ ПДВ та податком на прибуток

Ліквідація необоротних активів є постачанням (пп. 14.1.191 ПК), отже, й об’єктом оподаткування ПДВ. Проте у пункті 189.9 ПК згадано лише про особливий порядок оподаткування ПДВ списання основних засобів. Тож на НМА норми цього пункту не поширюються.

Немає і законодавчих підстав нараховувати компенсувальні ПДВ-зобов’язання за пунктом 198.5 ПК, оскільки ПЗ придбавали без ПДВ. Отже, списання російського ПЗ за рішенням керівника не оподатковуйте ПДВ.

Високодохідні платники податку на прибуток відкоригують фінрезультат до оподаткування на різниці, а саме:

- збільшать його на суму бухгалтерської залишкової вартості ліквідованого НМА (п. 138.1 ПК);

- зменшать на суму податкової залишкової вартості ліквідованого НМА (п. 138.2 ПК).

- Збільшувальну різницю покажіть у рядку 1.1.2 додатка РІ до прибуткової декларації, а зменшувальну — у рядку 1.2.2 додатка РІ.