Ваше право на податковий кредит із ПДВ багато в чому залежить від порядності, а після запровадження блокування накладних — ще й «фарту» постачальника. Адже за законом саме він має скласти й зареєструвати в Єдиному реєстрі податкових накладних (ЄРПН) податкову накладну. Утім, навіть сумлінний постачальник може «пролетіти», якщо реєстрацію належно оформленої накладної заблокують. Як тоді захиститися кожній із договірних сторін — запитання якщо не на мільйон, то на кілька нулів точно. Вебінари для бухгалтерів 2026

Стратегія захисту покупця

Покупець має кілька варіантів урятувати втрачений податковий кредит. І всі ці варіанти потрібно передбачити у договорі поставки.

Відшкодування збитків

Щоб захиститися від недобросовісних дій контрагента (зокрема, нереєстрації податкової накладної), підприємства нерідко фіксують у договорі обов’язок постачальника компенсувати збитки у вигляді втраченого податкового кредиту, донарахувань податкових зобов’язань, штрафних (фінансових) санкцій за порушення податкового законодавства тощо.

Та чи правомірно встановлювати у договорі таку відповідальність і звертатися до продавця із вимогою відшкодувати збитки, заподіяні через нереєстрацію податкової накладної? Однозначно — так. Право стягнути збитки з порушника зобов’язання передбачає і Цивільний (ст. 16, 22, 623), і Господарський (ст. 20, 216, 224) кодекси України (ЦК та ГК відповідно). Причому потерпіла сторона має право на відшкодування збитків незалежно від того, чи є про це застереження у договорі (ч. 3 ст. 216 ГК).

Але чи вважає законодавець збитками втрачений податковий кредит, податкові донарахування і штрафи?

Під збитками розуміють витрати, зроблені управненою стороною, втрату або пошкодження її майна, а також неодержані доходи, що вона отримала б у разі належного виконання зобов’язання або дотримання правил провадження господарської діяльності другою стороною. До складу збитків, що має відшкодувати особа, яка припустилася господарського правопорушення, належать, зокрема:

- додаткові витрати (штрафні санкції), сплачені іншим суб’єктам;

- вартість додаткових робіт, додатково витрачених матеріалів тощо;

- неодержаний прибуток (втрачена вигода), на який сторона, яка зазнала збитків, могла розраховувати за належного виконання зобов’язання другою стороною (ст. 224, ч. 1 ст. 225 ГК).

Отже, втрату права на податковий кредит, донарахування грошових зобов’язань і штрафів через відсутність податкової накладної можна розцінювати як збитки. Із цим погоджується і Дніпропетровський апеляційний господарський суд (постанова від 04.04.2017 у справі № 904/10291/16 (далі — Постанова № 904).

Утім, стягнути збитки можна лише за наявності всіх елементів складу господарського правопорушення, а саме:

- протиправної поведінки,

- збитків,

- причинного зв’язку між протиправною поведінкою боржника і збитками,

- вини (інформаційний лист Вищого господарського суду України від 24.11.2011 № 01-06/1642/2011).

За відсутності хоча б одного із цих елементів боржник звільняється від відповідальності, бо його поведінку не можна кваліфікувати як правопорушення.

Неустойка

Найдоцільніше передбачити у договорі сплату неустойки (штрафу) за порушення обов’язку зареєструвати податкову накладну в розмірі податкового кредиту (20% суми поставки за конкретною податковою накладною).

Кредитор має право на неустойку незалежно від того, чи зазнав він збитків (ч. 1 ст. 550 ЦК), розмір яких і зв’язок із порушенням умов договору ще потрібно довести. ЦК містить загальне правило: якщо за порушення зобов’язання встановлено неустойку, вона підлягає стягненню у повному розмірі незалежно від відшкодування збитків (ч. 1 ст. 624 ЦК). Довести треба лише факт порушення.

Разом із тим стягнення неустойки не позбавляє потерпілу сторону права на відшкодування збитків, заподіяних невиконанням або неналежним виконанням зобов’язання (ч. 2 ст. 552 ЦК). Тобто для надійності покупець може включити до договору умови про стягнення як неустойки, так і збитків за порушення постачальником порядку реєстрації/нереєстрацію податкової накладної.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Оперативно-господарські санкції

За порушення господарських зобов’язань зазвичай застосовують оперативно-господарські санкції. Особливість цих санкцій полягає в тому, що сторони стягують їх без звернення до судових чи інших уповноважених органів і без згоди іншої сторони зобов’язання, а також незалежно від вини суб’єкта, який порушив господарське зобов’язання (ст. 235 ГК). Щоправда, лише за умови, що оперативно-господарські санкції визначені договором.

У договорі можна передбачити застосування таких видів оперативно-господарських санкцій:

- одностороння відмова управленої сторони від виконання свого зобов’язання зі звільненням її від відповідальності за це — в разі порушення зобов’язання другою стороною. Наприклад, відмова від оплати неналежно виконаного зобов’язання;

- відмова управненої сторони приймати подальше виконання зобов’язання, порушеного другою стороною, або повернення в односторонньому порядку виконаного кредитором за зобов’язанням;

- встановлення в односторонньому порядку на майбутнє додаткових гарантій належного виконання зобов’язань стороною, яка порушила зобов’язання (зміна порядку оплати продукції, робіт, послуг, переведення платника на попередню оплату або на повну оплату лише після реєстрації податкової накладної тощо);

- відмова від встановлення на майбутнє господарських відносин зі стороною, яка порушує зобов’язання тощо.

Сторони можуть також передбачити у договорі інші оперативно-господарські санкції (ч. 2 ст. 236 ГК).

Покупець (замовник) може передбачити у господарському договорі всі чотири наведені вище варіанти, що допоможе йому компенсувати втрати, яких він зазнав через неправомірні дії контрагента щодо реєстрації податкової накладної.

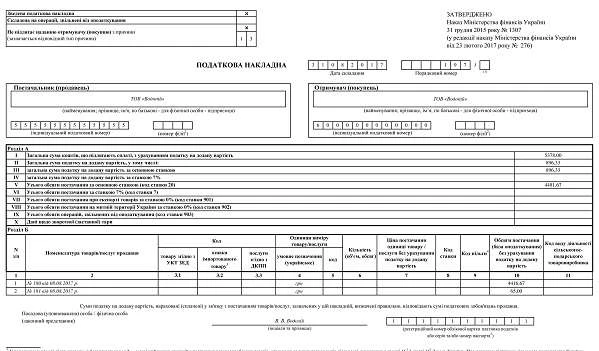

Наводимо зразок викладення відповідних умов у договорі постачання.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Скарга на постачальника

Позадоговірним варіантом покарання несумлінного постачальника, який порушив порядок реєстрації податкової накладної, є подання заяви до податкової зі скаргою на такого постачальника, яку додають до податкової декларації. Зробити це можна протягом 365 календарних днів після спливу строку подання декларації за період, у якому порушено граничні терміни реєстрації (п. 201.10 Податкового кодексу України; ПК). Звісно, податкового кредиту покупцеві не повернуть, але продавцеві світитиме документальна позапланова перевірка. А якщо покупець звернеться до суду по відшкодування збитків, така скарга слугуватиме одним із доказів протиправної поведінки та вини постачальника як елементів господарського правопорушення.

Стаття підготовлена за матеріалами журналу "Головбух"