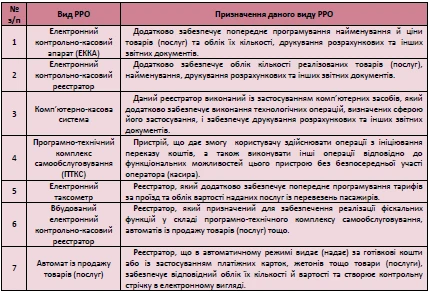

Різновиди РРО

РРО – це реєстратор розрахункових операцій, тобто пристрій, або програмно-технічний комплекс в якому реалізовано фіскальні функції. Його головне призначення – реєстрація розрахункових операцій при продажі товарів, послуг чи іноземної валюти.

Використання РРО регулюється ЗУ “Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг” від 06.07.1995 № 265/95-ВР (далі – Закон про РРО). Вебінари для бухгалтерів 2026

Найпоширеніші різновиди РРО наведено у таблиці нижче:

Кому потрібно використовувати РРО

Ключовим у відповіді на це питання є поняття розрахункової операції – приймання від покупця готівкових коштів, платіжних карток, платіжних чеків, жетонів тощо за місяцем реалізації товарів (послуг), видача готівкових коштів за повернутий покупцем товар (ненадану послугу). Якщо застосовуються банківські платіжні картки, то розрахунковою операцією вважається оформлення відповідного розрахункового документа про оплату у безготівковій формі товару (послуги) банком.

► Більш детально про те, кому потрібно використовувати РРО

Кому можна не використовувати РРО

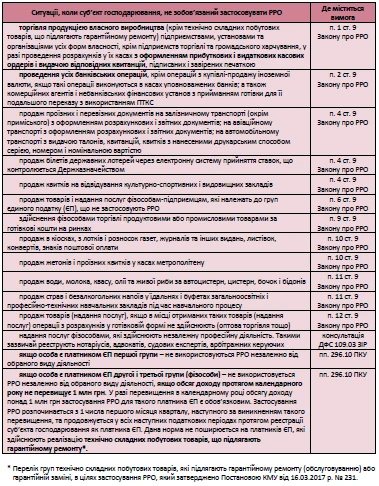

Більшість випадків, коли можна не використовувати РРО, наведені в ст. 9 Закону про РРО.

► Більш детально про тих, кому пощастило і використання РРО не є обов'язковим

Дозволено не використовувати РРО в наступних ситуаціях:

► Облік придбання, ремонту, списання та використання РРО

У разі невикористання РРО суб’єкт господарювання зобов’язаний видати покупцеві товарів, послуг на його вимогу чек, накладну або інший письмовий документ, який свідчить про перехід права власності (п. 15. ст. 3 Закону про РРО).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Реєстрація РРО 2018

Як реєструвати РРО визначає Порядок реєстрації та застосування реєстраторів розрахункових операцій, що застосовуються для реєстрації розрахункових операцій за товари (послуги), затверджений наказом Мінфіну від 14.06.2016 № 547 (далі – Порядок № 547).

Порядок реєстрації РРО при придбанні. Купівлю та реєстрацію РРО в цілому можна представити у вигляді таких кроків:

- Обираємо та купуємо РРО. Перелік такої техніки існує на офіційному сайті ДФС. Обрана модель повинна обов’язково бути в цьому переліку. Також існують універсальні та вузьконаправлені РРО (наприклад, для АЗС).

- Укладаємо договір з ЦСО. Спочатку треба звернутися до Центру сервісного обслуговування (ЦСО) та укласти з ним договір про сервісне обслуговування. Важливо, щоб ЦСО мав відповідний договір (угоду) з виробником (постачальником) тої модифікації РРО, яка була придбана.

- Реєструємо РРО в податковій. Реєстрація відбувається за основним місцем обліку як платника податків. Для реєстрації касового апарату в ДФС подаються:

- заява (ф. № 1-РРО);

- копії документів, які підтверджують факт купівлі чи безоплатного отримання РРО; паспорт (формуляр) РРО та паспорт модема (у разі застосування зовнішнього модема);

- договір з ЦСО про техобслуговування та ремонт РРО;

- документи на право власності чи права на розміщення господарської одиниці, де буде розташовуватися РРО (договір оренди, акт прийому-передачі майна або інший документ на право власності або користування господарською одиницею).

Копії документів засвідчуються підписом керівника суб’єкта господарювання або особистим підписом фізособи-підприємця. Через 2 дні має бути рішення ДФС. Фіскальний номер РРО резервується в інформаційні системі ДФС і є унікальним 10-розрядним номером, який існує до останнього дня існування РРО. Він не змінюється при перереєстрації РРО.

- Опломбовуємо касовий апарат. Після реєстрації в податковій треба звернутися в ЦСО. Упродовж 5 робочих днів від дати оформлення довідки з ДФС РРО треба перевести у фіскальний режим роботи та опломбувати. На все це відведено 3 доби з дати інформування ЦСО клієнтом про отримання довідки. Результатом від ЦСО мають бути: акт введення РРО в експлуатацію та довідка про опломбування РРО (ф. 1-ЦСО, додаток 1 до Порядку № 547).

- Отримуємо реєстраційне посвідчення на РРО. Знову треба звернутися до ДФС та вручити інспектору завірену копію довідки про опломбування РРО та примірник акта з ЦСО. ДФС має надати реєстраційне посвідчення (ф. № 3-РРО) не пізніше наступного дня. Номер такого посвідчення має збігатися з фіскальним номером РРО. Дата реєстрації РРО – це дата внесення даних до інформаційної системи ДФС.

► Детальніше про особливості реєстрації РРО

Підставами для відмови ДФС у реєстрації можуть бути:

- РРО вже зареєстровано; модель (модифікація) РРО відсутня в Держреєстрі РРО; РРО не відповідає сфері застосування, яка зазначена у заяві;

- обраний ЦСО не має договору з виробником (постачальником) вашого РРО;

- документи подано не в повному обсязі;

- є дані про анулювання ліцензії на право здійснення відповідної діяльності

- відсутній документ на право власності або інший документ, що дає право на розміщення господарської одиниці, де використовуватиметься РРО;

- суб’єкт господарювання не перебуває на обліку в контролюючому органі за адресою господарської одиниці, де буде використовуватися РРО.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Що робити, коли РРО зламався

Можливі варіанти. РРО може вийти з ладу через несправність, відсутність зв'язку та електропостачання господарської одиниці, де його розміщено. Дозволено у такому разі здійснювати розрахункові операції без застосування основного реєстратора. Можливі 2 варіанти:

- використання Книги обліку розрахункових операцій (КОРО), зареєстрованої в органах ДФС (у разі, коли електроенергії немає або відсутній резервний РРО);

- використання резервного РРО за умови, що він був належним чином зареєстрований в органах ДФС (якщо електроенергія є, але робочий РРО вийшов з ладу).

► РРО зламався? Алгоритм дій дивіться тут!

Алгоритм дій при відключенні електроенергії та використання КОРО не більше 72 годин. У разі відключення електроенергії іншого варіанту, ніж КОРО не існує, тому необхідно:

- Підрахувати виручку.

- Записати її в РК із позначкою “службове внесення”.

- Заповнити графи розділів 1-5 з КОРО.

- Отримати гроші від покупця за товар.

- Заповнити РК.

- Віддати квитанцію разом зі здачею.

- При інкасації заповнити РК із позначкою “службова видача”.

- Заповнити розділ 2 КОРО наприкінці робочого дня.

- Підрахувати виручку після ввімкнення світла.

- Ввімкнути РРО .

- Вибити чек на суму виручки, отриманої за РК.

- Виконати X-звіт.

- Вибити чек “службова видача”.

- Надрукувати Z-звіт.

- Заповнити графи 5-10 розділу 2 КОРО.

- Заповнити графи 6-8 розділу 3 КОРО.

- Роздрукувати Z-звіт.

- Підклеїти Z-звіт.

Деякі пояснення до алогоритму:

- Х-звіт. Це денний звіт РРО без обнулення інформації пам’яті касового апарата. Призначення цього звіту показати, скільки проведено через РРО готівки (проконтролювати роботу касира). Найчастіше його друкують тоді, коли відбувається зміна касирів, або на вимогу перевіряючих, щоб перевірити, чи відповідає сума, яка зазначена в Х-звіті, фактичній сумі в скриньці РРО.

- Z-звіт. Це денний звіт з обнулення інформації в оперативній пам’яті та занесенням її до фіскальної пам’яті РРО. Він використовується для оприбуткування готівки, прийнятої через РРО (п. 2.6 Положення № 547), а також для запобігання перевищення максимальної тривалості зміни та блокування РРО. Дані звіти друкують кожний день, крім днів коли підприємство не використовує РРО взагалі та є відповідний наказ.

►Коли можна не роздруковувати Z-звіти на РРО

Також необхідно підтвердити факт вимикання електроенергії. Це може бути:

- акт виконаних ремонтних робіт, якщо це було з ініціативи підприємства;

- довідка від постачальника електроенергії, якщо відключення було зовнішнім.

Як бачимо, простіше дочекатися підключення електроенергії, якщо воно нетривале.

► Відповідальність за порушення при застосуванні РРО, КОРО та РК

Алгоритм дій при поломці РРО та використання КОРО. У разі використання КОРО при поломці РРО необхідно:

- Заповнити графи 1-2 розділу 4 КОРО.

- Реалізувати товар покупцю за допомогою розрахункових квитанцій (РК).

- Звернутися до ЦСО (письмово або засобами зв’язку в довільній формі). ЦСО має прийняти РРО разом з експлуатаційними документами, актом введення в експлуатацію та довідкою про опломбування (ф. № 1-ЦСО), далі представник ЦСО має зробити запис у КОРО й видати представнику користувача квитанцію, у якій зазначено характер несправності та дату прийняття РРО.

- Протягом 2-х робочих днів повідомити територіальний орган ДФС, у якому зареєстрований РРО.

- Представник ЦСО заповнює графи 3-5 розділу 4 КОРО (після ремонту). РРО має бути опломбований в установленому порядку. Користувачу знову надається довідка про опломбування (ф. № 1 ЦСО), у якій зазначають причину розпломбування та характер несправності.

- Заповнити графи 6 та 7 розділу 4 КОРО.

Слід зауважити, що ЦСО відводиться на ремонт всього 7 робочих днів (п. 2 ст. 14 Закону про РРО). Якщо ремонт затягується, то треба вводити належно зареєстрований на суб’єкта господарювання резервний касовий апарат.

► Форма № ЗВР-1: заповнюємо за шпаргалкою

Використання резервного РРО

Алгоритм дій при поломці основного РРО та використання резервного РРО. У разі роботи з резервним РРО необхідно виконати наступне:

- Узяти контрольну стрічку основного РРО.

- Ввести в резервний РРО суми розрахунків.

- Роздрукувати Z-звіт.

- Підклеїти Z-звіт у КОРО.

- Заповнити розділ 2 КОРО.

- Заповнити графи 1, 2 розділу 4 КОРО.

- Реалізувати товар покупцю.

- Представник ЦСО заповнює графи 3-5 розділу 4 КОРО (після ремонту).

- Заповнити графи 6 та 7 розділу 4 КОРО.

- Провести операцію “службова видача”.

- Надрукувати Z-звіт на резервному РРО.

- Заповнити розділ 2 КОРО.

- Оформити чек “службове внесення” в основному РРО.

- Перекласти гроші з резервного РРО до основного.

- Роздрукувати Z-звіт наприкінці дня.

- Підклеїти Z-звіт у КОРО.

► Часткова оплата продукції через POS-термінал: чи потрібен РРО

Що робити, якщо немає резервного РРО. Проблема може бути, наприклад, у разі затримки гарантійного ремонту основного РРО. ДФС на це дає відповідь: ЦСО повинен передати суб’єкту господарювання у такому разі власний підмінний РРО (лист ДФС від 02.11.2015 р. № 23229/6/99-99-22-07-03-15). Далі необхідно провести спільну реєстрацію даного РРО. В принципі, суб’єкту господарювання простіше та швидше використати власний резервний.

Знімаємо РРО з обліку

Коли знімають РРО з обліку. Зняття РРО з обліку може бути як добровільним, так і вимушеним. Добровільним зняття може бути:

- за бажанням суб’єкта господарювання;

- зміни власника РРО;

- викрадення РРО.

Вимушене зняття РРО з реєстрації відбувається, коли:

- вичерпано строк служби РРО, визначений у паспорті (формулярі) РРО;

- сплив визначений законодавством строк експлуатації РРО;

- РРО використовується за іншою сферою, ніж визначеною Держреєстром РРО;

- виявлено невідповідність модифікації, конструкції та/або версії внутрішнього програмного забезпечення реєстраторам, включеним до Держреєстру РРО;

- установчі документи суб’єкта господарювання згідно із судовим рішенням визнано недійсними;

- є судове рішення про ліквідацію або припинення суб’єкта господарювання через банкрутство тощо;

- фізична особа-підприємець померла або її оголосили померлою, визнали недієздатною або безвісно відсутньою, обмежили її цивільну дієздатність;

- органи контролю мають відомості з ЄДР щодо державної реєстрації припинення суб’єкта господарювання;

- є судове рішення про визнання недійсним договору оренди господарської одиниці.

► Як зареєструвати резервний РРО

Процедура відмови від РРО. При відмові від застосування РРО 2018 суб’єкт господарювання має виконати такі дії:

- розпломбовати РРО в ЦСО та отримати відповідну довідку ЦСО про розпломбування РРО (крім випадків установлення невідповідності конструкції та програмного забезпечення РРО документації виробника)

- подати до ДФС заяву про скасування реєстрації РРО (ф. № 5 РРО, додаток 5 до Порядку № 547), довідку ЦСО про розпломбування РРО, реєстраційне посвідчення. Якщо РРО був викрадений, то надається заява про скасування реєстрації та копія відповідного документа, отриманого з органу внутрішніх справ.

- протягом 5 кал. днів відповідним фахівцем територіального органу ДФС проводиться скасування реєстрації РРО шляхом внесення реєстраційного запису до Держреєстру РРО у ДФС.

- отримати у ДФС довідку про скасування реєстрації (ф. № 6 РРО, додаток 6).

У разі примусового припинення реєстрації орган ДФС за місяць до настання строку попереджає суб’єкта господарювання про необхідність проведення процедури скасування реєстрації РРО. Скасування реєстрації РРО проводиться органом ДФС не пізніше 2-х робочих днів з дня настання терміну виведення з експлуатації РРО.

Особливості використання РРО та робочі ситуації

Використання РРО в певних ситуація має свої особливості. Розглянем деякі з них.

► Оновлено Державний реєстр РРО

Розрахунки за товар через Інтернет. Якщо споживач замовив товар через Інтернет і розрахунок за нього було здійснено із застосуванням платіжних систем LiqPay, Portmone тощо (у тому числі і з ПТКС), суб’єкт господарювання зобов’язаний видати:

- розрахунковий документ встановленої форми (чек з РРО);

- відповідним чином оформлений гарантійний талон.

Під час повернення товару покупець звертається до представника інтернет-магазину та надає усі наявні документи, у тому числі чек з РРО та чек із ПТКС. При використанні ПТКС, повернення грошових коштів споживачу здійснюється у готівковій або безготівковій формі.

► Щодо застосування РРО при продажу електронних квитків

Відстрочені платежі та РРО. У разі проведення розрахунків за відстроченим платежем суб’єкти господарювання зобов’язані проводити розрахункові операції на повну суму прийнятих від покупця готівкових коштів через РРО з роздрукуванням відповідних розрахункових документів, що підтверджують виконання розрахункових операцій, та відповідають вимогам Закону про РРО. При цьому:

- у разі здійснення розрахункових операцій шляхом попередньої (авансової) оплати за товар (послугу), – у касовому чеку зазначається “передоплата товарів”;

- у разі проведення розрахунків за відстроченим платежем, – зазначається у касовому чеку “погашення кредиту”.

Попередньо касові апарати мають бути запрограмовані на використання даних режимів.

Остаточний розрахунок готівкою за відстроченим платежем проводиться через РРО з використанням режиму попереднього програмування найменування цін товарів (послуг) та обліку їх кількості.

► Чи оприлюднюють інформацію про реєстрацію РРО

Підприємство проводить передоплату через POS-термінал. РРО також має бути за загальним правилом. Суб’єкти господарювання, які проводять розрахункові операції у готівковій та/або безготівковій формі (із застосуванням платіжних карток тощо) під час продажу товарів (надання послуг) у сфері торгівлі, громадського харчування та послуг, мають застосовувати РРО (ч. 1 ст. 3 Закону про РРО).

Чи можна РРО орендувати? Суб’єкт господарювання може використовувати РРО на підставі договору оренди. Для реєстрації РРО в ДФС слід надати до інших документів копію документа, що підтверджує право користування РРО (п. 4 підрозділу 2 розділу ІІ Порядку № 547).

Виправлення помилкової розрахункової операції. Порядок № 547 у п. 7 розділу ІІІ роз’яснює, що скасування помилково проведеної через РРО суми розрахунку здійснюється шляхом реєстрації від’ємної суми.

Якщо алгоритм роботи РРО не забезпечує окремого накопичення у фіскальній пам'яті від’ємних сум розрахунків, дозволяється реєструвати видачу коштів (скасування помилкової суми) за допомогою операції “службова видача”.

Забороняється реєструвати через РРО від’ємні суми з використанням операції “сторно”.

►КМУ пропонує збільшити поріг обсягу операцій без РРО

Акт про видачу коштів складається, якщо сума коштів, на яку виправлена помилка, перевищує 100 грн (п. 8 розділу ІІІ Порядку № 547). Акт складається у довільній формі, де зазначаються дані про помилкову суму та реквізити розрахункового документа. Акт передається до бухгалтерії суб’єкта господарювання і зберігаються протягом 3-х років.

Отримання доходів платниками ЄП більше 1 млн грн. Якщо фізособа, що є платником єдиного податку (ЄП) отримує доходи лише безготівково, то встановлювати РРО не потрібно за будь-якого обсягу доходів. Однак, якщо обсяг доходів перевищує 1 млн грн і вирішено прийняти готівку, то це можна здійснити тільки через касовий апарат.

Отримання доходів платником ЄП менше 1 мільйона та добровільний РРО. Такі платники не зобов’язані використовувати РРО, але вони можуть зробити це добровільно (без переведення його у фіскальний режим роботи). Це право надається ст. 13 Закону про РРО. Однак, вони зобов’язані видавати товарний чек, якщо не використовують РРО. Невидача розрахункового документа – це покарання ч. 1 ст. 155 КпАП у вигляді штрафу від 34 до 85 грн.

Торгівля власною продукцією та РРО. Якщо підприємства торгують продукцією власного виробництва, застосовувати РРО не потрібно за дотримання одночасно таких умов:

- проведення розрахунків у касах підприємств;

- використання для розрахунків прибуткових і видаткових касових ордерів (типові форми КО-1, КО-2 з Положення про ведення касових операцій у національній валюті в Україні, затвердженого постановою Правління НБУ від 15.12.2004 р. № 637).

► Чи включається запис з інкасації готівки до касової книги підприємства

Обов’язково треба застосовувати РРО навіть при торгівлі продукцією власного виробництва у таких випадках:

- якщо це підприємство торгівлі і громадського харчування;

- при продажу технічно складних побутових товарів, які підлягають гарантійному ремонту незалежно від того, чи є вони для продавця продукцією власного виробництва. Це, зокрема, непродовольчі товари широкого вжитку (прилади, машини, електропобутові пристрої).

Платники ЄП, які здійснюють монтаж технічно складних виробів. Існує роз’яснення ДФС в ІПК від 14.06.2017 р. №637/Г/99-99-14-05-01-14/ІПК. Тут треба розрізняти дві ситуації:

- продавець здійснює монтаж технічно складних товарів з використанням своїх матеріалів. За підсумками проведеної роботи буде проводитись розрахунок із замовником як за власне проведені монтажні роботи, так і за обладнання, яке було змонтоване підрядником замовнику. РРО необхідний у разі готівкового розрахунку. При цьому у платника ЄП виникають дві окремі операції: з виконання робіт та продажу товарів. У касовому чеку необхідно відображати виконані роботи та продані товари окремо. У разі безготівкового розрахунку РРО у такому разі не потрібний;

- якщо продавець лише виконує роботи з монтажу технічно складних товарів. Готівковий розрахунок за проведення таких робіт можна проводити без застосування РРО. Але це тільки у разі, якщо фізособою-підприємцем не перевищено обсяг доходів у 1 млн грн або він не застосовує РРО добровільно.

► Як єдиноподатнику визначити граничний обсяг доходу для застосування РРО

Складаємо податкову накладну за щоденними підсумками за допомогою РРО. У п. 201.4 ПКУ зазначено, що податкова накладна може бути складена за щоденними підсумками операцій, при:

- здійсненні постачання товарів чи послуг кінцевому споживачеві, що не є платником податків, розрахунки за які проведені через касу/РРО або платіжний пристрій;

- наданні платникам податків касових чеків, в яких міститься сума поставлених товарів чи послуг, а також загальна сума нарахованих податків із визначенням фіскального та податкового номерів постачальника.

► Порядок заповнення податкової накладної 2018

Податкова накладна за щоденними підсумками складається на підставі показників РРО і вноситься до щоденного підсумку обсягів проданих товарів з урахуванням як коштів отриманих за продані товари, так і коштів що були повернені за видані товари.

Скачати бланки

- Форма № 1-РРО Заява про реєстрацію реєстратора розрахункових операцій

- Форма № 2-РРО Довідка про резервування фіскального номера реєстратора розрахункових операцій

- Форма № 3-РРО Реєстраційне посвідчення

- Форма № 4-РРО Заява про скасування реєстрації реєстратора розрахункових операцій

- Форма № 5-РРО Рішення про скасування реєстрації реєстратора розрахункових операцій

- Форма № 6-РРО Довідка про скасування реєстрації реєстратора розрахункових операцій

Стаття підготовлена за матеріалами журналу "Головбух"