Ставка ПДФО

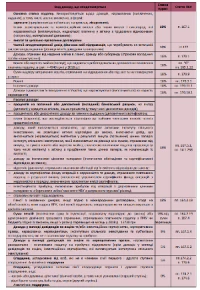

Ставка ПДФО у 2018 році залишається без змін. Основною є ставка 18%, що стосується, в першу чергу, зарплати. Нижче у таблиці наведено інші види доходів та відповідні ставки ПДФО, які застосовуються відносно них. Вебінари для бухгалтерів 2026

Податковий агент

ПК в пп. 4.1.180 визначає податкового агента як особу, яка зобов’язана нараховувати, утримувати та сплачувати ПДФО до бюджету від імені та за рахунок фізособи з доходів, що виплачуються такій фізособі, вести податковий облік, подавати податкову звітність та нести відповідальність за порушення. Податковим агентом можуть бути:

- юрособи;

- самозайняті особи;

- представництва нерезидентів - юросіб;

- інвестори (оператори) за угодою про розподіл продукції.

По зарплаті ПКУ містить пряму вказівку, що за нарахування ПДФО 2018 та утримання ПДФО відповідає роботодавець (п.171.1 ПКУ), незалежно від того чи це юрособа, чи фізособа-підприємець.

Коли фізособа платить “сама за себе”? Фізособи не є податковими агентами, якщо не мають статусу суб’єкта підприємницької діяльності та не зареєстровані в органах ДФС як особи, які провадять незалежну професійну діяльність. Вони самостійно відповідають за сплату ПДФО у випадках, коли джерело виплати належить також особам, які також не є податковими агентами, наприклад:

- платіж однієї фізособи іншій за певні послуги (обидві сторони не зареєстровані як підприємці);

- дарування майна однією фізособою іншій;

- якщо дохід отримано закордоном тощо.

Виплата доходу підприємцям. Податковому агенту не треба утримувати ПДФО, якщо платіж здійснюється:

- підприємцю на загальній системі оподаткування (виплата доходу від здійснення ним підприємницької діяльності);

- підприємцю на сплаті єдиного податку.

В усіх таких випадках фізособа-підприємець має надати копію документу, що підтверджує її держреєстрацію відповідно до закону як суб’єкта підприємницької діяльності.

Виплата зарплати підприємцю. Цей виняток не поширюється на виплату підприємцю доходу у вигляді зарплати. У такому разі роботодавець є податковим агентом та має зобов’язання здійснити утримання та сплату ПДФО. Також це правило не застосовується у разі нарахування (виплати) доходу за виконання певної роботи (надання послуги) за цивільно-правовим договором, коли встановлено, що відносини за таким договором фактично є трудовими, а сторони договору можуть бути прирівняні до працівника чи роботодавця відповідно (листи ГУ ДФС у м. Києві від 27.12.2016 № 27080/10/26-15-13-02-16, № 27081/10/26-15-13-02-16, № 27082/10/26-15-13-02-16, № 27083/10/26-15-13-02-16).

Військовий збір та податкові агенти. Крім ПДФО вищезгадані податкові агенти зобов’язані сплачувати і військовий збір (ВЗ). Об’єктом оподаткування військовим збором є зокрема місячний оподатковуваний дохід (у т.ч. зарплата), роялті, інші доходи визначені ст. 163 ПК.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Податкова соціальна пільга

Податкова соціальна пільга (ПСП) – це та сума, яка зменшує базу оподаткування ПДФО при нарахуванні заробітної плати (ЗП). Чим більша ПСП, тим менший ПДФО буде сплачено по працівнику.

Базова ПСП встановлюється у розмірі, що дорівнює 50% розміру прожиткового мінімуму для працездатної особи (у розрахунку на місяць), встановленому законом на 1 січня звітного податкового року (пп. 169.1.1 ПК). Прожитковий мінімум для працездатної особи у січні 2018 р.: 1762,00 грн. Отже, базова ПСП для 2018 р. 881,00 грн (=1762,00×0,5). Збільшення прожиткового мінімуму протягом року не впливає на ПСП. Для окремих категорій встановлюються підвищені ПСП (150% та 200% від базової):

Застосовувати ПСП можна тільки, якщо зарплата, нарахована працівнику за місяць не перевищує суми, що дорівнює розміру місячного прожиткового мінімуму, діючого для працездатної особи на 1 січня звітного податкового року, помноженого на 1,4 та округленого до найближчих 10 грн (пп. 169.4.1 ПКУ). У 2018 р. такий граничний рівень доходу (ГРД) становить 2470,00 грн (= 1762,00×1,4 = 2466,80 грн ≈ 2470 грн).

ПСП застосовується до доходу виключно у вигляді зарплати. Відпускні та лікарняні також належать до зарплати (абз. 3 пп. 169.4.1 ПКУ). При оподаткування ПДФО інших доходів, наприклад, виплат за цивільно-правовими договорами, оподаткуванні доходів ФОП від підприємницької діяльності тощо ПСП не застосовується.

Всі пільги з ПДФО

В цілому повного звільнення від ПДФО не існує. Існують лише деякі послаблення в його розрахунку та сплаті. До таких послаблень слід віднести:

- ПСП “на дітей” – кратне збільшення базової ПСП та ГРД одному з батьків у разі утримання 2-х чи більше дітей віком до 18 років (для 3-х дітей ПСП складатиме 2643 грн (=881,00×3), а ГРД 7410,00 грн (=2470,00×3);

- ПСП “на дітей” для одинокої матері (батька) – 1321,50 грн в розрахунку на дитину;

- ПСП “на дітей-інвалідів” – 1321,50 грн в розрахунку на дитину-інваліда;

- підвищені ПСП для окремих категорій платників податку (пп. 169.1.3-169.1.4 ПК);

- доходи, які не оподатковуються ПДФО (ст. 165 ПК);

- податкова знижка (ст. 166 ПК).

При використанні даних послаблень може в деяких випадках наставати ситуація навіть відсутності ПДФО, наприклад, у багатодітних батьків.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Приклад 1. Відсутність ПДФО

Працівниця подала заяву на отримання ПСП за сумісництвом та має 3-х дітей. Сума нарахованого доходу за сумісництвом 2500,00 грн.

База оподаткування: 2500,00 – 3×881,00 = -143,00 грн

Однак, буде ВЗ: 2500 × 0,015 = 37,50 грн.

Доходи, які не оподатковуються ПДФО. Такі доходи також існують і детально визначені у ст. 165 ПКУ. Нагадаємо, що до них зокрема належать:

- суми видані під звіт, якщо вони вчасно повернуті;

- сума грошового або майнового утримання чи забезпечення військовослужбовців строкової служби, передбачена законом, яка виплачується з бюджету чи бюджетною установою;

- аліменти, що виплачуються платнику податку згідно з рішенням суду або за добровільним рішенням сторін у сумах, визначених згідно із Сімейним кодексом України.

З 2018 р. тут добавляється новий пункт, по якому існує звільнення від сплати ПДФО:

- вартість путівок на відпочинок, оздоровлення та лікування, у тому числі на реабілітацію інвалідів, на території України платника податку та/або його членів сім’ї першого ступеня споріднення, які надаються його роботодавцем – платником податку на прибуток підприємств безоплатно або із знижкою (у розмірі такої знижки) один раз на календарний рік та за умови, якщо вартість путівки (розмір знижки) не перевищує 5 розмірів мінзарплати, встановленої на 1 січня звітного податкового року (пп. 165.1.35 ПКУ).

Податкова знижка. Податкова знижка – це та сума, на яку дозволяється зменшити загальний річний оподатковуваний дохід платника податку отриманого у вигляді зарплати. До неї входять певні документально підтверджені витрати.

Що це дає? Податкова знижка дозволяє здійснити перерахунок ПДФО, який було сплачено протягом звітного року та повернути назад частину уже утриманого податку.

Податкова знижка не поширюється на доходи, що не є зарплатою, чи прирівняними до неї виплатами:

- підприємницькі доходи;

- доходи від провадження незалежної професійної діяльності;

- грошове забезпечення військовослужбовців;

- винагорода за цивільно-правовим договором тощо.

Витратами, які включаються до податкової знижки є:

- проценти за користування іпотечним кредитом (пп. 166.3.1 ПКУ);

- пожертвування, благодійні внески (пп. 166.3.2 ПКУ);

- плата за навчання у вищи та професійно-технічних навчальних закладах (пп. 166.3.3 ПКУ);

- страхові платежі, внески на недержавне пенсійне забезпечення (пп. 166.3.5 ПКУ);

- оплата вартості допоміжних репродуктивних технологій (пп. 166.3.6 ПКУ);

- витрати на переобладнання транспортного засобу (пп. 166.3.7 ПКУ);

- витрати на будівництво (придбання) доступного житла (пп. 166.3.8 ПКУ).

Форма 1ДФ

Податковий розрахунок сум доходу, нарахованого (сплаченого) на користь фізичних осіб, і сум утриманого з них податку (форма 1ДФ) насьогодні діє на основі наказу Мінфіну від 13 січня 2015 року № 4. Цим же наказом затверджений порядок її заповнення (далі – Порядок № 4). Ця форма має статус податкової декларації (пп. 46.1 ПК). Форма 1ДФ містить повну інформацію про суми доходів, нарахованих (виплачених) будь-якій фізособі, і про суми ПДФО та ВЗ, утриманих з таких доходів.

Хто складає та подає 1ДФ. Форму № 1ДФ подають до органу ДФС усі без винятку особи зі статусом податкового агента, які нараховують (виплачують) фізособі дохід (п. 1.3 Порядку № 4). Філії, що наділені повноваженнями нараховувати своїм працівникам зарплату, утримувати та перераховувати ПДФО та ВЗ, подають форму № 1ДФ до органів ДФС за своїм місцезнаходженням.

Строки подання. Форма № 1ДФ подається окремо за кожний квартал протягом 40 кал. днів, що настають за останнім днем звітного кварталу (п. 2.1 Порядку № 4). У 2018 р. для подачі форми 1 ДФ за IV квартал 2017 р. це буде 9 лютого.

Способи подання. Форму № 1ДФ можна подавати в електронному вигляді, надіслати поштою (листом із повідомленням про вручення) або здати особисто.

Відповідальність. У разі неповної або сплати сум ПДФО та ВЗ, вони стягуються до бюджету разом зі сплатою штрафів і пені. За подачу з недостовірними відомостями або помилками форми 1ДФ податковий агент притягається до відповідальності, передбаченої п. 119.2 ПКУ: штраф у розмірі 510 гривень, повторно протягом року – 1020 грн.

Декларація про доходи

Обов’язок декларувати доходи прописаний ст. 67 Конституції України та п. 179.1 ПКУ. Декларацію про майновий стан і доходи громадяни подають до ДФС за своєю податковою адресою. Податковою адресою є місце проживання фізособи, за яким вона стає на облік в органі ДФС як платник податків (п. 45.1 ПКУ).

Строки подання декларації. Декларацію за 2017 р. треба подати до 1 травня 2018 р. (останній день – 30 квітня 2018 р.) (пп. 49.18.4 ПКУ). Інші строки передбачені:

- для осіб, які хочуть отримати податкову знижку – подати до кінця 2017 р. (якщо вони мають доходи протягом 2017 р., які є обов’язковими для декларування, то треба подати також декларацію повторно у 2018 р. в установлені строки);

- для осіб-резидентів, які виїжджають за кордон на постійне місце проживання – не пізніше ніж за 60 кал. днів до від’їзду (незалежно від виду отриманих доходів);

- для фізичних-осіб підприємців, які перебувають на загальній системі оподаткування протягом 40 кал. днів, що настають за останнім календарним днем звітного року, тобто останній день подачі декларації за 2017 р. – 9 лютого 2018 р. (пп. 49.18.5 ПКУ).

Способи подачі декларації. Декларація подається особисто, поштою або в електронній формі (не пізніше закінчення останньої години останнього дня подачі).

Строки сплати ПДФО по декларації. Суму ПДФО та ВЗ за звітний податковий період фізособи – платники податків визначають самостійно в поданій ними декларації (п. 178.7 ПКУ). Сплатити податок за 2017 р. треба до 1 серпня 2018 р. Це значить, що останній термін сплати ПДФО і ВЗ за 2017 р. є 31 липня 2018 р. (вівторок).

Як перевірити ПДФО, утриманий із зарплати

Граничним строком сплати ПДФО для ФОП на загальній системі буде 19 лютого 2018 р. (10 днів після граничного строку подачі декларації).

Хто звільнений від подачі декларації? Від обов’язку декларувати звільняються особи, які отримали доходи (п. 179.2 ПКУ):

- тільки від податкових агентів;

- від продажу (обміну) майна, дарування та сплатили податок при нотаріальному посвідченні договору;

- у вигляді об’єктів спадщини, які обкладаються податком за нульовою ставкою або з яких уже сплачено податок.

Також звільняються такі особи, що:

- є неповнолітні або недієздатні, що знаходяться на утриманні інших осіб (декларацію подає опікун або піклувальник);

- утримуються під арештом, засуджені або позбавлені волі;

- оголошені в розшук;

- проходять строкову військову службу на кінець 2017 р.;

- померли (у цьому разі декларацію подає спадкоємець).

Відповідальність. За неподання або несвоєчасне подання декларації, а також при включенні до декларації неправдивих даних, при неналежному обліку доходів і витрат платник податку сплачує штраф від 51 до 136 грн (ст. 1641 КУпАП).

Несвоєчасна сплата задекларованого ПДФО карається штрафом:

- 10% від суми податкового боргу – за прострочення сплати до 30 кал. днів включно;

- 20% від суми податкового боргу – за прострочення більше 30 кал. днів.

Крім того, сплачується пеня, яка нараховується на суму податкового боргу за кожний кал. день прострочення з розрахунку 120% річних облікової ставки НБУ.

Які виплати оподатковуються

У 2018 році декларацію про майновий стан і доходи за результатами 2017 р. обов’язково подають такі особи і з такими доходами:

- фізособи, які в 2017 р. отримали від особи, яка не є податковим агентом (пп. 168.2.1 ПКУ) такі доходи, як:

- орендна плата від здачі в оренду нерухомого майна фізособі, яка не є суб’єктом госпдіяльності (пп. “а” 170.1.5 ПКУ);

- доходи отримані від відчуження майна за рішенням суду (пп. “б” 172.5, п. 173.4 ПКУ); вартість успадкованого майна (п. 174.3 ПКУ);

- вартість подарунків, якщо вони перевищують 800,00 грн у 2017 р. (п. 174.6 ПКУ);

- особи, які отримали у 2017 р. доходи, які не обкладалися ПДФО при їх нарахуванні та виплаті, наприклад:

- прибуток від операції з інвестиційними активами (акціями, цінними паперами, корпоративними правами) (пп. 170.2.6 ПКУ);

- випадки недоплати ПДФО, нарахованого при звільненні працівника на суму, видану платникові податку під звіт і не повернену в установлені строки (пп. 170.9.1 ПКУ); недоплата ПДФО, яка виникла внаслідок перерахунку ПДФО, здійсненого податковим агентом при звільненні працівника (пп. 169.4.4 ПКУ); недоплата ПДФО, що виникла у платника податків у зв’язку з незаконним застосуванням ПСП (якщо сума недоплати не була повністю утримана податковим агентом) (пп. 169.2.4 ПКУ);

- фізособи, які отримали доходи у 2017 р. від продажу власної сільськогосподарської продукції (пп. 165.1.24 ПКУ);

- фізособи, які отримали в 2017 р. іноземні доходи (пп. 170.11.1 ПКУ);

- фізособи, які отримали в 2017 р. дохід від провадження незалежної професійної діяльності (адвокати, нотаріуси, аудитори, художники тощо) (п. 178.4 ПКУ);

- іноземні громадяни, які у 2017 р. отримали статус резидента України (пп. 170.10.4 ПКУ);

- інші випадки, наприклад, списання заборгованості (пп. 164.2.7, пп. 164.2.17 ПКУ), отримання цільової або нецільової благодійної допомоги, яка не була оподаткована чи не використана (пп. 170.7.3, пп. 170.7.5 ПКУ).

ПДФО з дивідендів

Дивіденди – це платежі, які (пп. 14.1.49 ПКУ):

- здійснюється юрособою на користь власника корпоративних прав, інвестиційних сертифікатів та інших цінних паперів, у зв’язку з розподілом частини прибутку, розрахованого за правилами бухобліку.

- здійснюється юрособою на користь її засновника та/або учасника (учасників) у зв’язку з розподілом чистого прибутку (його частини).

Якщо виплата дивідендів відбувається фізособам, то оподаткування у 2018 р. відбувається таким чином:

- ПДФО 9% – дивіденди, які нараховуються нерезидентами, інститутами спільного інвестування по акціях та/або інвестиційних сертифікатах, корпоративних правах;

- ПДФО 9% – дивіденди, що нараховуються неплатниками податку на прибуток (наприклад, платниками єдиного податку);

- ПДФО 5% – в усіх інших випадках;

- ВЗ 1,5% – для всіх фізосіб в усіх випадках (пп. 1.2 п. 161 підрозділу 10 розділу XX).

При цьому не має значення, за який період виплачуються дивіденди – оподаткування здійснюється за вищенаведеними ставками (індивідуальна податкова консультація ДФС від 23.08.2017 р. № 1719/6/99-99-13-02-03-15/ІПК).

ПДФО та ВЗ сплачуються до бюджету:

- під час виплати дивідендів;

- протягом 3-х банківських днів з дня, що настає за днем такої виплати (надання) – якщо дивіденди надаються у негрошовій формі або виплачуються готівкою з каси податкового агента, податок сплачується (перераховується) до бюджету.

Реінвестиція дивідендів. Це ситуація, коли дивіденди не виплачуються, а спрямовуються на збільшення статутного капіталу. ПДФО та ВЗ не сплачується у разі, якщо не змінюються пропорції часток учасників (п. 165.1.18 ПКУ).

ПДФО і дивіденди

Оподаткування депозитів фізичних осіб

У 2018 р. все має залишитися без змін. Оподаткування відсотків по депозитах є різновидом оподаткування пасивних доходів, по яким застосовується ставка 18%. Серед пасивних доходів пп. 14.1.268 ПКУ зокрема розглядає:

- проценти на поточний або депозитний (вкладний) банківський рахунок, на вклад (депозит) у кредитних спілках, інших процентів (у тому числі дисконтних доходів);

- процентний або дисконтний дохід за іменним ощадним (депозитним) сертифікатом.

Податковим агентом у такому разі виступає банк або кредитна спілка.

Відсотки, які не оподатковуються. Не оподатковуються доходи у вигляді процентів на поточні банківські рахунки, за якими на користь фізичних осіб здійснюються виключно виплати заробітної плати, стипендій, пенсій, соціальної допомоги та інших передбачених законом соціальних виплат (пп. 165.1.41 ПКУ).

Оподаткування пенсій

Пенсії бюджетні. В цілому пенсії, що отримуються з ПФУ не оподатковуються і в 2018 р. Винятком є обмеження пп. 164.2.19 ПКУ щодо пенсій (включаючи суму їх індексації, нараховану відповідно до закону) або щомісячного довічного грошового утримання, отримуваних платником податку з ПФУ чи бюджету: оподатковуються за ставкою 18% сума, що перевищує розмір перевищує 10 розмірів прожиткового мінімуму для осіб, які втратили працездатність (у розрахунку на місяць), встановленого на 1 січня звітного податкового року. У 2018 р. дана сума становитиме 13730 грн (=1373×10). Це ж саме стосується ВЗ. Він сплачується (1,5%) також у разі перевищення даної межі.

Вищенаведене не стосується пенсій, призначених учасникам бойових дій, інвалідам війни та особам, на яких поширюється чинність ст. 10 ЗУ “Про статус ветеранів війни, гарантії їх соціального захисту”.

Пенсії приватні. Такі пенсії входять до загального місячного оподатковуваного доходу (пп. 164.2.15 ПКУ) та оподатковуються повністю на загальних підставах (18%). Сюди належать суми страхових виплат, страхових відшкодувань, викупних сум або пенсійних виплат, що сплачуються платнику податку за договорами довгострокового страхування життя (у тому числі за договорами страхування довічних пенсій) та недержавного пенсійного забезпечення, за договорами пенсійного вкладу, договорами довірчого управління.

Оподаткування зарплати

У загальному випадку при доході меншому за 2470 грн розрахунок податку у 2018 р. має вигляд:

ПДФО = (ЗП – 881,00)×18%; ВЗ = ЗП×1,5%

У разі, якщо зарплата працівника перевищує 2470 грн у 2018 р., то розрахунок податків має вигляд:

ПДФО = ЗП×18%; ВЗ = ЗП×1,5%

Нагадуємо, що при наявності 2-х чи більше дітей віком до 18 років ГРД та ПСП збільшуються кратно кількості дітей.

Сплата ПДФО та ВЗ. Сплата ПДФО та ВЗ до бюджету одночасно з поданням до банку документів на одержання коштів для виплати належних платникам податків доходів, тобто разом з виплатою зарплати (пп. 168.1.2 ПКУ).

Приклад 2.

ПСП застосовується на працівника Працівник працює за основним місцем роботи з посадовим окладом 4500 грн в умовах неповного робочого часу (4 год за день). Норма тривалості робочого часу за січень 2018 р. – 168 год. За січень 2018 р. працівник відпрацював 84 год.

Нарахована зарплата 4500×84/168 = 4500×0,5 = 2250,00 грн. Отже, ПСП застосовується, так як 2250,00

- ПДФО = (2250,00 – 881,00)×18% = 1369,00 ×18% = 246,42 грн;

- ВЗ = 2250,00×1,5 % = 33,75 грн;

- ЗП до видачі: 2250,00 – 246,42 – 33,75 = 1969,83 грн.

Приклад 3. ПСП застосовується на дітей

Мати 2-х дітей віком до 18 років має суму місячного доходу у вигляді зарплати за січень 2018 р. – 4900,00 грн. За умови відсутності заяви на отримання ПСП “на дітей” працівниця на ПСП не має права, так як 4900 > 2470. У разі ж наявності відповідної заяви, таке право є, так як 4900 грн ПСП “на дітей”. В результаті маємо:

- ПДФО = (4900,00 – 1762,00)×18% = 564,84 грн;

- ВЗ = 4900,00×1,5% = 73,50 грн;

- зарплата до видачі: 4900,00 – 564,84 – 73,50 = 4261,66 грн.

Приклад 4. ПСП не застосовується

Працівниці з прикладу 3 підняли оклад на 100 грн і тепер він становить 5000,00 грн. ПСП тепер застосувати не можна, так як 5000 > 4940. В результаті маємо такі розрахунки:

- ПДФО =5000,00×18% = 900,00 грн;

- ВЗ = 5000,00×1,5% = 75,00 грн;

- зарплата до видачі: 5000,00 – 900.00 – 75,00 = 4025,00 грн.

Як бачимо з прикладу, підвищення зарплати – це не завжди добре для працівника. В результатів підвищення окладу на 100 грн працівниця стала отримувати “на руки” менше на 236,66 грн через втрату подвійної ПСП.

Стаття підготовлена за матеріалами журналу "Головбух"