Заповнення форми № 1ДФ

Хто подає форму 1ДФ

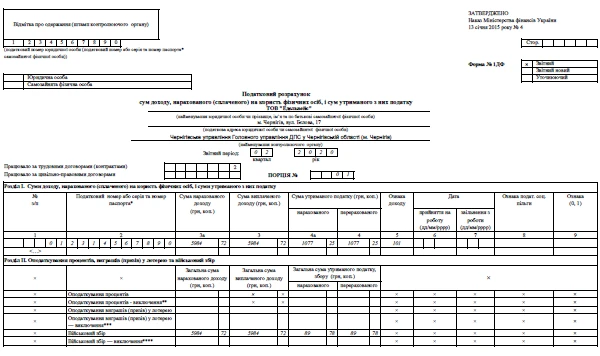

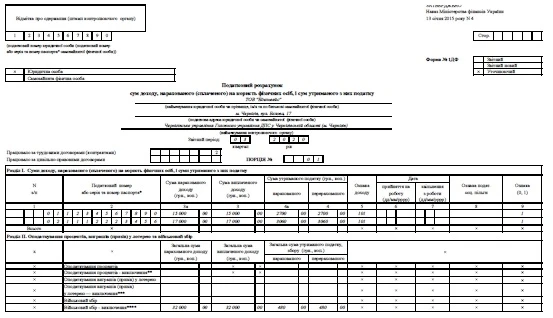

Повна назва цього звіту, який бухгалтери називають формою 1ДФ – Податковий розрахунок сум доходу, нарахованого (сплаченого) на користь фізичних осіб, і сум утриманого з них податку. Його затверджено наказом Мінфіну від 13.01.2015 р. № 4. Цим же наказом затверджений і Порядок заповнення та подання форми 1ДФ (далі – Порядок № 4).

Увага: Форма 1ДФ має статус декларації та її подають усі податкові агенти, які виплачують доходи фізособам

Звіт подають усі суб’єкти господарювання, які зобов’язані нараховувати, утримувати та сплачувати ПДФО та військовий збір (ВЗ) від імені фізосіб, яким вони виплачують доходи. Таких суб’єктів називають податковими агентами і ними можуть бути юрособи, ФОП та особи, які здійснюють незалежну професійну діяльність. Їх організаційно-правовий статус і система оподаткування значення не мають. Наприклад, податковими агентами є:

- усі роботодавці;

- отримувачі послуг від фізосіб на основі цивільно-правових договорів (ЦПД) за виконані роботи, надані послуги;

- банки по відсоткам на депозити;

- нотаріуси, які оформляють спадщину, операції з нерухомістю;

- орендарі, що користуються орендованим у фізосіб майном, наприклад при виплаті доходів фізособам за здавання ними в оренду (суборенду, емфітевзис) земельних ділянок, земельних ділянок, паїв (п. 168.4.9 ПКУ).

Форма 1ДФ строки подання

Коли. Форму № 1ДФ податкові агенти подають щокварталу протягом 40 календарних днів, що настають за останнім днем звітного кварталу (п. 2.1 Порядку № 4). Якщо гранична дата подання звіту — вихідний або святковий день, останнім днем подання буде наступний після нього робочий день. Так, за ІІІ квартал 2020 року треба відзвітувати до 09 листопада 2020 року, включно (понеділок).

Куди. Податкові агенти подають звіт за місцем свого розташування (пп. “б” п. 176.2 ПКУ). Це значить, ФОП та незалежники – за місцем свого проживання, а юрособи – за своїм місцем знаходження.

Куди подавати відокремленим підрозділам. Тут ситуація залежить від тих прав, якими наділено філію чи відокремлений підрозділ щодо нарахування зарплати, утримання та перерахування ПДФО та військового збору:

- якщо наділені таким правом – вони мають самостійно подавати форму № 1ДФ до органу ДПС за своїм місцезнаходженням;

- якщо ні – звітує юрособа і подає форму № 1ДФ як окрему порцію (так називаються відокремлені частини форми 1ДФ, можна сказати “томи”) до органу ДПС за своїм місцезнаходженням та надсилає копію до органу ДПС, де знаходиться відокремлений підрозділ. У такій порції мають бути відомості про фізосіб-працівників такого підрозділу.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Якщо доходів за квартал не було

Дійсно може постати така ситуація, що доходів не було. Наприклад, ФОП має одну працівницю, яка пішла в декрет і нову не наймав. Також ситуація актуальною стала під час весняного карантину 2020, коли були дозволені відпустки без збереження зарплати на весь період карантину. Не винятком тут може бути й ІІІ квартал 2020 – у різних підприємств та у різних регіонах ситуація через адаптивний карантин своя.

Якщо доходи не нараховувалися то форму 1ДФ можна не подавати (пп. “б” п. 176.2 ПКУ, п. 2.2. Порядку № 4, також роз’яснення ГУ ДФС у Запорізькій області).

Формат подачі звіту № 1ДФ

Штатна чисельність працівників юридичної особи | Скільки порцій подавати |

до 1000 осіб | єдиним документом однією порцією |

більше 1000 осіб | можна подати кількома порціями, кожна порція є окремим податковим розрахунком зі своїм номером |

Форму № 1ДФ можна подати в один зі способів:

- в електронному вигляді за наявності ключів КЕП;

- на папері разом з електронною формою на флешці або диску;

- лише в паперовій формі, якщо в ньому не більше ніж 10 рядків.

Паперову форму № 1ДФ можна надіслати до ДПС поштою (листом із повідомленням про вручення) або подати особисто.

Якщо форма подається у паперовому вигляді, то має бути 2 примірники (п. 2.3 Порядку № 4) Один з них повертається з підписом особи, яка відповідає за приймання розрахунку, штампом і поставленим номером на порції.

Форма 1ДФ приклад заповнення

Форма 1ДФ - порядок заповнення

Розглянемо тепер як підготувати та заповнити цей розрахунок.

Назва (код) реквізиту | Заповнення |

Заголовна частина | |

Реквізит “Працювало за трудовими договорами (контрактами)” | Вказуємо кількість осіб, які у звітному періоді працювали за трудовими договорами (контрактами) у податкового агента. Сюди входять як працюючі за основним місцем роботи, так і зовнішні сумісники (ЗІР 103.25). Якщо кількість працівників протягом звітного періоду змінювалася, то вказують їх максимальну кількість за період (ЗІР 103.25). У цю кількість не включають працівниць, які знаходяться у відпустках у зв’язку з вагітністю та пологами і для догляду за дитиною до 3-х років (або 6 років) незалежно від того, чи був їх виплачений дохід (роз’яснення ЗІР 103.25). Також тут не наводяться працівники у відпустці без збереження зарплати за весь період та особи, які призвані на військову службу (ЗІР 103.25). Цей реквізит заповнюється тільки для першої порції розрахунку. |

Реквізит “Працювало за цивільно-правовими договорами” | Вказуємо кількість осіб, які отримували доходи від податкового агента за цивільно-правовими договорами. Цей реквізит заповнюється тільки для першої порції розрахунку. Сюди не включаються ФОП, а також ті особи, які отримували доходи за договорами оренди нерухомого (рухомого) майна (роз’яснення ЗІР 103.25). |

Реквізит “Порція №” | Порція – це поділ звіту на частини. Кількість порцій залежить від кількості працюючих:

Якщо кількість працюючих не перевищує 1000 осіб, то в правій клітинці ставимо “1”. Прочерків ставити не потрібно. |

Реквізит “Тип податкового агента” | Проставляємо відмітку “Юридична особа” чи “Самозайнята особа” |

Квартал, рік | Квартал ставимо числами: 01, 02, 03, 04. Ставимо рік. Ніяких крапок між цифрами ставити не потрібно. |

Найменування та податкова адреса податкового агента | Вписуємо найменування юрособи або прізвище, ім’я, по-батькові повністю фізособи-підприємця. При цьому якихось дописок типу “ФОП” тощо робити тут не потрібно. Вказуємо податкову адресу агента. |

Контролюючий орган | Вписуємо найменування контролюючого органу, якому подається звіт. |

Як заповнити розділ І форми 1ДФ Розділ 1. Суми доходу, нарахованого (сплаченого) на користь фізичних осіб, і суми утриманого з них податку | |

№ з/п (1) | Відображаємо номер рядка, що заповнюється. Нумерацію здійснюємо послідовно. |

Податковий номер або серія та номер паспорта (2) | Вказуємо реєстраційний номер облікової картки платника податку. Паспорт можна вказувати тільки, якщо фізособа має релігійні переконання та про це стоїть відповідна відмітка у самому паспорті. Заповнюємо зліва направо без пропусків та пробілів. |

Сума нарахованого доходу (грн, коп.) (3а) | Відображаємо суму доходу, який був нарахований фізособі за звітний квартал (у грн з копійками). Сума вказується повністю (“брудними”), тобто віднімати ПДФО та ВЗ не потрібно. Права комірка в гр. 3а та інших подібних графах призначена для відображення копійок (крапку чи кому при цьому ставити не потрібно). Доходи відображаємо в розрізі їх ознак (ознаки наведено в коментарі нижче до гр. 5). Кожна сума доходу за певною ознакою вказується окремо. Якщо працівник отримував декілька різних доходів, то на нього заповнюється декілька рядків з різними кодами ознак (графа 5), але однаковими ідентифікаційними номерами у графі 2. Якщо нараховувався дохід у натуральній формі, то суму нарахованого доходу слід показати з урахуванням натурального коефіцієнта 1,291951 (п. 164.5 ПКУ, а також роз’яснення ДПС 103.25 ЗІР, 1,29195= 1/(1–0,18)). |

Сума виплаченого доходу (грн, коп.) (3) | Відображаємо суму виплаченого доходу фізособі (у грн з копійками). Сума зазначається повністю, – віднімати ПДФО та ВЗ не потрібно. Якщо фізособі зарплату чи інший дохід виплатили у повній сумі, то сума гр. 3а = сумі гр. 3. Якщо виплата зарплати відбувається в іншому місяці, ніж її нарахування, то необхідно включати її виплату до того періоду, в якому вона була нарахована. Наприклад, якщо зарплата за вересень була виплачена у жовтні (до 7 жовтня), то її виплату відображаємо в гр. 3 розрахунку за ІІІ квартал. |

Сума утриманого податку (грн, коп.): нарахованого (4а) перерахованого (4) | Вносимо суму ПДФО (у грн з копійками), нарахованого та утриманого в розрізі ознак доходу та ознак податкової соціально пільги. У гр. 4 вказуємо суми сплаченого ПДФО (у грн з копійками) за аналогічним правилом до гр. 3: сума сплаченого ПДФО відображається в тому періоді, до якого вона відноситься, при регулярній виплаті зарплати. Тобто, ПДФО сплачений у жовтні (до 7 жовтня) при виплаті зарплати за вересень відноситься до звіту за ІІІ квартал, а не IV квартал. |

Ознака доходу (5) | Вказуємо ознаку (код) нарахованого фізособі доходу. По кожній особі заповнюємо стільки рядків, скільки видів доходу вона отримала від податкового агента. Обов’язково при цьому щоразу заповнюється гр. 2 форми 1ДФ (порядковий номер). Довідник ознак доходів можна знайти у додатку до Порядку № 4. Найбільш поширені ознаки:

Увага: у 2020 р. ознаки доходів та їх наповнення дещо змінювалися (див. нижче Зміни 2020 до ознак доходів). |

Дата прийняття на роботу (6) звільнення з роботи (7) | Заповнюємо тільки для осіб, які були прийняті на роботу або звільнені з роботи протягом звітного періоду. Вказуємо число, номер місяця (у форматі “03”, “04” і т.д.), рік прийняття працівника на роботу, але тільки для тих працівників, які були прийняті у звітному кварталі (гр. 6). Вказуємо число, номер місяця, рік звільнення, але тільки для тих, працівників, які були звільнені у звітному кварталі (гр. 7). Якщо фізособа не змінювала своє місце роботи, то гр. 6 та 7 взагалі не заповнюються (ніяких прочерків чи нулів при цьому ставити не потрібно). |

Ознака податкової соціальної пільги (8) | Вказуємо ознаку (код) ПСП (їх також можна знайти в Довіднику до Порядку № 4):

У незаповнених полях інформаційного рядка проставляється прочерк. Якщо працівник отримував різні ПСП протягом кварталу, то заповнюється декілька рядків (пільга ПДФО 2020). Якщо працівник у 2-х чи одному місяці взагалі не отримував ПСП через перевищення граничного доходу, то загальна сума доходу, загальна сума утриманого ПДФО та код пільги записуються в одному рядку (тобто записувати доходи працівника в декілька рядків, як це робимо при різних ознаках доходу, тут не потрібно). |

Ознака (0, 1) (9) | Заповнюємо у разі коригування помилок (для розрахунків “Звітний новий” та “Уточнюючий”).У незаповнених полях інформаційного рядка проставляється прочерк. Дані ознаки означають наступне:

|

В останньому рядку розділу І вказуються підсумкові суми за графами 3а, 3, 4а та 4. | |

Як заповнити розділ ІІ форми 1ДФ Розділ ІІ. Оподаткування процентів, виграшів (призів) у лотерею та військовий збір | |

Оподаткування процентів | Заповнюється банками та кредитними спілками. Відомості про фізособу не зазначаються. Вказується загальна сума нарахованого та перерахованого доходу у вигляді процентів і ВЗ з таких доходів. |

Оподаткування процентів – виключення | Рядок призначений для коригування помилок. |

Заповнюється операторами лотерей. Відомості про фізособу не зазначаються. Заповнюється аналогічно рядку “Оподаткування процентів”. | |

Оподаткування виграшів (призів) у лотерею – виключення | Рядок призначений для коригування помилок. |

Військовий збір | Заповнюємо завжди при складанні форми 1ДФ. Вказуємо загальну суму нарахованого доходу, з якого утримується ВЗ, загальну суму виплаченого доходу, загальну сума утриманого ВЗ (нарахованого та сплаченого) – все це у відповідних колонках. Відомості про фізособу не зазначаються. Згідно роз’яснення ДФС (ІПК від 05.01.2018 р. № 65/Б/99-99-13-01-01-15/ІПК) у даному рядку вказується весь дохід, включаючи той, який не обкладається ВЗ. |

Військовий збір – виключення | Використовується для коригувань раніше відображених сум доходу та ВЗ. |

Заповнюємо прикінцевий рядок, який є підсумковим щодо нарахованого та сплаченого ВЗ. | |

Прикінцева інформація | |

Кількість рядків | Проставляємо кількість заповнених рядків розділу І. Рядок “Всього” при цьому не рахуємо. |

Кількість фізичних осіб | Проставляємо кількість фізосіб, по яким подана інформація. |

Кількість сторінок | Проставляємо кількість сторінок податкового розрахунку. |

Зміни 2020 до ознак доходів

У травні 2020 року до ознак різних видів доходу у Порядку 4 для форми 1ДФ було внесено низку змін та уточнень, які набрали чинності з 1 липня 2020 р. і діють якраз для форми 1ДФ за ІІІ квартал 2020 року (наказ Мінфіну від 26.05.2020 р. № 241).

Ці зміни зачепили існуючі ознаки доходу 106, 125, 128, 150, 153 та ввели нові 195, 196, 197. Суть змін наведено у таблиці нижче:

Код ознаки | Стисле призначення ознаки | Суть змін |

106 | дохід від надання земельної частки (паю) в лізинг | Її розділили на 3 частини:

|

125 | сума страхових внесків, яка сплачується роботодавцем за працівника у межах недержавного пенсійного страхування | З коду 125 прибрали внески за договорами довгострокового страхування життя. |

128 | матеріальна допомога з державних соцфондів, включаючи допомогу особам з інвалідністю, а також допомога по вагітності і пологам | Суто редакційні зміни: замість слова “інваліди” вжито більш коректні по відношенню до людей з обмеженими можливостями вислови – “особи з інвалідністю”. У цьому коді залишилася допомога по вагітності і пологам (декретні) – без змін. |

150 | стипендії | Прибрали слова “з бюджету”. Таким чином коло стипендій, які мають зазначатися за даною ознакою розширили, адже стипендії можуть бути не тільки з державного/місцевого бюджетів, але й від комерційних підприємств, благодійних фондів, громадських організацій тощо. Також стипендії можуть виплачувати й комерційні заклади освіти. |

153 | поворотна фінансова допомога*, яка повертається платнику податку | Ознаку поділили на 2 частини:

|

195 | Надання земельної ділянки с/г призначення, майнового паю в лізинг, оренду суборенду, емфітевзис | Доходи від надання земельної ділянки с/г призначення, майнового паю в лізинг, оренду, суборенду, емфітевзис згідно пп. 170.1 ПКУ, пп. 164.2.5 ПКУ. |

196 | Надання майна (крім земельної частки (паю), земельної ділянки с/г призначення, майнового паю) в лізинг, оренду або суборенду | Доходи від надання майна (крім земельної частки (паю), земельної ділянки с/г призначення, майнового паю) в оренду або суборенду (строкове володіння та/або користування) (пп. 164.2.5 ПКУ). Очевидно, що тут мається на увазі лише нерухоме майно, так як доходи від здавання в оренду рухомого майна відображаються за ознакою “127”. |

197 | Сума поворотної фінансової допомоги, що отримується платником податку | Тут має відображатися сума поворотної фінансової допомоги, що отримується платником податку (пп. 165.1.31 ПКУ) |

* поворотна фінансова допомога (ПФД) – це сума коштів, яка надається платнику податків у користування за договором, який не передбачає нарахування відсотків та є обов’язковою для повернення. Вона не оподатковується, якщо повертається (див. пп. 14.1.257, пп. 165.1.31 ПКУ). | ||

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Відповідальність по формі 1ДФ

Зі вступом у дію з 23 травня 2020 року Закону № 466 штрафи за недостовірні відомості, неподання або несвоєчасне подання, помилки та недостовірні відомості в формі 1ДФ зросли удвічі. Відтак вони становлять (п. 119.1 ПКУ).

- за перший раз – 1020 грн;

- при повторному порушенні протягом року – 2040 грн.

Такий штраф накладається один на всі виявлені порушення (п. 119.1 ПКУ).

Неповна або несвоєчасна сплата ПДФО та ВЗ має наслідком штраф 25% суми недоплати (ст. 127 ПКУ) та пеню за кожний день прострочення (ст. 129 ПКУ). Однак, такі санкції накладаються лише, коли порушення буде виявлено під час перевірки податківцями.

Уникнути штрафу можна наступним чином (див. абз. 5 п. 119.1 ПКУ): виправити помилку шляхом подачі форми 1ДФ з позначкою “Уточнюючий” за вимогами п. 50.1 ПКУ та на основі цього здійснити обов’язковий або добровільний перерахунок ПДФО за п. 169.4 ПКУ.

Увага: Хочете уникнути штрафу – застосуйте процедуру перерахунку ПДФО

Однак, якщо помилка сталася з вини працівника, – він подав недостовірні відомості щодо податкової соціальної пільги (ПСП), то тоді відповідає сам працівник: він втрачає право на ПСП та сплачує штраф у сумі 100% недоплати ПДФО (пп. 169.2.4 ПКУ).

Крім цих штрафів можливий також адміністративний штраф за неподання або несвоєчасне подання форми 1ДФ від 23 до 51 грн (ст. 1634КУпАП), але таке адміністративне стягнення може бути накладене не пізніше 2 місяців з дня скоєння, а якщо порушення тривале – не пізніше 2 місяців з дня його виявлення.

Строк давності для застосування штрафу

Умовою застосування штрафних санкцій є дотримання строку позивної давності, який з 23 травня 2020 року теж збільшився і став 2555 днів, тобто 7 років (раніше був 1095 днів). Такий строк позивної давності використовується щодо перевірок з питань утримання податковими агентами ПДФО та військового збору при виплаті зарплати, інших заохочувальних і компенсаційних виплат.

Увага: 2555 календарних днів – це новий строк позивної давності по порушеннях з ПДФО та військового збору

Відлік строку позивної давності розпочинається з першого дня, який настає за крайнім днем установленого для подачі форми 1ДФ, яка була подана з помилкою. Наприклад, якщо помилка була допущена при подачі форми 1ДФ за ІІІ квартал 2020 року:

- форму подали – 08.10.2020;

- крайній строк подачі форми 1ДФ ІІІ квартал – 09.11.2020;

- початок строку позивної давності – 10.11.2020;

- закінчення строку позивної давності, у який можна отримати штраф – 08.11.2027.

Увага: За період з 1 березня 2020 по останній день карантину штрафні санкції по формі 1ДФ не застосовуються

Також зверніть увагу, що за порушення у період карантину з COVID-19 штрафи не застосовуються (п. 521 підрозд. 10 Перехідних положень ПКУ). Такий пільговий період діє з 01.03.2020 по останній день карантину, яким поки що є 31.10.2020 р. (див. постанову Кабміну від 26.08.2020 р. № 760).

Форма 1ДФ виправлення помилок

Помилки в формі 1ДФ можуть виправлятися як на основі вимог ДПС після проведення перевірки, так і при самостійному виявленні. Для виправлення помилки можливі варіанти два варіанти подачі форми 1ДФ:

- якщо строк подачі за період, в якому сталася помилка, ще не настав – з позначкою “Звітний новий”;

- якщо строк подачі закінчився – з позначкою “Уточнюючий”.

Звітну нову та уточнюючу форми № 1ДФ заповнюють за однаковим порядком. Для цього використовують інформацію з попередньо поданої форми (яка з помилкою). Інформація при цьому наводиться лише за рядками та реквізитами, які уточнюються (ЗІР, категорія 103.25).

Помилки в розділі I виправляють за допомогою ознак у графі 9:

- «0» — щоб додати правильний рядок;

- «1» — щоб виключити неправильний рядок.

Аби вилучити один помилковий рядок із попередньо зазначеною інформацією, слід повторити всі графи такого рядка та у графі 9 зазначити «1» — рядок буде видалено з розрахунку, який уточнюють.

Щоб додати новий або пропущений рядок, необхідно повністю заповнити всі графи, а у графі 9 зазначити «0» — рядок буде введено до форми.

Замінити один помилковий рядок іншим можна так:

- вилучити помилкову інформацію (повторити графи помилкового рядка й у графі 9 зазначити «1»);

- зазначити правильну інформацію (заповнити правильно всі графи рядка, а у графі 9 зазначити «0»).

Тобто слід повністю заповнити два рядки, один із яких вилучає попередньо зазначену інформацію, а другий додає правильну інформацію.

Помилки в розділі II виправляють за допомогою рядків «виключення». Наприклад, щоб вилучити помилковий рядок із раніше поданої форми № 1ДФ, яку уточнюють, до рядка «Військовий збір — виключення» слід перенести помилкові дані, а у рядку «Військовий збір» зазначити правильні.

Якщо помилка сталася лише в рядку з військовим збором та її треба зараз виправити, то дублювати правильну інформацію у розділі I форми № 1ДФ не потрібно. У такому разі заповнюється “шапка”, тобто дотаблична частина форма 1ДФ та тільки розділ ІІ. Розділ І залишається порожнім.

Стаття підготовлена за матеріалами журналу "Головбух"