Які види утримань є із заробітної плати

Утримання із заробітної плати — це ті суми, на які зменшується сума заробітної плати при її виплаті. До них належать:

- податок на доходи фізичних осіб (ПДФО);

- військовий збір (ВЗ);

- інші неподаткові утримання (аліменти, добровільні відрахування до недержавних пенсійних фондів тощо).

Допомога з тимчасової непрацездатності, хоча й не є частиною заробітної плати, але для цілей оподаткування прирівняна до зарплати, а тому має такі ж утримання (ПДФО, ВЗ за тими ж ставками).

Мінімальні гарантії, які впливають на утримання із заробітної плати

Мінімальна зарплата — це гарантований державою рівень оплати за просту некваліфіковану працю. Також в розрахунках нижче використовується показник прожиткового мінімуму, який у нашій державі, можна сказати, є умовною величиною без справжнього економічного наповнення. Усі дані показники наведено в таблиці:

Прожитковий мінімум для працездатної особи на 1 січня 2018 | Мінімальна зарплата на 1 січня 2018 |

1762,00 грн | 3723,00 грн |

Нарахування зарплати у розмірі мінімальної зовсім не означає, що з зарплати не утримуються податки та інші обов’язкові платежі.

Тепер про кожний з видів утримань окремо.

Податок на доходи фізичних осіб

ПДФО утримується із заробітної плати та прирівняних до неї виплат (наприклад, лікарняних) за ставкою 18% (п. 167.1 ПКУ). У загальному вигляді утримання ПДФО відбувається за формулою:

ПДФО = ЗП×18%

Однак, якщо працівник має право на податкову соціальну пільгу (ПСП), то формула дещо змінюється, що спричиняє зменшення ПДФО:

ПДФО = (ЗП – ПСП)×18%

Як бачимо, ПСП — це та сума, яка зменшує базу оподаткування ПДФО при нарахуванні заробітної плати. ПСП встановлюється у розмірі, що дорівнює 50% розміру прожиткового мінімуму для працездатної особи (у розрахунку на місяць), встановленому законом на 1 січня звітного податкового року (пп. 169.1.1 ПКУ). Отже, ПСП для 2018 р. — 881 грн (=1762×0,5). Збільшення прожиткового мінімуму протягом року не впливає на ПСП. Таку ПСП називають базовою або основною, так як є ще й підвищені розміри для певних категорій працівників (150% та 200% від основної).

Працівник має право на ПСП тоді, коли зарплата працівнику за місяць не перевищує суми, що дорівнює розміру місячного прожиткового мінімуму, діючого для працездатної особи на 1 січня звітного податкового року, помноженого на 1,4 та округленого до найближчих 10 грн (пп. 169.4.1 ПКУ). У 2018 р. такий граничний рівень доходу (ГРД) становить 2470 грн (= 1762×1,4 = 2466,8 грн ≈ 2470 грн).

“Базова” ПСП у 2018 100% | Підвищені ПСП у 2018 | ГРД у 2018 | |

150% | 200% | ||

881,00 грн | 1321,50 грн | 1762,00 грн | 2470,00 грн |

пп. 169.1.3 ПКУ | пп. 169.1.4 ПКУ | ||

Приклад 1. ЗП перевищує 2470 грн. Працівнику за лютий 2018 р. нарахована зарплата у розмірі мінімальної 3723 грн. Очевидно, що ПСП не застосовується (3723 > 2470):

ПДФО = 3723×18% = 670,14 грн.

Приклад 2. ЗП не перевищує 2470 грн. Працівник з мінімальною зарплатою 3723 грн у лютому 2018 р. взяв відпустку за власний рахунок з 05.02 по 18.02 на 14 кал. днів та відпрацював 10 кал. днів з 20 робочих у лютому. Таким чином, працівником відпрацьовано 10/20 = 0,5 усього робочого часу.

Нарахування заробітної плати (проводки) у розмірі: 3723×0,5 = 1861,50 грн.

Тут уже треба ПСП застосувати: 1861,50

ПДФО = (1861,50 – 881)×18% = 176,49 грн.

Такий же самий результат отримали б, якби працівник працював в умовах неповного робочого часу на 0,5 ставки.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Утримання ПДФО у працівників, які мають дітей

Якщо працівник має дітей віком до 18 років, то ГРД та базова ПСП множаться на кількість таких дітей (абз. 2 пп. 169.4.1 ПКУ):

Кількість дітей | ПСП “на дітей” | ГРД у 2018 р. |

1 | 881,00 грн | 2470,00 грн |

2 | 1762,00 грн | 4940,00 грн |

3 | 2643,00 грн | 7410,00 грн |

Звертаємо увагу, що використовувати право на ПСП “на дітей” може як мати, так і батько, тобто можна порахувати та вибрати, кому з членів подружжя це вигідніше. Батько чи мати повинні подати у бухгалтерію заяву та відповідні документи про дітей.

Приклад 3. Двоє дітей. Працівниці у лютому 2018 р. нарахована зарплата 4900 грн. Працівниця подала заяву на отримання ПСП “на дітей” та копії свідоцтв про народження 2-х дітей віком до 18 років. Тут треба ПСП застосувати, так як 4900

ПДФО = (4900 – 1762)×18% = 564,84 грн.

Якщо згадана заява не подана, то ПДФО = 4900×18% = 882 грн. Економія працівниці на ПДФО складає: 882 – 564,84 = 317,16 грн.

Військовий збір

ВЗ має ставку 1,5% та розраховується з повної суми зарплати:

ВЗ = ЗП×1,5%

Таким чином, віднімати ПДФО чи ПСП при розрахунку ВЗ не потрібно. Його ставка стабільна та не залежить ні від кількості дітей, ні від якихось пільг. Сплачується як з зарплати, так і допомоги з тимчасової непрацездатності.

Приклад 4. Утримання ВЗ. Для працівниці з прикладу 3 розрахунок ПДФО матиме вигляд:

ВЗ = 4900 ×1,5% = 73,50 грн

Отже, “на руки” працівниця отримає: 4900 – 564,84 – 73,50 = 4261,66 грн. Це і є зарплата “чистими”.

Отже, якщо працівник не має ПСП, то всього з його зарплати утримується 19,5% обов’язкових утримань у вигляді податків та зборів (=18+1,5). Якщо хочем у такому випадку дізнатися свою зарплату “чистими”, то множимо зарплату на 0,805. Наприклад, зарплата “брудними” 7500 грн. Зарплата “чистими” = 7500×0,805 = 6037,50 грн.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Єдиний соціальний внесок — це не утримання, а нарахування

Крім ПДФО та ВЗ підприємства та ФОП щодо своїх працівників сплачують єдиний соціальний внесок (ЄСВ) за ставкою 22% (однакова щодо зарплати та прирівняних до неї виплат). Слід розуміти, що він не утримується із зарплати, а нараховується на її суму. Тобто, він не зменшує суму до видачі працівнику. Наприклад, по працівниці з прикладів 3 та 4 ЄСВ складе: 4900×0,22 = 1078 грн. При цьому сума зарплати до видачі працівниці не змінюється: 4261,66 грн. Однак, працедавцю ця працівниця фактично обійшлася в 4900+1078 = 5978 грн.

Сплата ПДФО та ВЗ до бюджету

ПДФО та ВЗ сплачуються при виплаті зарплати (як за першу, так і за другу половину місяця). Це ж саме стосується ЄСВ.

Використання натурального коефіцієнта при розрахунку утримань

Натуральний коефіцієнт використовується в ситуаціях виплат в натуральній формі, наприклад, продукцією підприємства. Він розраховується на основі п. 164.5 ПКУ та становить: 1/(1 – n), де n — це ставка податку. Для ставки ПДФО 18% він складає: 1/(1–0,18) = 1/0,82 = 1,21951.

Щодо ВЗ, то відповідно за роз’ясненнями ДФС натуральний коефіцієнт для визначення бази оподаткування по ньому не застосовується (лист ДФС від 27.11.2015 р. № 25405/6/99-99-17-02-01-15). Це ж саме стосується й бази визначення ЄСВ.

Приклад 5. Виплата у натуральній формі. Розпорядженням директора працівнику видано в рахунок зарплати будівельні матеріали на суму 1200 грн з ПДВ. У такій ситуації нараховувати ПДФО з 1200 грн не можна. Тому сума нарахованого доходу працівнику буде: 1200/0,82 = 1463,42 грн.

Тоді ПДФО = 1463,42×0,18 = 263,42 грн (перевіряємо розрахунки: 1463,42 – 263,42 = 1200);

ВЗ = 1200×0,015 = 18,00 грн.

Так само, як ВЗ, нараховується й ЄСВ: 1200×0,22 = 264,00 грн

ПСП застосовується на загальних підставах по результатах загального доходу за місяць.

Однак, існують ситуації, коли треба виконати зворотну процедуру щодо розрахунків у грошовій формі: відома сума до виплати, а треба визначити суму зарплати, яку необхідно нарахувати працівнику, а потім усі утримання. Наприклад, необхідно виплатити зарплату за першу половину місяця (розрахунок ПДФО та ВЗ до сплати в бюджет); ситуація, коли працівнику необхідно виплатити певну задану суму матеріальної допомоги тощо. У такому разі для розрахунків також доцільно застосувати той же прийом, що й з натуральним коефіцієнтом, але для його визначення використовувати суму ставок ПДФО та ВЗ. У такому разі коефіцієнт дорівнює: 1/(1 – 0,195) = 1/0,805 = 1,24224.

Приклад 6. Працівнику треба виплатити 5000 грн зарплатами “чистими”. Яку ж суму йому треба нарахувати “брудними”?

Розраховуємо суму до нарахування: 5000/0,805 = 6211,18 грн.

Тоді ПДФО = 6211,18×0,18 = 1118,01 грн.

ВЗ = 6211,18×0,015 = 93,17 грн.

У правильності розрахунків переконуємось так: 6211,18 – 1118,01 – 93,17 = 5000,00 грн. Це й треба було отримати.

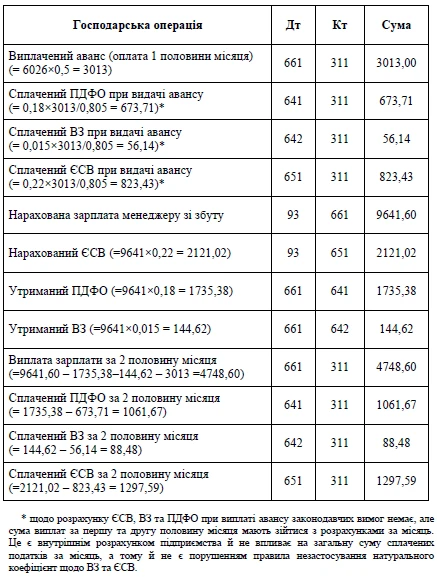

Бухгалтерські проведення з обліку зарплати та утримань

Бухгалтерські проведення розглянемо на наступному прикладі.

Приклад 7. Менеджер зі збуту має оклад 6026 грн та премію 60% окладу. Всього нараховано у лютому: 6026×1,6 = 9641,60 грн. ПСП відсутня (ЗП > 2240, діти відсутні). Аванс за першу половину місяця складає 0,5 окладу. Бухгалтерські проведення пов’язані з заплатою працівника матимуть вигляд:

Натисніть, щоб переглянути таблицю в повному розмірі >

Утримання аліментів

Аліменти — це теж утримання із зарплати, які нараховуватися на підставі заяви, договору про стягнення аліментів або виконавчого документа про стягнення аліментів.

Базою нарахування аліментів є сума зарплати за мінусом податків і зборів.

Приклад 8. Розрахунок аліментів. Менеджер зі збуту з прикладу 7 є платником аліментів 30% від зарплати.

Розрахунок аліментів: (9641,60 – 1735,38 –144,62)×0,3 = 7761,60×0,3 = 2328,48 грн.

Також можливе утримання поштового збору за переказ коштів (1% умовно): 2328,48×0,01 = 23,28 грн.

В результаті за 2-гу половину місяця менеджер отримає: 4748,60 – 2328,48 – 23,28 = 2396,84 грн. На суми податків і зборів аліменти не впливають.

Утримання аліментів та поштового збору відбувається бухгалтерським проведенням: Дт 661 Кт 685. Виплата: Дт 685 Кт 311.

Стаття підготовлена за матеріалами журналу "Головбух"