Від'ємне значення з ПДВ 2020

Коли сума податкового кредиту (р. 17 Декларації*) у звітному місяці перевищує суму податкових зобов’язань (р. 9), виникає від’ємне значення (ВЗ) ПДВ.

* Податкова декларація з податку на додану вартість, затверджена наказом Мінфіну від 20.11.2019 № 488.

Різниця потрапляє до рядка 19 Декларації і часто-густо спричинює паніку у платників. З’ясуємо, як безпечно використати від’ємний ПДВ.

Податкове законодавство передбачає п’ять способів:

- погасити або зменшити податковий борг із ПДВ (р. 20.1);

- погасити або зменшити податковий борг із інших платежів, що їх сплачують до держбюджету (р. 20.2.2);

- спрямувати на сплату зобов’язань з інших держбюджетних платежів (р. 20.2.2);

- повернути на свій поточний рахунок у банку (р. 20.2.1);

- зарахувати до складу податкового кредиту наступного звітного періоду (р. 21).

Скористатися тим чи тим способом маєте право, якщо дотримали всіх вимог пункту 200.4 Податкового кодексу України (ПК). Проаналізуємо кожен спосіб.

Як погасити борг із ПДВ

ВЗ спрямовуйте насамперед на погашення податкового боргу з ПДВ за попередні звітні періоди, в т. ч. відстроченого або розстроченого.

Податковий борг — це не лише несплачена сума податкових зобов’язань, а й непогашені штрафні (фінансові) санкції та пеня (пп. 14.1.39, 14.1.175 ПК).

Отже, за рахунок ВЗ можна погасити навіть штрафи і пеню, які обліковують в інтегрованій картці платника (ІКП) ПДВ. Звісно, у межах ВЗ, задекларованого в рядку 19. Тобто якщо ВЗ менше за суму податкового боргу, погашаєте борг частково: рядок 19 = рядок 20.1.

Таке зарахування можливе лише у розмірі реєстраційного ліміту на момент, коли орган контролю отримає Декларацію. Тобто в межах суми, яку зазначили у спецполі рядка 19.1.

Реєстраційний ліміт визначайте за формулою з пункту 200-1.3 ПК. Від'ємне значення ПДВ приклад. Наочно — у Прикладі 1.

Приклад 1. Погашення податкового боргу з ПДВ за рахунок ВЗ

Платник у рядку 19 задекларував ВЗ — 12 000 грн.

Податковий борг із ПДВ — 10 000 грн.

Реєстраційний ліміт на момент отримання Декларації органом контролю:

- варіант А — немає;

- варіант В — 8000 грн;

- варіант С — 13 500 грн.

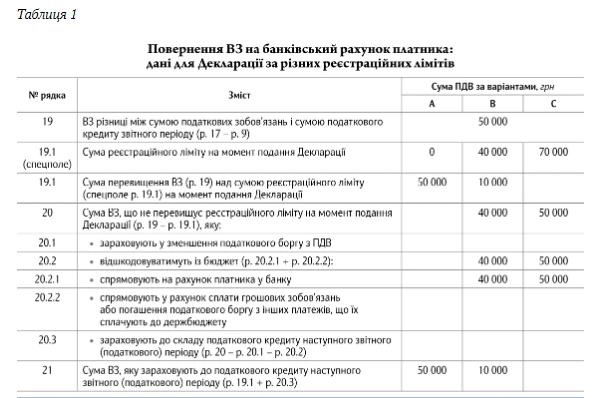

Як за таких умов заповнити розділ ІІІ Декларації, дивіться у Таблиці 1.

Проаналізуймо результати декларування.

Варіант А: реєстраційний ліміт = 0. Погасити борг із ПДВ за рахунок ВЗ не зможете. Усю суму ВЗ із рядка 19 перенесіть до рядка 21. Врахуйте її у складі податкового кредиту наступного місяця (р. 16.1).

Варіант В: реєстраційний ліміт менший за податковий борг із ПДВ. На погашення боргу спрямуйте частину ВЗ у межах реєстраційного ліміту. Решту перенесіть до рядка 21.

Варіант С: реєстраційний ліміт і ВЗ перевищують борг із ПДВ. Погасіть податковий борг повністю. Залишок ВЗ:

- поверніть на свій поточний рахунок у банку,

або

- спрямуйте на інші держбюджетні платежі,

або

- зарахуйте до податкового кредиту наступного місяця.

Суму ВЗ, яку зазначили в рядку 20.1 Декларації, контролери зарахують як погашення чи зменшення боргу в ІКП, у граничний термін подання Декларації.

Реєстраційний ліміт одразу зменшиться на суму ВЗ, спрямовану на погашення/зменшення податкового боргу. Станеться це за рахунок збільшення показника ∑Відшкод. Попри те що бюджетного відшкодування не заявляли, податківці вважатимуть задекларовану в рядку 20.1 суму відшкодованою в рахунок погашення податкового боргу (ЗІР, категорія 101.17).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Як спрямувати на інші платежі

Погасити інший податковий борг або сплатити інші зобов’язання за рахунок ВЗ зможете за трьох умов:

- немає боргу з ПДВ;

- є достатній реєстраційний ліміт;

- платежі йдуть до держбюджету.

Дотримали? Тоді запишіть про свій намір у рядку 20.2.2 Декларації. Оскільки така передислокація ВЗ є різновидом бюджетного відшкодування, заповніть і долучіть до декларації додатки Д3 і Д4.

Часто користуватися цим способом не вийде. Перешкодою є третя умова і позиція податківців:

Отже, ВЗ не можна спрямувати на платежі, суми яких розподіляють між державним і місцевим бюджетами або повністю перераховують до місцевого бюджету.

Як повернути на банківський рахунок

Від’ємну суму ПДВ повернете на банківський рахунок, якщо дотримаєте трьох умов.

1. Не маєте боргу з ПДВ. Якщо в ІКП зафіксований податковий борг із ПДВ, ВЗ насамперед спрямують на його погашення — за наявності достатнього реєстраційного ліміту. Відповідно, бюджетному відшкодуванню підлягатиме сума ПДВ, зменшена на суму податкового боргу (п. 200.12 ПК).

2. Є достатній реєстраційний ліміт на момент, коли Декларацію отримає орган контролю.

3. Є підтвердження, що у попередніх та звітному податкових періодах фактично сплатили ПДВ постачальникам товарів і послуг або до держбюджету (в разі імпорту). Фактична сплата ПДВ у розумінні податківців — винятково грошовими коштами.

До речі, всі придбання за рахунок бюджетних коштів вважають такими, що придбав безпосередньо платник. Тож якщо ВЗ виникло в результаті придбань за бюджетні кошти, це не завадить платникові повернути його на рахунок у банку. Звісно, якщо немає боргу з ПДВ і є достатній реєстраційний ліміт.

Якщо дотримали цих трьох умов, подайте до органу контролю Декларацію і заяву про повернення суми бюджетного відшкодування (п. 200.7 ПК).

Увага: Сума реєстраційного ліміту зменшиться на суму заявленого бюджетного відшкодування

Суму ПДВ, яку хочете повернути на рахунок у банку, зазначте у рядку 20.2.1 Декларації. Разом із декларацією подайте:

- додаток Д3 — розрахунок суми бюджетного відшкодування;

- додаток Д4 — заяву про повернення суми бюджетного відшкодування.

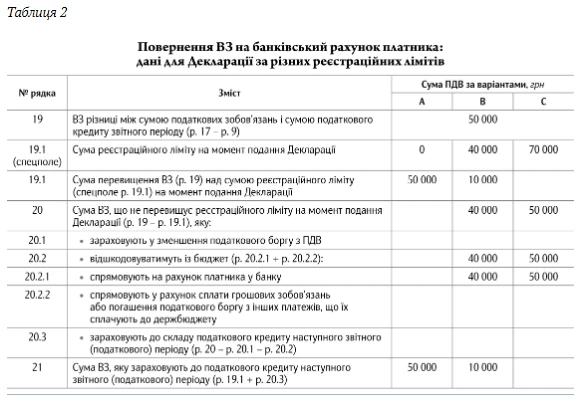

Приклад 2. Повернення ВЗ на рахунок платника у банку

Платник у рядку 19 Декларації зазначив ВЗ — 50 000 грн. Податкового боргу з ПДВ не має. Заявлену до відшкодування суму ПДВ сплатив постачальникам товарів і послуг. Це підтверджують платіжні доручення. Реєстраційний ліміт на момент, коли Декларацію отримав орган контролю:

- варіант А — немає;

- варіант В — 40 000 грн;

- варіант С — 70 000 грн.

Як за таких умов заповнити розділ ІІІ Декларації, наводимо у Таблиці 2.

Проаналізуймо результати декларування.

Варіант А: реєстраційний ліміт = 0. Бюджетного відшкодування не заявляйте. Усю суму ВЗ із рядка 19 Декларації перенесіть до рядка 21. Врахуйте її у складі податкового кредиту наступного місяця (р. 16.1).

Варіант В: реєстраційний ліміт

Варіант С: реєстраційний ліміт > ВЗ. Можете заявити бюджетне відшкодування на всю суму ВЗ.

За варіантів В і С подайте разом із Декларацією додатки Д3 і Д4. Фрагменти заповнення цих додатків для варіанта С дивіться у Додатках 1 і 2.

Увага: У таблиці 2 додатка Д3 платник самостійно визначає, у якій послідовності відображати ВЗ ПДВ за періодами виникнення цих сум. Податківці рекомендують дотримувати хронології виникнення від’ємного ПДВ і першою зазначати «найновішу» суму ВЗ ПДВ щодо звітного періоду подання декларації (індивідуальна податкова консультація ДФС від 06.08.2019 № 3674/6/99-99-12-02-01-15/ІПК).

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Як перенести до Декларації за наступний місяць

Зарахування ВЗ ПДВ до податкового кредиту наступного місяця не обмежене. Невикористане ВЗ потрапить до рядка 21 Декларації. Суму ВЗ у рядку 21 розшифруйте за періодами виникнення у таблиці 1 додатка Д2.

ВЗ, що зафіксували у рядку 21 Декларації, не втратите. Це — перехідний від’ємний ПДВ. Наступного місяця покажіть його у рядку 16.1. Так збільшите загальну суму податкового кредиту (р. 17), а потім або зменшите суму ПДВ до сплати (р. 18), або збільшите від’ємне значення ПДВ (р. 19).

ВЗ накопичуватиметься у ПДВ-звітності, доки не виникнуть податкові зобов’язання з ПДВ або не трапиться нагода отримати бюджетне відшкодування. Строк позовної давності — 1095 днів — не стане на заваді (ЗІР, категорія 101.24).