Интерны в медучреждении: как облагать НДС услуги стажировки

Интернатура является обязательным этапом для трудоустройства на должность врача-специалиста или фармацевта/провизора-специалиста по соответствующей специальности. Подготовка в интернатуре состоит из двух частей:

- образовательная - в заведении высшего образования;

- практическая – в учреждении здравоохранения; ЗОЗ (п. 4, 5 разд. І Положения об интернатуре).

Услуги по стажировке интернов в базовых учреждениях и учреждениях здравоохранения платные, если врачи (провизоры) — интерны:

- окончили негосударственные высшие медицинские (фармацевтические) учебные заведения;

- окончили государственные высшие медицинские (фармацевтические) учебные заведения на условиях контракта;

- принятые к работе в негосударственные ЗОЗ (негосударственные фармацевтические учреждения, предприятия);

- повторно проходящие интернатуру;

- желают получить вторую специальность в интернатуре (п. 30 Перечня № 1138).

Любые операции по поставке услуг оказываются под прицелом обложения НДС. Соответственно, перед ЗОЗ — плательщиками НДС встают вопросы: облагать ли НДС услуги по стажировке интернов или они попадают под увольнение как медицинские или образовательные услуги. Выясним НДС-последствия.

Облагать ли НДС услуги по стажировке интернов

Сразу заметим, что Налоговый кодекс Украины (ПК) не выделяет услуги интернатуры. Поэтому поразмышляем, опираясь на его нормы. НК освобождает от НДС:

- медицинские услуги – в ЗОЗ, имеющих лицензию на поставку медицинских услуг (пп. 197.1.5 НК);

- образовательные услуги – в учебных заведениях, имеющих лицензию на поставку образовательных услуг (пп. «г» пп. 197.1.2 НК).

Услуги по стажировке интернов не являются услугами здравоохранения. Это образовательные услуги. В то же время ЗОЗ, где проходят практику врачи-интерны, не входят в учебные заведения по Закону об образовании и Закону о высшем образовании и не имеют лицензий на поставку образовательных услуг. ЗОЗ является базой стажировки интернов, поэтому услуги не вписываются в нормы подпункта «г» подпункта 197.1.2 и подпункта 197.1.5 НК.

Следовательно, услуги по стажировке интернов в ЗОЗ не подпадают под освобождение от НДС. Эти услуги облагают НДС в общем порядке по ставке 20% (пп. «б» п. 185.1; пп. «а» п. 193.1 НК). Также направляют налоговики (ИНК ГНС от 12.12.2022 № 2204/ІПК/99-00-21-03-02-06, от 22.07.2019 № 3391/6/99-99-15-03-02-15/ІПК).

Внимание! На операции по поставке медицинских услуг, предоставляемых лицензированным ЗОЗ с привлечением врачей-интернов, распространяется освобождение от налогообложения НДС согласно подпункту 197.1.5 НК. Исключение – медуслуги в подпунктах «а»–«о» подпункта 197.1.5 НК. Их облагайте НДС по ставке 20%.

КАКОЙ ДАТОЙ СОСТАВЛЯТЬ НН ПО СТАЖИРОВКЕ ИНТЕРНОВ

Какие особенности имеет НН на стажировку интернов

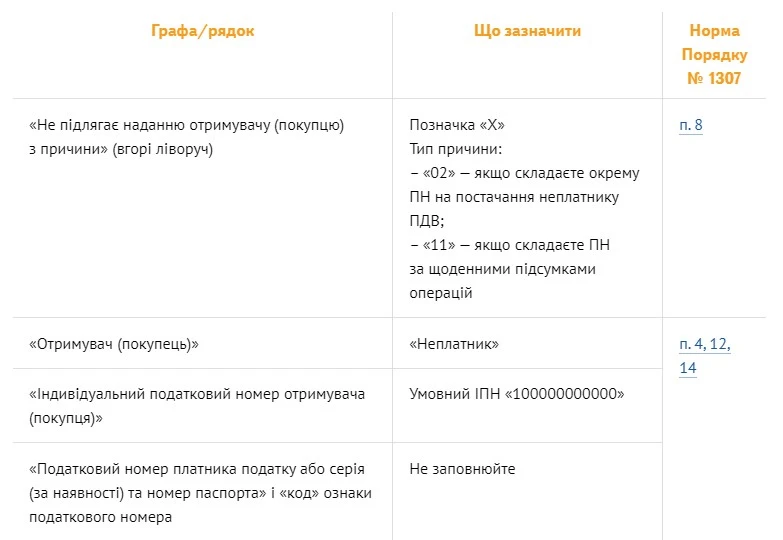

Даже если ЗОЗ получает бюджетные средства, услуги фактически предоставляет интернам, то есть физическим лицам – неплательщикам НДС. Поэтому налоговую накладную составляйте на «неплательщика».

Табличную часть НН заполните в общем порядке.