Виправлення помилок у декларації єдинника 4 групи

Помилки у декларації платника єдиного податку 4 групи

Розрахунок єдиного податку 4 групи ніби й простий. Сума податку залежить не від даних бухгалтерського обліку господарської діяльності платника, а від площі і нормативної грошової оцінки (НГО) земельних ділянок. А отже, спричинити помилку може:

- заниження або завищення НГО ріллі чи інших земельних ділянок;

- неправильно вказана площа ріллі чи інших земельних ділянок та/або земель водного фонду.

Такі помилки у декларації платника єдиного податку 4 групи найбільш очевидні й можуть бути спричинені не лише через неуважність, але й через зміни у складі земельних ділянок, отримання звільнення від сплати єдиного податку внаслідок воєнних обставин тощо.

Також серед причин помилок єдинника 4 групи слід ще й згадати й специфічні додатки цієї декларації. І помилки можуть бути саме в них, наприклад у розрахунку:

- частки сільськогосподарської продукції. На цей розрахунок якраз впливають дані бухгалтерського обліку, тому помилка в цей розрахунок може прийти з облікових регістрів;

- мінімального податкового зобов’язання (МПЗ). Тут знову ж беруть участь площі земельних ділянок та їхні НГО.

Чого очікувати агропідприємствам у 2026 році

Крім того, помилки можуть бути у довідковій інформації – є ще однойменний додаток з відомостями про наявність земельних ділянок (документи, кадастровий номер). Звідси помилка у таких даних може потрапити до основної частини декларації чи розрахунку МПЗ. Помилка у кадастровому номері не впливає на розрахунок єдиного податку, але її теж слід виправити, якщо таку виявили.

Ще для єдинників-фізосіб є додаток з розрахунком єдиного соціального внеску (ЄСВ), але помилку в його розрахунку зробити досить складно.

Виключити не можна помилки й у самому порядку розрахунку аграрного єдиного податку.

Однак помилка – це не єдина причина самовиправлення у єдинника 4 групи. Може бути й ще одна причина – зміна розмірів ріллі або інших земельних ділянок, водних площ упродовж року.

Декларація єдинника 4 групи і воєнний стан

Ще можуть бути не помилки, а радше вплив нових обставин, тих звільнень і пільг, які з’являються у сплаті єдиного податку 4 групи, наприклад через ситуацію з війною та воєнним станом. Під час подачі декларації такі обставини спершу могли не врахувати, а потім виникає потреба перерахувати єдиний податок через податкові зміни. Наприклад, є Закон «Про внесення змін до Податкового кодексу України щодо звільнення від cплати податку на нерухоме майно, відмінне від земельної ділянки, за знищене чи пошкоджене нерухоме майно» від 11.04.2023 № 3050-IX. Цей закон, зокрема, приніс такі зміни (п. 10, п. 10.1 і п. 10.2 підрозд. 8 Перехідних положень ПК):

- наявні пільги з земельного податку поширені також і на єдиний податок 4 групи;

- якщо 30% земель платника єдиного податку 4 групи припадає та територію воєнних дій чи окуповані території, то лімітний обсяг частки сільськогосподарського виробництва для них зменшено з 75% до 50%. Умова – треба бути єдинником 4 групи ще до 24.02.2022.

Отже, можливо, деяким єдинникам доведеться подати уточнюючу декларацію за 2022 чи 2023 роки, аби врахувати згадані зміни.

Способи виправлення помилок в декларації платника єдиного податку 4 групи

Виправити помилку у декларації єдинника 4 групи можна лише через уточнюючу або звітну нову декларації. Щоправда, у кожної з них є по 2 підвиди, а тому типів декларацій, які можуть подаватися для виправлення помилок аж 4 («Загальна нова», «Уточнююча загальна», «Звітна нова», «Уточнююча»). Така специфіка саме даної декларації. Чого немає у єдинників 4 групи, але є, наприклад, у єдинників 1-3 груп, – то це можливості виправити помилку через поточну декларацію, так як:

- по-перше, декларація подається раз на рік. Наступна поточна – аж через рік;

- по-друге, в існуючій формі декларації просто немає якихось спеціальних полів, які б передбачали таку можливість – одночасно відзвітувати за поточний рік і виправити минулий.

Типи декларацій для виправлення помилок у єдинника 4 групи

Згадані 4 типи декларацій для виправлення помилок можна розбити на дві підгрупи, у кожної з яких своє призначення:

- «Загальна нова», «Звітна нова» – подаються, коли крайня дата звітування ще не настала. Наприклад, крайня дата звітування за 2025 рік – 20.02.2025. Подали декларацію «Звітна» 10.02.2025, а потім 19.02.2025 виявили помилку та встигли подати декларацію «Звітна нова»;

- «Уточнююча загальна», «Уточнююча» – подаються, коли крайня дата звітування вже пройшла.

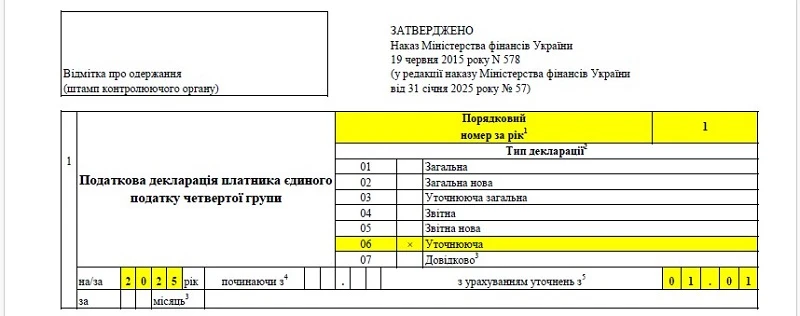

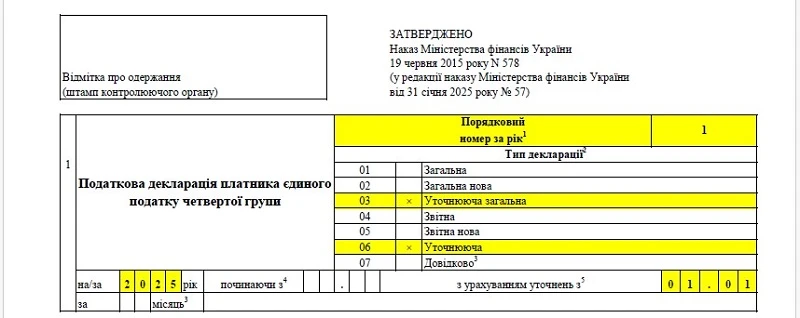

Усі ці декларації подаються за тією ж формою, що й «Загальна» і «Звітна» декларації єдинника 4 групи. Тобто бланк один, а відрізняє всі ці звіти візуально позначка «×» щодо типу декларації у правому верхньому кутку.

Зверніть увагу, що виправлення помилки у звичайній декларації «Звітна нова» може спричинити виправляти й у декларації «Загальна», адже помилка могла перейти й туди.

СПОСОБИ ВИПРАВЛЕННЯ ПОМИЛОК У ДЕКЛАРАЦІЇ ЄДИННИКА 4 ГРУПИ | ||

№ | Спосіб (тип декларації*) | Суть способу |

Загальні декларації** | ||

1 | декларація «Загальна нова» | Після подання дані такої декларації заміняють дані декларації «Загальна» з помилкою. Усе аналогічно декларації «Звітна нова». Однак у полі типу декларації позначка «×» ставиться не лише у полі «Загальна нова», але й у полі «Звітна нова», тобто декларація має дві позначки (див. приклад від ДПС) |

2 | декларація «Уточнююча загальна» | Усе аналогічно декларації «Уточнююча» (тип «04») |

Звичайні декларації | ||

3 | декларація «Звітна нова» | У такій декларації повторюються дані декларації «Звітна» (тип «04»), але з виправленням неправильних. Така декларація заміняє собою декларацію «Звітна», у якій було допущено помилку (діє правило останньої декларації – після закінчення періоду звітування дані зараховуються з останньої поданої декларації). Правила заповнення такої декларації не відрізняються від декларації «Звітна». Ніяких штрафних санкцій при застосуванні даного способу не виникає |

4 | декларація «Уточнююча» | У титульній частині такої декларації у полі 1 зазначається податковий період, що виправляється. У такій декларації:

Уточнююча декларація коригує суму єдиного податку у інформаційній картці платника (ІПК) у ДПС. Якщо вийшла недоплата податку, то можуть ще й бути штрафні санкції – самоштраф і податкова пеня (рядки 11-12 – юрособи; рядки 16.5-16.6 – фізособи), які разом з сумою порахованої в уточнюючій декларації недоплати мають бути сплачені до подання уточнюючої декларації |

* код типу декларації – див. правий верхній куток форми декларації єдинника 4 групи. У цих полях ставиться позначка «×», яка відповідає типу декларації; ** нагадуємо, що загальна декларація має інформативно-довідкову роль, тобто єдиний податок за нею не нараховується. Такою декларацією сільгосппідприємство лише дає інформацію податківцям, що бажає зареєструватися чи продовжити реєстрацію платником єдиного податку 4 групи. Для нарахування ж єдиного податку використовуються звітні декларації. Без подачі загальної декларації втрачається право перебування на 4-й групі єдиного податку | ||

Уточнююча декларація єдинника 4 групи через зміну площ сільськогосподарських угідь

У єдинника 4 групи потреба оновити дані вже поданої декларації може виникнути й не лише через помилку – могла змінитися площа ріллі чи інших сільськогосподарських угідь та/або земель водного фонду у зв’язку з набуттям (втратою) на неї права власності або користування. Порядок дій для даної ситуації такий (див. пп. 295.9.5 ПК):

- суму податку слід уточнити за період, починаючи з дати набуття (втрати) такого права до останнього дня звітного року;

- декларацію («Уточнююча» та/або «Уточнююча загальна») з відкоригованою інформацією про площу земельної ділянки потрібно подати впродовж 20 к. днів місяця, що настає за звітним періодом (тобто кварталом, у якому сталися зміни, – роз’яснення ДПС 108.02.05 ЗІР), до органів ДПС за місцезнаходженням єдинника і місцем розташування земельної ділянки. Має бути також Додаток 1 до декларації з відомостями про наявність земельних ділянок та їхню НГО.

Водночас є важливий нюанс: уточнююча декларація єдинника 4 групи подається у тому випадку, якщо подавали декларацію «Звітна» та/або «Загальна звітна». Тоді уточнююча декларація коригуватиме дані, наведені у цих вже поданих деклараціях. Якщо ж на ділянку було набуто право власності/користування за новим місцезнаходженням, за яким раніше звітні декларації не подавалися, то тоді подається за місцезнаходженням (роз’яснення ДПС 108.02.05 ЗІР):

- земельної ділянки – не уточнююча декларація, а декларація «Звітна»;

- платника податку – декларація «Уточнююча загальна».

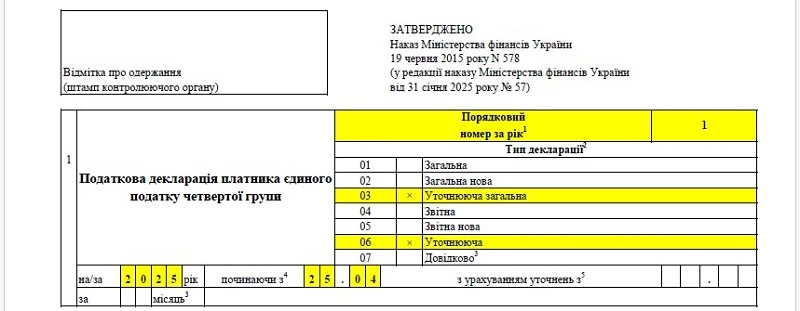

Уточнююча декларація на коригування даних відрізняється візуально від уточнюючої декларації на виправлення помилки заповненням реквізитів у верхній частині поля 1, а саме:

- «з урахуванням уточнень з __/__» – це уточнююча декларація на виправлення помилки у минулих звітних періодах (у т.ч. недоплат і переплат за минулі квартали);

- «починаючи з __/__» – це уточнююча декларація на коригування даних у звʼязку з оновленням складу земельних ділянок єдинника.

Приклад заповнених шапок декларацій різних типів – наведено далі.

Уточнююча декларація єдинника 4 групи: загальні правила виправлення помилок

Загальні правила виправлення помилок у декларації єдинника 4 групи такі:

- в одній декларації можна виправити лише один звітний період. Так, якщо треба виправити дві декларації, то треба подати дві уточнюючі декларації, а не одну;

- кількість разів, скільки можна виправляти помилки за один звітний період, – не обмежена. Приміром, за 2025 рік можна подати скільки завгодно уточнюючих декларацій;

- виправляючи звітну декларацію не забуваємо подбати про загальну. Якщо єдинник подає декларації за різними територіями (звичайні), а також загальну декларацію, то виправляючи звичайну декларацію «Звітна» за певний рік (за відповідною територією), треба перевірити та, можливо, виправити й декларацію «Загальна» за такий рік. Решту звичайних декларацій «Звітна» (тобто за іншими територіями) чіпати не треба, якщо в них немає помилок;

- якщо при виправленні помилки в звичайній декларації виникла недоплата, то сума недоплати сплачується до подання декларації «Уточнююча». При подачі ж декларації «Звітна нова» строк сплати податку не змінюється. Що стосується загальних декларацій, то вони є довідковими та податок за ними не нараховується, але подати їх при виправленні помилки треба обов’язково;

- недоплата сплачується на той же рахунок, що й податок за звичайних обставин. Щодо штрафних санкцій, то їхня сплата здійснюється на інший рахунок, але до того ж бюджету, що й єдиний податок, тобто до місцевих бюджетів (п. 113.1 ПК, п. 131.3 ПК);

- використовується та форма уточнюючої декларації, яка діє на момент виправлення помилки. Наприклад, коли виправлєте минулі роки, у 2025 році користуйтеся формою декларації з наказу Мінфіну від 24.11.2022 № 394 (з урахуванням оновлення з наказу Мінфіну від 31.01.2025 № 57). Форма декларації набула чинності з 20 лютого 2025 року. В неї доданий рядок щодо сум військового збору (для ФОП), який не сплачували до 2025 року. Однак для виправлень подається саме нова форма.

Реєстр ІПК з податку на нерухомість — це зручний інструмент для пошуку офіційних відповідей податківців на ваші запитання

Уточнююча декларація платника єдиного податку 4 групи: наслідки подачі

Зверніть увагу на наслідки подачі уточнюючих декларацій («Загальна уточнююча», «Уточнююча»), – вони для єдинника 4 групи аналогічні наслідкам подачі уточнюючої декларацій з інших податків чи 1-3 груп єдиного податку. Неприємні для платника податку наслідки зокрема такі:

- за наявності недоплати за минулі періоди (квартали) – окрім неї ще й доведеться сплатити за звичайних обставин штрафні санкції (самоштраф 3% + податкова пеня, за наявності). І зробити це треба до подачі уточнюючої декларації. Податкова пеня починає нараховуватися з 91-го дня недоплати податку. День погашення недоплати й сплати самоштрафу – це останній день нарахування пені. Про інші винятки щодо штрафних санкцій – див. далі;

- оновлення перебігу строків податкової давності – 1095 к. дн. за той рік, за який виправляється помилка. День відліку нового 1095-денного строку – день подачі уточнюючої декларації.

Штрафних санкцій немає під час подачі уточнюючої декларації з метою коригування даних про земельні ділянки після набуття (втрати) на неї права власності або користування – тоді не виникає недоплати за минулі квартали, так як коригуються дані наступних кварталів, за якими час сплати податку ще не настав.

Щодо плюсів, які має уточнююча декларація платника єдиного податку 4 групи, то вони такі:

- можливість термінового виправлення, адже дані в індивідуальній картці платника податку (ІКП) оновлюються на дату подачі уточнюючої декларації (див. абз. 2 пп. «2» п. 4 розділу IV Порядку ведення податковими органами оперативного обліку з наказу Мінфіну від 12.01.2021 № 5). Терміновість дозволяє зменшити негативні наслідки – чим швидше подати уточнюючу декларацію при недоплаті єдиного податку, тим буде менший період нарахування податкової пені або взагалі її не буде. Однак подати уточнюючу декларацію за період, що вже перевіряється податківцями під час документально виїзної перевірки (планової чи позапланової) – не можна (п. 50.2 ПК);

- якщо наявна переплата – вона фіксується в ІПК і тоді можна суму переплати використати для зарахування у суму майбутніх податкових платежів або ж повернути на рахунок платника податку за його заявою.

Щодо нових декларацій («Загальна нова», «Звітна нова»), то такий спосіб позбавлений вищезазначених наслідків. Однак і можливий він лише для виправлення помилки за той звітний рік, звітування за яким ще не закінчилося.

«Самоштраф» і пеня в умовах воєнного стану

Наразі щодо самоштрафу та пені діють тимчасові правила, а саме: штрафні санкції не нараховуються за умови, що помилка призвела до заниження податкового зобов’язання у звітних (податкових) періодах, що припадають на період дії воєнного стану, тобто з 24.02.2022. У такому разі платники податків звільняються від нарахування самоштрафу і пені (підстава — абз. 14 пп. 69.1, пп. 69.38 підрозд. 10 Перехідних положень ПК, роз’яснення ДПС 132.01 ЗІР). Умова даного звільнення – дотримання вимог п. 50.1 ПК, зокрема подання уточнюючої декларації, а також погашення недоплати, яка виникла.

При виправленні під час дії воєнного стану періодів до 24.02.2022 штрафні санкції вже нараховуються (самоштраф + пеня). Навіть, якщо це періоди карантину.

Уточнююча декларація єдинника 4 групи: як заповнити заголовну частину

Кожне поле заголовної (титульної) частини декларації заповнюється у такий спосіб:

- «Порядковий номер за рік» – вказується порядковий номер декларації за рік послідовно наростаючим числом у залежності від кількості поданих декларацій відповідного типу. Це значить, що декларації нумеруються в межах одного типу незалежно від органу ДПС, до якого подається декларація. Наприклад, якщо єдинник вперше подає у поточному році уточнюючу декларацію (одну типу «Уточнююча загальна» і одну типу «Уточнююча»), то кожна з них буде мати порядковий номер «1»;

- «Тип декларації» – ставиться відповідна відмітка «×». Зверніть увагу, що при подачі декларації «Уточнююча загальна» ставиться одночасно дві відмітки «×» – у полях «Уточнююча загальна» (тип «03») і «Уточнююча звітна» (тип 206»). Так показано у прикладах від ДПС;

- «за ___ рік» – зазначається рік, за який виправляється помилка;

- «з урахуванням уточнень з __/__» – при виправлення помилок зазначається «01.01» (число/місяць), адже декларація подається завжди на 01 січня. Даний реквізит заповнюються в лише уточнюючих деклараціях на виправлення помилок;

- «починаючи з __/__» – вказуємо дату події, що змінила площі земельних ділянок (придбання/набуття в користування). Даний реквізити заповнюється лише в деклараціях на коригування даних про площі земельних ділянок, що відбувається не через помилку, а з причини придбання (втратою) права власності чи користування такими землями.

Заповнення інших елементів нічим не відрізняється від загальної (звітної) декларації. Приклад заповненої заголовної частини декларації до наведеного далі прикладу 1 наведено нижче. Це перша декларація типу «Уточнююча», яка подана до декларації за 2025.

Якщо ж подається «Уточнююча загальна», то поле з типом декларації буде заповнено інакше – так, як наведено нижче, – з двома відмітками щодо типу декларації.

Однак у декларації, яка складається не через помилку, а з причини того, що 25.04.2025 підприємство набуло у власність нові площі земельних ділянок шапка декларації уточнюючої загальної на коригування даних матиме дещо інший вигляд – див. нижче (до наведеного далі прикладу 2).

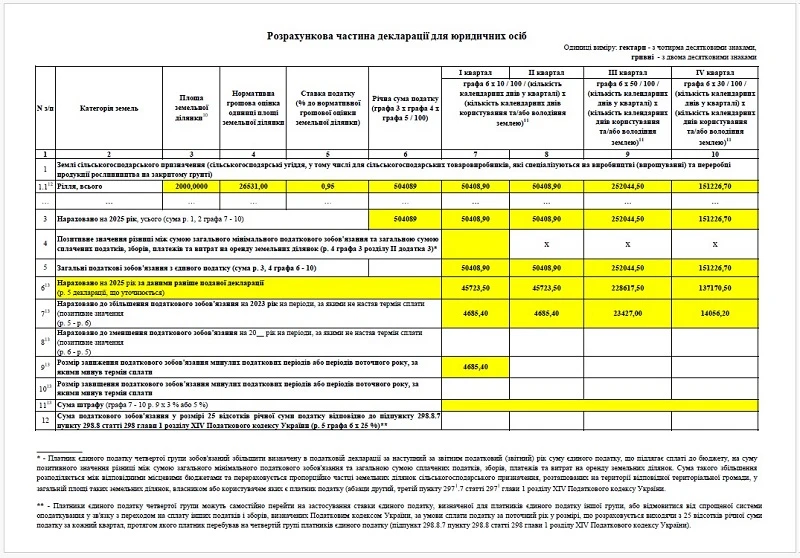

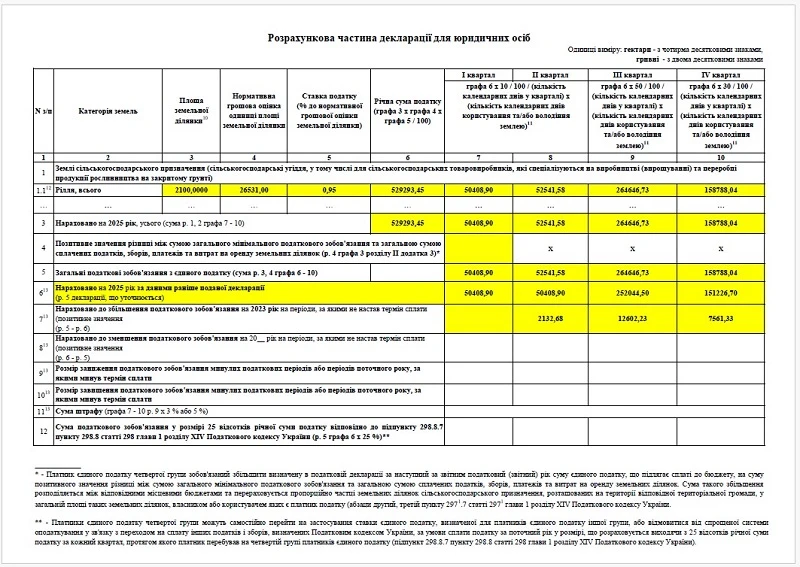

Як заповнити розрахункову частину уточнюючої декларації єдинника 4 групи

У початкових рядках (1-5) розрахункової частини уточнюючих декларації єдинника 4 групи наводяться правильні дані про всі його сільськогосподарські угіддя, земельні ділянки водного фонду, які перебувають у власності чи користуванні. Тобто наводяться всі дані:

- правильні дані повторюються;

- замість неправильних даних наводяться правильні.

Самі ж правила заповнення рядків 1-5 при цьому нічим не відрізняються від заповнення таких у звітних деклараціях. А от рядки 6-12 заповнюються, якщо після виправлення виходить переплата або недоплата єдиного податку. Порядок заповнення цих «виправляючих» рядків декларації на прикладі юросіб подано у таблиці нижче. Щодо фізосіб, то заповнення рядків 16.1 – 16.6 у цілому аналогічне.

ЗАПОВНЕННЯ ВИПРАВЛЯЮЧИХ РЯДКІВ РОЗРАХУНКОВОЇ ЧАСТИНИ ДЕКЛАРАЦІЇ З ЄДИНОГО ПОДАТКУ ДЛЯ 4 ГРУПИ | |

Рядки | Як заповнювати |

5 | Тут має бути розрахована сума єдиного податку за виправленими даними (на основі ряд. 1–4) перед цим. Тобто це правильна сума податку |

6 | Вказуємо суму єдиного податку з помилкової декларації минулого, яку виправляємо. Цифру беремо з ряд. 5 декларації, яку уточнюємо |

7 | Заповнюємо, якщо виходить недоплата податку. Тут вказуються суми даної недоплати поквартально ( = ряд. 5 – ряд. 6). Незважаючи на назву рядка у декларації, тут наводиться сума недоплати незалежно від того, чи минув строк сплати податку чи ні. Тобто тут і недоплата, яка сталася, і недоплата, яка ще тільки може статися за поточний чи майбутні квартали |

8 | Заповнюємо, якщо виходить переплата податку. Тут вказуються сума даної переплати поквартально (= ряд. 6 – ряд. 5). Незважаючи на назву рядка у декларації, тут наводиться сума переплати незалежно від того, чи минув строк сплати податку чи ні. Тобто тут і переплата, яка сталася, і переплата, яка ще тільки може статися за поточний чи майбутні квартали |

9 | Вказуємо недоплату, яка вже сталася. Тобто тут повторюємо суму недоплати податку з ряд. 7, але лише якщо вона стосується кварталів минулого року або тих кварталів поточного року, за якими минув строк сплати. Тобто виходить:

|

10 | Вказуємо переплату, яка вже сталася. Тобто знову повторюємо суму переплати податку, але лише якщо вона стосується кварталів минулого року або тих кварталів поточного року, за якими минув строк сплати. Тобто виходить:

|

11 | Заповнюємо лише, якщо є недоплата через помилку, та подається декларація “Уточнююча”. Зазначаємо суму самоштрафу:

За загальним правилом самоштраф є завжди, коли є недоплата, але є особливі правила, пов’язані з COVID-карантином та воєнним станом, за періоди воєнного стану. В уточнюючих деклараціях, які складаються з причини коригування даних про земельні ділянки у звʼязку з їхнім придбанням (продажем), набуттям у користування чи поверненням самоштраф відсутній, тому графа 11 не заповнюється |

* нагадуємо, що єдиний податок на 4-й групі сплачується щоквартально впродовж 30 к. днів, які настають за останнім календарним днем податкового (звітного) кварталу, у таких розмірах за кварталами у % від річної суми: I (10%), II (10%), III (50%), IV (30%) | |

Виправляючи помилку також можна до уточнюючої декларації подати ще й доповнення у довільній формі. Про нього слід згадати внизу декларації у відповідному полі, зробивши короткий опис доповнення.

Додатки до уточнюючої декларації єдинника 4 групи: які подавати

Додатки до уточнюючої декларації єдинника 4 групи також подаємо всі, які використовувалися при заповненні уточнюючої декларації. Це значить, що подаємо:

- відомості про наявність земельних ділянок (Додаток 1). При цьому у додатку наводяться дані на момент подачі уточнюючої декларації (!), а не на момент декларації, у якій було зроблено помилку (!);

- розрахунок МПЗ (Додаток 3) – обов’язково. Навіть, якщо помилки в розрахунку МПЗ немає;

- розрахунок ЄСВ (Додаток 2) – для фізосіб.

Однак розрахунок частки сільськогосподарської продукції подавати не потрібно. Виняток – помилка сталася у самому розрахунку частки. Подати уточнюючий розрахунок частки можливості немає, тому у такому разі подається уточнююча декларація, яка містить розрахунок частки з правильними даними (роз’яснення Пн МУ ДПС по роботі з ВПП).

Приклад виправлення помилки через уточнюючу декларацію єдинника 4 групи – для юрособи

Приклад 1 (недоплата податку). Складаючи декларацію за 2025 рік підприємство – єдинник 4 групи використало невірну НГО ріллі – 24 065,00 грн/1 га. Однак для даних земель НГО складає 26 531,00 грн/1 га. У користування даного підприємства перебуває 2000 га ріллі. Як наслідок, сума податку за 2025 рік була занижена. Так, за 2025 рік було нарахованого податку:

2000 га × 24 065 грн × 0,95 ÷ 100 = 457235 грн

Однак треба було нарахувати за 2025 рік податку:

2000 га × 26 531 грн × 0,95 ÷ 100 = 504089 грн

Помилку виявили 15 травня 2025 року, коли єдиний податок за І квартал 2025 року у сумі 45723,50 грн (=457235 грн×0,1) був уже сплачений. Однак треба було сплатити 50408,90 грн (= 504089×0,1). Різниця у вигляді недоплати податку складає:

50408,90 – 45723,50 = 4685,4 грн

Для виправлення помилки вирішено подати уточнюючу декларацію. Самоштраф і пеня не нараховувалися, так як недоплата виникла за період дії воєнного стану. Доповнення до декларації вирішено не подавати.

Щодо МПЗ, то для спрощення сума нарахованого податку перевищує МПЗ, тому в основній частині ряд. 4 залишаємо порожнім. Однак сам Додаток 3, що містить розрахунок МПЗ, має бути обов’язково поданий. Крім цього, декларація повинна мати й Додаток 1 про відомості про наявність земельних ділянок. Якби декларацію складала фізособа, то вона мала б подати й Додаток 2 (ЄСВ). Розрахунок частки не подаємо, якщо в ньому немає помилки.

Приклад заповненої уточнюючої декларації за 2025рік наведений нижче. Зверніть увагу на ряд. 9 – у ньому показано прострочення сплати податку за І квартал 2025 року (недоплата) у сумі 4685,40 грн.

Приклад коригування через уточнюючу декларацію єдинника 4 групи – для юрособи

Приклад 2 (оновлення земель, коригування даних). Складаючи декларацію за 2025 рік підприємство – єдинник 4 групи використав такі дані:

- НГО ріллі – 26 531,00 грн/1 га;

- площа земельних ділянок – 2000 га ріллі.

Для спрощення вважаємо, що сума сплаченого податку перевищує МПЗ.

Як наслідок, сума єдиного податку за 2025 рік у поданій декларації становила:

2000 га × 26 531 грн × 0,95 ÷ 100 = 504089 грн

У перерахунку на І і ІІ квартали 2025 року це по 50408,90 грн (= 504089 грн × 0,1).

Однак 25.04.2025 був укладений договір на оренду ще ріллі обсягом 100 га на тій же території.

Як наслідок, сума податку за 2025 рік була занижена і має бути перерахована. За І квартал 2025 – податок не змінюється (він був уже сплачений і тоді було 2000 га). За період ІІ кварталу 2025 після набуття права користування з 25.04.2025 і далі податок має бути перерахований. Розраховуємо суму єдиного податку за 2025 рік для 2100 га:

2100 га × 26 531 грн × 0,95 ÷ 100 = 529293,45 грн

Сума єдиного податку для «повного» ІІ кварталу 2025:

529293,45 грн × 0,1 = 52929,35 грн

Тепер рахуємо пропорційно суму єдиного податку для двох частин ІІ кварталу 2025 (91 к. дн.), коли було:

- 2000 га (01.04.2024 – 24.04.2024, 56 к. днів): 50408,90 × 56/91 = 31020,86 грн;

- 2100 га (25.04.2024 – 30.06.2024, 37 к. днів): 52929,35 × 37/91 = 21520,72 грн.

Разом сума єдиного податку за ІІ квартал 2025 виходить:

31020,86 + 21520,72 = 52541,58 грн

За ІІ квартал 2025 року сума єдиного податку збільшується на:

52541,58 – 50408,90 = 2132,68 грн

Також для ІІІ і IV кварталів 2025 року єдиний податок перераховується вже на основі нової бази 529293,45 грн. Однак строк сплати за ІІ-IV квартали 2025 ще не настав, тому ніяких самоштрафів навіть без воєнного стану бути не може, якщо декларація подана у період 01.07.2025-20.07.2025 (20 к. днів місяця, який настає після кварталу, у якому було оновлення у складі земель). Оновлену суму податку за ІІ квартал треба сплатити до 30.07.2025.