Мінімальне податкове зобов’язання: як розрахувати та сплатити

Законом України від 30.11.2021 № 1914-IX запровадили мінімальне податкове зобов'язання (МПЗ). Розберімося, що це таке.

Чого очікувати агропідприємствам у 2026 році

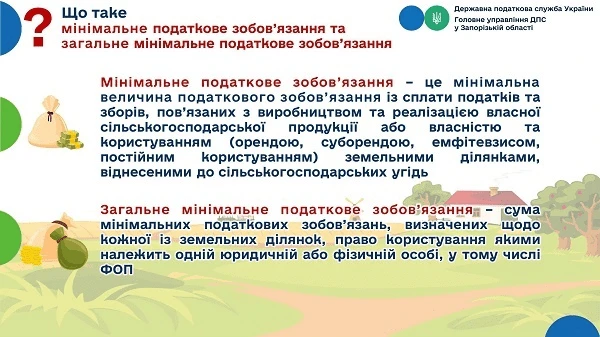

Що таке мінімальне податкове зобов'язання

Сума всіх сплачених податків аграрієм не має бути менше ніж МПЗ. В основі нового механізму — коефіцієнт від нормативної грошової оцінки (НГО) власних або використовуваних сільгоспземель. Мінімальне податкове зобов'язання — це розрахована сума податку.

До бюджету аграрії перерахують не всю суму МПЗ, а зменшену на сплачені податки, збори, платежі та витрати на оренду земельних ділянок. Тож для платника можливі два сценарії:

- МПЗ > сума всіх сплачених податків. До бюджету сплачуйте позитивну різницю;

- МПЗ < сума всіх сплачених податків. Сплачувати додаткове навантаження не потрібно.

Мінімальне податкове зобов’язання це мінімальна величина податкового зобов'язання із сплати податків, зборів, платежів, контроль за справлянням яких покладено на контролюючі органи, пов’язаних з виробництвом та реалізацією власної сільськогосподарської продукції та/або з власністю та/або користуванням (орендою, суборендою, емфітевзисом, постійним користуванням) земельними ділянками, віднесеними до сільськогосподарських угідь, розрахована відповідно до цього Кодексу. Сума мінімальних податкових зобов'язань, визначених щодо кожної із земельних ділянок, право користування якими належить одній юридичній або фізичній особі, у тому числі фізичній особі — підприємцю, є загальним мінімальним податковим зобов'язанням (пп. 14.1.114-2 Податкового кодексу України, ПК).

|  |  |

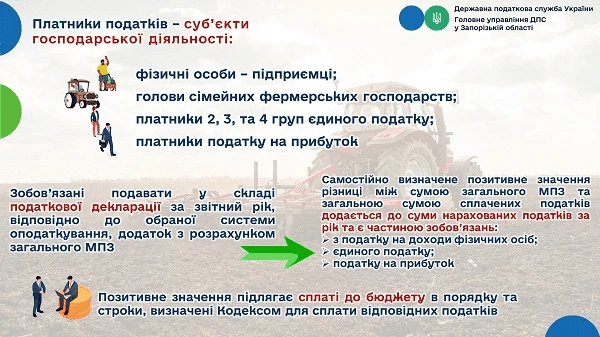

Мінімальне податкове зобов'язання: хто платить

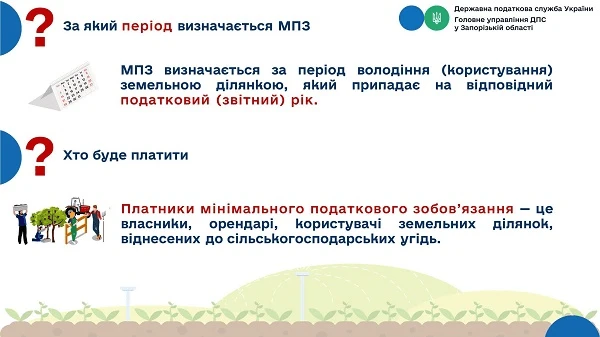

Хто має сплачувати мінімальне податкове зобов'язання? Платники МПЗ — це власники, орендарі, користувачі на інших умовах земельних ділянок, віднесених до сільськогосподарських угідь. Законодавці врахували, що землі можуть обробляти платники податків на різних системах оподаткування. Тому передбачили розрахунок МПЗ у розрізі систем оподаткування:

1) загальної системи оподаткування:

- для платників із часткою сільськогосподарського товаровиробництва ≥ 75%;

- для платників із часткою сільськогосподарського товаровиробництва < 75%;

2) спрощеної системи оподаткування:

- для фізосіб — єдинників другої групи;

- для фізосіб та юросіб — єдинників третьої групи, у яких частка сільськогосподарського товаровиробництва ≥ 75%;

- для фізосіб та юросіб — єдинників третьої групи, у яких частка сільськогосподарського товаровиробництва < 75%;

- для фізособ-фермерів та юросіб — єдинників четвертої групи;

3) «звичайних» фізосіб — власників, орендарів, користувачів на інших умовах земельних ділянок, віднесених до сільськогосподарських угідь, не переданих ними в оренду (суборенду), емфітевзис або інше користування;

4) ФОПів-загальників — власників, орендарів, користувачів на інших умовах земельних ділянок, віднесених до сільськогосподарських угідь, які виробляють власну сільськогосподарську продукцію.

|  |

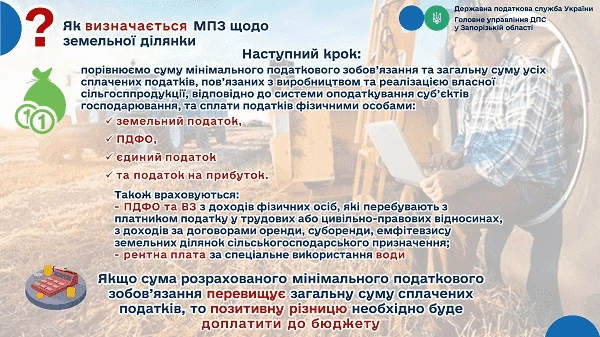

Мінімальне податкове зобов'язання: розрахунок

Щоб розрахувати мінімальне податкове зобов'язання щодо земельної ділянки, законодавці передбачили дві формули. Відмінність їх у тому, провели НГО землі чи ні. Розглянемо ці формули.

Якщо нормативно грошова оцінка проведена:

МПЗ = НГОд x К x М / 12, де

- НГОд — нормативна грошова оцінка відповідної земельної ділянки з урахуванням коефіцієнта індексації, визначеного відповідно до порядку, встановленого цим Кодексом для справляння плати за землю;

- К — коефіцієнт, який становить 0,05;

- М — кількість календарних місяців, протягом яких земельна ділянка перебуває у власності, оренді, користуванні на інших умовах (в тому числі на умовах емфітевзису) платника податків.

Якщо нормативно грошова оцінка не проведена:

МПЗ = НГО x S x К x М / 12, де

- НГО — нормативна грошова оцінка 1 гектара ріллі по по області з урахуванням коефіцієнта індексації, визначеного відповідно до порядку, встановленого цим Кодексом для справляння плати за землю;

- S — площа земельної ділянки, гектарах;

- К — коефіцієнт, що становить 0,05;

- М — кількість календарних місяців, протягом яких земельна ділянка перебуває у власності, оренді, користуванні на інших умовах (в тому числі на умовах емфітевзису) платника податків.

Зверніть увагу, що згідно з пунктом 67-1 підрозділу 10 розділу ХХ ПК, тимчасово, щоб визначити мінімальне податкове зобов'язання за 2025 рік та наступні роки, закінчуючи роком, у якому буде припинено або скасовано воєнний стан, коефіцієнт «К», визначений у підпунктах 38-1.1.1 і 38-1.1.2 статті 38-1 цього Кодексу, застосовується із значенням 0,057.

|  |

Які податки зменшать мінімальне податкове зобов'язання (МПЗ)

ПЕРЕЛІК ЗНАЙДЕТЕ У СИСТЕМІ ЕКСПЕРТУС ГОЛОВБУХ ▶️

Мінімальне податкове зобов'язання під час воєнного стану

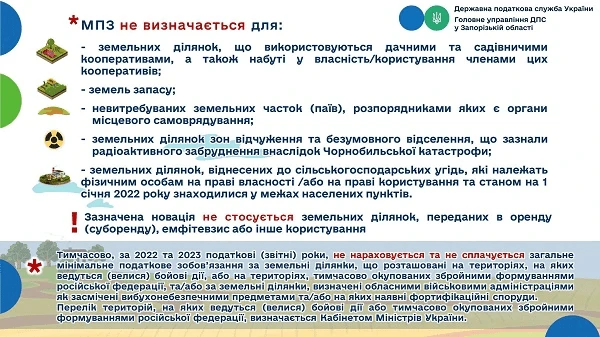

Перелік випадків, коли мінімальне податкове зобов'язання не визначають, містить пункт 38-1.2 ПК.

Мінімальне податкове зобов'язання на землю не визначають:

- для земельних ділянок, що використовуються дачними та садівничими кооперативами, а також набутими у власність членами цих кооперативів у межах земель, що належали цим кооперативам;

- земель запасу;

- невитребуваних земельних часток (паїв), розпорядниками яких є органи місцевого самоврядування, крім паїв, переданих в оренду;

- земельних ділянок зон відчуження та безумовного (обов’язкового) відселення, що зазнали радіоактивного забруднення внаслідок Чорнобильської катастрофи;

- земельних ділянок, віднесених до сільськогосподарських угідь, які належать фізичним особам на праві власності та/або на праві користування та станом на 1 січня звітного року знаходилися у межах населених пунктів;

- земельних ділянок, земельних часток (паїв), що перебувають у консервації, або забруднені вибухонебезпечними предметами, або щодо яких прийнято рішення про надання податкових пільг у зв’язку з потенційною загрозою їх забруднення вибухонебезпечними предметами. Мінімальне податкове зобов'язання за землю (земельних ділянок, земельних часток (паїв)), не визначається за період, за який не визначається плата за землю або єдиний податок четвертої групи.