Розрахунок частки сільськогосподарського товаровиробництва 2026

Алгоритм аудиту рядків Розрахунку сільгоспчастки

Що таке сільгоспчастка

Частка сільськогосподарського товаровиробництва (далі — сільгоспчастка) — якщо арифметично, то це питома вага доходу від реалізації сільгосппродукції власного виробництва у загальному (скоригованому) доході сільгоспвиробника. Тобто сільгоспчастки можна представити у вигляді такої формули:

ФОРМУЛА РОЗРАХУНКУ СІЛЬГОСПЧАСТКИ | ||||

сільгоспчастка = (сільськогосподарський дохід ÷ загальний (скоригований) дохід) × 100% | ||||

де:

|

Сільгоспчастку треба підтвердити розрахунком спеціальної форми, що має вигляд окремого звіту з відповідною назвою — «Розрахунок частки сільськогосподарського товаровиробництва» (далі — Розрахунок). Він зокрема подається як додаток до податкової декларації платника єдиного податку групи 4. Форму (бланк) цього Розрахунку та приклад його заповнення розглянемо далі.

Навіщо рахувати сільгоспчастку

Справа в тому, що сільгоспвиробник може мати й несільськогосподарське виробництво, торгівлю та іншу діяльність, що може позбавити його існуючих привілеїв в оподаткуванні у вигляді «сільськогосподарського» єдиного податку.

Практичне значення сільгоспчастки — це ключова умова перебування на спрощеній системі оподаткування групи 4 юросіб, що дає можливість сплачувати єдиний податок у фіксованому розмірі, який визначається на основі нормативної грошової оцінки земель сільськогосподарського призначення та ставки єдиного податку.

Для сільгоспвиробників така система оподаткування важлива, тому що на єдиний податок четвертої групи не впливає ні обсяг доходу сільськогосподарського товаровиробника, ні його прибуток. У цьому перевага такої системи оподаткування, наприклад над групою 3 єдиного податку чи загальною системою оподаткування зі сплатою податку на прибуток.

Увага: сільгоспчастка — це умова сплати єдиного податку групи 4.

Якою має бути сільгоспчастка

Як умова перебування на 4-й групі єдиного податку сільгоспчастка у юрособи має бути в таких межах (див. пп. «4» п. 291.4 Податкового кодексу України, далі — ПК):

сільгоспчастка ≥ 75% від загального товаровиробництва

Тобто сільгоспвиробник-юрособа може мати й інші види бізнесу, інші несільськогосподарські виробництва, будучи єдинником групи 4, але така «інша несільськогосподарська діяльність» не повинна зменшувати сільгоспчастку нижче 75%.

Перевірте, чи дотримали ви вимоги щодо частки сільськогосподарського товаровиробництва 75%. Допоможе в цьому наша добірка запитань — відповідей.

Чого очікувати агропідприємствам у 2026 році

Хто має розраховувати сільгоспчастку у 2026 році

Рахувати сільгоспчастку мають лише юрособи. Щодо фізосіб — вони теж можуть бути на 4-ій групі спрощеної системи, але у них усе виробництво має бути сільськогосподарським, тобто сільгоспчастка = 100%. Через це розрахунок частки фізособи-спрощенці не складають. Сільгоспчастка рахується за попередній податковий (звітний) рік (див. пп. «4» п. 291.4 ПК, пп. 291.4.7 ПК). Відтак сільгоспчастку мають обчислювати такі юрособи:

- які вже перебувають на спрощеній системі оподаткування групи 4. При подачі декларації на 2026 рік вони мають скласти розрахунок сільгоспчастки за 2025 рік;

- які бажають перейти на спрощену систему оподаткування групи 4 (з іншої групи спрощеної системи чи з загальної системи). Якщо такий перехід планується у 2026 році, то розрахунок треба складати теж за минулий, тобто 2025 рік. Якщо ж перехід буде у 2027 році — тоді треба контролювати 2025 рік, аби розмір сільгоспчастки був 75% та більшим.

Щодо новоутворених сільгоспвиробників, то якщо юрособа створена у 2026 році, то може стати єдинником групи 4 лише з 2027 року, обчисливши сільгоспчастку за 2026 рік (див. пп. 291.4.7 ПК). Якщо ж юрособа створена у 2025 році, то можна отримати сільськогосподарську групу єдиного податку і за 2026 рік, якщо частка відповідає нормі за 2025 рік.

Що буде, якщо сільгоспчастка менша 75%

В залежності від того, ким зараз є сільгоспвиробник:

- якщо сільгоспвиробник уже зараз перебуває на групі 4, — результатом буде втрата права перебування на 4-ій групі спрощеної системи. Це значить, що якщо така частка становитиме менше ніж 75%, то доведеться сплачувати податки в наступному податковому році на іншій групі єдиного податку або ж на загальній системі. Виняток — якщо можна довести обставини непереборної сили (форс-мажор) на основі рішення місцевої обласної ради (див. роз’яснення ДПС, а також пп. 298.8.4 ПК). Форс-мажорними обставинами можуть бути бойові дії, окупація території, а також заморозки, посуха, повінь, пожежа тощо. У такому разі рішення обласної ради про наявність форс-мажору з переліком суб’єктів господарювання, що постраждали внаслідок таких обставин, подається разом з податковою декларацією з єдиного податку групи 4 (як доповнення, про яке слід вказати у відповідному полі). Зверніть увагу, що довідка Торгово-промислової палати у цьому разі не підходить — податківцями приймається лише рішення обласної ради;

- якщо сільгоспвиробник лише бажає перейти на групу 4 — такої можливості у поточному році не буде. Без винятків, тобто правило форс-мажору тут взагалі не працює. Однак, якщо у поточному році умова сільгоспчастки буде дотримана, то можна перейти у наступному році. Наприклад, при дотриманні умови за 2026 рік, можна стати єдинником групи 4 з 2027 року.

Коли треба подати розрахунок сільгоспчастки 2026

Розрахунок сільгоспчастки подається не пізніше 20-го лютого звітного року у складі звітності з єдиного податку. Це значить, що розрахунок сільгоспчастки за 2025 рік треба подати не пізніше 20-го лютого 2026 року.

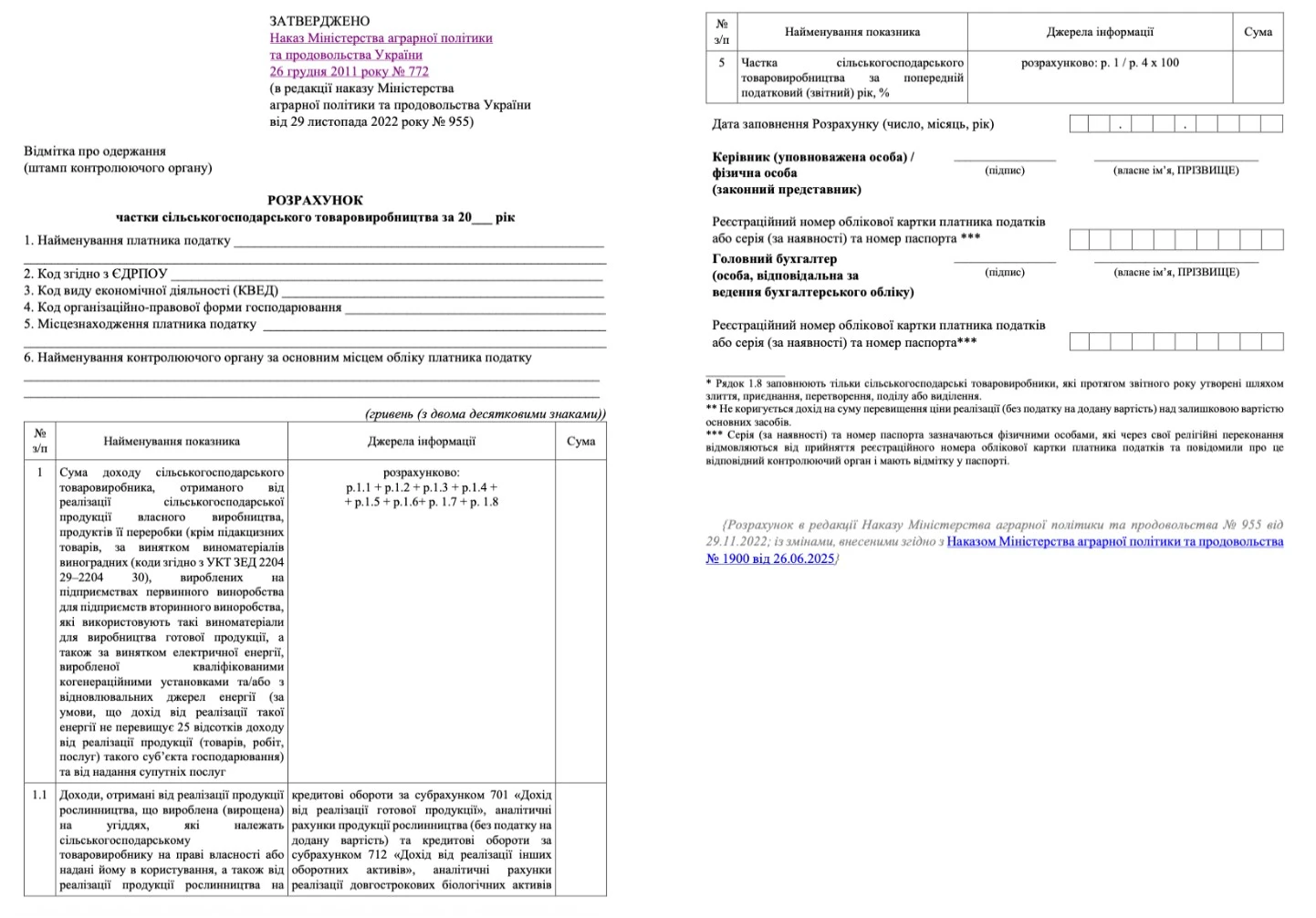

Розрахунок частки сільськогосподарського товаровиробництва: бланк 2026

Форма (бланк) розрахунку сільгоспчастки затверджена наказом Мінагрополітики від 26.12.2011 № 772. Однак у 2025 році форма була оновлена наказом Мінагрополітики від 26.06.2025 № 1900 (далі — Наказ № 1900, набрав чинності 18.07.2025). Розрахунок за 2026 рік складається саме за цією оновленою формою.

Що нового у розрахунку сільгоспчастки 2026

Нова форма з Наказу № 1900, яка використовується й для розрахунку сільгоспчастки за 2025 рік не має якихось суттєвих відмінностей від попередньої – зміни суто уточнюючі в описі наповнення рядків у колонці «Джерело інформації» (ряд. 1.1, 1.2, 2 та 3.5).

Хто може подати заявку та як працює механізм

Розрахунок сільгоспчастки: порядок заповнення 2026

У шапці Розрахунку зазначається рік, за який він складається. Це означає, що якщо Розрахунок складається у 2026 році, то у шапці має бути зазначено, що він складається «за 2025 рік». Сам же Розрахунок фактично містить розшифровані показники формули сільгоспчастки, яка наводилася раніше.

Джерелом інформації при складанні Розрахунку частки сільськогосподарського товаровиробництва є лише дані бухгалтерського обліку (роз’яснення ДПС 108.02.01 ЗІР). Які саме дані наводити в рядках самого Розрахунку, зазначено в кол. 3 «Джерела інформації» Розрахунку. Зручно, що там є пряма прив’язка до оборотів бухгалтерських рахунків 7-го класу. Однак такої інформації може бути й замало, тому наведемо додаткові пояснення в таблиці нижче.

АЛГОРИТМ ЗАПОВНЕННЯ РОЗРАХУНКУ СІЛЬГОСПЧАСТКИ 2026 | ||

№ рядка | Коротко назва рядка | Яку інформацію наводити |

1 | Сума отриманого доходу від реалізації сільгосппродукції власного виробництва і продуктів її переробки | Тут зазначається загальна сума доходу, отриманого підприємством за минулий рік та деталізованого в рядках з 1.1 по 1.8, без урахування ПДВ |

1.1 | Доходи від реалізації сільгосппродукції рослинництва | Суму доходів для заповнення відповідного рядка потрібно набирати з проведень: Дт 701, 712 Кт 791. Наприклад, якщо сільгосппідприємство займається діяльністю в галузі рослинництва і тваринництва, відображаючи доходи проведенням Дт 701 Кт 791, то загальна сума такого доходу буде відображена в ряд. 1, а дохід від продажу сільгосппродукції рослинництва — в рядку 1.1, тваринництва — в ряд. 1.2 і т.д. (див. також пп. 298.8.3 ПК). Зверніть увагу на таке:

|

1.2 | Доходи від реалізації сільгосппродукції тваринництва і птахівництва | |

1.3 | Доходи від реалізації сільгосппродукції рибництва | |

1.4 | Доходи від реалізації продуктів переробки продукції рослинництва і рибництва | |

1.5 | Доходи від реалізації продуктів переробки продукції рослинництва на закритому ґрунті | |

1.6 | Доходи від реалізації продуктів переробки продукції тваринництва і птахівництва | |

1.7 | Доходи від реалізації сільгосппродукції, що вироблена із сировини власного виробництва на давальницьких умовах | |

1.8 | Доходи від надання супутніх послуг | Цей рядок заповнюють тільки підприємства, утворені впродовж звітного року шляхом злиття, приєднання, перетворення, поділу або виділення. Цей рядок можуть заповнити підприємства, реорганізовані в 2025 році, за доходом від надання супутніх послуг в 2025 році. Перелік послуг для заповнення цього рядка наведено в пп. 298.8.3 ПК. Сума доходу для заповнення цього рядка береться з проведення: Дт 703 Кт 791 |

2 | Загальна сума доходу сільгосптоваровиробника | Загальна сума доходу, отримана від всіх видів діяльності, тобто це сума обороту зі списання доходів на фінансовий результат — за Кт рахунку 79 (Дт 70, 71, 72, 73, 74 Кт 79). Однак до цієї суми не потрапляє значення проведення з формування прибутку: Дт 44 Кт 79. Сюди фактично потрапляє весь дохід сільгосппідприємства, зокрема:

|

3 | Величина, на яку зменшують загальну суму доходу сільгосптоваровиробника | тут зазначається сума рядків з 3.1 по 3.8 |

3.1 | Сума одержаних з держбюджету коштів фінансової підтримки | Згідно з інформацією, наведеною в кол. 3, тут має відображатися сума бюджетної дотації, отриманої відповідно до ст. 161 Закону «Про державну підтримку сільського господарства України» від 24.06.2004 № 1877. Однак ця дотація не надається вже кілька років. На жаль, про інші види фінансової підтримки, яка надається з держбюджету, в кол. 3 не написали. Тому за формальними ознаками такі кошти тут не відображаються. Якщо сільгосппідприємство вирішить відобразити такі кошти, діятиме воно на власний ризик. Причому варто зазначати, що тут відображаються кошти фінансової підтримки, отримані з державного (а не місцевого) бюджету, відображені у складі доходів, тобто відображені проведенням щодо визнання коштів цільового фінансування доходом бухгалтерським проведенням Дт 48 Кт 718 (не сама сума отриманого цільового фінансування, а лише та, яка визнана впродовж звітного року доходом). Якщо ж цільове фінансування пішло на придбання ОЗ, то воно визнається доходом по мірі амортизації бухгалтерським проведенням Дт 48 Кт 745. Отже, предметом уваги при заповненні цього рядка мають бути дебетові обороти за рахунком 48 |

3.2 | Сума доходу від продажу іноземної валюти, яка направлена на розвиток сільгосптоваровиробництва | Фактично це кредитові обороти за субрахунком 711 «Дохід від купівлі-продажу іноземної валюти». Тут показується дохід лише від продажу іноземної валюти, якщо виручена від такої операції гривня була використана для сільськогосподарських цілей, наприклад валюти, проданої з метою закупівлі насіння, поголів’я худоби, сільгосптехніки тощо |

3.3 | Сума доходу від первісного визнання, від зміни вартості біологічних активів і сільгосппродукції, облікованих за справедливою вартістю | Сума доходів, відображена за кредитом субрахунку 710 «Дохід від первісного визнання та від зміни вартості активів, які обліковуються за справедливою вартістю», тобто цей рядок можуть заповнити лише ті сільгосппідприємства, які оцінюють свою вирощену сільськогосподарську продукцію та біологічні активи за справедливою вартістю. Якщо ж використовується первісна вартість і амортизація, то доходу такого не буде |

3.4 | Сума доходу, отримана від реалізації ОЗ, які перебували на балансі підприємства більше 24 місяців до місяця, в якому здійснюється їх продаж | Кредитові обороти за субрахунком 712 «Дохід від реалізації інших оборотних активів» в частині реалізації ОЗ, які перебували на балансі сільгосппідприємства більше 24 місяців до місяця, в якому здійснюється їхній продаж, але не вище залишкової вартості ОЗ. Наприклад, якщо залишкова вартість 100000 грн, а ціна продажу (без ПДВ) — 150000 грн, то в ряд. 3.4 зазначається 100000 грн. Якщо ж ціна продажу 80000 грн, то в ряд. 3.4 має бути 100000 грн |

3.5 | Сума доходу від списаної кредиторської заборгованості, що виникла в ході операційного циклу по закінченні строку позовної давності | Кредитові обороти за субрахунком 717 «Дохід від списання кредиторської заборгованості» та кредитові обороти за субрахунком 746 «Інші доходи» в частині доходів від списання кредиторської заборгованості, що не виникла у ході операційного циклу. Таким чином, тут показується сума доходу від списання заборгованості, за якою вийшов строк позовної давності |

3.6 | Сума доходу від курсової різниці за зобов’язаннями по кредитах (позиках), відсотках в іноземній валюті | кредитові обороти за субрахунком 744 «Дохід від неопераційної курсової різниці», тобто тут відображаються курсові різниці зокрема за кредитами та відсотками в іноземній валюті |

3.7 | Сума доходу від курсових різниць за залишками грошових коштів на валютних рахунках, дебіторською заборгованістю за реалізовану сільськогосподарську продукцію власного виробництва та продуктів її переробки | Обороти за Кт субрахунку 714 «Дохід від операційної курсової різниці». Таким чином, у цьому новому рядку відображаються доходи від позитивних операційних курсових різниць за:

|

3.8 | Сума доходу від визнання доходів при врегулюванні сумнівної (безнадійної) заборгованості | Наводяться кредитові обороти за субрахунком 716 «Відшкодування раніше списаних активів» або за субрахунком 719 «Інші доходи від операційної діяльності», які пов’язані з визнанням доходів при врегулюванні сумнівної (безнадійної) заборгованості. Наприклад, це може бути дохід при коригуванні через зменшення (списання) резерву сумнівних боргів, що відображається, як правило, проведенням Дт 38 Кт 719. Якісь інші доходи за згаданими субрахунками, наприклад при відшкодуванні раніше завданих збитків винною особою за субрахунком 716, враховувати не слід (виняток — ситуація, коли така заборгованість винної особи перед цим визнана сумнівною (безнадійною)) |

4 | Скоригований дохід сільгосптоваровиробника | сюди записують різницю між рядками 2 і 3 (= ряд. 2 – ряд. 3) |

5 | Частка сільгосптоваровиробництва за попередній податковий (звітний) рік, % | Значення в ряд. 1 ділимо на значення в ряд. 4 і множимо на 100 (%). Якщо отримали:

|

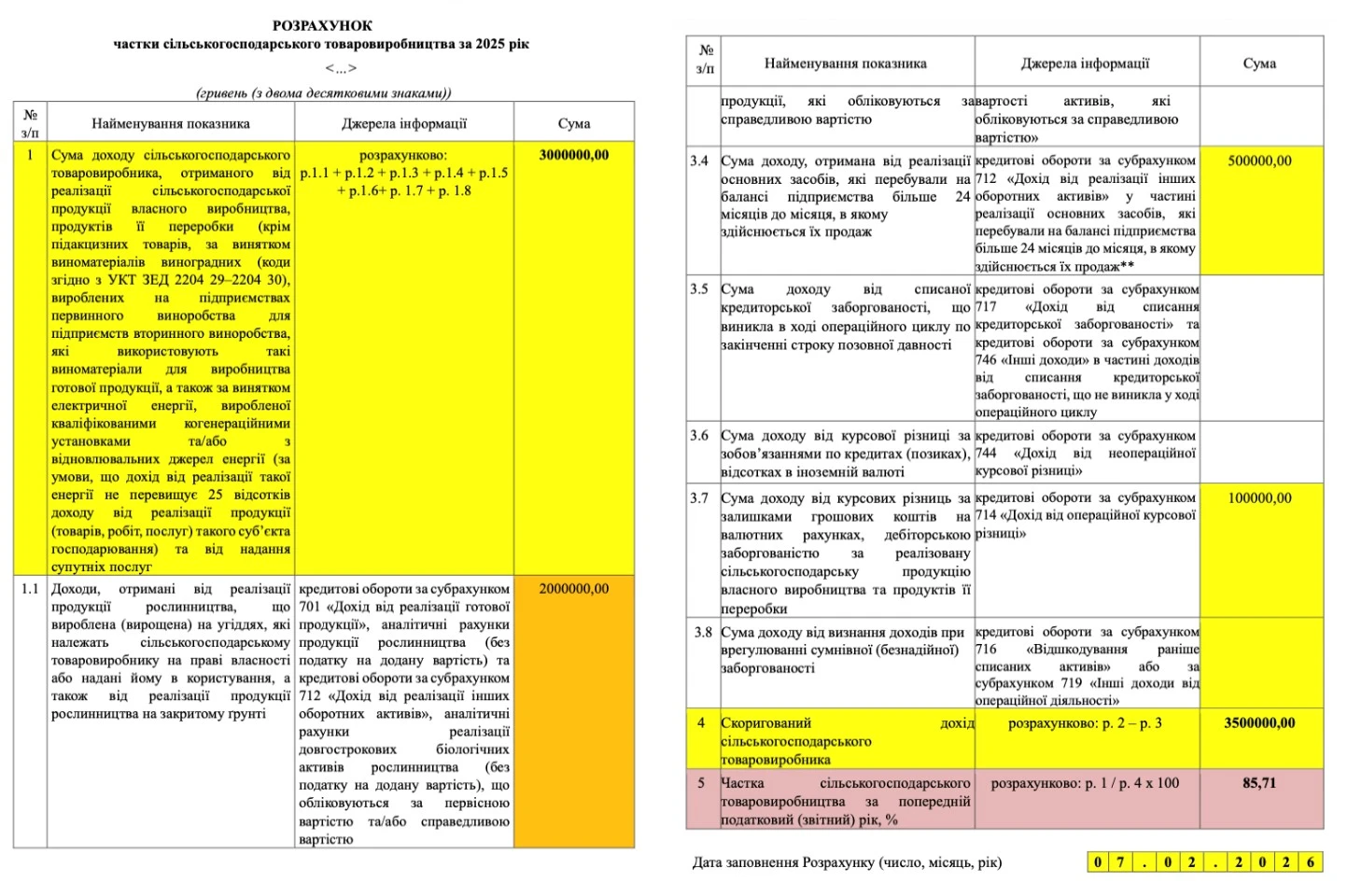

Розрахунок частки сільськогосподарського товаровиробництва: приклад заповнення 2026

Приклад. Спершу вихідні дані до розрахунку сільгоспчастки. Маємо такі сільськогосподарські доходи (без ПДВ):

- дохід від реалізації продукції рослинництва — 2 млн грн;

- дохід від реалізації продукції тваринництва — 1 млн грн.

Загальна сума доходів (без ПДВ) — 4,3 млн грн, включаючи:

- вищезгадані сільськогосподарські доходи — 3 млн грн (= 2+1);

- дохід від здавання приміщення в оренду — 300 тис. грн;

- дохід від реалізації основного засобу (цей ОЗ був у користуванні 36 місяців, ЗВ = 500 тис. грн) — 700 тис. грн;

- дохід від визнання використання коштів цільового фінансування, отриманого з місцевого бюджету на придбання сільськогосподарської техніки — 200 тис. грн;

- дохід від позитивної курсової різниці, що виникла на залишок іноземної валюти на банківському рахунку — 100 тис. грн.

Перевіряємо загальну суму доходів: 3 + 0,3 + 0,7 + 0,2 + 0,1 = 4,3 (млн грн)

Проводимо розрахунок. Як вирахування з доходу використовуємо:

- 500 тис. грн — дохід від продажу ОЗ у межах ЗВ;

- 200 тис. грн — цільове фінансування у межах віднесеної на дохід суми;

- 100 тис. грн — позитивна курсова різниця.

Всього вирахувань з доходу маємо: 0,5 + 0,2 + 0,1 = 0,8 млн грн

Маємо загальний (скоригований) дохід: 4,3 — 0,8 = 3.5 млн грн

Обчислюємо сільгоспчастку: сільгоспчастка = (3 ÷ 3,5) × 100% = 85,71%

Отже, умова перебування на спрощеній системі групи 4 дотримується.

Результат заповнення Розрахунку наведений у файлі нижче.