Отчитывайтесь по форме …

... утвержденной приказом Минфина от 20.10.2015 № 897 (в редакции приказа от 19.10.2018 № 842).

Форма Декларации по налогу на прибыль предприятий утверждена приказом Минфина от 20.10.2015 № 897 (далее - Декларация). Последний раз ее меняли приказом от 19.10.2018 № 842, вступившим в силу 14.12.2018. Вебінари для бухгалтерів 2026

Обновленные декларации подают за налоговый период, следующий за периодом, в котором обнародовали изменения в отчетности (п. 46.6 НК). Это требование не выполнено ни для квартальных, ни для годовых плательщиков налога на прибыль. Ведь вопреки нормам НК налоговики рекомендовали отчитываться по обновленной форме уже по итогам 2018 года (письмо ДФС от 04.01.2019 № 357/7 / 99-99-15-02-01-17). Такое произошло уже не впервые, поэтому рекомендуем прислушаться к совету налоговиков.

Придерживайтесь предельных сроков...

... представления Декларации - 01.03.2019, уплаты налога - 07.03.2019.

Предельные сроки представления годовой Декларации не зависят от базового отчетного периода плательщика. Начиная с 01.01.2018 Декларацию нарастающим итогом, так же, как и «обычную» годовую декларацию, подают в течение 60 календарных дней, следующих за последним календарным днем отчетного периода (пп. 49.18.3, 49.18.6 НК).

Оплатите задекларированные налоговые обязательства не позднее чем в течение 10 календарных дней, следующих за предельным сроком представления декларации (п. 57.1 НК). Последним днем уплаты налога на прибыль по итогам года является выходной день, поэтому рекомендуем уплатить налог заранее.

Определите годовой доход...

... по правилам бухгалтерского учета. От этого показателя зависят отчетный период плательщика и обязанность применять разницы.

Для расчета дохода за 2018 год просуммируйте такие показатели Отчета о финансовых результатах (отчета о совокупном доходе, форма № 2):

- чистый доход от реализации продукции, товаров, работ, услуг (строка 2000);

- другие операционные доходы (строка 2120);

- доход от участия в капитале (строка 2200);

- другие финансовые доходы (строка 2220);

- другие доходы (строка 2240).

Если годовой бухгалтерский доход предприятия превысил 20 млн грн, это так называемый высокодоходный плательщик налога на прибыль. Тогда применяйте все разницы, предусмотренные НК, а также пользуйтесь квартальным базовым периодом.

Плательщик налога на прибыль, у которого годовой бухгалтерский доход меньше чем 20 млн грн (малодоходное предприятие), применяет годовой базовый отчетный период. При этом такой плательщик имеет право принять решение не корректировать финансовый результат до налогообложения на разнице, предусмотренные разделу III НК (пп. 134.1.1 НК).

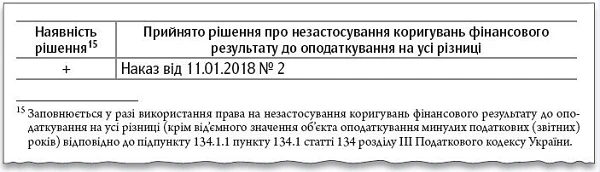

Свое решение не применять разницы малодоходного предприятия сообщает органу контроля, сделав отметку об этом в специально отведенном для этого месте Декларации. Вот так:

15 Заполняется в случае использования права на неприменение корректировок финансового результата до налогообложения на все различия (кроме отрицательного значения объекта налогообложения прошлых налоговых (отчетных) лет) в соответствии с подпунктом 134.1.1 пункта 134.1 статьи 134 раздела III Налогового кодекса Украины.

Такое решение может кардинально изменить налоговые обязательства по налогу на прибыль предприятия. Поэтому основанием отметить его в Декларации должен быть соответствующий распорядительный документ, в частности приказ руководителя предприятия.

Внимание: Отметку о решении не применять разницы проставляйте в каждой годовой Декларации, независимо от того, что такую отметку уже делали в предыдущих годах. Если этого не сделаете, придется подать отчетную новую или уточняющую декларацию с соответствующей отметкой (ВИР, подкатегория 102.23.03).

В графе «Наличие решения» предлагаем ставить отметку «+», ведь такой пометкой отмечают, в частности, информацию о наличии приложений к основной части Декларации. В графе «Принято решение о неприменении корректировок финансового результата до налогообложения на все различия» укажите номер и дату приказа руководителя предприятия.

Заполните обновленное приложение РІ...

... с учетом изменений, вступивших в силу в 2018 году.

Приложение РІ Декларации Минфин изложил в новой редакции приказом от 19.10.2018 № 842. Однако собственно изменения, связанные с правками, внесли в НК еще в 2018 году (письмо ГНС от 04.01.2019 № 357/7 / 99-99- 15-02-01-17). О самых распространенных разницах читайте на с. 51.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Подайте все приложения...

...к Декларации, для заполнения которых имеете информацию.

Декларация содержит 10 приложений: АВ, ЗП, ПН, ТЦ, ВП, РІ, ПЗ, АМ, ЦП і ФЗ. Они детализируют информацию по отдельным строкам основной части Декларации или строк других приложений. Например, приложение РІ раскрывает строки 03 РІ основной части Декларации. А приложение ЦП детализирует информацию строки 4.1.3 приложения РІ.

Декларация содержит 10 приложений. Они детализируют информацию по отдельным строкам основной части Декларации или строк других приложений. Например, приложение РИ раскрывает строки 03 РИ основной части Декларации. А приложение ЦБ детализирует информацию строки 4.1.3 приложения РИ.

Не размещайте в орган ГСН приложений, которых не заполняете из-за отсутствия операций или показателей. Информацию о наличии приложений, подаете вместе с Декларацией, указывайте в основной части Декларации (таблица «Наличие приложений»). Кроме этого, при необходимости можете подать дополнения в произвольной форме. Его считать неотъемлемой частью Декларации (п. 46.4 НК).

Приложение ОП заполняйте для каждого отчетного периода, Который уточняете. Не обращайте внимания на ссылки в строках приложения ВП на другие приложения: РІ, ПЗ, ЗП, АВ і ПН. Ведь ПК и даже налоговики не требуют подавать исправлены приложения к заполненного приложения ВП.

Не забудьте заполнить и приложение ПН по каждому нерезиденту, которому выплачивали доход и удерживали налог на репатриацию. Налоговики настаивают, что за неподачу приложения ПН применяют «стандартные» штрафы, предусмотренные статьей 127 НК. Даже несмотря на то, что резидент удержал налог. Такая фискальная позиция является спорной, однако лучше не подвергаться на лишние риски.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Внимание: Финансовый результат - основа расчета объекта налогообложения для всех плательщиков налога на прибыль.

Вместе с годовой декларацией плательщик налога на прибыль также должен подать годовую финансовую отчетность (приложение ФЗ). Это может быть «большой» пакет финансовой отчетности в составе Баланса (Отчета о финансовом состоянии, форма № 1), Отчета о финансовых результатах (отчета о совокупном доходе, форма № 2), Отчета о движении денежных средств по прямому или косвенному методу (форма № 3 или № 3-н), Отчета о собственном капитале (форма № 4) и примечаний к указанным отчетам.

Зато есть и «малый» пакет финотчетности: Финансовый отчет субъекта малого предпринимательства (Баланс по форме № 1-м и Отчет о финансовых результатах по форме № 2-м) или Упрощенный финансовый отчет субъекта малого предпринимательства (Баланс по форме № 1-мс и Отчет о финансовых результатах по форме № 2-мс).

Наконец напомним, что с 01.01.2019 крупные и средние предприятия вместе с финотчетностью должны подать отчет об управлении. Эксперты «Главбуха» считают, что ГСН будет принимать годовую Декларацию без такого отчета, и сейчас уже есть успешная практика. Впрочем, рекомендуем все же сформировать такой отчет об управлении, ведь этого требует законодательство.