Звітуйте за формою…

...затвердженою наказом Мінфіну від 20.10.2015 № 897 (у редакції наказу від 19.10.2018 № 842).

Форма Декларації з податку на прибуток підприємств затверджена наказом Мінфіну від 20.10.2015 № 897 (далі — Декларація). Востаннє її змінювали наказом від 19.10.2018 № 842, що набрав чинності 14.12.2018.

Оновлену форму декларації подають за податковий період, що настає за періодом, у якому оприлюднили зміни до звітності (п. 46.6 ПК). Цю вимогу не виконано ані для квартальних, ані для річних платників податку на прибуток. Адже всупереч нормам ПК податківці рекомендували звітувати за оновленою формою уже за підсумками 2018 року (лист ДФС від 04.01.2019 № 357/7/99-99-15-02-01-17). Таке сталося вже не вперше, тому рекомендуємо дослухатися до поради податківців.

Дотримайте граничних термінів...

...подання Декларації — 01.03.2019, сплати податку — 07.03.2019.

Граничні терміни подання річної Декларації не залежать від базового звітного періоду платника. Починаючи з 01.01.2018 Декларацію наростаючим підсумком, так само як і «звичайну» річну деку, подають протягом 60 календарних днів, що настають за останнім календарним днем звітного періоду (пп. 49.18.3, 49.18.6 ПК).

Сплатіть задекларовані податкові зобов’язання не пізніше ніж протягом 10 календарних днів, що настають за граничним терміном подання декларації (п. 57.1 ПК). Останнім днем сплати податку на прибуток за підсумками року є вихідний день, тому рекомендуємо сплатити податок заздалегідь.

Визначте річний дохід...

...за правилами бухгалтерського обліку. Від цього показника залежать звітний період платника та обов’язок застосовувати різниці.

Для розрахунку доходу за 2018 рік підсумуйте такі показники Звіту про фінансові результати (Звіту про сукупний дохід, форма № 2):

- чистий дохід від реалізації продукції, товарів, робіт, послуг (рядок 2000);

- інші операційні доходи (рядок 2120);

- дохід від участі в капіталі (рядок 2200);

- інші фінансові доходи (рядок 2220);

- інші доходи (рядок 2240).

Якщо річний бухгалтерський дохід підприємства перевищив 20 млн грн, це так званий високодохідний платник податку на прибуток. Тоді застосовуйте всі різниці, передбачені ПК, а також користуйтеся квартальним базовим періодом.

Платник податку на прибуток, у якого річний бухгалтерський дохід менший ніж 20 млн грн (малодохідне підприємство), застосовує річний базовий звітний період. При цьому такий платник має право вирішити не коригувати фінансовий результат до оподаткування на різниці, передбачені розділом ІІІ ПК (пп. 134.1.1 ПК).

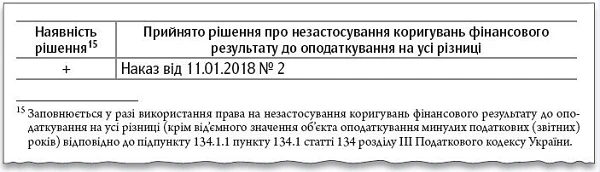

Своє рішення не застосовувати різниці малодохідне підприємство повідомляє органу контролю, зробивши позначку про це у спеціально відведеному для цього місці Декларації. Ось так:

15 Заповнюється у разі використання права на незастосування коригувань фінансового результату до оподаткування на усі різниці (крім від’ємного значення об’єкта оподаткування минулих податкових (звітних) років) відповідно до підпункту 134.1.1 пункту 134.1 статті 134 розділу III Податкового кодексу України.

Таке рішення може кардинально змінити податкові зобов’язання з податку на прибуток підприємства. Тому підставою зазначити його у Декларації має бути відповідний розпорядчий документ, зокрема наказ керівника підприємства.

Увага: Позначку про рішення не застосовувати різниці проставляйте у кожній річній Декларації, незалежно від того, що таку позначку вже робили у попередніх роках. Якщо цього не зробите, доведеться подати звітну нову або уточнюючу Декларацію із відповідною позначкою (ЗІР, підкатегорія 102.23.03).

У графі «Наявність рішення» пропонуємо ставити позначку «+», адже такою позначкою зазначають, зокрема, інформацію про наявність додатків до основної частини Декларації. У графі «Прийнято рішення про незастосування коригувань фінансового результату до оподаткування на усі різниці» зазначте номер і дату наказу керівника підприємства.

Заповніть оновлений додаток РІ...

...з урахуванням змін, що набрали чинності у 2018 році.

Додаток РІ до Декларації Мінфін виклав у новій редакції наказом від 19.10.2018 № 842. Проте власне зміни, пов’язані з правками, внесли до ПК ще у 2018 році (лист ДФС від 04.01.2019 № 357/7/99-99-15-02-01-17). Про найпоширеніші різниці читайте на с. 51.

Подайте усі додатки...

...до Декларації, для заповнення яких маєте інформацію.

Декларація містить 10 додатків: АВ, ЗП, ПН, ТЦ, ВП, РІ, ПЗ, АМ, ЦП і ФЗ. Вони деталізують інформацію з окремих рядків основної частини Декларації або рядків інших додатків. Наприклад, додаток РІ розкриває інформацію рядка 03 РІ основної частини Декларації. А додаток ЦП деталізує інформацію рядка 4.1.3 додатка РІ.

Не подавайте до органу ДФС додатків, яких не заповнюєте через відсутність операцій чи показників. Інформацію про наявність додатків, що подаєте разом із Декларацією, зазначайте в основній частині Декларації (таблиця «Наявність додатків»). Окрім цього, за потреби можете подати доповнення у довільній формі. Його вважатимуть невід’ємною частиною Декларації (п. 46.4 ПК).

Додатки ВП заповнюйте для кожного звітного періоду, який уточнюєте. Не зважайте на посилання у рядках додатка ВП на інші додатки: РІ, ПЗ, ЗП, АВ і ПН. Адже ПК і навіть податківці не вимагають подавати виправлені додатки до заповненого додатка ВП.

Не забудьте заповнити й додатки ПН за кожним нерезидентом, якому виплачували дохід та утримували податок на репатріацію. Податківці наполягають, що за неподаний додаток ПН застосовують «стандартні» штрафи, передбачені статтею 127 ПК. Навіть попри те що резидент утримав податок. Така фіскальна позиція є спірною, однак ліпше не наражатися на зайві ризики.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Увага: Фінансовий результат — основа розрахунку об’єкта оподаткування для всіх платників податку на прибуток

Разом із річною Декларацією платник податку на прибуток також має подати річну фінансову звітність (додаток ФЗ). Це може бути «великий» пакет фінансової звітності у складі Балансу (Звіту про фінансовий стан, форма № 1), Звіту про фінансові результати (Звіту про сукупний дохід, форма № 2), Звіту про рух грошових коштів за прямим або непрямим методом (форма № 3 або № 3-н), Звіту про власний капітал (форма № 4) і приміток до зазначених звітів.

Натомість є і «малий» пакет фінзвітності: Фінансовий звіт суб’єкта малого підприємництва (Баланс за формою № 1-м і Звіт про фінансові результати за формою № 2-м) або Спрощений фінансовий звіт суб’єкта малого підприємництва (Баланс за формою № 1-мс та Звіт про фінансові результати за формою № 2-мс).

Насамкінець нагадаємо, що з 01.01.2019 великі та середні підприємства разом із фінзвітністю мають подати звіт про управління. Експерти «Головбуха» вважають, що ДФС прийматиме річну Декларацію й без такого звіту*, і наразі вже є успішна практика. Утім, рекомендуємо все ж таки сформувати такий звіт про управління, адже цього вимагає законодавство.