Як відкоригувати податкову накладну, якщо ЗОЗ повертає кошти НСЗУ

Кошти, які ЗОЗ отримує від НСЗУ за програмою медичних гарантій, є компенсацією вартості медичних послуг, наданих населенню. Із погляду Податкового кодексу України (ПК), операції з постачання послуг є об’єктом оподаткування ПДВ. Водночас згідно з підпунктом 197.1.5 ПК медичні послуги звільнені від ПДВ. Попри те що податкові зобов’язання з ПДВ на ці операції не нараховують, все ж мусимо складати і реєструвати в ЄРПН податкові накладні (ПН).

Подальше повне чи часткове повернення коштів за не наданими медичними послугами — підстава скласти розрахунок коригування (РК) до ПН. Однак пункт 192.1 ПК містить обмеження, згідно з яким РК не може бути зареєстрований в ЄРПН пізніше 1095 календарних днів із дати складання відповідної ПН.

Як ЗОЗ облікувати повернення коштів НСЗУ

Як діяти, якщо минуло 1095 днів із дати складання ПН

Якщо повертаєте кошти НСЗУ після спливу 1095 днів із дати складання ПН, зареєструвати РК до неї вже не вдасться. Система відхилить такий РК. Наприклад, якщо ПН датована квітнем 2021 року, а претензію від НСЗУ отримали у червні 2024, сенсу подавати на реєстрацію РК до такої ПН немає. Навіть якщо подасте, після автоматичної перевірки система відбракує РК, а вам надішлють електронну квитанцію про неприйняття РК із зазначенням причини (п. 12—15 Порядку № 1246).

Оскільки коригування не відбулося, операцію повернення коштів у декларації з ПДВ не відображайте.

Як скласти розрахунок коригування, якщо 1095 днів НЕ минуло

Як заповнити РК щодо повернення коштів НСЗУ

У верхньому лівому куті РК проставте позначку «Х» у полі «Підлягає реєстрації в ЄРПН постачальником (продавцем)».

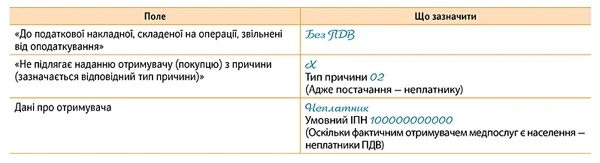

Інші поля заповніть, як у ПН:

У розділі А табличної частини РК заповніть рядок ХІ: зазначте зі знаком «–» загальну суму повернених коштів. Продублюйте це значення в рядку І.

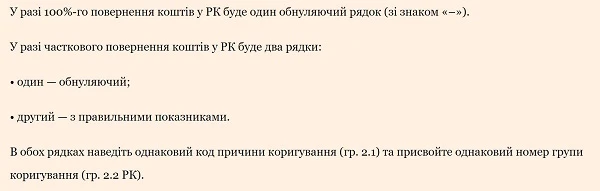

Під час заповнення розділу Б табличної частини РК керуйтеся правилом:

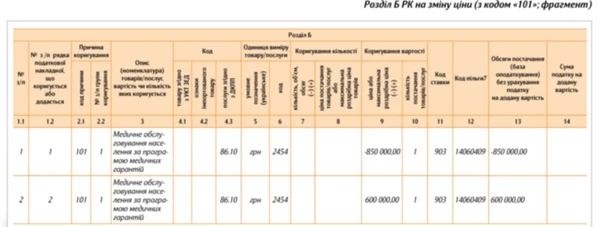

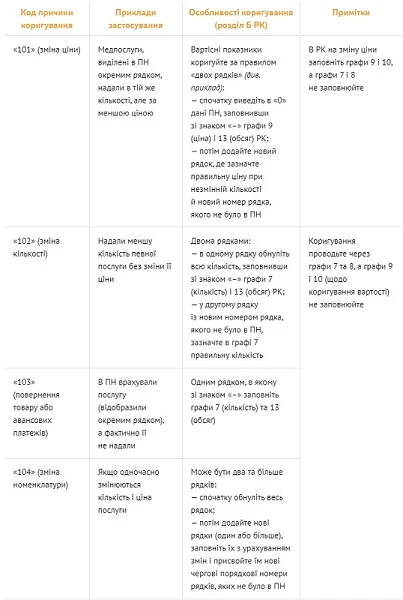

Вибір коду причини коригування — чи не найскладніше завдання для бухгалтера. З яким кодом складати РК, залежить від змісту претензії НСЗУ, а також від того, згорнуто чи розгорнуто зазначили медичні послуги в ПН. Розгорнуто — в розрізі видів, кількості, ціни. Наприклад, якщо в ПН відобразили пакет медичних послуг одним рядком, тоді коригування проведіть як за зміни ціни — з кодом «101».

Приклад. Складаємо РК з кодом причини коригування «101»

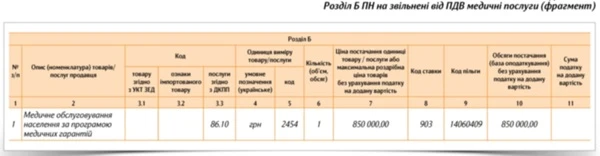

Згідно з договором про медичне обслуговування населення за програмою медичних гарантій 12.03.2024 медзаклад отримав від НСЗУ 850 000 грн за надання медичних послуг у березні 2024 року. ПН від 12.03.2024 містить один рядок (див. Додаток 1).

Фактична вартість наданих за цей місяць послуг становить 600 000 грн (на 250 000 грн менше). На підставі претензії 29.06.2024 медзаклад повернув НСЗУ 250 000 грн.

Як заповнити розділ Б РК від 29.06.2024 до ПН від 12.03.2024, дивіться в Додатку 2.

Додаток 1

Додаток 2

Якщо розшифрували в ПН медичні послуги за видами, дивіться в Таблиці коди причини коригування із прикладами застосування.

Коди причини коригування для РК у разі повернення коштів НСЗУ

Коли і як показати коригування у ПДВ-звітності

Проведені коригування не пов’язані з виправленням помилок, тому уточнюючі розрахунки до декларацій із ПДВ за відповідні звітні періоди подавати не потрібно. Обсяги коригування операцій із постачання медпослуг, що звільнені від оподаткування ПДВ, відобразіть у рядках 5, 5.1 та 5.1.1 декларації з ПДВ за той місяць, коли повернули кошти НСЗУ (пп. 6 п. 3 розд. V Порядку № 21). У нашому прикладі — це декларація за червень.

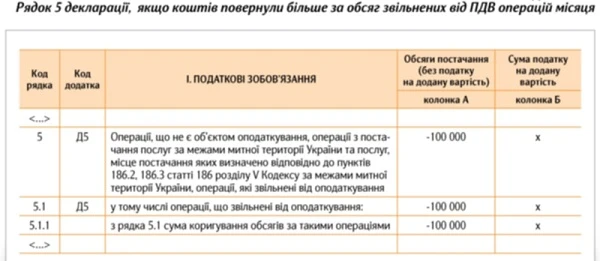

Отже, значення рядка 5.1.1 декларації буде зі знаком «–». А якщо вказаний у рядку 5.1.1 обсяг коригування перевищить обсяги звільнених від ПДВ операцій цього місяця або у цьому місяці відсутні звільнені від оподаткування ПДВ операції, тоді у рядку 5 та рядку 5.1 теж буде від’ємне значення. Покажіть його зі знаком «–» (ЗІР, категорія 101.24).

Наприклад, якщо обсяги звільнених від ПДВ операцій у червні склали 700 000 грн, а повернули НСЗУ 800 000 грн (за кілька місяців), тоді у рядку 5 декларації з ПДВ результат покажіть згорнуто (700 000 грн – 800 000 грн = –100 000 грн). Як саме, дивіться в Додатку 3.

Додаток 3

До рядка 5 потрібно заповнити таблицю 2 у додатку 5 до декларації з ПДВ. Таблиця має довідковий характер, тому заповніть її, як вважаєте за потрібне: згорнуто або розгорнуто.

Згорнуто — одним рядком. У графі 5 зазначте «–100 000», а графу 4 не заповнюйте.

Розгорнуто — двома рядками. У першому рядку обчисліть суму ПДВ-пільги за місяць на основі фактичних обсягів проведених у цьому місяці звільнених від ПДВ операцій (гр. 5 = 700 000). У другому рядку у графі 5 проставте «–800 000», а графу 4 не заповнюйте.

Увага! Якщо сума ПДВ-пільги має від’ємне значення, графу 4 у таблиці 2 додатка 5 не заповнюйте.

За обох варіантів підсумкове значення у графі 5 буде однакове (–100 000) і відповідатиме значенню граф 5 і 5.1 декларації з ПДВ.

При цьому перший варіант цілком узгоджується з вимогами розділу V-1 Порядку № 21, який скеровує операції з одним й тим самим кодом пільги відображати у таблиці 2 додатка 5 в одному рядку (згорнуто). Водночас другий варіант (розгорнутий) дасть змогу податківцям побачити реальну картину, звідки в рядку 5 декларації взялося від’ємне значення.

Чи обов’язково реєструвати РК до безПДВшної ПН