Фактична перевірка

Що таке фактична перевірка

Фактична перевірка — це перевірка, про яку податківці не попереджують заздалегідь і проводять на місці, де розташовані господарські або інші об’єкти права власності платників (пп. 75.1.3, п 80.1 ПК).

Фактичні перевірки проводяться у робочий час суб’єкта господарювання.

Перевіряти можуть: обіг готівки, порядок проведення розрахункових операцій, ведення касових операцій, наявність ліцензій і свідоцтв, а також оформлення трудових відносин із працівниками. Перед початком фактичної перевірки порядку здійснення розрахункових операцій та ведення касових операцій податківці можуть провести контрольну розрахункову операцію (п. 80.4 ПК, пп. 20.1.10 ПК).

А що з фактичними перевірками у 2024 році під час війни

За підпунктом 69.2 підрозділу 10 Перехідних положень ПК фактичні перевірки під час воєнного стану дозволені.

Що перевіряють під час фактичної перевірки

Окрім розрахункових операцій і РРО, здійснюючи фактичну перевірку податківці можуть перевірити за місцем фактичного провадження господарської діяльності (пп. 75.1.3 ПК):

- розташування господарських або інших об’єктів права власності;

- дотримання правил готівкового обігу, зокрема касових операцій;

- наявність ліцензій, свідоцтв, у т.ч. на виробництво та оборот підакцизних товарів;

- дотримання роботодавцем норм трудового законодавства, зокрема оформлення трудових відносин із працівниками чи іншими найманими особами. Тут можуть перевірятися документи, що посвідчують особу;

- контроль ціноутворення – під час воєнного стану (пп. 69.27 підрозд. 10 Перехідних положень ПК).

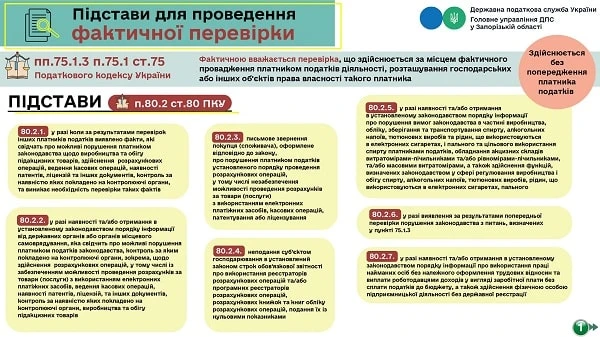

Які підстави для проведення фактичної перевірки

Податківці можуть провести фактичну перевірку за наявності хоча б однієї із таких семи підстав (п. 80.2 ПК).

Підстава 1. Перевірка контрагента

За результатами перевірок інших платників податків фіскали виявили факти, які свідчать про те, що ви, можливо, теж порушили законодавство. Це привід направити до вас контролерів (пп. 80.2.1 ПК).

Підстава 2. Інформація від органів влади

Інформацію про можливі порушення податківці отримують від державних органів та органів місцевого самоврядування. Якщо ви у списках підозрюваних — перевірка неминуча (пп. 80.2.2 ПК).

Підстава 3. Письмове звернення покупця

Фактичну перевірку можуть ініціювати і за письмовим зверненням споживача. З’ясувати, хто і чим був незадоволений, найімовірніше, вам не вдасться. Податківці заявлять, що не мають права розголошувати відомості, одержані із запитів громадян (ст. 9 і ст. 10 Закону «Про звернення громадян» від 02.10.1996 № 393/96-ВР). До того ж ім’я, прізвище, місце проживання і роботи – це конфіденційна інформація (ст. 5 Закону «Про захист персональних даних» від 01.06.2010 № 2297-VI) (пп. 80.2.3 ПК).

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Підстава 4. Невчасно подали звітність

Ще одна підстава для перевірки — якщо ви невчасно подали звіт про використання КОРО (РК) або подали його з нульовими показниками (пп. 80.2.4 ПК).

Підстава 5. Порушення роботи з підакцизними товарами

Податківці також отримують інформацію про імовірні порушення законодавства, які стосуються:

- виробництва, обліку, зберігання і транспортування спирту, алкогольних напоїв, тютюнових виробів та рідин, що використовуються в електронних сигаретах та цільового використання спирту;

- обладнання акцизних складів витратомірами-лічильниками та/або рівномірами-лічильниками;

- виробництва й обігу спирту, алкогольних напоїв, тютюнових виробів, рідин, що використовуються в електронних сигаретах і пального.

Це теж привід для фактичної перевірки (пп. 80.2.5 ПК).

Підстава 6. Порушення, виявлені під час попередньої перевірки

Працівники ДПС можуть проконтролювати, чи припинили ви порушувати законодавство з питань, що підлягають фактичній перевірці (пп. 80.2.6 ПК). Таку перевірку вони мають право провести один раз протягом 12 місяців з дати складання акта за результатами попередньої перевірки (п. 80.3 ПК).

Підстава 7. Інформація про неоформлених працівників чи нереєстрацію ФОП

Для призначення перевірки фіскалами достатньо інформації, що ви:

- використовуєте працю найманих працівників, з якими не оформили трудові відносини;

- виплачуєте працівникам зарплату, але не сплачуєте із неї податки до бюджету;

- провадите підприємницьку діяльність без державної реєстрації як ФОП (пп. 80.2.7 ПК).

Хто може проводити фактичну перевірку

Фактичну перевірку можуть проводити дві чи більше посадові особи органу контролю (п. 80.7 ПК).

Увага: у направленні на перевірку мають бути зазначені посади і прізвища контролерів. Перевірку не може проводити один інспектор.

Посадові особи органу ДПС мають право розпочати фактичну перевірку лише тоді, коли пред’явили:

- направлення на проведення фактичної перевірки;

- копії наказу про проведення перевірки;

- службові посвідчення ревізорів.

Перевірте, чи є у направленні на перевірку:

- дата видачі;

- найменування контролюючого органу;

- реквізити наказу про проведення відповідної перевірки (вони повинні співпадати в направлені та наказі);

- найменування та реквізити суб'єкта господарювання (прізвище, ім'я, по батькові фізичної особи - платника податку, який перевіряється) або об'єкта (якщо це, наприклад крамниця), перевірка якого проводиться;

- мета перевірки;

- вид перевірки – фактична;

- підстави (щось з переліку п. 80.2 ПК);

- дата початку та тривалість перевірки;

- посада та прізвище посадових осіб, які проводитимуть перевірку;

- підпис керівника (його заступника або уповноваженої особи) контролюючого органу, що скріплений печаткою контролюючого органу.

Ці документи перевіряльники мають вручити вам або особам, які фактично проводять розрахункові операції, під розписку до початку проведення такої перевірки. Після перевірки усіх даних розпишіться у направленні та зазначте свої прізвище, ім’я, по батькові, посаду, а також дату і час ознайомлення (п. 81.1 ПК).

Як довго триває фактична перевірка податкової

Фактичну перевірка має бути проведена впродовж 10 діб з можливим продовженням 5 діб за наявності підстав (п. 82.3 ПК). Підстави для продовження фактичної перевірки:

- заява суб’єкта господарювання, що йому треба подати документи стосовно питань перевірки;

- змінний режим роботи або підсумований облік робочого часу у суб’єкта господарювання.

При цьому кількість перевірок на рік нічим не обмежується.

Чим закінчується податкова перевірка

Після податкової перевірки податківці складають у 2-х примірниках (п. 86.1 ПК, п. 86.5 ПК):

- акт – якщо виявлено порушення;

- довідку – якщо порушень не виявили.

Дані документи підписуються у місці проведення перевірки або у приміщенні податкового органу (абз. 3 п. 86.5 ПК). Акт можна підписати з запереченнями. Потім дані заперечення на акт перевірки з обґрунтуванням і додатковими документами можна подати до ДПС. Зробити це потрібно впродовж 10 робочих днів з дня, що настає за днем отримання акта (роз’яснення ДПС ЗІР 130.06).

ЧИ ГОТОВІ ВИ ДО ПЕРЕВІРКИ: ТЕСТ ➡️

Фактична перевірка: судова практика

Верховний Суд (далі – ВС) у постанові від 13.06.2024 у справі № 160/2480/22 (касаційне провадження № К/990/9390/23) вказав на деякі нюанси, які залишаються поза увагою як платників податків, так і податківців.

Суд вказав, що оскільки, зокрема, підпункт 80.2.5 ПК встановлює в одному підпункті дві самостійні (окремі) підстави для проведення перевірки, то у наказі про призначення перевірки податківці разом із юридичною підставою у вигляді нумераційного позначення підпункту зобов’язані відобразити конкретну з таких двох фактичних підстав, яка і зумовила прийняття рішення про проведення перевірки, або ж обидві, в обсязі, достатньому для ідентифікації однієї з двох (або обох в сукупності у разі їх наявності). Відображення такої фактичної підстави не обов’язково має бути сформульоване тотожно до змісту правової норми, якою ця підстава встановлена, проте, повинна бути чітко визначена та змістовно відповідати правовій нормі.

Тобто, у разі, якщо підставою для призначення фактичної перевірки стала наявність (отримання) певної інформації, то податковий орган у рішенні про проведення перевірки поряд із посиланням на підпункт 80.2.5 повинен щонайменше зазначити про «наявність (отримання) інформації щодо можливого порушення» або ж зазначити реквізити документа, який слугував приводом для призначення перевірки і містить таку інформацію. Аналогічно, якщо фактичною підставою для призначення фактичної перевірки стало здійснення відповідних функцій, то податковий орган у рішенні про проведення перевірки разом із посиланням на підпункт 80.2.5 ПК повинен саме про це зазначити. Відповідно, якщо підставою для призначення перевірки стала сукупність фактичних підстав, передбачених цим підпунктом, то податковий орган у рішенні про проведення перевірки поряд із посиланням на підпункт 80.2.5 має це відобразити у такий спосіб.

Саме такий обсяг інформації в наказі, прийнятому відповідно до підпункту 80.2.5, можна вважати мінімально достатнім в пункті 81.1 ПК щодо зазначення в наказі підстави для проведення перевірки, оскільки надає платнику податків загальне розуміння про підставу її призначення та відповідний предмет перевірки. Таке інформування про фактичну обставину має бути наведено саме серед підстав для проведення перевірки, тобто перед резолютивною частиною наказу. У разі, якщо наказ відповідає вимогам щодо відображення у ньому мінімально достатнього обсягу інформації щодо підстави для проведення перевірки, такий наказ не може вважатися оформленим з істотним порушенням вимог чинного законодавства. Як наслідок, такий наказ не можна вважати протиправним, оскільки його недоліки в розумінні статті 81 ПК не є настільки значущими, що ставлять під загрозу можливість реалізації платником податків своїх прав.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Аналогічні правила застосовуються й щодо обсягу інформації в наказі, прийнятому відповідно до підпункту 80.2.2 ПК.

У справі, яку розглядав ВС, наказ про проведення фактичної перевірки не містив жодних посилань на те, що саме є підставою для проведення перевірки.

Орган ДПС, коли призначав перевірку, обмежився лише посиланням на підпункт 80.2.2 та 80.2.5 ПК і не конкретизував, у зв’язку з чим саме проводиться фактична перевірка позивача.

За таких обставин, наказ не може вважатися правомірним, з огляду на приписи пункту 81.1 ПК, а отже посадові особи органу ДПС не мали права приступати до проведення фактичної перевірки платника без наявності підстав для її проведення.

ВС вказав, що неправомірність дій органу ДПС з призначення і проведення перевірки не може бути предметом окремого позову, але може бути підставами позову про визнання протиправними рішень, прийнятих за наслідками такої перевірки. При цьому, підставами для скасування таких рішень є не будь-які порушення, допущені під час призначення і проведення такої перевірки, а лише ті, що вплинули або об’єктивно могли вплинути на правильність висновків органу ДПС за результатами такої перевірки.

Отже, доводи щодо неправомірності дій органу ДПС, а саме — невиконання вимог норм ПК щодо процедури призначення перевірки, можуть бути підставою для висновку про відсутність правових наслідків такої та визнання протиправними актів індивідуальної дії, прийнятих за її результатами.

У цій ситуації перевірку платника проведено на підставі наказу, оформленого з істотним порушенням вимог чинного законодавства, що, відповідно, нівелює її наслідки. Відтак, на думку ВС, прийняті за результатами такої перевірки податкові повідомлення-рішення підлягають визнанню протиправними та скасуванню.