Хто, коли і як подає Звіт про контрольовані операції у 2025 році

Звіт про контрольовані операції: хто подає у 2025 році

Звіт про контрольовані операції (далі – Звіт про КО, або Звіт) подається платниками податку на прибуток, якщо вони у звітному періоді здійснювали операції з нерезидентами, які підпадали під критерії контрольованих. Підставою для подання як Звіту про КО є пп. 39.4.2 Податкового кодексу України (далі – ПК). Код звіту у електронному кабінеті – J0104707.

Фінансова звітність за МСФЗ: комплект і строки подання

Учасники МГК подають не тільки Звіт про контрольовані операції 2025

В учасників міжнародних груп компаній (МГК) звітів щодо КО і ТЦУ більше. Так, у 2025 році у електронному вигляді подаються ще й:

- Повідомлення про участь у міжнародній групі компаній (далі – Повідомлення про МГК). Зробити це треба теж до 1 жовтня 2025 року. Зверніть увагу, що його подають усі учасники відповідної МГК, у яких були у звітному році були контрольовані операції. Однак, якщо контрольованих операцій не було, то це повідомлення подавати не потрібно навіть учасникам МГК (ІПК ДПС від 22.09.2021 № 3508/ІПК/26-15-07-10-01). Вимоги щодо подання Повідомлення про МГК містить той же пп. 39.4.2 ПК. Інформацію, яка має міститися у Повідомленні про МГК, можна знайти у пп. 39.4.2.2 ПК. Код повідомлення в електронному кабінеті – J1800103;

- Звіт у розрізі МГК (Звіт CbC) – якщо платник податків є материнською компанією МГК, що є платником податку на прибуток (абз. 3 пп. 39.4.10 ПК, що вперше застосовували для якраз для звітування за 2023 рік, див. п. 53 підрозд. 10 Перехідних положень ПК). Однак має ще й дотримуватися умова – сукупний консолідований дохід МГК перевищує еквівалент 750 млн євро (абз. 2 пп. 39.4.10 ПК). Звіт у розрізі МГК складається за фінансовий рік, встановлений материнською компанією МГК, що може не збігатися з календарним роком, та подається не пізніше 12 місяців після останнього дня такого фінансового року (у разі відсутності відомостей про встановлений материнською компанією МГК фінансовий рік – впродовж 12 місяців після закінчення календарного року) (пп. 39.4.11 ПК). Отже, якщо фінансовий рік був з 1 січня по 31 грудня 2024 року, то подати Звіт про МГК за 2024 рік треба до 31 грудня 2025 року включно. Однак фінансовий рік може починатися у деяких компаній і 1 червня, 1 вересня і т.д. – тоді крайні дати подачі Звіту про МГК відповідно змінюються.

Увага: материнській компанії МГК, що є платником податку на прибуток, треба подати і Звіт у розрізі МГК і Повідомлення про МГК. Учасникам МГК треба подати лише Повідомлення.

Щодо інших учасників МГК, які є резидентами України та не є материнською компанією, то Звіт у розрізі МГК ними подається (див. пп. 39.4.102 ПК):

- якщо сукупний консолідований дохід МГК перевищує еквівалент 750 млн євро;

- дотримуються хоча б одна умова з абз. 4-7 пп. 39.4.10 ПК.

Чергові зміни, що їх внесли до ПК, стосуються, зокрема, платників, які є контролерами КІК. Читайте у статті, яких штрафів не застосовуватимуть до контролерів КІК у період дії воєнного стану і що таке незастосування може означати на практиці, а також про інші зміни для КІК

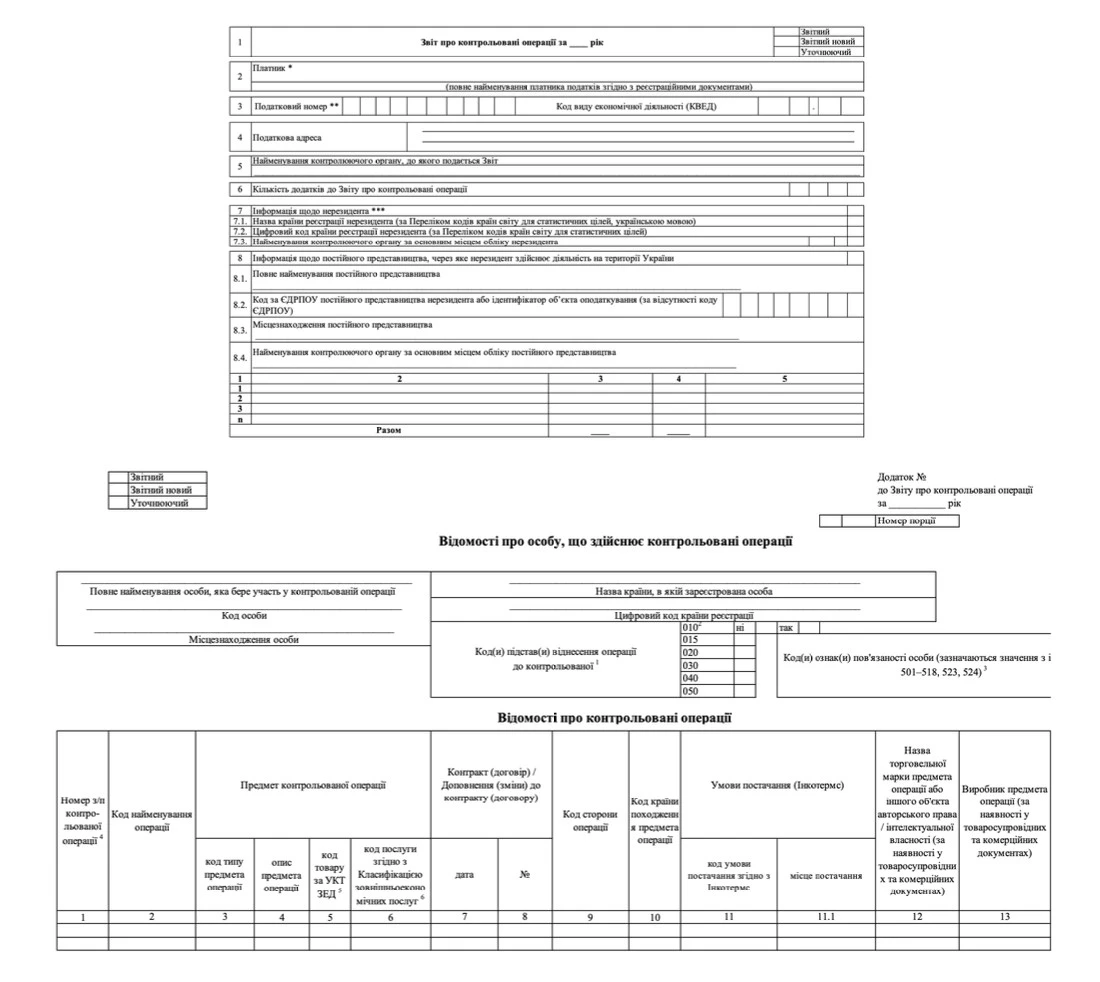

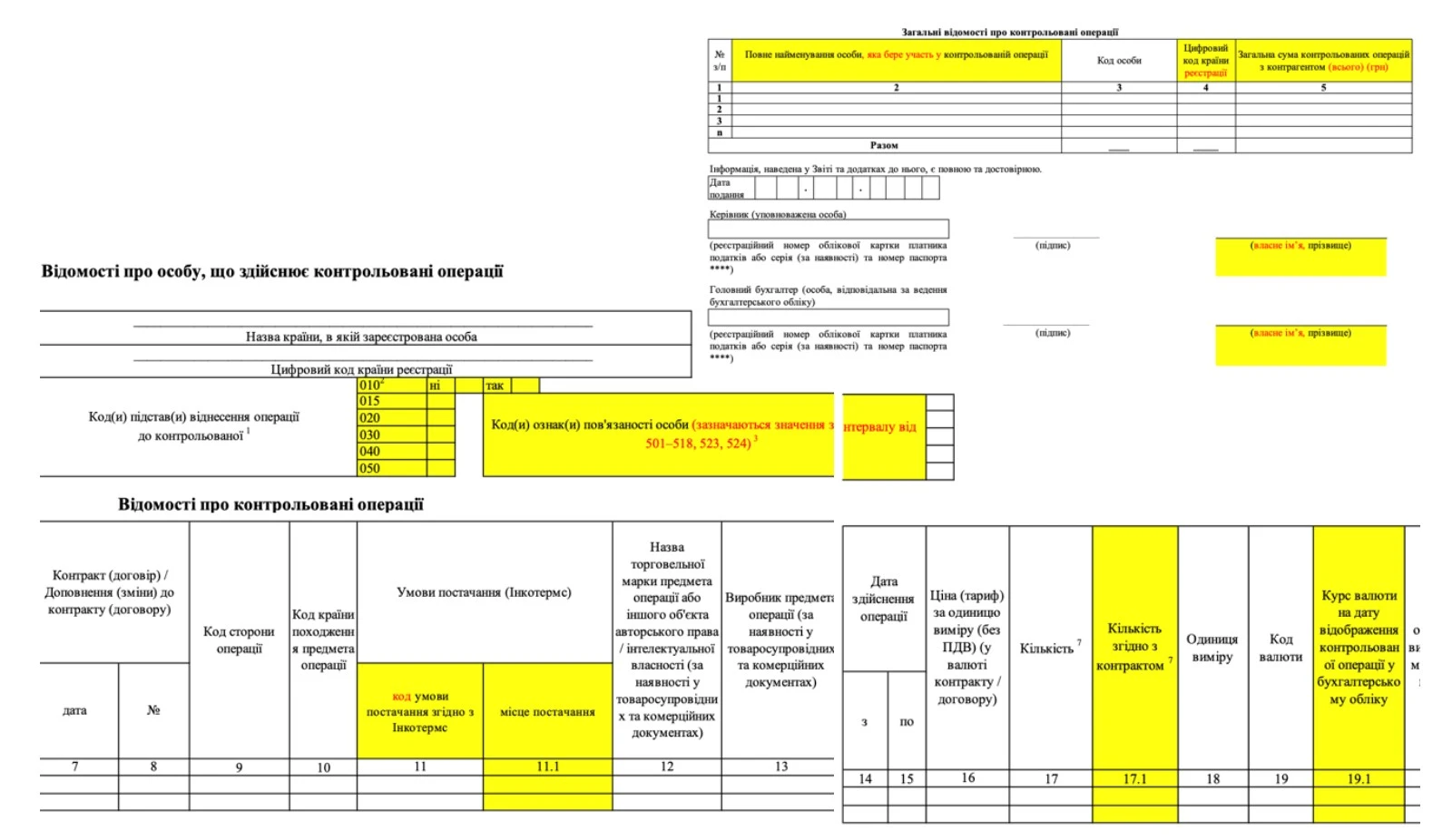

Звіт про контрольовані операції бланк 2025

Актуальна форма звіту затверджена наказом Мінфіну від 18.01.2016 № 8 (останні зміни – наказ Мінфіну від 07.12.2023 № 673, який набув чинності 6 лютого 2024 року, далі – Наказ № 673). Цей же наказ затверджує Порядок складання Звіту про КО (далі – Порядок № 8).

Даний бланк використовували для звітування ще за 2023 рік. Використовуйте його й для звітування за 2024 рік. Для подачі використовується виключно електронна форма Звіту про КО (пп. 39.4.2 ПК).

Коли подається Звіт про контрольовані операції

Звіт про контрольовані операції маєте подавати щороку до 01 жовтня року, який настає за звітним (пп. 39.4.2 ПК).

Таким чином, останній день подання Звіту за 2024 звітний рік — 30 вересня 2025 (вівторок) як останній робочий день. Його можна подати тільки в електронній формі засобами електронного зв’язку.

Зміни у формі Звіту про контрольовані операції

Востаннє Звіт про КО був дещо оновлений уже згаданим Наказом № 673. Зміни незначні. У основній частині Звіту про КО:

- редакційно уточнили назви граф 2, 4 та 5 таблиці «Загальні відомості про контрольовані операції»;

- осучаснили розшифровку підписів – Власне ім’я та Прізвище замість раніше стандартного ПІБ.

У Додатку з відомостями про особу, що здійснює контрольовані операції:

- додали нових колонок (граф) у таблиці, які деталізують попередні. Мова йде про колонки (графи) 11.1 (Інкотермс), 17.1 (кількість згідно з контрактом) та 19.1 (курс валюти на дату відображення контрольованої операції у бухгалтерському обліку);

- оновили верхню частину з кодами. Тепер там дещо інша подача інформації, але суттєвого нічого немає.

Для наочності зміни виділено кольором у файлі з бланком Звіту про КО, який наведений нижче.

Звіт про контрольовані операції: порядок заповнення

Загальні вимоги заповнення Звіту про контрольовані операції

Порядок складання звіту про контрольовані операції визначає Порядок № 8.

Увага: кількість додатків та їхня нумерація у Звіті про КО відповідає кількості контрагентів з КО у таблиці «Загальні відомості про КО».

Звіт складається з декількох частин, а саме:

- тип звіту – ставимо відмітку (знак «Х») у рядку «Звітний» – якщо звіт за рік подається вперше, «Звітний новий» – якщо помилка виправляється до закінчення строку подання, «Уточнюючий» – якщо виправлення помилки здійснюється після закінчення строку подання звіту;

- заголовна частина – вказуються реквізити, а також у полі 6 не забуваємо про кількість додатків, яка відповідає кількості контрагентів, що зазначені в основній частині Звіту;

- основна частина (таблиця «Загальні відомості про КО», див. далі більш детально – про заповнення табличної частини Звіту про КО) – кожний рядок відповідає загальній сумі операцій з окремо взятим контрагентом. Як результат, у графі 2 маємо перелік контрагентів із зазначенням реєстраційних даних та загальну суму взаємодії за кожним з них у графі 5;

- додаток та інформація до додатка – додаток «Відомості про особу, яка бере участь у КО/Відомості про КО» складається у кількості контрагентів, які були включені до Звіту. Нумерація додатків відбувається за їхнім порядком у основній частині (тобто за порядком у графі 1-2 у таблиці «Загальні відомості про КО»);

- інформація до додатка про пов’язаність осіб – заповнюємо, якщо були контрольовані операції з пов’язаними особами. У Додатку 2 Порядку № 8 містяться необхідні для заповнення коди ознак пов’язаності (див. також розділ IV Порядку № 8).

Звіт заповнюється українською мовою, але за роз’ясненням податківців можна використати мову контракту при заповненні відомостей щодо «Повного найменування особи» у додатку до Звіту (роз’яснення ДПС 137.07 ЗІР).

При заповненні звіту податківці рекомендують такі одиниці виміру:

- грошові – грн без коп. (з відповідним округленням), крім графи 16, 19.1 Додатка, які заповнюється у валюті контракту;

- кількість показників робіт і послуг – кількість товару відображається відповідно до одиниці виміру обраної платником податків згідно з Класифікатором системи позначень одиниць виміру та обліку (наказ Держстандарту від 09.01.1997 № 8);

- кількісні вагові показники – зазначаються відповідно до первинних документів. Наводяться на основі маси «нетто» у кг. У разі неможливості вираження кількості в кг допускається вираження в додаткових одиницях виміру (шт, л, куб. метри тощо) з обов'язковим зазначенням одиниці виміру у відповідній графі Звіту. Бажано використовувати одиницю визначену контрактом;

- дати – у форматі «чч.мм.рррр».

У звіті податківці допускають групування показників (сумарне наведення даних) лише за умов:

- одного контракту;

- ідентичних товарів;

- незмінні умови поставок;

- незмінна ціна.

Тобто під кожен код товару за УКТ ЗЕД (товарну позицію) / код послуги у розділі «Відомості про контрольовані операції» маєте заповнити окремий рядок. При цьому код товару за УКТ ЗЕД дозволено групувати до рівня товарної підпозиції (шість знаків) (п. 1 розд. V Порядку № 8).

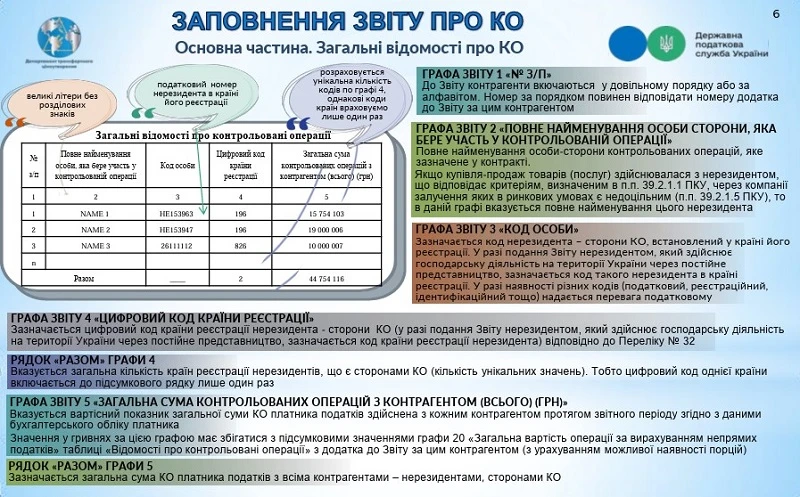

Заповнення табличної частини Звіту про контрольовані операції

Як заповнити основну частину звіту та додатки до нього наведено у таблиці нижче.

ЗАПОВНЕННЯ ЗВІТУ ПРО КОНТРОЛЬОВАНІ ОПЕРАЦІЇ | ||

№ | Показник | Як заповнити |

Основна частина | ||

Загальні відомості про контрольовані операції (КО) | ||

1 | № з/п | Контрагенти включаються до Звіту у довільному порядку або за алфавітом, зростанням/убуванням сум операцій тощо. Однак номер за порядком повинен відповідати номеру додатка до Звіту за цим контрагентом, який складається до Звіту |

2 | Повне найменування особи – сторони контрольованої операції* | За кожним нерезидентом наводиться найменування, яке зазначено було в контракті/договорі. Податківці в Алгоритмі заповнення Звіту про КО рекомендують rozyasnennya-DPS-po-Zvity-KO зазначати найменування особи ВЕЛИКИМИ літерами без розділових знаків (лапки, крапки, крапки з комами тощо). До звіту контрагентів можна включати в алфавітному порядку або довільному порядку. Номер за порядком повинен відповідати номеру додатка до Звіту за цим контрагентом, який складається до Звіту. Якщо купівля-продаж товарів (послуг) здійснювалася з нерезидентом-пов’язаною особою з залученням непов’язаних осіб (пп. 39.2.1.5 ПК), то в цій графі вказується повне найменування нерезидента–пов’язаної особи (абз. 2 п. 2 розд. ІІІ Порядку № 8). Якщо здійснюються господарські операції, у т.ч. внутрішньогосподарські розрахунки між нерезидентом та його постійним представництвом в Україні, – зазначається повне найменування нерезидента (абз. 3 п. 2 розд. ІІІ Порядку № 8) |

3 | Код особи | Вказується код нерезидента, який надано йому в країні його реєстрації. Якщо нерезидент має різні коди (податковий, ідентифікаційний, реєстраційний), то вказати треба податковий код. Дане поле є Обовʼязковим для заповнення |

4 | Цифровий код країни | Зазначається код країни реєстрації нерезидента, що є стороною КО. Цей код обирається відповідно до Переліку кодів країн світу для статистичних цілей, який затверджений наказом Держстату від 08.01.2020 № 32 (далі – Перелік № 32) |

5 | Загальна сума контрольованих операцій з контрагентом | Зазначається загальна сума КО платника з кожним контрагентом за даними бухгалтерського обліку. Значення у грн за цією графою має збігатися з підсумковими значеннями графи 20 «Загальна вартість операції за вирахуванням непрямих податків (грн)» таблиці «Відомості про контрольовані операції» з додатка за цим контрагентом |

– | Рядок «Разом» графи 4 | Вказується загальна кількість країн реєстрації нерезидентів, що є сторонами КО. По-суті, слід порахувати кількість різних кодів за колонкою (графою 4). Однакові коди при цьому враховуються лише один раз |

– | Рядок «Разом» графи 5 | У графі 5 даного рядка відображається арифметичний підсумок загальної суми КО операцій, які були здійснені за звітний з рік з усіма контрагентами |

Додаток до звіту | ||

Відомості про особу, яка бере участь у контрольованих операціях | ||

верхня частина додатка: | ||

– | Номер порції | зазначається номер порції – він має збігатися з нумерацію № З/П особи – сторони КО в основній частині звіту |

1 | Повне найменування особи, яка бере участь у контрольованій операції* | Повне найменування має співпадати з графою 2 Таблиці 1, тобто наводиться повне найменування з контракту/угоди. Якщо здійснювалися операції між нерезидентом і його постійним представництвом, – вказується повне найменування нерезидента. Податківці в Алгоритмі заповнення Звіту про КО рекомендують заповнювати найменування особи ВЕЛИКИМИ літерами без розділових знаків (лапок, крапок, крапок з комами тощо) |

2 | Місцезнаходження особи (адреса) | вказується адреса контрагента |

3 | Код особи | код контрагента має збігатися з кодом нерезидента |

4 | Назва країни, у якій зареєстрована особа | Назва зазначається українською мовою згідно статистичного Переліку № 32. Якщо КО здійснюється з контрагентом, який являє собою утворенням без статусу юрособи, то зазначається назва країни фактичного місцезнаходження такого утворення** |

5 | Цифровий код країни реєстрації | цифровий код можна знайти в уже згаданому статистичному Переліку № 32 (тризначне число) |

6 | Код підстави віднесення операції до контрольованої | Обирається з Додатка 1 до Порядку № 8. Якщо підстав віднесення господарських операцій до контрольованих декілька, то треба вказати всі коди таких підстав |

7 | Код ознаки пов’язаності особи | Заповнюється, якщо наш нерезидент – пов’язана особа. Код ознаки пов’язаності вибирається з Додатка 2 до Порядку № 8 (501-518). Якщо ознак декілька, то вказується й декілька кодів. При заповненні даної графи до додатка подається також «Інформація про пов’язаність осіб», в якому треба навести більш докладні дані щодо пов’язаності (виняток – коди 512-515, 517-518 і 524) |

Відомості про контрольовані операції (КО) | ||

1 | № з/п контрольованої операції | Заповнюється за наростанням в залежності від кількості КО. Кожний рядок цієї таблиці є окремою операцією постачання товару (послуги). Можливе також групування КО з одним і тим самим контрагентом для спрощення їхнього відображення у Звіті |

2 | Код найменування операції | Код обирається з Додатка 3 до Порядку № 8. Якщо ні один з кодів не підходить, то ставимо код «036» (інші операції) |

Предмет контрольовано операції: | ||

3 | Код типу предмета операції | Код обирається з Додатка 4 до Порядку № 8 (9 типів). Зверніть увагу, що там є код «209», який зазначається, якщо предметом операції є сировинні товари з Переліку сировинних товарів, який затверджений постановою Кабміну від 09.12.2020 № 1221 (див. також пп. 39.3.3.4 ПК) |

4 | Опис предмета операції | Наводиться короткий опис предмета операції, джерелом якого є операцій з первинних документів – деталізація має бути такою, щоб операція могла бути однозначно ідентифікованою |

5 | ставиться:

| |

6 | Код послуги згідно з Класифікацією зовнішньоекономічних послуг | ставиться:

|

Контракт (договір) / Доповнення (зміни) до контракту (договору): | ||

7 | Дата | Зазначається дата та номер укладеного договору, на підставі якого була здійснена КО. Якщо таку КО здійснено без контракту/договору, то вказуються реквізити іншого документа, на підставі якого відбулася така операція. Якщо проводили контрольовану операцію з урахуванням умов доповнення (зміни) до контракту (договору), зазначте інформацію про останні суттєві зміни до умов такої операції. Коли групуєте операції, графи 7 та 8 можете не заповнювати |

8 | № | |

|

|

|

9 | Код сторони операції | Зазначається код сторони операцій, який можна знайти у Додатку 5 Порядку № 8. За відсутності потрібного коду проставте код 144 — «Інше найменування сторони» |

10 | Код країни походження предмета операції | Код країни можна знайти у згаданому статистичному Переліку № 32. Якщо країна походження невідома, – ставиться код «0» |

|

|

|

Умови постачання (Інкотермс): | ||

11 | код умови постачання згідно з Інкотермс | вказується літерний код умови поставки згідно Інкотермс, а для інших операцій ставиться «0» |

11.1 | місце постачання | зазначається місце передачі товару (місце призначення) |

|

|

|

12 | Назва торговельної марки предмета операції або іншого об’єкта авторського права/інтелектуальної власності | Вказується торговельна марка предмета операції – саме так, як вона зазначена у супровідних документах. Якщо торгова марка відсутня – ставиться код «0» |

13 | Виробник предмета операції (за наявності товаросупровідних та комерційних документів) | Вказується виробник предмета операції – саме так, як він зазначений у супровідних документа. При відсутності інформації – ставиться код «0» |

Дата здійснення операції: | ||

14 | з | Тут вказується дата для:

Якщо операції групувалися, то ставиться у:

|

15 | по | |

Інші графи | ||

16 | Ціна (тариф) за одиницю виміру (без ПДВ) (у валюті контракту/договору) | Вказується ціна за одиницю з точністю до 2-х знаків після коми. При цьому:

|

17 | Кількість | зазначається:

|

17.1 | Кількість згідно з контрактом | зазначається:

|

18 | Одиниця виміру | Наводиться код одиниці з Класифікатора системи позначень одиниць виміру та обліку (наказ Держстандарту від 09.01.1997 №8) |

19 | Код валюти | Наводиться цифровий код валюти з Класифікатора іноземних валют і банківських металів (постанова правління НБУ від 04.02.1998). Для гривні – код 980, долара США – 840, євро – 978, злотого – 985 |

19.1 | Курс валюти на дату відображення контрольованої операції у бухгалтерському обліку | Наводиться курс НБУ відповідної валюти з графи 19. Якщо групуєте контрольовані операції, залиште графу порожньою, у графі 24 проставте цифру 1 |

20 | Загальна вартість операції (за вирахуванням непрямих податків) (грн) | Зазначається сума операції в гривнях згідно з даними бухгалтерського обліку. Значення за цією графою вноситься до графи 5 основної частини звіту «Загальні відомості про контрольовані операції» |

21 | Код методу встановлення відповідності умов контрольованої операції принципу «витягнутої руки» | Вказується код з Додатка 6 Порядку № 8. Методи трансфертного ціноутворення визначені в п. 39.3 ПК. Щодо сировинних товарів вказується код «307», коли використано порядки встановлення відповідності умов КО щодо сировинних товарів принципу «витягнутої руки» від Мінфіну (пп. 39.3.4 ПК). Якщо ні, тобто мінфінівські порядки не використовувалися, – зазначається код «301». Якщо застосовували комбінацію декількох методів, через кому та пробіл («, ») можете зазначити коди декількох методів. Існує Порядок встановлення відповідності умов контрольованої операції щодо сировинних товарів принципу «витягнутої руки» (загальний), який затверджений наказом Мінфіну від 18.01.2022 № 19. Такі ж порядки ще є для:

|

22 | Показник рентабельності | Знайти код показника рентабельності можна в Додатку 7 Порядку № 8. Така графа заповнюється тільки для таких методів трансфертного ціноутворення:

Для методів порівняльної неконтрольованої ціни та методу розподілення прибутку ця графа не заповнюється, так як вони не передбачають використання показника рентабельності. У разі застосування у графі 21 комбінації декількох методів, через кому та пробіл («, ») може бути вказано декілька показників |

23 | Цифрове значення показника рентабельності | Вказується числове значення показника рентабельності з графі 22 у % з двома знаками після коми. Наприклад, якщо значення показника 27,8%, то записується до Звіту «27,80». Вказується рентабельність саме даної операції, а не підприємства в цілому. Щодо методів розподілення прибутку та порівняльної неконтрольованої ціни графа не заповнюється, так як вони не передбачають використання показника рентабельності |

24 | Інформація щодо групування контрольованих операцій у їх сукупності | Заповнюється лише в тому випадку, якщо було застосоване групування згідно п. 6 розд. І Порядку № 8. Тоді робиться позначка «1» |

25 | Сторона, що досліджується | Заповнюємо тільки для таких методів трансфертного ціноутворення:

За цими методами необхідно обрати сторону, для якої перевіряється показник рентабельності відповідно до методу (пп. 39.3.2.7 ПК). Якщо платник податку обирає:

Щодо методів розподілення прибутку та порівняльної неконтрольованої ціни графа не заповнюється |

Джерела інформації, що були використані платником для встановлення відповідності умов КО принципу «витягнутої руки» | ||

26 | Код типу джерела | Зазначається код типу джерела інформації, яке було використане при встановлені умов відповідності КО принципу «витягнутої руки». Коди обираються з Додатка 8 Порядку № 8. У разі декількох типів джерел зазначаємо усі потрібні коди через кому та пробіл («, »), наприклад «601, 603», де:

|

27 | Назва джерела інформації | Зазначається назва джерела інформації, використаного платником для встановлення відповідності КО принципу «витягнутої руки». Якщо джерел декілька, то наводяться вони всі через кому та пробіл. Наприклад, «договори й накладні за неконтрольованими операціями платника, дані аукціону Bloomberg». Якщо було використано код 610 «Дані про котирувальні ціни на сировинні товари, отримані з прозорих цінових агентств, статистичних агентств, урядових агентств», то у даній графі слід вказати назви джерел інформації про котирувальні ціни на сировинні товари, яке входить до оприлюдненого на сайті ДПС Рекомендованого (невиключного) переліку джерел інформації для отримання котирувальних цін (пп. 39.3.4 ПК). За наявності декількох джерел вони зазначаються через кому та пробіл («, »), наприклад «Інформаційно-аналітичні продукти Refinitiv Holdings Ltd, Інформаційно-аналітичні продукти Агентства FastMarkets» |

Рядок «Разом» | Сума операцій за нерезидентом. Зверніть увагу, що якщо підсумувати даний рядок «разом за всіма додаткам», то результат має співпадати з рядком «Разом» основної частини Звіту про КО, у якому наводиться сума всіх КО | |

*дані поля з найменуванням особи заповнюються мовою, яка наведена у контракті/договорі. Решта ж звіту заповнюється українською мовою; ** наприклад, таким утворенням є договір про спільну діяльність | ||

Приклад заповнення графі Звіту про КО з презентації-роз’яснення ДПС, але у збільшеному вигляді наведено нижче у файлі.

Якщо операція була визначена як контрольована з причини, що контрагент є пов’язаною особою, то тоді треба ще й заповнити до відповідного додатка Інформацію про пов’язаність осіб.

Заповнення Додатка до Звіту про КО «Інформація про пов’язаність осіб»

При підготовці додатка з інформацією про пов’язаність осіб звернути увагу слід на нюанси, які наведено у таблиці нижче. В інформації про пов'язаність осіб зазначається номер додатка, до якого вона надається.

ЗАПОВНЕННЯ ДОДАТКА «ІНФОРМАЦІЯ ПРО ПОВ’ЯЗАНІСТЬ ОСІБ» | |

Код пов’язаності | Що записати |

501 або 511 | У графі «Особа, яка безпосередньо та/або опосередковано… володіє корпоративними правами іншої юридичної особи у розмірі, передбаченому пп. 14.1.159 п. 14.1 ст. 14 розд. I ПКУ…» зазначте інформацію про відповідних осіб («платник»/«контрагент»)» та проставте позначку «×» |

502 | У графі «Особа, яка безпосередньо та/або опосередковано володіє корпоративними правами у кожній такій юридичній особі у розмірі, передбаченому пп. 14.1.159 п. 14.1 ст. 14 розд. I ПКУ…» зазначте інформацію про відповідну особу («найменування», «країна реєстрації», «код»). Коли розкриваєте інформацію за кодом пов’язаності «502», у графі «відсоток володіння корпоративними правами:» зазначте інформацію лише стосовно конкретної особи, яка є стороною контрольованої операції. Додавати рядки не передбачено. У разі опосередкованого володіння зазначте інформацію про всіх осіб, через яких відбувається опосередковане володіння корпоративними правами (тут можна додавати рядки) |

501, 502, 511 | У графах «всього»/«безпосередньо»/«опосередковано» проставте цифрове значення розміру володіння корпоративними правами у відсотках із точністю до другого знаку після коми. У разі опосередкованого володіння зазначте інформацію про всіх осіб, через яких відбувається опосередковане володіння корпоративними правами |

503/504 | У графі «Особа, яка приймає рішення щодо призначення (обрання) одноосібних чи 50 і більше відсотків складу колегіального виконавчого органу платника/контрагента» зазначте інформацію про відповідну особу (найменування, країна реєстрації, код) |

505 | Інформацію про всіх фізичних осіб, які одночасно входять (входили) до складу колегіального виконавчого органу та/або наглядової ради платника та його контрагента |

506 | Інформацію про особу, за рішенням якої призначені одноосібні виконавчі органи платника та контрагента (найменування, країна реєстрації, код, власник, особа, уповноважена власником) |

507, 510, 516 | У графі «платник»/«контрагент» проставте «×» у графі відповідної особи |

508 | Інформацію про всіх фізичних осіб, які є кінцевими бенефіціарними власниками платника та контрагента |

509 | У графі «Особа, яка здійснює повноваження одноособового виконавчого органу платника та контрагента» зазначте інформацію про відповідну особу (найменування, країна реєстрації, код) |

510 або 516 | Відповідні грошові показники у графах:

|

523 | Інформацію про фізичну особу (пов’язану відповідно до підпункту «в» підпункту 14.1.159 ПК) на момент здійснення контрольованої операції (ПІБ, ознаку, країну реєстрації, код) |

Можливі помилки при заповненні Звіту про контрольовані операції

Податківці звертають увагу на такі помилки:

- назва особи, яка вказана у графі «Повне найменування особи», не співпадає/не повністю співпадає з даними ВМД або інших документів, наприклад податкових накладних. А ще вона має співпадати до Додатком ПН до декларації з податку на прибуток;

- плутанина у використанні кодів типу предмета операції у додатку (графа 3, відомості про КО). Наприклад, для роялті чомусь обирають код послуг (204) замість правильного коду нематеріальних активів (202), для кредитів – код послуг (204) замість правильного коду банківських послуг (205);

- неправильне обрання класифікаторів. Так, якщо у графі 3 міститься код послуг (204), то слід використовувати КЗЕП, а якщо товарів (201) – УКТ ЗЕД;

- наведення у графі 9 «Код сторони операції» даних про особу декларанта (самого себе). Правильно наводити контрагента, тобто якщо декларант – імпортує, то тоді у графі мають бути дані про продавця, якщо ж продає, – дані про покупця;

- неспівпадіння за сумами. Сума за графою 20 «Загальна вартість операції (за вирахуванням непрямих податків)» додатка має співпадати даним за графою 5 «Загальна сума контрольованих операцій» основної частини звіту «Загальні відомості про КО».

Від податківців також є цікавий алгоритм контролю повноти подання Звіту про КО, який наведений нижче.

Виправлення помилок у Звіті про контрольовані операції

У разі виявлення помилки у Звіті платник податку може подати:

- новий звіт (позначка «звітний новий» у першому полі типу звіту), якщо помилка виявлена до 1 жовтня року, що настає за звітним;

- уточнюючий звіт (позначка «уточнюючий» у першому полі типу звіту), якщо помилка виявлена після граничного строку його подання, тобто 1 жовтня.

В останньому випадку, застосовуються штрафи, які наведено наприкінці консультації.

Коригування фінансового результату та уточнююча декларація з податку на прибуток

Необхідно не тільки заповнити й подати Звіт про КО та Повідомлення про МГК, але й провести коригування фінансового результату (ФР) з метою приведення прибутку до відповідності принципу «витягнутої руки» при сплаті податку на прибуток. Це здійснюється шляхом подачі уточнюючої податкової декларації з податку на прибуток. Інакше – можуть бути штрафні санкції, якщо відбулося заниження податкового зобов’язання.

Однак штрафу з податку на прибуток немає, якщо ФР відкоригувати й подати уточнюючу декларацію до крайнього строку подачі звіту, тобто до 1 жовтня (пп. «а» п. 50.1 ПК). Таким чином, останнім днем подачі Звіту про КО за 2024 рік є 30 вересня 2025 року. Подача декларації у такі строки звільняє платника податку від сплати «штрафних» 3% недоплати з податку на прибуток, які нараховуються на підставі пп. «а» п. 50.1 ПК. Якщо ж коригування здійснюється пізніше, – необхідно сплатити ці 3% (або 5% – якщо через Додаток ВП).

Хоча зараз, тимчасово, на період із 1 серпня 2023 року до припинення або скасування воєнного стану на території України, платників, які самотужки виправили помилки в податковій звітності, звільнили від нарахування і сплати штрафних санкцій, передбачених в пункті 50.1 ПК, і пені (пп. 69.38 підрозд. 10 розд. XX ПК). При цьому платник має право не заповнювати (залишати порожніми) рядки 32, 36 або 40 уточнюючої Декларації, в яких передбачене нарахування 3% самоштрафу та пені.

Умова — коли самостійно виправляєте помилки, що спричинили заниження податкового зобов’язання, дотримуйте порядку, вимог та обмежень, визначених у статті 50 ПК. Ба більше, надайте в уточненці доповнення-пояснення відповідно до пункту 46.4 ПК та обов’язково зробіть позначку про це в її спеціальному полі.

Тож 3%-вого самоштрафу у зазначений період немає, навіть якщо подасте уточнюючу декларацію після 1 жовтня (але ми б не радила таке допускати).

Власне подання уточнюючої декларації з податку на прибуток не є підставою для документальної позапланової перевірки, якщо тільки не подаєте її за період, який вже перевірявся контролюючим органом (п. 78.1 ПК).

Також згідно підпункту 73.3.1 ПК подання уточнюючої декларації з податку на прибуток не є підставою й для податкового запиту про надання інформації, але однієї з підстав для цього є визначення відповідності умов контрольованої операції принципу «витягнутої руки» під час здійснення податкового контролю за трансфертним ціноутворенням відповідно до статті 39 ПК та/або для визначення рівня звичайних цін у випадках, визначених ПК.

Тож після завершення строку звітування про контрольовані операції за 2024 рік (після 1 жовтня – див. роз’яснення полтавської ДПС), ДПС може надіслати відповідний запит.

Суми коригувань наводяться у Додатках ТЦ, ЦП та РІ до декларації. В першу чергу, це коригування на підставі пп. 140.5.1 ПК та 140.5.2 ПК, а саме:

- збільшення ФР на суму перевищення ціни реалізації, яка визначена за принципом «витягнутої руки» над договірною (контрактною) вартістю, тобто вартістю, за якою операція була відображена у бухгалтерському обліку. Для цього призначена графа 15 Додатка ТЦ, звідки вона переноситься до відповідних рядків Додатка ЦП та Додатка РІ;

- збільшення ФР на суму перевищення договірної (контрактної) вартості придбання над ціною, яка визначена за принципом «витягнутої руки». Для цього призначена графа 17 Додатка ТЦ, звідки вона переноситься до відповідних рядків Додатка ЦП та Додатка РІ.

Розмір штрафів за неподання звітності з ТЦУ

Звітність з трансфертного ціноутворення (ТЦУ) сама собою не викликає податкового зобов’язання, адже воно відображається у декларації з податку на прибуток. Однак тут є штрафи пов’язані з самою звітністю з ТЦУ. Вони прив’язані до прожиткового мінімуму для працездатної особи (ПМ), встановленого на 1 січня податкового (звітного) року. Отже, штрафи за неподання звітності з ТЦУ для звітної кампанії 2024 року такі:

- неподання Звіт про КО – штраф у розмірі 300 ПМ, встановленого законом на 1 січня податкового (звітного) року (абз. 3 п. 120.3 ПК);

- неподання Повідомлення про МГК – штраф у розмірі 100 ПМ, встановленого законом на 1 січня податкового (звітного) року.

Крім того, ще є штрафи за несвоєчасне подання звітності з ТЦУ, незадекларовані КО, подання неповної інформації у Звіті про КО або у Повідомленні про МГК – з ними можете ознайомитися у пп. 120.3-120.6 ПК. Всі штрафи серйозні, тому слід з належною серйозністю поставитися до питання подачі та наповнення Звіту про КО та Повідомлення про МГК.

Зверніть увагу, що у розрахунку ПМ для звітної кампанії 2024 року було взято на рівні 01 січня 2023 року (звітного року), тобто 2684 грн. Однак це роз’яснення ДПС стосувалося лише штрафів щодо неподання звітності з ТЦУ. Щодо інших штрафів та взагалі однозначності у питанні розрахунку штрафів, який ПМ брати – на 1 січня 2023 р. чи 1 січня 2024 р. – немає.

Увага: за роз’ясненням податківців ще у 2021 році, рахувати штраф за неподання звітності з ТЦУ будуть на основі ПМ на 1 січня того року, за який відбувається звітування.

Однак сплата штрафу не звільняє платника від обов’язку подачі звітів з ТЦУ, у т.ч. й Повідомлення про МГК. Крім того, ще й може бути повторний штраф – 5 ПМ за кожний календарний день прострочення подачі Звіту про КО, документації з ТЦУ, Повідомлення про МГК та інших звітів з ТЦУ (п. 120.3 ПК).

Як податківці формують план-графік перевірок на 2026 рік і які показники діяльності підприємства можуть «зіграти» проти нього?

Чи є штрафи щодо звітності з ТЦУ через воєнний стан і карантин

Ситуація така:

- звільнення немає. У загальному випадку за неподачу звітів з ТЦУ станом на серпень 2024 року штрафи мають сплачуватися. Воєнний стан від них не звільняє;

- однак є можливість уникнути штрафу, якщо довести неможливість виконувати свої податкові обов’язки з подання звітів з ТЦУ (підстава – п. 69.1 підрозд. 10 Перехідних положень ПК). Або ж довести форс-мажор. В іншому ж разі «вимоги законодавства щодо мораторію (зупинення) застосування штрафних (фінансових) санкцій (штрафів) на період дії воєнного, надзвичайного стану та/або на період дії карантину, …., не застосовуються» (абз. 17 пп. 69.2 п. 69 підрозд. 10 Перехідних положень ПК).

Якщо платник податку вирішив обґрунтувати неможливість виконувати свої податкові обов’язки, то слід скористатися наказом Мінфіну від 29.07.2022 № 225 «Про затвердження Порядку підтвердження можливості чи неможливості виконання платником податків обов’язків, визначених підпунктом 69.1 пункту 69 підрозділу 10 розділу ХХ «Перехідні положення» Податкового кодексу України та перелік документів на підтвердження.