Підприємство має право проводити перерахунок сум нарахованих доходів та утриманого ПДФО за будь-який період і в будь-яких випадках для визначення правильності оподаткування, незалежно від того, чи має платник податку право на застосування податкової соціальної пільги (ПСП).

Утім, в окремих випадках робити такий перерахунок підприємство зобов’язане. Аби визначити, коли саме його проведення є обов’язковим, звернімося до підпункту 169.4.2 Податкового кодексу України (ПК). Так, провести перерахунок суми доходів, нарахованих платникові податку у вигляді заробітної плати, а також суми наданої ПСП необхідно:

- за наслідками кожного звітного податкового року під час нарахування заробітної плати за останній місяць звітного року;

- під час проведення розрахунку за останній місяць застосування ПСП у разі зміни місця її застосування за самостійним рішенням платника податку або у випадках, визначених підпунктом 169.2.3 ПК;

- під час проведення остаточного розрахунку з платником податку, який припиняє трудові відносини з підприємством.

На проведенні перерахунку ПДФО за наслідками звітного року зупинимося детальніше.

Особливості проведення перерахунку

Метою проведення перерахунку ПДФО є перевірка (уточнення):

- наявності у платника податку підстав для застосування ПСП. Для цього нарахований дохід за кожен місяць порівнюють із граничною сумою доходу, яка дає право на застосування ПСП;

- правильності нарахування ПДФО для уточнення податкових зобов’язань з ПДФО для кожного окремого звітного періоду, що дорівнює місяцю.

Потреба уточнити правильність нарахування ПДФО за кожен місяць звітного року зумовлена тим, що об’єктом оподаткування для платника податку (як резидента, так і нерезидента) є загальний місячний оподатковуваний дохід (п. 163.1 ПК).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Уточнюємо підстави для застосування ПСП

ПСП застосовують до доходу, нарахованого на користь платника податку протягом звітного податкового місяця у вигляді заробітної плати (інших прирівняних до неї виплат, компенсацій та винагород), якщо його розмір не перевищує суми, що дорівнює розміру місячного прожиткового мінімуму, встановленого для працездатних осіб станом на 1 січня звітного податкового року, помноженого на 1,4 та округленого до 10 грн. Зокрема, у 2016 році розмір такого доходу становить 1930 грн. (абз. 1 пп. 169.4.1 ПК).

ПСП не можна застосовувати

до інших доходів платника податку, ніж заробітна плата

При цьому граничний розмір доходу, який дає право на отримання ПСП одному з батьків у випадку і в розмірі, що передбачені підпунктом 169.1.2 та підпунктами «а» та «б» підпункту 169.1.3 ПК, визначають як добуток граничної суми для застосування ПСП і кількості дітей (абз. 2 пп. 169.4.1 ПК).

Проведення перерахунку також зумовлене тим, що доходи платника податку у вигляді заробітної плати за період її збереження згідно із законодавством, у т. ч. за час відпустки або перебування на лікарняному, для визначення граничної суми доходу, що дає право на отримання ПСП, та в інших випадках їх оподаткування, слід відносити до відповідних податкових періодів їх нарахування.

Отже, якщо відпустка або тимчасова непрацездатність припадає на два (чи більше) суміжних місяці, оплату за час такої відпустки (далі — відпускні) або оплату перших п’яти днів тимчасової непрацездатності коштом підприємства і допомогу по тимчасовій непрацездатності (далі — лікарняні) задля визначення граничної суми доходу, яка дає право на ПСП, розподіляють за місяцями, на які припадають дні відпустки або тимчасової непрацездатності. Тобто відпускні та лікарняні, нараховані відповідно за наступні чи попередні місяці (далі — перехідні виплати), слід відображати у складі оподатковуваного доходу місяця, за який вони нараховані.

Дохід нараховують за період,

що перевищує місяць, наприклад, премія за квартал, тоді під час проведення перерахунку такі доходи включають до складу доходів періоду, в якому їх фактично нараховано

За результатами розподілу перехідних виплат за місяцями може виникнути ситуація, коли місячний оподатковуваний дохід перевищить граничну суму доходу, що дає право на застосування ПСП, або, навпаки, виявиться меншим за нього. Це спричинить втрату або виникнення права на застосування ПСП до місячного доходу. Тобто у кінцевому підсумку — змінить податкові зобов’язання.

Далі наводимо алгоритм проведення річного перерахунку ПДФО.

Крок 1. Уточнюємо доходи

Аби помісячно уточнити суми доходів, виплачених протягом звітного періоду, потрібно врахувати перехідні виплати у місяцях, за які їх нараховано, а також віднести до конкретного місяця інші виплати, що нараховані в одному місяці, але належать до попередніх місяців (зокрема, індексація, нарахована загальною сумою в одному місяці через її ненарахування у попередніх місяцях). Нараховані за місяці доходи також перевіряють на наявність арифметичних та інших помилок. Уточнені місячні оподатковані доходи обчислюють окремо як об’єкти оподаткування.

Крок 2. Порівнюємо доходи

Розраховану для кожного місяця суму оподатковуваного доходу порівнюють із:

- граничним доходом, який дає право на застосування ПСП;

- сумою доходу, який визначається для цілей оподаткування за ставкою 18%.

Крок 3. Проводимо помісячне оподаткування доходів

Обчислюють остаточне оподаткування розрахованого (уточненого) оподаткованого доходу кожного місяця і визначають суму ПДФО до сплати для кожного місяця окремо.

Крок 4. Визначаємо річну суму ПДФО

Встановлюють остаточну суму ПДФО за рік. Вона складається із сум ПДФО, визначених за результатами перерахунку кожної окремої місячної оподаткованої суми доходу.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Крок 5. Порівнюємо розрахункову суму ПДФО із фактично сплаченою

Річну суму ПДФО, отриману в результаті перерахунку, порівнюють із ПДФО, що його фактично утримували впродовж звітного податкового року. При цьому перевищення річної розрахункової суми ПДФО над сумою податку, фактично утриманого протягом року, означає його недоплату. Її стягують за рахунок будь-якого оподатковуваного доходу грудня (після його оподаткування), а в разі недостатності такого доходу — за рахунок оподатковуваних доходів наступних місяців до повного погашення (абз. 1 пп. 169.4.4 ПК).

Якщо після перерахунку належна сума ПДФО виявиться меншою за фактично утриману протягом року, це означає його переплату. На суму такої переплати зменшують суму ПДФО, що його утримують з оподатковуваного доходу грудня, а у разі її недостатності — зменшують суму ПДФО, яка підлягає утриманню з оподатковуваного доходу наступних місяців до повного погашення суми такої переплати.

Можливі випадки, коли внаслідок перерахунку не виявляють ані недоплати, ані переплати ПДФО (результат буде «нульовий»). |

Таке можливо, зокрема, у випадках якщо:

- працівникові у місяцях звітного року не нараховували перехідних виплат чи виплат, які належать до інших місяців;

- у всіх місяцях звітного року до заробітної плати працівників не застосовували ПСП, переобчислення місячних доходів не призвело до виникнення права працівників на одержання ПСП (тобто уточнені суми місячної заробітної плати працівників у всіх місяцях також перевищили граничний розмір доходу, який дає право скористатися ПСП);

- роботодавець (податковий агент) регулярно протягом звітного року (до грудня) проводив перерахунок доходів, ПСП і ПДФО, що дозволено підпунктом 169.4.3 ПК, і не припустився арифметичних та інших помилок, які б зумовили неправильне визначення податкових зобов’язань з ПДФО.

Далі на прикладі розглянемо порядок проведення перерахунку суми заробітної плати, сум наданої ПСП і загалом податкових зобов’язань з ПДФО за підсумками 2016 року.

Приклад 1. Перерахунок ПДФО, за результатами якого працівник втрачає право на ПСППрацівниця, що утримує трьох дітей віком до 18 років, один із яких є інвалідом, на підставі документів, поданих для отримання ПСП відповідно до підпункту 169.1.2 і підпункту «б» підпункту 169.1.3 ПК, у 2016 році має право на застосування ПСП у розмірі:

Загальний розмір ПСП становить 2411,50 грн. (689,00 грн. × 2 + 1033,50 грн.). Граничний розмір доходу, що дає працівниці право отримувати ПСП у 2016 році, дорівнює 5790,00 грн. (1930,00 грн. × 3). Оклад працівниці у січні — серпні становив 6200,00 грн., у вересні — грудні — 6800,00 грн. У місяцях 2016 року заробітну плату за відпрацьовані дні працівниці нараховували на основі окладу. Також у липні за дні хвороби з 15 червня по 3 липня були нараховані лікарняні в сумі 4853,00 грн., з них:

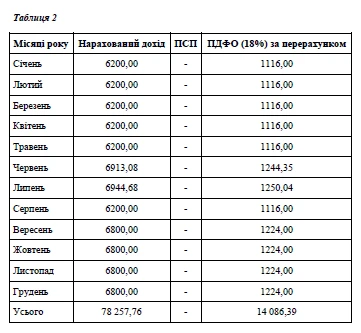

Нарахована заробітна плата працівниці у червні становила 3100,00 грн., у липні — 5904,76 грн. Лікарняні були нараховані у липні, тому загальний нарахований дохід у червні дорівнював 3100,00 грн., у липні — 10 757,76 грн. (5904,76 грн. + 4853,00 грн.). Оскільки у червні працівниці було нараховано за відпрацьовані дні лише зарплату на основі окладу, що не перевищує граничного розміру доходу, який дає працівниці право на отримання ПСП (3100,00 грн. У решті місяців 2016 року нарахована зарплата працівниці перевищувала граничну суму доходу, що дає право на отримання ПСП (була більшою за 5790,00 грн.), тому ПСП не надавали. Суми доходів та утриманих податків за 2016 рік наведено у Таблиці 1. Оскільки лікарняні з метою визначення граничної суми доходу для отримання ПСП належать до відповідних податкових періодів нарахування, їх слід розподілити за місяцями, за які їх нараховано (червень та липень), і визначити дохід працівниці у цих місяцях. З метою застосування ПСП дохід червня становить 6913,08 грн. (3100,00 грн. + 3813,08 грн.), дохід липня — 6944,68 грн. (5904,76 грн. + 1039,92 грн.). У результаті розподілу перехідних лікарняних за місяцями, за які їх нараховано, виявилося, що дохід працівниці у червні перевищує граничний обсяг доходу, який дає право користуватися ПСП (6913,08 грн. > 5790,00 грн.), тому у червні працівниця не має права отримувати ПСП. Відповідно, наводимо перерахунок ПДФО (див. табл. 2). За результатами перерахунку розрахункова річна сума ПДФО перевищує суму фактично сплаченого ПДФО, тобто сталася недоплата цього податку в розмірі 434,07 грн. (14 086,39 грн. – 13 652,32 грн.). Суму такої недоплати роботодавець стягує із заробітної плати працівниці за грудень. Отже, у грудні 2016 року із заробітної плати працівниці необхідно утримати ПДФО в сумі 1658,07 грн. (1224,00 грн. + 434,07 грн.). |

Натисніть, щоб переглянути таблицю в повному розмірі >

Натисніть, щоб переглянути таблицю в повному розмірі >

Крок 6. Відображаємо результати річного перерахунку ПДФО у формі № 1ДФ

Результати перерахунку сум доходів, нарахованих платникові податку у вигляді заробітної плати, сум наданої податкової соціальної пільги (ПСП) і загалом ПДФО за результатами 2016 року роботодавці мають відобразити у податковому розрахунку форми № 1ДФ (форму Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь фізичних осіб, і сум утриманого з них податку затверджено наказом Мінфіну від 13.01.2015 № 4) за ІV квартал 2016 року.

Оскільки податковий розрахунок форми № 1ДФ подають окремо за кожен квартал (податковий період) протягом 40 календарних днів після останнього дня звітного кварталу, за ІV квартал 2016 року роботодавці зобов’язані відзвітувати не пізніше 09.02.2017.

Звітуючи за ІV квартал 2016 року, потрібно пам’ятати, що у колонках 3 «Сума виплаченого доходу» і 3a «Сума нарахованого доходу» відображають відповідно доходи, виплачені й нараховані у звітному періоді. А ось у колонках 4 «Сума перерахованого податку» і 4а «Сума нарахованого податку» — суми ПДФО з урахуванням сум переплат/недоплат. Тобто слід відобразити суму ПДФО, відкориговану в результаті річного перерахунку.

Приклад 2. Відображення у формі № 1ДФ перерахунку ПДФОЗа основу візьмемо умови, наведені у Прикладі 1. Податковий розрахунок форми № 1ДФ за ІV квартал 2016 року (в разі своєчасного нарахування та виплати заробітної плати, утримання і перерахування ПДФО до бюджету) щодо працівника заповнюють так:

Приклад заповнення податкового розрахунку форми № 1ДФ наведено у Додатку. |

Як бачимо, відображення результатів річного перерахунку ПДФО у Податковому розрахунку форми № 1ДФ не становить жодних складнощів. Його результат враховують щодо суми ПДФО, утриманої у грудні, й відображають під час звітування за IV квартал.

Якщо в результаті річного перерахунку ПДФО

виникла недоплата податку, її потрібно утримати із грудневого доходу

Якщо після перерахунку виявили переплату, на таку суму потрібно зменшити суму ПДФО за грудень. Відповідно, зменшена сума ПДФО потрапить до Податкового розрахунку форми № 1ДФ. Якщо ж за результатами перерахунку доведеться додатково утримати ПДФО, то суму ПДФО, утриману з доходу працівника, потрібно збільшити на суму додатково утриманого ПДФО. Подавати розрахунки коригування при цьому не потрібно.

Відповідальність податкових агентів за невідображення результатів річного перерахунку ПДФО у Податковому розрахунку форми № 1ДФ (зокрема, невідображення виявленої недоплати ПДФО) передбачено пунктом 119.2 ПК. Неподання Податкового розрахунку форми № 1ДФ, подання не у повному обсязі, із недостовірними відомостями або з помилками тягне за собою накладення штрафу у розмірі 510 грн. Ті самі дії, вчинені платником податку, до якого протягом року було застосовано штраф за таке порушення, тягнуть за собою накладення штрафу у розмірі 1020 грн. При цьому штрафи застосують, лише якщо недостовірні відомості чи помилки призвели до зменшення та/або збільшення податкових зобов’язань платника податку та/або до зміни платника податку.

Зазначені штрафи не застосовують, коли недостовірні відомості чи помилки виникли у зв’язку з проведенням перерахунку ПДФО та були виправлені відповідно до вимог статті 50 ПК.

Стаття підготовлена за матеріалами журналу "Головбух"