Допомога на лікування працівника підприємства

Роботодавці, які готові зарадити своїм працівникам, надавши допомогу на лікування, мають брати до уваги умови її надання. А надто, якщо бажають заощадити на податках.

ПК передбачає два види неоподатковуваної допомоги на лікування:

- матеріальна допомога на лікування та медичне обслуговування (пп. 165.1.19 ПК);

- цільова благодійна допомога на лікування (пп. «а» пп. 170.7.4 ПК).

У першому випадку допомогу на лікування надають безпосередньо працівникові, тоді як цільову допомогу перераховують безпосередньо лікувальному закладу.

Та це не єдині умови надання пільгової допомоги. Розглянемо детальніше всі вимоги, яких слід дотримати, аби допомогу на лікування працівника не довелося оподатковувати.

Річна фінзвітність за 2025 рік: пам’ятка для бухгалтера

Матеріальна допомога на лікування безпосередньо працівнику

Допомогу від роботодавця на лікування та медичне обслуговування працівника не оподатковують ані ПДФО, ані військовим збором, якщо дотримано вимог, передбачених підпунктом 165.1.19 ПК. Про що йдеться?

По-перше, працівник має надати роботодавцеві підтвердні документи про понесені ним витрати на лікування та/або медобслуговування. Документального підтвердження витрат вимагають і податківці. Фахівці відомства зазначають: «…норми пп. 165.1.19 ПК можуть бути застосовані благодійною організацією за наявності відповідних підтвердних документів, що підтверджують цільовий характер надання грошових коштів на оплату лікування або медичне обслуговування (в разі здійснення попередньої оплати таких послуг) або факт надання послуг з лікування або медичне обслуговування платника податку (якщо оплата здійснюється після надання таких послуг)» (Узагальнююча консультація, затверджена наказом МДЗ від 10.04.2014 № 235; далі — УПК № 235). Тобто роботодавець має право застосовувати пільгову норму до допомоги, яку він надає як до початку лікування, так і у вигляді компенсації уже отриманого лікування.

Потребу в лікуванні та медичному обслуговуванні підтверджують довідки, виписки з амбулаторних карт, рецепти, рахунки-фактури медичних установ, договори на медичне обстеження тощо (лист ДПА від 02.07.2004 № 4168/К/17-3115).

На думку податківців підтвердити фактично понесені витрати на лікування працівник може договорами на медичне обслуговування, що ідентифікують продавця товарів (робіт, послуг) та їх покупця (працівника), платіжними і розрахунковими документами тощо, які свідчать про внесення плати за лікування.

Друга вимога: понесені працівником витрати на лікування та медичне обслуговування не були компенсовані виплатами з фонду загальнообов’язковою державного соціального медичного страхування. Позаяк такої системи страхування не запроваджено, можна вважати, що цю умову дотримано.

Важливо, що розмір допомоги на лікування та медичне обслуговування, що їх надають відповідно до пп. 165.1.19 ПК, не обмежений.

У додатку 4ДФ до Податкового розрахунку неоподатковувані суми допомоги на лікування та медичне обслуговування відображають із ознакою доходу «143».

ПК не визначає вiдмiнностей в оподаткуванні ПДФО та вiйськовим збором сум допомоги для оплати вартостi таких послуг в Українi або за кордоном. Отже, норма пп. 165.1.19 ПК поширюється і на випадки, коли надають допомогу на лікування хворого за кордоном.

Увага: лікування за кордоном також не оподатковують ПДФО та військовим збором.

Щоправда, податківці у своїх роз’ясненнях (УПК № 235, лист ДФС вiд 19.08.2016 № 18024/6/99-99-13-02-03-15) згадують норму статті 36 Закону України «Основи законодавства України про охорону здоров’я» від 19.11.1992 № 2801-XII. У ній записано, що громадян України можуть направляти для лікування за кордон, якщо той чи той вид медичної допомоги, необхідної хворому, неможливо надати у вітчизняних закладах охорони здоров’я.

Якщо допомогу на лікування (медичне обслуговування) роботодавець надасть без документального підтвердження таких витрат, він мусить оподаткувати такі кошти як додаткове благо (пп. «ґ» пп. 164.2.17 ПК). Тобто утримати ПДФО за ставкою 18% та військовий збір (5%). У додатку 4ДФ до Податкового розрахунку таку оподатковувану допомогу відображають із ознакою «126».

ЄСВ на допомогу на лікування та медичне обслуговування не нараховують. Адже ці суми не входять до фонду оплати праці (п. 3.31 Інструкції зі статистики заробітної плати, затвердженої наказом Держкомстату від 13.01.2004 № 5). Підтверджує такий висновок пункт 13 розділу ІІ Переліку видів виплат, що здійснюються за рахунок коштів роботодавців, на які не нараховується єдиний внесок на загальнообов’язкове державне соціальне страхування, затвердженого постановою КМУ від 22.02.2010 № 1170 (далі — Перелік № 1170).

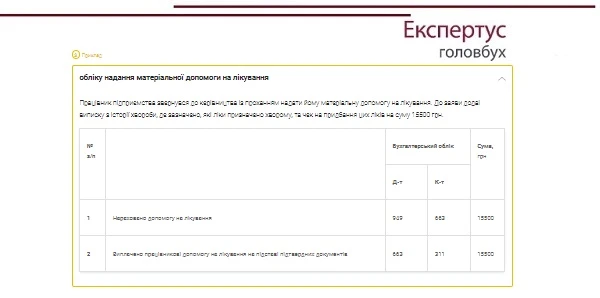

Унаочнимо викладене на прикладі.

матеріальна допомога працівнику: нагадаємо, що надання підприємством допомоги працівникові (будь-якій іншій особі) у грошовій формі, зокрема на лікування, не є об’єктом оподаткування ПДВ (п. 185.1 ПК).

Кошти перераховують лікувальному закладу

Тут маємо так звану цільову благодійну допомогу на лікування, позаяк допомогу надають під визначені умови й напрями її витрачання.

Із цільової благодійної допомоги роботодавець також не мусить утримувати ПДФО та військовий збір (пп. «а» пп. 170.7.4 ПК, роз'яснення ДПС). Знову-таки — за умови дотримання певних умов.

Не можна відшкодувати витрати на:

- косметичне лікування або косметичну хірургію;

- косметичне протезування, не пов'язане з медичними показаннями;

- водолікування та геліотерапію, не пов'язані з хронічними захворюваннями;

- лікування та протезування зубів з використанням дорогоцінних металів;

- аборти (крім абортів за медичними показаннями, або вагітності внаслідок зґвалтування);

- операції з переміни статі;

- лікування венеричних захворювань;

- лікування тютюнової чи алкогольної залежності.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Як оформити допомогу на лікування працівника підприємства

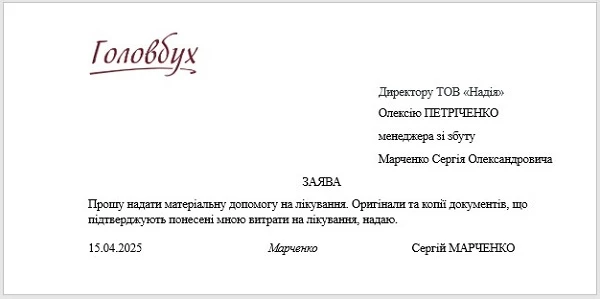

Щоб отримати разову матеріальну допомогу на лікування, працівник подає заяву.

Зразок заяви на виплату матеріальної допомоги на лікування

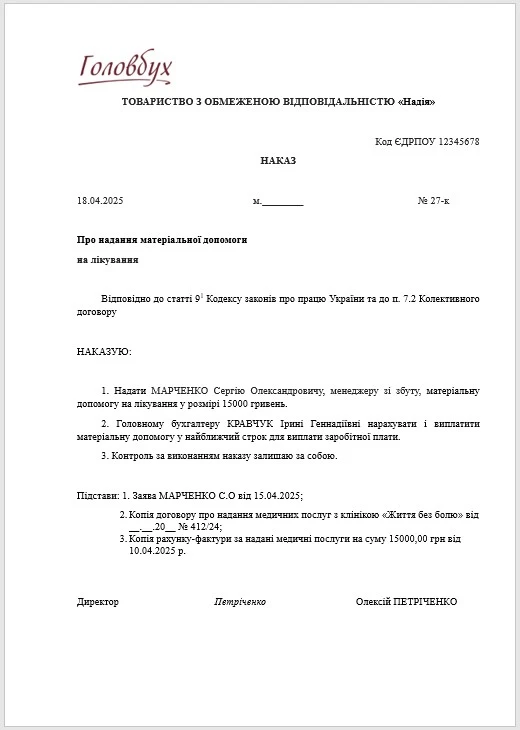

На її підставі підготуйте наказ керівника, у якому зазначте причину надання допомоги та її розмір.