ЄСВ 2026: ставки, сплата, строки звітування

Ставки єдиного соціального внеску 2026

Єдиний соціальний внесок (ЄСВ) — це обов’язковий страховий платіж, який після сплати розподіляється за видами загальнообов’язкового державного соціального страхування (пенсійне страхування, страхування від безробіття, страхування у зв’язку з тимчасовою втратою працездатністю, вагітністю та пологами, нещасного випадку).

Основна ставка ЄСВ — це 22% (зарплати, підприємницького доходу, чистого оподатковуваного доходу, доходу за цивільно-правовим договором (ЦПД). Коли застосовується ця та інші ставки ЄСВ:

ЄСВ СТАВКИ 2026 | |||

22% | пов'язані з особами з інвалідністю | ||

8,41% | 5,5% | 5,3% | |

основна ставка ЄСВ, зарплата, страхові виплати, винагорода за ЦПД*, платіж «за себе» з доходів ФОП і т.д. | застосовують підприємства, установи і організації, фізособи-підприємці (ФОП) щодо зарплати працівників з інвалідністю* | застосовують лише підприємства і громадські організації (ГО) осіб з інвалідністю. Умови:

| застосовують лише підприємства і всеукраїнські ГО осіб з інвалідністю, включаючи товариства УТОГ та УТОС. Умови:

|

*включаючи осіб з інвалідністю. Знижена ставка 8,41% застосовується лише щодо зарплат осіб з інвалідністю, але не щодо виплат за ЦПД чи підприємницьких доходів (п. 5 розділу ІІІ Інструкції про порядок нарахування і сплати єдиного внеску на загальнообов’язкове державне соціальне страхування, наказ Мінфіну від 20.04.2015 № 449, роз’яснення ДПС 201.04.01 ЗІР); ** ч. 14 ст. 8 Закону України «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» від 08.07.2010 № 2464 (далі — Закон про ЄСВ) | |||

Ставку ЄСВ 8,41% застосовують із дати отримання від працівника звірених ним документів щодо встановлення інвалідності:

- витягу із рішення експертної команди з оцінювання повсякденного функціонування особи щодо встановлення інвалідності, отриманий відповідно до постанови КМУ «Деякі питання запровадження оцінювання повсякденного функціонування особи» від 15.11.2024 № 1338 (далі — Постанова № 1338);

- копії довідки до акта огляду медико-соціальною експертною комісією про встановлення групи інвалідності, яка відповідає вимогам Постанови № 1338.

Для резидента Дія Сіті діє ставка ЄСВ 22% від мінімальної зарплати (МЗП) на суму:

- нарахованої кожній застрахованій особі зарплати;

- винагороди фізособам за виконання робіт (надання послуг) за гіг-контрактами (ч. 141 ст. 8 Закону про ЄСВ).

Резидент Дія Сіті не має права застосовувати ставку ЄСВ 8,41% до винагороди за гіг-контрактом гіг-спеціалісту, якому встановили інвалідність. Також резидент Дія Сіті не може застосувати ставку 8,41% до зарплати працівника, якому встановили інвалідність. Вони нараховують ЄСВ за ставкою 22% від МЗП.

Читайте більше про нарахування ЄСВ на лікарняні та декретні, а також про ЄСВ з зарплати за сумісництвом.

Щоб не загубитися у строках і формах, зібрали для вас все в одному місці. Перевірте добірку консультацій — підкаже, що і коли подавати

Обмеження щодо розміру єдиного соціального внеску 2026

Під час нарахування ЄСВ за своїм розміром має обмеження, які зведені у Таблиці:

РОЗМІР ЄСВ 2026: МАКСИМАЛЬНИЙ І МІНІМАЛЬНИЙ | ||

показник | мінімум | максимум |

база нарахування ЄСВ | МЗП відповідного місяця |

|

розмір бази нарахування ЄСВ у січні–грудні | 8647 грн |

|

сума ЄСВ (22%) з відповідної бази у січні–грудні | 1902,34 грн |

|

* визначено у статті 32 Закону України «Про Державний бюджет України на 2026 рік» від 03.12.2025 № 4695 (далі — Закон про держбюджет). Якби не ці особливі правила у Законі про держбюджет, то мало б діяти загальне в усіх випадках обмеження 15 МЗП відповідного місяця (пп. «4» ч. 1 ст. 1 Закону про ЄСВ); ** для грошового забезпечення, грошових винагород та інших виплат, нарахованих військовослужбовцям, поліцейським та особам рядового і начальницького складу | ||

Мінімальний страховий внесок (22% від МЗП) за своїх працівників зобов’язані нараховувати роботодавці навіть коли сума зарплати, лікарняних та інших виплат за місяць є меншою мінімальної зарплати за умови перебування у трудових відносинах (несення військової служби) повний календарний місяць або відпрацювання всіх робочих днів звітного місяця. Це «мінзарплатне» правило не застосовують до таких доходів як:

- зарплата зовнішніх сумісників;

- зарплата працівників з інвалідністю, на яку нараховують ЄСВ за ставкою 8,41%;

- зарплата всіх працівників всеукраїнських громадських організацій осіб з інвалідністю, зокрема товариств УТОГ та УТОС, на яку нараховують ЄСВ за ставкою 5,3%;

- зарплата працівників з інвалідністю підприємств та організацій громадських організацій осіб з інвалідністю, на яку нараховують ЄСВ за ставкою 5,5%;

- зарплата працівників, які працюють за трудовим договором з нефіксованим робочим часом.

Платники єдиного соціального внеску 2026

ЄСВ сплачують страхувальники — юрособи та окремі фізособи, які зареєстровані у податковій як платники цього внеску. Застрахована особа сплачує ЄСВ або самостійно, або ж його за неї сплачує роботодавець чи особа, для якої застрахована особа виконує роботи за ЦПД.

До роботодавців, які зобов’язані сплачувати ЄСВ за найманих працівників, зокрема належать:

- підприємства, установи та організації, інші юрособи, незалежно від форми власності, виду діяльності та господарювання, включаючи філії, представництва, відділення та інші відокремлені підрозділи, які мають окремий баланс і самостійно розраховуються із застрахованими особами;

- інвестори (оператори) за угодою про розподіл продукції, зокрема постійне представництво інвестора-нерезидента;

- ФОП, включаючи єдинників.

Особи, які провадять діяльність самостійно і отримують від неї дохід, є застрахованими особами і страхувальниками одночасно. Тобто вони сплачують ЄСВ самі за себе. До таких платників ЄСВ «за себе» належать:

- ФОП (загальники і єдинники);

- особи, які отримують дохід від незалежної професійної діяльності («незалежники»), зокрема медичної, юридичної, адвокатської практики

- члени фермерських господарств (ФГ).

Для ФОП а 2026 рік, як і на 2025 рік звільнення від ЄСВ немає — як для загальників, так і для єдинників. Таке звільнення взагалі-то було введено на весь воєнний стан та 12 місяців після, але ця норма пункту 919 Прикінцевих і перехідних положень Закону про ЄСВ призупинена на 2026 рік абз. 32 п. 3 Прикінцевих положень Закону про держбюджет (для 2025 року була аналогічна ситуація). Відповідно, підприємці у 2026 році ЄСВ «за себе» мають сплачувати.

Сплачують ЄСВ також особи, які беруть добровільну участь у системі загальнообов’язкового державного соціального страхування, зокрема, члени особистого селянського господарства, якщо вони не належать до осіб, які підлягають страхуванню, домашні працівники. Добровільно сплачувати внесок можуть і особи, які звільнені від сплати ЄСВ «за себе».

Сплата ЄСВ з мінзарплати: п’ять ситуацій з практики

Зобов’язані також сплачувати ЄСВ:

- підприємства, установи, організації, фізособи, що використовують найману працю, — за осіб, які отримують допомогу у зв’язку з тимчасовою непрацездатністю чи допомогу у зв’язку з вагітністю та пологами;

- військові частини й органи, які виплачують грошове забезпечення, — за військовослужбовців, поліцейських, осіб рядового і начальницького складу, а також осіб, які проходять строкову військову службу у ЗСУ, інших військових формуваннях, СБУ, органах МВС, органах і підрозділах цивільного захисту;

- МЗС, уповноважений орган Міноборони — за непрацюючого іншого з подружжя працівника дипломатичної служби, який перебуває за кордоном за місцем довготермінового відрядження такого працівника (Порядок нарахування та сплати єдиного внеску за непрацюючого іншого з подружжя працівника дипломатичної служби, який перебуває за кордоном за місцем довготермінового відрядження, постанова КМУ від 06.03.2019 № 164);

- структурні підрозділи з питань соціального захисту населення згідно з постановою КМУ від 02.03.2011 № 178:

- за осіб, які отримують допомогу для догляду за дитиною до досягнення нею 3-річного віку та/або при народженні дитини, усиновленні дитини;

- патронатних вихователів, батьків-вихователів дитячих будинків сімейного типу, прийомних батьків, які отримують грошове забезпечення;

- одного з непрацюючих працездатних батьків, усиновителів, опікунів, піклувальників, які фактично доглядають за дитиною з інвалідністю, тяжко хворою дитиною, якій не встановлено інвалідність;

- непрацюючих працездатних осіб, які доглядають за особою з інвалідністю I групи або за особою похилого віку, яка за висновком медичного закладу потребує постійного стороннього догляду або досягла 80-річного віку, якщо такі непрацюючі працездатні особи отримують допомогу, надбавку чи компенсацію.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Хто звільнений від сплати єдиного соціального внеску

Від сплати ЄСВ за себе звільняються ФОП, «незалежники» та члени ФГ, які:

- отримують пенсію за віком або за вислугу років;

- є особами з інвалідністю;

- досягли пенсійного віку та отримують пенсію чи соціальну допомогу (ч. 4 ст. 4 Закону про ЄСВ).

Особи, які працюють на умовах трудового договору чи ЦПД, обіймають виборні посади, є застрахованими особами, але самі за себе ЄСВ не сплачують. Як зазначалося, за них це робить страхувальник, тобто роботодавець (його ж називають податковим агентом при сплаті ПДФО та військового збору (ВЗ).

Річна фінзвітність за 2025 рік: пам’ятка для бухгалтера

Сплата ЄСВ та реквізити для сплати єдиного соціального внеску

Страхувальники сплачують на рахунки ЄСВ, які надаються податківцями, відкриті в Казначействі, або на єдиний рахунок. У 2026 році рахунки для сплати ЄСВ можна переглянути на сайті ДПС або в Електронному кабінеті.

ФОП, «незалежникам», членам ФГ, добровільним застрахованим дозволено сплачувати ЄСВ готівкою через банки чи відділення зв’язку, якщо вони не мають банківського рахунку або не використовують єдиний рахунок.

Також ЄСВ можна сплатити в іноземній валюті, але стосується це лише:

- розташованих за межами України підприємств, установ, організацій (включаючи міжнародні) за працюючих у них громадян України;

- громадян України, які працюють або постійно проживають за межами України, відповідно до договорів про добровільну участь у системі загальнообов’язкового державного соціального страхування — пенсійного страхування («добровльці»).

Тримайте поради із розрахунку зарплати і зарплатного авансу, які враховують вимоги і трудового, і податкового законодавства на 100%

Строки сплати ЄСВ для кожного страхувальника різні та наведені у таблиці нижче. Несвоєчасна сплата ЄСВ призводить до застосування штрафних санкцій.

ТЕРМІНИ СПЛАТИ ЄСВ 2026 | |||

Категорія платника ЄСВ (страхувальника) | За кого сплачує | Періодичність | Терміни сплати ЄСВ |

ФОП | за себе | щокварталу | із 1-го по 20-е число місяця, наступного за кварталом, за який сплачується ЄСВ |

зокрема у разі припинення підприємницької діяльності | одноразово | упродовж 30 к. днів з дня проведення державної реєстрації припинення підприємницької діяльності | |

«незалежники», члени ФГ | за себе | щокварталу | із 1-го по 20-е число місяця, наступного за кварталом, за який сплачується ЄСВ |

зокрема у разі зняття з обліку платника ЄСВ | одноразово | упродовж 30 к. дн. з дня подання до ДПС заяви про зняття з обліку платника ЄСВ | |

«добровольці» | за себе | щомісяця | із 1-го по 20-е число місяця, наступного за місяцем, за який нараховано ЄСВ |

одноразово | строк сплати ЄСВ за минулі місяці визначено у договорі | ||

роботодавці з числа: |

|

|

|

підприємств, установ, організацій, ФОП тощо | за найманих працівників, осіб, які працюють за ЦПД | щомісяця | під час кожної виплати авансу, зарплати та у період з 1-го по 20-е число місяця, наступного за звітним |

гірничих підприємств | під час кожної виплати авансу, зарплати та у період з 1-го по 28-е число місяця, наступного за звітним | ||

військові частини та органи, які виплачують грошове забезпечення | за осіб, які отримують грошове забезпечення | щомісяця | під час кожної виплати грошового забезпечення та у період з 1-го по 20-е число місяця, наступного за звітним |

за осіб, які проходять строкову військову службу | |||

структурні підрозділи з питань соцзахисту населення | за осіб, які отримують допомогу, надбавки, компенсації | щомісяця | під час кожної виплати допомоги, надбавки, компенсації та у період з з 1-го по 20-е число місяця, наступного за звітним |

Нові правила Клубу білого бізнесу: зміни 2026

Аби дотримати терміну сплати ЄСВ потрібно знати, який день за Законом про ЄСВ вважатимуть днем сплати. Таким днем є:

- день списання банком, небанківським надавачем платіжних послуг або органом Казначейства, суми платежу з рахунку платника незалежно від часу її зарахування на вказані рахунки — у разі перерахування сум ЄСВ з рахунку платника на відповідні рахунки ДПС або на єдиний рахунок;

- день прийняття до виконання банком, небанківським надавачем платіжних послуг або іншим учасником платіжної системи документа на переказ готівки разом із сумою коштів у готівковій формі — у разі сплати ЄСВ готівкою;

- день надходження коштів на відповідні рахунки ДПС, відкриті в Казначействі, — у разі сплати ЄСВ в іноземній валюті.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

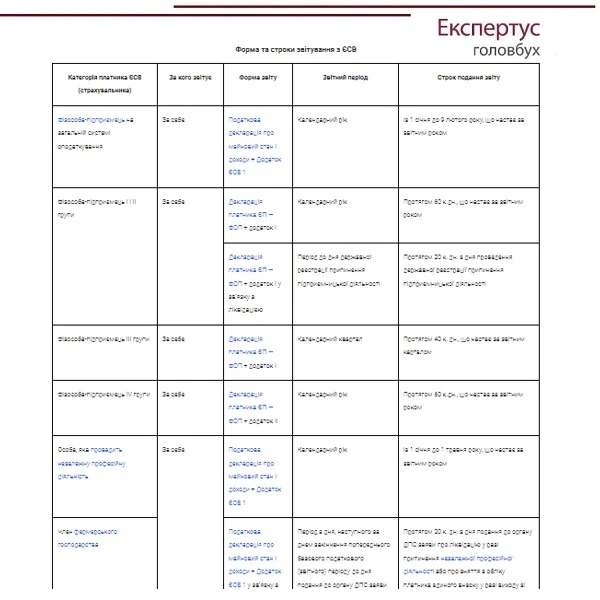

Кому за якою формою і в які строки звітувати з ЄСВ

Звітування з ЄСВ відбувається у єдиних декларація разом з податками — ПДФО, військовим збором, єдиним податком. Для ЄСВ у податкових декларація виділяється окремий додаток, а у Податковому розрахунку це навіть основна частина декларації. Отже, розрахунок ЄСВ містять такі звіти для:

- податкових агентів, зокрема роботодавців, за найманими працівниками та ЦПД — Податковий розрахунок сум доходу, нарахованого (сплаченого) на користь платників податків – фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску (він же – Податковий розрахунок, об’єднана звітність);

- ФОП-єдинників груп 1–3 — Податкова декларація платника єдиного податку фізичної особи — підприємця (для ЄСВ — Розділ VII декларації та Додаток 1);

- для ФОП-єдинників групи 4 — Податкова декларація платника єдиного податку четвертої групи (для ЄСВ — ряд. 17 декларації та Додаток 2);

- ФОП-загальників, «незалежників», добровільних платників — Податкова декларація про майновий стан і доходи.

Остання має окремі додатки для звітування з ЄСВ для:

- ФОП-загальників і «незалежників» — Додаток ЄСВ1 «Розрахунок сум нарахованого доходу застрахованих осіб та суми нарахованого єдиного внеску»;

- «добровольців» — Додаток ЄСВ2 «Розрахунок сум добровільних внесків, передбачених договором про добровільну участь, які підлягають сплаті».

Для єдинників кому за якою формою і в які строки звітувати — наводимо: