Вибуття основних засобів

Вибуття основних засобів

Вибуття основних засобів підприємства може відбуватися шляхом:

- списання основного засобу (ліквідації);

- внесення основного засобу до статутного капіталу іншого підприємства;

- безоплатної передачі;

- продажу;

- звернення стягнення на предмет застави.

Розглянемо нижче дані випадки.

Списання (ліквідація) основних засобів

Списання (ліквідація) основних засобів може відбутися за двох причин:

- самостійне рішення власника;

- незалежні від власника обставини (викрадення, зруйнування, пожежа, стихійне лихо, об’єкт не може використовуватися за первісним призначенням).

Кожна з цих причин викликає певні нюанси, особливо в податковому обліку.

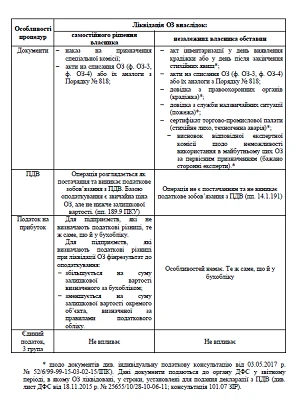

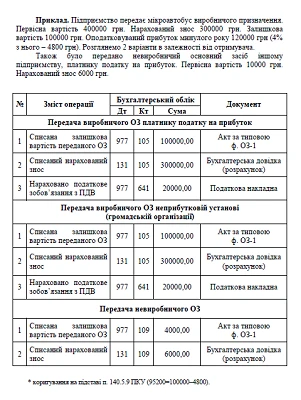

Основними нюансами списання (ліквідації) основних засобів за вищеназваних обставин є:

Приклад. Діюча комісія визнала мікроавтобус непридатним до подальшого використання та таким, що підлягає списанню. Первісна вартість 80000 грн, сума накопиченого зносу 72000 грн. Ліквідаційна вартість відсутня. Витрати на ліквідацію 1000 грн. В результаті ліквідації отриманні запчастини на суму 1500 грн. Така операція визнана як така, що відбулася за самостійним рішенням платника податку.* щодо документів див. індивідуальну податкову консультацію від 03.05.2017 р. № 52/6/99-99-15-03-02-15/ІПК). Дані документи подаються до органу ДФС у звітному періоді, в якому ОЗ ліквідовані, у строки, установлені для подання декларації з ПДВ (див. лист ДФС від 18.11.2015 р. № 25655/10/28-10-06-11; консультація 101.07 ЗІР).

Продаж основних засобів

Бухоблік реалізації ОЗ має наступні особливості:

- треба спочатку вивести зі складу ОЗ та відправити на рахунок 286 “Необоротні активи і групи вибуття, призначені для продажу”. Це здійснюється через вимоги п. 1 розд. II П(С)БО 27. Облік на субрахунку 286 ведеться за найменшою з 2-х величин: або за залишковою вартістю або за чистою реалізаційної вартістю (вартість реалізації за мінусом витрат на реалізацію);

- продаж ОЗ відображається за аналогією з продажем виробничих запасів з використанням субрахунку 712 “Дохід від реалізації інших оборотних активів” та 943 “Собівартість реалізованих виробничих запасів”.

Податок на прибуток. Для підприємств, які визначають податкові різниці, проводяться коригування фінрезультату до оподаткування, що передбачені пп. 138.1, 138.2 ПКУ:

- збільшення фінрезультату на залишкову вартість ОЗ за правилами бухобліку;

- зменшення фінрезультату на залишкову вартість ОЗ за правилами ПКУ.

ПДВ. Оподатковуються такі операції на загальних підставах. Однак база оподаткування не може бути меншою за залишкову вартість основного засобу.

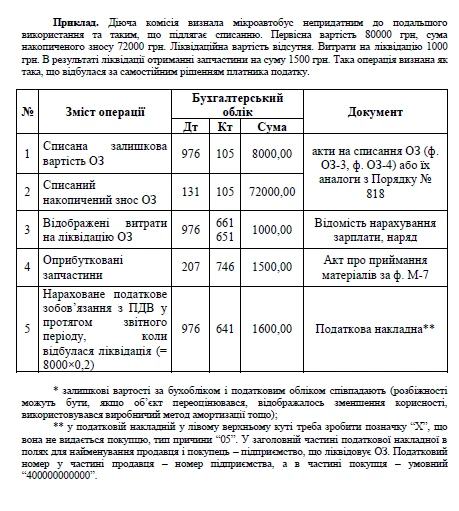

Приклад. Підприємство продає будівлю за 580000 грн. Первісна вартість будівлі 280000 грн. Нарахований знос 250000 грн. Залишкова вартість 30000 грн.

Безоплатна передача основних засобів

Особливістю бухобліку беззаплатної передачі основних засобів є те, що дохід не визнається, відбувається тільки списання залишкової вартості на інші витрати та списання накопиченого зносу.

Податок на прибуток. Щодо податкового обліку, то тут для підприємств, які визначають податкові різниці, здійснюються коригування аналогічні продажу, ліквідації чи внескам до статутного капіталу відповідно до пп. 138.1, 138.2 Податкового кодексу України.

Однак, є ще один нюанс у тому, що безоплатна передача основних засобів підпадає під визначення безповоротної фінансової допомоги. На податковий облік впливає, кому був переданий об’єкт основних засобів. Так, якщо отримувач платник податку на прибуток, ФОП, військове формування (ОЗ передається для потреб АТО) (див. пункт 33 розділу ХХ ПКУ), то нюансів нема. Якщо ж отримувач – неприбуткова установа, то діє правило 4%: додатково коригувати треба на суму допомоги, яка перевищила 4% оподатковуваного прибутку попереднього звітного року (див. детальніше пп. 140.5.9 ПКУ).

Для підприємств, які не коригують фінрезультат (дохід менше 20 млн грн) коригувань здійснювати не треба.

ПДВ. Така операція підлягає оподаткуванню ПДВ, так як прирівнюється до продажу (пп. 14.1.191 ПКУ, пп. 185.1 ПКУ). Базою оподаткування є звичайна ціна ОЗ, але не нижче залишкової вартості. (пп. 189.9 ПКУ).

Без ПДВ можлива передача основних засобів у державну чи комунальну власність, а також неприбутковим благодійним організаціям (детальніше див. пп. 197.1.15 ПКУ, 197.1.16 ПКУ, лист ДФС від 06.03.2017 № 4857/10/26-15-12-05-11).

Без ПДВ також передаються невиробничі основні засоби, так як в момент їх переведення з виробничих до невиробничих уже нараховувалося коригуюче податкове зобов’язання з ПДВ за п. 198.5 ПКУ.

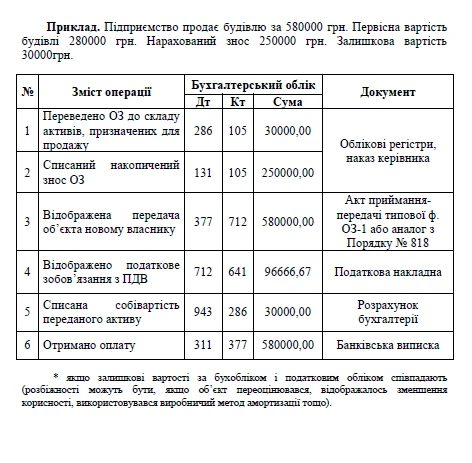

Приклад. Підприємство передає мікроавтобус виробничого призначення. Первісна вартість 400000 грн. Нарахований знос 300000 грн. Залишкова вартість 100000 грн. Оподатковуваний прибуток минулого року 120000 грн (4% з нього – 4800 грн). Розглянемо 2 варіанти в залежності від отримувача.

Також було передано невиробничий основний засіб іншому підприємству, платнику податку на прибуток. Первісна вартість 10000 грн. Нарахований знос 6000 грн.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

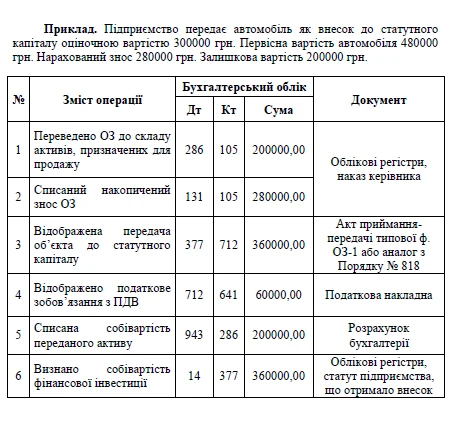

Внесення основних засобів до статутного капіталу

Бухоблік внесення основних засобів до статутного капіталу інших підприємств має наступні особливості:

- облік вибуття таких ОЗ схожий на продаж. Також такі внески треба спочатку вивести зі складу ОЗ та відправити на рахунок 286 “Необоротні активи і групи вибуття, призначені для продажу”;

- сам внесок до статутного капіталу іншого підприємства відображається в обліку не як дебіторська заборгованість, а як фінансова інвестиція, тобто рахунок 14 “Довгострокові фінансові інвестиції”;

- залучення оцінювача може бути як необов’язковим, так і обов’язковим (внесок до акціонерних товариств) в залежності від ситуації (вид підприємства, наявність державної частки тощо).

Податок на прибуток. Для підприємств, які визначають податкові різниці така операція також розглядається як продаж і проводяться коригування фінрезультату до оподаткування, що передбачені пп. 138.1, 138.2 ПКУ, як і при ліквідації або продажу основних засобів. Для підприємств, які податкових різниць не визначають, усе збігається з бухобліком.

ПДВ. Така операція теж прирівнюється до продажу і облік аналогічний. Базою оподаткування є оціночна вартість основного засобу (але не нижче за його балансову вартість) (пп. 188.1 ПКУ), датою виникнення податкових зобов’язань – дата підписання акта приймання-передачі. Підприємство, що отримало основний засіб як внесок до статутного капіталу має право на податковий кредит, якщо уже зареєстроване як платник ПДВ.

Приклад. Підприємство передає автомобіль як внесок до статутного капіталу оціночною вартістю 300000 грн. Первісна вартість автомобіля 480000 грн. Нарахований знос 280000 грн. Залишкова вартість 200000 грн.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

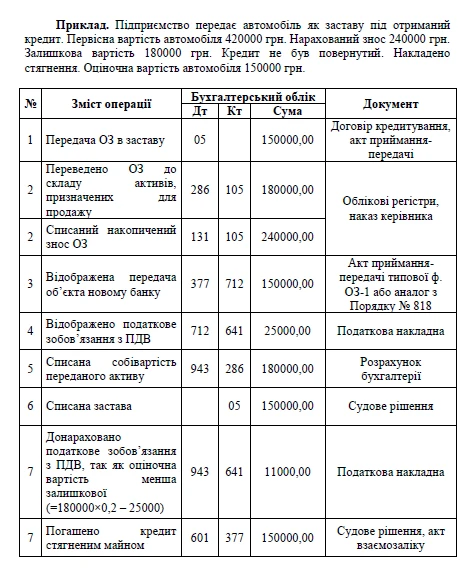

Звернення стягнення на предмет застави

Особливостями бухобліку передачі основних засобів у заставу та їх стягнення є:

- використання для обліку рахунку 05 “Гарантії та забезпечення надані”;

- при стягненні об’єкта застави в обліку застосовується той же самий алгоритм, що і при реалізації основних засобів.

Податок на прибуток. Стягнення об’єкта застави викликає такі ж коригування, як і при реалізації основного засобу.

ПДВ. Відповідно до пп. 196.1.2 ПКУ операції з передачі майна в заставу (іпотеку) позикодавцю (кредитору), повернення такого майна із застави (іпотеки) його власнику не є об’єктом оподаткування. Однак, стягнення об’єкта застави, тобто операція з передачі банку права власності на об’єкти застави є об’єктом оподаткування ПДВ (пп. “а” п. 185.1 ПКУ). Базою оподаткування є оціночна вартість основного засобу (але не нижче за його балансову вартість) (пп. 188.1 ПКУ).

Приклад. Підприємство передає автомобіль як заставу під отриманий кредит. Первісна вартість автомобіля 420000 грн. Нарахований знос 240000 грн. Залишкова вартість 180000 грн. Кредит не був повернутий. Накладено стягнення. Оціночна вартість автомобіля 150000 грн.

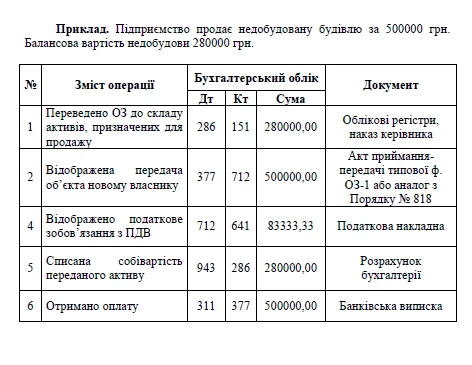

Продаж об’єкта капітальних інвестицій

Капітальні інвестиції – це активи, які обліковуються на однойменному рахунку 15. Зокрема це можуть бути об’єкти незавершеного будівництва (субрахунок 151 “Капітальне будівництво”) або витрати на виготовлення основних засобів чи нематеріальних активів власними силами (інші субрахунки рахунку 15).

У бухгалтерському обліку продаж таких активів є таким же, як і продаж основних засобів: перед продажем капітальні інвестиції переводять на субрахунок 286 (п. 6 П(С)БО 27). Єдина відмінність – відсутність списання нарахованого зносу, так як на капітальні інвестиції знос не нараховується.

Податок на прибуток. Капітальні інвестиції не є об’єктами основних засобів у податковому обліку (пп. 14.1.138 ПКУ). Отже, при їх продажу не треба здійснювати коригування фінансового результату, як при продажу основних засобів.

ПДВ. Податкове зобов’язання нараховується на загальних підставах для продажу товарів. База оподаткування не повинна бути меншою балансової вартості капітальних інвестицій. Коригувати податковий кредит або нараховувати коригуюче податкове зобов’язання згідно пп. 198.5 ПКУ при цьому не потрібно, так як продаж виробниче використання активу може передбачати й його продаж (аналогія з товарами).

Приклад. Підприємство продає недобудовану будівлю за 500000 грн. Балансова вартість недобудови 280000 грн.

Стаття підготовлена за матеріалами журналу "Головбух"