Списання основних засобів у 2025 році: правила, документи, приклади

Ліквідація основних засобів: якою вона буває

Ліквідація (вона ж — списання) основних засобів (ОЗ) буває двох типів:

- за самостійним бажанням — через непридатність ОЗ до використання, неможливість продажу, недоцільність його ремонту чи поліпшення, модернізації тощо;

- вимушена — через форс-мажорні обставини. Причини списання основних засобів — обставини непереборної сили (стихійне лихо, пожежа, бойові дії), а також крадіжка, знищення ОЗ тощо.

Практично ті ж самі правила застосовні й щодо малоцінних необоротних матеріальних активів (МНМА), адже вони є частиною ОЗ. Бухгалтерські, податкові наслідки та документальне оформлення списання практично однакові.

Ліквідація за самостійним бажанням та вимушена мають свої особливості обліку.

Банк проведень: безоплатна передача й отримання товарів

Бухгалтерські та податкові наслідки самостійної та вимушеної ліквідації ОЗ узагальнили у Таблиці:

БУХГАЛТЕРСКЬКІ ТА ПОДАТКОВІ НАСЛІДКИ ЛІКВІДАЦІЇ ОСНОВНИХ ЗАСОБІВ | ||

Порівняння | Самостійне рішення (за бажанням) | Вимушена ліквідація ОЗ |

бухгалтерський облік | Списання здійснюється з використанням субрахунку 976 «Списання необоротних активів». Виглядає це таким чином:

Вартість ОЗ на момент списання = ЗВ + накопичена амортизація. Особливі ситуації зі списання ОЗ:

| |

облік податку на прибуток у малодохідників (облік податкових різниць відсутній) | Податкові наслідки співпадають з бухгалтерськими. Витрати пов’язані зі списанням та вартість списаного об’єкта зменшують фінансовий результат до оподаткування за бухгалтерськими правилами й визнаються податківцями | |

облік податку на прибуток у великодохідників (є облік податкових різниць) | Бухгалтерський облік — аналогічно малодохідникам. Однак податкові наслідки відрізняються. Так, фінансовий результат (п. 138.1, 138.2 ПК):

Якщо ліквідується основний засіб невиробничого (негосподарського) призначення, то зменшення фінансового результату на величину його ЗВ не відбувається | |

облік єдиного податку | відмінностей з загальниками в обліку немає | |

облік ПДВ | Така ліквідація ОЗ прирівнюється до продажу та підпадає під оподаткування за п. 189.9 ПК. База нарахування ПДВ — звичайна ціна ОЗ, але не нижче його балансової вартості** | Така операція не розглядається як постачання, а тому податкових зобов’язань з ПДВ не нараховують. Однак необхідні документи, які підтверджують факт наявності форс-мажорних обставин або крадіжки |

*субрахунок 6432 — рекомендований субрахунок для обліку непідтверджених (очікуваних) зобов’язань з ПДВ, використовується для обліку ПДВ до реєстрації податкової накладної; ** балансова вартість ОЗ — це те саме, що й залишкова вартість (ЗВ). Як правило, ПДВ у таких ситуаціях нараховують саме на ЗВ, бо звичайну ціну обґрунтувати важче, аніж показник ЗВ за даними бухгалтерського обліку | ||

Як бачимо, головна відмінність між 2-ма видами ліквідації — сплачувати чи ні ПДВ.

Увага: списання ОЗ за самостійним рішенням може спричинити необхідність нарахувати й сплатити ПДВ з суми залишкової вартості.

Розглянемо тепер детальніше обидві ситуації.

Добровільне списання основних засобів 2025/2026

При добровільному списанні (ліквідації) ОЗ необхідно:

- залучити постійно діючу комісію за наказом керівника (та ж комісія, що приймає в експлуатацію ОЗ);

- встановити причини невідповідності ОЗ поняттю активу;

- зафіксувати рішення комісії в Акті списання основних засобів (якими вони бувають — див. нижче);

- обґрунтувати неефективність ремонту (модернізації тощо). Це можна зробити у самому Акті списання ОЗ, наводячи рішення/висновки комісії;

- додати до акту ліквідації інвентарну картку основного засобу.

Акти у 2-х примірниках затверджуються керівником (один для бухгалтерії, інший — для матеріально відповідальної особи).

В цілому для списання основних засобів документальне оформлення операції в добровільній ситуації особливої ролі не грає, оскільки ПДВ все одно треба нараховувати. Або ж треба оформляти як вимушену ліквідацію ОЗ (про неї — читайте далі).

Увага: наказ на списання основних засобів не обов’язковий. Він не передбачений законодавством, а тому достатньо затвердження Акта списання ОЗ керівником.

ПДВ при списанні основних засобів

Якщо підприємство є платником ПДВ, то тоді у тому звітному періоді, в якому відбулася ліквідація, треба:

- визначити для ОЗ звичайну (ринкову) ціну (ЗЦ). Це можна зробити або шляхом залучення оцінювача, або самостійно на основі збирання інформацію про продаж аналогічних об’єктів (вирізки з газет, роздруківки веб-сторінок). Останній варіант податківців задовольняє;

- порівняти звичайну ціну (ЗЦ) та залишкову вартість (ЗВ). Якщо ЗЦ , то ПДВ нараховується на ЗВ. Якщо ЗЦ > ЗВ, то за базу нарахування ПДВ береться ЗЦ;

- нарахувати ПДВ та включити його до податкової декларації з ПДВ того періоду, у якому відбулася ліквідація;

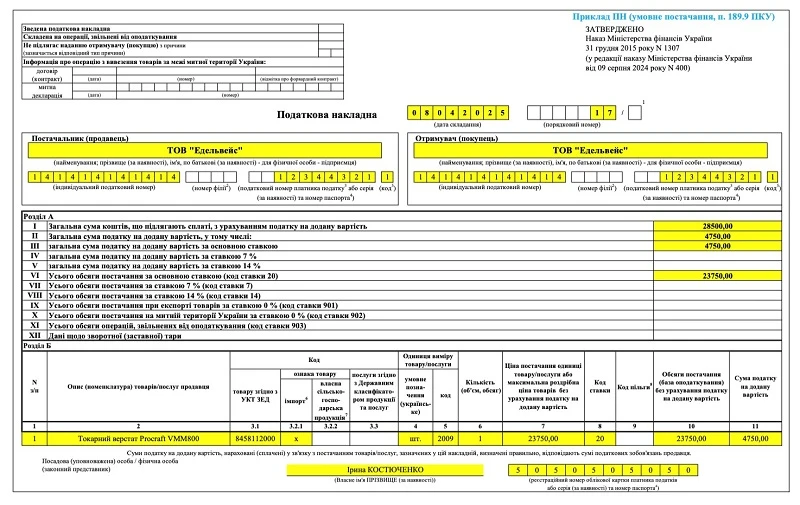

- скласти та зареєструвати до кінця звітного періоду податкову накладну з типом причини «05», позначкою «Х» (не видається покупцю), умовним ІПН «400000000000», а як одержувача зазначити самих себе («Постачальник» та «Отримувач» однакові). Податковий номер «Отримувача» при цьому не заповнюється. Таблична частина накладної заповнюється у стандартному порядку;

- ПДВ нараховується лише один раз — за пунктом 189.9 ПК. Нараховувати ПДВ з причини невикористання основного засобу в господарській діяльності (пп. «г» п. 198.5 ПК) у такому разі не потрібно;

- зареєструвати таку податкову накладну можна рекомендувати у загальні строки. Тобто, якщо ліквідація була з 1-го по 15-е число місяця — реєстрація з 16-го по останній день місяця, а якщо з 16-го по останнє число місяця — реєстрація тоді з 1-го по 15-е число наступного місяця.

Увага: добровільна ліквідація ОЗ у платника ПДВ має наслідком обов’язкове нарахування й сплату цього податку.

Щоб узяти на баланс об’єкт ОЗ, визначте строк його корисного використання. Адже від нього залежить, протягом якого часу об’єкт амортизуватиметься в обліку й, відповідно, впливатиме на фінрезультат підприємства. Стаття допоможе визначити строк корисного використання і вчасно його переглянути

Чому податкова накладна при списанні основних засобів реєструється у загальні строки

Податкову накладну (ПН) під час списання ОЗ можна рекомендувати реєструвати у загальні строки, оскільки така ПН:

- складається за пунктом 189.9 ПК, тобто списання ОЗ розглядається як умовне постачання, а отже, й правила до реєстрації логічно застосовувати такі ж самі, як при складанні ПН при продажу ОЗ;

- не відповідає умовам «альтернативного» строку» з пункту 201.10 ПК, за яким ПН реєструються впродовж 20 к. днів, що настають за останнім календарним днем місяця, в якому складена. Такий 20-денний строк застосовується для зведених ПН, які складають за пунктом 198.5 ПК та 199.1 ПК. Операція зі списання ОЗ — це фактично використання такого ОЗ у негосподарській діяльності, що мало б відповідати підпункту «г» пункту 198.5 ПК. Однак у цьому підпункті «г» пункту 198.5 ПК прямо зроблено виняток щодо його застосування «крім випадків, передбачених пунктом 189.9…Кодексу». Щодо пункту 199.1 ПК, то він стосується розподілу ПДВ при наявності як господарської, так і негосподарської діяльності. Отже, ПН на списання ОЗ не відповідає вимогам пунктів 198.5 ПК, 199.1 ПК, а отже, й 201.10 ПК та встановленому ним 20-денному терміну реєстрації.

Якщо все ж таки залишаються сумніви щодо строків реєстрації ПН під час списання ОЗ, то можна звернутися за індивідуальною податковою консультацією до ДПС (через електронний кабінет). Або ж можна «перестрахуватися» та зареєструвати ПН у найближчий зі згаданих двох варіантів термін.

Увага: ліквідація ОЗ = умовне постачання (п. 189.9 ПК).

Акт на списання основних засобів: документальне оформлення

Акт списання основних засобів застосовується в оформленні як добровільного, так і вимушеного списання основних засобів. Підприємства можуть використати такі варіанти:

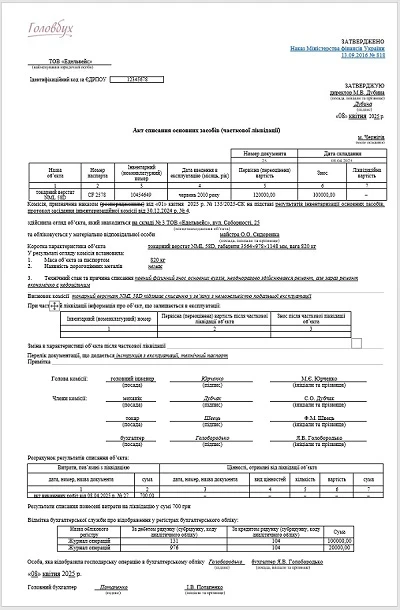

- Акт списання основних засобів (часткової ліквідації), який можна взяти з наказу Мінфіну від 13.09.2016 № 818 (далі — Наказ № 818);

- Акт списання групи основних засобів — з Наказу № 818;

- Акт списання транспортних засобів — з Наказу № 818;

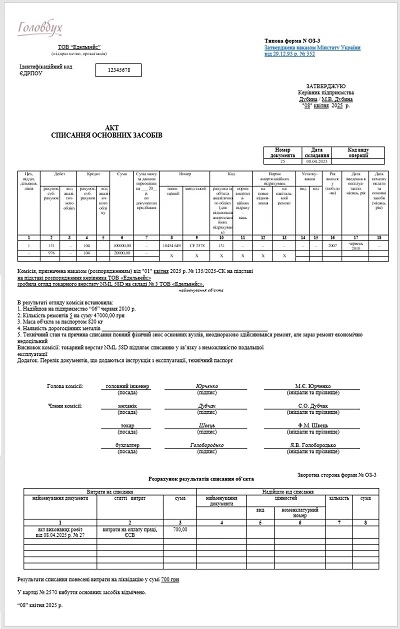

- Акт на списання основних засобів ОЗ-3. Це теж традиційний бланк з наказу Мінстату від 29.12.1995 № 352 (далі — Наказ № 352). І хоч наказ втратив чинність, але форми первинної облікової документації з обліку основних засобів, затверджені ним, можна використовувати;

- сконструювати власний бланк, взявши за основу будь-який з вищенаведених. Однак при цьому слід дотримуватися вимог щодо реквізитів з частини 2 статті 9 Закону України «Про бухгалтерський облік та фінансову звітність в Україні» від 16.07.1999 № 996 (далі — Закон про бухоблік).

Практичними для списання ОЗ є форми ОЗ-3 й ОЗ-4. Вони використовуються, як правило, й у комп’ютерних програмах для ведення бухгалтерського обліку. Щодо Наказу № 818 — його бланки призначені для державного сектору, тобто для бюджетників. Однак у п. 6 Наказу № 815 зазначено, що його типові форми з обліку та списання ОЗ можуть застосовуватися юрособами незалежно від їхніх організаційно-правових форм і форм власності. Отже, підприємства комерційного сектору теж можуть ними користуватися.

Увага: бланками з Наказу № 818 можуть користуватися й комерційні підприємства, неприбуткові організації та інші юрособи, а не тільки бюджетники.

Рекомендувати можна саме бланки з Наказу № 818, адже вони новіші та враховують вимоги нинішніх стандартів бухгалтерського обліку (стандарт з обліку ОЗ для держсектору НП(С)БОДС 121 «Основні засоби» в цілому подібний до НП(С)БО 7 «Основні засоби»). Тому їх у списку вище й наведено на першому місці.

Бланки на списання ОЗ за формами ОЗ-3 та ОЗ-4 з Наказу № 352 дещо застарілі. Їхні недоліки несуттєві, але вони такі:

- містять реквізити, які більшість підприємств не використовує, наприклад код норми амортизаційних відрахувань. Врядчи хто кодує зараз ці норми;

- графа для заводського номера. Далеко не всі ОЗ його мають. У бланках з Наказу № 818 використовується номер паспорту, що більш поширений;

- вид та код устаткування. Більшість таких параметрів щодо ОЗ не створюють;

- відсутній показник вартості за цінностями, які надходять від списання. Є сума, але не вартість. У бланках Наказу № 818 є графа для оцінки цінностей, що надходять від списання;

- є розбивка витрат на ліквідацію за статтями витрат. Знову ж зайвий реквізит, так як більшість його взагалі не заповнюють або ж це один документ;

- відсутній показник ліквідаційної вартості. Хоча у більшості за обліковою політикою вона й нульова, але цей показник згадується у НП(С)БО 7;

- в оригіналі бланків старі одиниці виміру (карбованці) та 90-ті роки. Щоправда, їх легко замінити на гривні (це й було зроблено у консультації у бланках для скачування).

У будь-якому разі будь-який зі згаданих бланків можна відкоригувати «під себе» з дотриманням переліку обов’язкових реквізитів, що наведений у ч. 2 ст. 9 Закону про бухоблік.

Увага: бланки з Наказу № 818 новіші й відповідають сучасним бухгалтерським стандартам обліку ОЗ, тому можна рекомендувати саме їх. Однак старі форми ОЗ-3 й ОЗ-4 теж у більшості випадків цілком придатні до використання.

Списання основних засобів з нульовою залишковою вартістю

Як правильно оформити списання основних засобів з нульовою залишковою вартістю? Враховуючи ситуацію з ПДВ при списанні ОЗ платникам цього податку вигідніше мати меншу ЗВ на момент списання. Однак обережно слід бути з відхиленням між ЗВ і звичайною ціною. Якщо різниця між ними стає очевидною, то ризик донарахування ПДВ податківцями зростає. Доводити, що і звичайна ціна, і ЗВ рівні нулю — не варто. Адже у будь-якого активу на момент ліквідації все ж таки певна вартість існує.

Увага: нульова ЗВ — це ще не привід для відсутності ПДВ при списанні ОЗ/МНМА.

Безпечним можна бути хіба що з МНМА, амортизація яким нараховується за методом 100%. Справа в тому, що за МНМА не вимагається визначення ліквідаційної вартості, а тому їхні ЗВ цілком може бути рівною нулю. Однак і тут при бажанні можна податківці можуть «зачепитися» за згадане правило звичайної ціни. Краще й тут обґрунтувати вимушеність ліквідації такого об’єкта (див. нижче).

Списання основних засобів проводки

Приклад 1 (ПДВ на залишкову вартість). Підприємство здійснює списання верстату як морально застарілого та такого, що не підпадає під відновлення. Первісна вартість 120000 грн. Дооцінка не проводилася. Ліквідаційна вартість не визначалася. Накопичена амортизація 100000 грн. Отже, ЗВ = 120000 — 100000 = 20000 грн. Ринкову вартість подібного обладнання достовірно визначити неможливо. За базу нарахування ПДВ вирішено взяти ЗВ. Складені:

- Акт списання ОЗ. Наводимо його у 2-х варіантах — за формою ОЗ-3 та з Наказу № 818;

- податкова накладна на умовне постачання ОЗ.

№ | Господарська операція | Дт | Кт | Сума | Документ |

1 | списана вартість верстату у частині нарахованого зносу (амортизації) | 131 | 104 | 100000,00 | акт списання ОЗ, розрахунок бухгалтерії |

2 | списана ЗВ верстату | 976 | 104 | 20000,00 | |

3 | нараховано податкове зобов’язання з ПДВ за п. 189.9 ПК (умовне постачання) виходячи з ЗВ: 20000×0,2 = 4000 | 976 | 6432 | 4000,00 | |

4 | зареєстрована податкова накладна на умовне постачання ОЗ | 6432 | 6413* | 4000,00 | податкова накладна |

5 | витрати від списання віднесено на фінансовий результат іншої діяльності | 793 | 976 | 24000,00 | бухгалтерська довідка |

*6413 — аналітичний рахунок підприємства для обліку розрахунків з ПДВ | |||||

Наводимо первинні документи для цієї ситуації:

Акт списання основних засобів: зразок

Акт списання основних засобів: форма ОЗ-3

Приклад 2 (ПДВ за звичайною ціною). Відбулося списання автомобіля Daewoo Lanos після ДТП (+ морально застарілий, рік випуску — 2007 р.). Комісія списання основних засобів вирішила не відновлювати автомобіль. Первісна вартість 32000 грн. Дооцінки автівки не було, знос нарахований повністю, ЗВ = 0 грн. Ринкова вартість битого авто такої моделі у 2025 році 70000 грн.

№ | Господарська операція | Дт | Кт | Сума | Документ |

1 | списана вартість авто у частині нарахованого зносу (амортизації) | 131 | 105 | 32000,00 | акт списання ОЗ, розрахунок бухгалтерії |

2 | нараховане податкове зобов’язання з ПДВ за п. 189.9 ПК (умовне постачання) виходячи зі звичайної ціни: 70000×0,2 = 14000 | 976 | 6432 | 14000,00 | |

3 | зареєстрована податкова накладна на умовне постачання ОЗ | 6432 | 6413* | 14000,00 | податкова накладна |

4 | витрати від списання віднесено на фінансовий результат іншої діяльності | 793 | 976 | 14000,00 | бухгалтерська довідка |

*6413 — аналітичний рахунок підприємства для обліку розрахунків з ПДВ | |||||

Вимушена ліквідація (списання) основних засобів

Списання основних засобів ПДВ. Форс-мажорна ліквідація ОЗ — це якраз той випадок, коли документальне оформлення операції грає важливу роль, оскільки ПДВ можна уникнути. Достатньо підготувати правильно документи. Наразі є роз’яснення в Узагальнюючій податковій консультації, що затверджена наказом Мінфіну від 03.08.2018 № 673 (далі — УПК № 673), за якою:

- визначено список необхідних документів;

- визначено, що за наявності таких документів ПДВ не нараховується.

Увага: належне оформлення документів при вимушеній ліквідації ОЗ допоможе уникнути ПДВ та штрафу за його ненарахування.

Якщо ліквідація здійснюється без згоди платника податку (причиною списання основних засобів є викрадення, знищення чи зруйнування через обставини непереборної сили) та наявний відповідний документ про знищення (розібрання тощо), то така ситуація не розглядається, як постачання ОЗ (п. 189.9 ПК). Також не застосовується й п. 198.5 ПК щодо нарахування компенсаційного зобов’язання з ПДВ.

УПК № 673 визначає такі документи за умови вимушеної ліквідації ОЗ:

- сертифікат від ТПП (Торгово-промислова палата) про факт обставин непереборної сили;

- витяг з реєстру про припинення права власності на ОЗ через їхнє повне знищення;

- акт про факт пожежі від ДСНС;

- витяг з Єдиного реєстру досудових розслідувань про викрадення основних засобів;

- інші документи, які відповідно до чинного законодавства можуть посвідчувати факт знищення, зруйнування чи викрадення основних засобів.

Якщо ОЗ були знищені внаслідок воєнних обставин, то слід скористатися рекомендаціями з листа Мінфіну «Щодо порядку списання знищеного або зіпсованого майна у зв’язку із російською збройною агресією» від 10.10.2022 № 41010-06-62/23254.

Ще один варіант уникнути ПДВ — це підтвердити, що відбулося знищення, розібрання або перетворення ОЗ в інший спосіб, внаслідок чого ОЗ не може уже використовуватися за первісним призначенням. В УПК № 673 наголошено, що для цього достатньо рішення постійно діючої комісії з підприємства та акта на списання основних засобів (за формою ОЗ-3 або за довільною формою). В останньому випадку документ має містити всі необхідні обов’язкові реквізити.

Однак вищенаведені роз’яснення не означають, що оформивши будь-яке списання ОЗ актом за формою ОЗ-3 можна уникнути ПДВ. Має бути підтвердження саме факту знищення ОЗ як активу. Прикладом такого знищення можуть бути:

- промисловий знос будівлі шляхом підриву, спалення ОЗ. У цьому разі ніяких деталей та матеріалів, які можна використати у майбутньому, не залишається;

- розібрання ОЗ. У даному разі має бути підтверджено, що всі частини ОЗ у вигляді деталей оприбутковані, а не зникли у процесі розбирання. Має бути детальний акт щодо оприбуткування запасів після ліквідації ОЗ. Його відсутність — це зачіпка для податківців не визнати акт про списання та донарахувати ПДВ.

У складних ситуаціях, можливо, безпечніше продати ОЗ неплатнику ПДВ, а потім придбати у нього деталі, аніж складати акти, а потім заплатити «ліквідаційний» ПДВ зі штрафними санкціями.

Увага: один лише Акт на списання ОЗ не може убезпечити від ПДВ. При оформленні списання ОЗ слід бути обачним.

Ще важливим висновком згаданого УПК, є те, що усі зазначені документи не обов’язково подавати до ДПС (такі вимоги були раніше). Це може бути здійснено лише добровільно або на офіційний запит ДПС.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Порядок списання основних засобів через форс-мажор

Отже, якщо ОЗ списується через форс-мажор, який можна підтвердити, то порядок дій буде таким:

- створити комісію списання основних засобів чи використати постійно діючу (та ж сама, що й при придбанні основних засобів і введенні їх в експлуатацію);

- провести інвентаризацію та скласти інвентаризаційний опис основних засобів з указанням причин їхнього зникнення;

- зібрати всі необхідні документи про підтвердження форс-мажору (див. вище);

- скласти акт на списання ОЗ за будь-якою формою;

- визначити розмір збитків.

Списання основних засобів бухгалтерські проводки

Приклад 3 (пожежа, ПДВ немає). На підприємстві внаслідок пожежі всередині цеху згорів верстат. Комісія списання основних засобів визнала неможливість його відновлення. Є акт з територіального органу Державної служби з надзвичайних ситуацій. Оформлений інвентаризаційний опис. Як правильно оформити списання основних засобів? Первісна вартість верстату 80000 грн. Накопичена амортизація (знос) — 30000 грн. Оскільки є необхідні документи, то ПДВ тут не нараховується.

№ | Господарська операція | Дт | Кт | Сума | Документ |

1 | списана вартість верстату у частині нарахованого зносу (амортизації) | 131 | 104 | 30000,00 | акт списання ОЗ, розрахунок бухгалтерії |

2 | списано ЗВ верстату (= 80000—30000) | 976 | 104 | 50000,00 | |

3 | витрати від списання віднесено на фінансовий результат іншої діяльності | 793 | 976 | 50000,00 | бухгалтерська довідка |

Приклад 4 (крадіжка, ПДВ немає). На підприємстві відбулася крадіжка комп’ютера (через розбите вікно). Винні особи не встановлені. Є акт з МВС та інвентаризаційний опис. Первісна вартість комп’ютера 30000 грн. Накопичена амортизація (знос) — 10000 грн.

№ | Господарська операція | Дт | Кт | Сума | Документ |

1 | списана вартість комп’ютера у частині нарахованого зносу | 131 | 104 | 10000,00 | акт списання ОЗ, розрахунок бухгалтерії |

2 | списана ЗВ комп’ютера (=30000 — 10000). | 976 | 104 | 20000,00 | |

3 | відображено на позабалансовому рахунку вартість комп’ютера до закінчення кримінальної розслідування | 072 | 20000,00 | інвентаризаційний опис | |

4 | витрати від списання віднесено на фінансовий результат іншої діяльності | 793 | 976 | 20000,00 | бухгалтерська довідка |