Надайте декілька декларацій в одному звіті

Щоб відзвітувати з плати за землю, скористайтеся формою, затвердженою наказом Мінфіну від 16.06.2015 № 560, з урахуванням змін, внесених наказом Мінфіну від 23.01.2017 № 9.

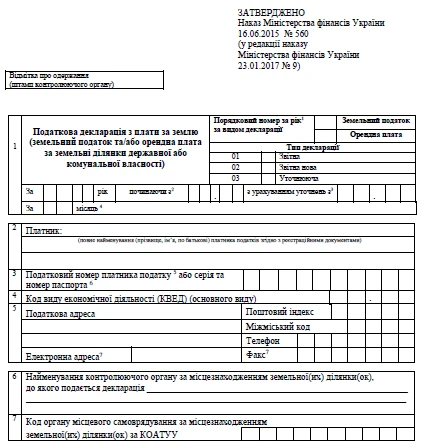

Податкова декларація з плати за землю (земельний податок та/або орендна плата за земельні ділянки державної або комунальної власності) (далі — Декларація) містить три розділи:

- І — розрахунок суми земельного податку;

- ІІ — розрахунок суми орендної плати;

- ІІІ — розрахунок податкового зобов’язання.

Якщо підприємство є одночасно платником і земельного податку, і орендної плати, подайте дві окремі Декларації (ЗІР, категорія 112.05). Тобто в одній Декларації не можна одночасно заповнювати І і ІІ розділи. Місцезнаходження земельної ділянки визначають кодом КОАТУУ (перші 10 цифр у кадастровому номері ділянки). Отже, подавайте Декларації за кількістю КОАТУУ, на яких маєте земельні ділянки. Наприклад, якщо у вас є орендовані ділянки на території з одним КОАТУУ і власні на територіях із двома іншими, подайте три різні Декларації.

☛ Окремо подавайте Декларацію із земельного податку та орендної плати, а також за різними КОАТУУ

Суму плати за землю обчислюйте за рік станом на 01.01.2018. Декларацію подайте органу контролю за місцезнаходженням земельної ділянки не пізніше ніж 20.02.2018 (п. 286.2 ПК). Але можна звітувати й щомісяця (протягом 20 календарних днів після звітного місяця). У такому випадку річну Декларацію не подавайте.

Якщо підприємство має відокремлені підрозділи та земельні ділянки за їх місцезнаходженням, Декларацію подає саме юридична особа, а не відокремлені підрозділи. Відзвітувати потрібно за місцезнаходженням ділянок (ЗІР, категорія 112.05).

Відзвітуйте, навіть якщо маєте пільги

У статті 282 ПК визначено категорії юридичних осіб, які звільнені від сплати земельного податку, а у статті 283 ПК — види земельних ділянок, що не підлягають оподаткуванню. Але норми ПК не передбачають звільнення від обов’язку подавати податкові декларації за земельні ділянки, з яких земельний податок не справляють через застосування податкових пільг. Тому юридичні особи — пільговики все одно мають подавати декларації (ЗІР, категорія 112.05). Крім того, вони подають і Звіт про суми податкових пільг.

Вимога подавати Декларацію не стосується єдиноподатників. Вони звільнені від обов’язку нараховувати і сплачувати податок на землю. Такі платники не подають і Звіту про суми податкових пільг (ЗІР, категорія 112.05). Щоправда, це звільнення не стосується податку на землю за земельні ділянки, що їх використовують єдиноподатники І-ІІІ груп для провадження господарської діяльності. Єдиноподатників IV групи, які використовують земельні ділянки не для ведення сільгосптоваровиробництва (п. 297.1 ПК), податок сплачують і подають звітність на загальних підставах.

Зверніть увагу на нормативну грошову оцінку

Базою оподаткування земельним податком і відправною точкою для визначення орендної плати є нормативна грошова оцінка земельної ділянки (НГО) з урахуванням коефіцієнта індексації (п. 271.1, 288.5 ПК).

Коли вперше подаєте Декларацію (тобто фактично починаєте діяльність як платник плати за землю), разом із нею подайте довідку (витяг) про розмір НГО земельної ділянки. Надалі таку довідку подають у разі затвердження нової НГО (п. 286.2 ПК). Отже, якщо подаєте уже не першу Декларацію та порівняно з попереднім роком НГО не змінилася, витягу разом із Декларацією подавати не потрібно. Якщо ж сталися зміни або підприємство є новим платником, подайте витяг — оригінал або копію (ЗІР, категорія 112.05). Витяг має інформаційний характер, тож відмовитися прийняти у вас Декларацію через відсутність витягу орган контролю не може (ЗІР, категорія 112.05).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Надайте податковій договори оренди

У п’ятиденний строк після держреєстрації договору оренди земельної ділянки державної або комунальної власності орендар зобов’язаний надати копію договору відповідному органу доходів і зборів. Цього вимагає стаття 25 Закону України «Про оренду землі» від 06.10.1998 № 161-XIV. Але не уточнює, календарних чи робочих днів і якому саме «відповідному органу». Вважаємо, що йдеться про календарні дні. А подавати слід органу за місцезнаходженням орендованих земельних ділянок, тобто органу ДФС, куди подаватимете й Декларацію.

Стаття підготовлена за матеріалами журналу "Головбух"