- Когда подаётся Отчёт по ЕСВ 2020

- Из чего состоит Отчёт по ЕСВ 2020

- Способы подачи Отчёта по ЕСВ 2020

- ЗАПОЛНЕНИЕ ФОРМ ОТЧЁТА ПО ЕСВ 2020

- Общие правила заполнения Отчёта по ЕСВ 2020

- Заполнение формы № Д4 Отчёта по ЕСВ 2020

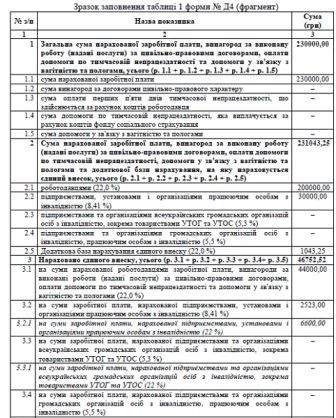

- Заполнение таблицы 1 формы № Д4

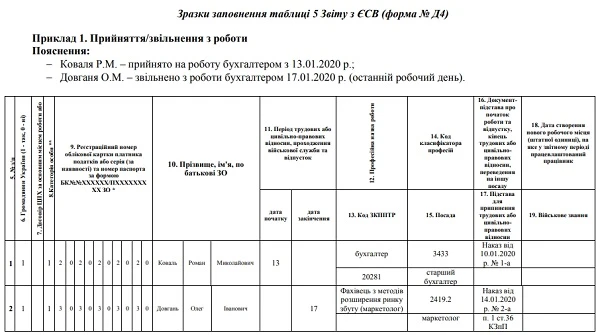

- Заполнение таблицы 5 формы № Д4

- Заполнение таблицы 6 формы № Д4

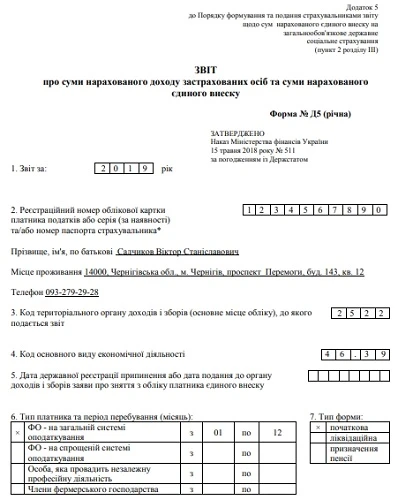

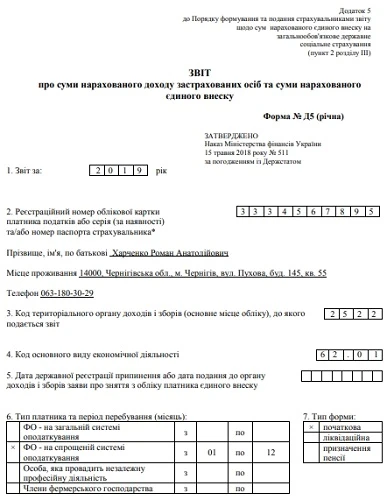

- Заполнение формы № Д5 Отчета по ЕСВ 2020

- Карантин и Отчет по ЕСВ 2020

- Ответственность за Отчет по ЕСВ 2020

Внимание: сейчас подаем и заполняем Объединенный отчет по ЕСВ и НДФЛ

Когда подаётся Отчёт по ЕСВ 2020

Напомним сроки подачи данного Отчета:

Сроки подачи Отчета по ЕСВ 2020 | |||

Особенности | Отчет по ЕСВ за наемных работников (форма №Д4) | Отчет по ЕСВ “за себя” (форма №Д5) | |

ФЛП, члены фермерских хозяйств | лица, осуществляющие независимую профессиональную деятельность | ||

отчетный период | месяц | год | |

последний день подачи | до 20-го числа ежемесячно * | за 2020 год – к 09.02.2021 включительно | за 2020 год – к 30.04.2021 включительно |

| * если последний день срока представления Отчета по ЕСВ попадает на выходной, праздничный или нерабочий день, то последний день подачи переносится на первый рабочий день (п. 14 раздела ІІ Порядка № 435) | |||

За формою № 10-ПІ звітуватимете вперше у січні лютому 2021-го за 2020 рік. За неподання форми та невиконання інвалідного нормативу підприємства сплачують санкції. Допоможемо відзвітувати та підкажемо, як уникнути санкцій.

Из чего состоит Отчет по ЕСВ 2020?

Отчет по ЕСВ не имеет одной для всех универсальной формы. Это целый набор отчетов, формы которых можно найти в приложениях к Порядку относительно формирования и представления страхователями отчета относительно сумм начисленного ЕСВ (приказ Минфина от 14.04.2015 г. № 435, далее – Порядок № 435). Подается только тот Отчет, который надо. По-сути, есть две главных формы Отчета по ЕСВ:

- форма № Д4 – “по зарплате” (Приложение 4). Касается всех, кто имеет наемных работников;

- форма № Д5 “за себя” (Приложение 5). Касается только самозанятых лиц (ФЛП, члены фермерских хозяйств, лица, осуществляющие независимую профессиональную деятельность).

Особенности | Основные формы Отчета по ЕСВ 2020 | |

Форма № Д4 (она ж – Приложение 4) | Форма № Д5 (она же – Приложение 5) | |

Назначение | наемные работники | самозанятые лица |

Полное название | Отчет о суммах начисленной заработной платы (дохода, денежного обеспечения, пособия, надбавки, компенсации) застрахованных лиц и суммах начисленного ЕСВ | Отчет о суммах начисленного дохода застрахованных лиц и суммах начисленного ЕСВ |

Кто подает | Юрлица и физлица, использующие наемный труд по трудовому договору, так и по гражданско-правовым договорам (ГПД) | Только физлица:

Независимо от того, имеют наемных работников и осуществляли в течение года предпринимательскую деятельность. |

Виды форм | Только месячная | Только годовая |

Кому подавать не надо | Если труд наемных лиц не использовался, как по трудовым договорам, так и ГПД (п. 11 раздела ІІ порядка № 435). Единоналожникам 1 группы (они не могут иметь наемных работников). | ФЛП (общники, упрощенцы), если он (п. 13 раздела ІІ, п. 3 раздела ІІІ порядка № 435):

|

Форма № Д4, № Д5 – не единственные формы Отчета по ЕСВ. Существуют еще дополнительные:

- форма № Д6 – “добровольный” ЕСВ (Приложение 6). Подается при добровольной уплате ЕСВ раз в год, например, работниками, что работают в других странах;

- форма № Д7-несчастный случай на производстве (Приложение 7). Содержит сообщение о начисленной зарплате, с которой уплачивался ЕСВ. Подается в случае наступления несчастного случая.

Получается, что Отчетов по ЕСВ аж четыре.

Порядок № 435 содержит еще и приложения 1-3, которые не являются отчетами, а представляют собой таблицы-справочники, информация из которых (коды) используется для заполнения других.

Внимание: Формы №Д4 (“зарплатная”) и №Д5 (за себя) – основные Отчеты по ЕСВ. ФЛП, которые имеют наемных работников, подают оба отчеты

Проверками Отчетов по ЕСВ занимается ГНС. Однако, подробная инструкция по заполнению отчета по ЕСВ со стороны ГНС отсутствует. Есть только упомянутый Порядок № 435, который не тянет на полноценную инструкцию.

Способы подачи Отчета по ЕСВ 2020

Отчет может подаваться аж четырьмя способами (п. 1 раздела ІІ Порядка № 435):

- электронная форма;

- бумажная + электронная форма;

- только бумажная лично (можно, если количество работников не более 5);

- только бумажная почтой (можно, если количество работников не более 5 и отправления не позже 10 дней до окончания предельного срока подачи Отчета).

Подается Отчет по месту учета. Если форма бумажная, то подается 2 одинаково заполненных экземпляра. На одном из них, который остается у страхователя, должна быть сделана надпись (штамп) о получении со стороны ГНС. Можно подать и через доверенное лицо.

ЗАПОЛНЕНИЕ ФОРМ ОТЧЕТА ПО ЕСВ 2020

Общие правила заполнения Отчета по ЕСВ 2020

Общие правила, изложенные в разделе II Порядка № 435. Здесь упомянем только существенное:

- язык – украинский;

- прочерки в пустых строках ставим только в бумажной форме. В электронной форме оставляем какая есть;

- на одну ячейку – один символ (буква, точка, запятая), поэтому точки и запятые надо ставить в отдельных ячейках;

- подаются все таблицы, которые обозначили значком “х” в общей части Отчета. Если таблица там не указывалась, то подавать ее пустую не нужно;

- закруглений нет, поэтому заполняем в гривнах с копейками;

- буквы и другие знаки при ручном заполнении не должны заходить на соседние поля;

- бумажный Отчет можно заполнить как ручкой, так и распечатать, и подписать. Если от руки, то Отчет заполняется печатными буквами чернилами темного цвета. Исправления в Отчете запрещены.

О печать Положение № 435 вспоминает, что она используется в случае, наличия у страхователя (п. 6 раздела ІІ Порядка № 435).

Заполнение формы № Д4 Отчета по ЕСВ 2020

В целом форма № Д4 состоит из приложений, назначение которых приведено ниже. Она имеет аж 9 таблиц (основные – 1, 5, 6, 7; они касаются всех, как ФЛП, так и предприятий):

Структура Отчета по ЕСВ (форма № Д4) | ||

Часть отчета | Название | Когда и кем заполняется |

Заглавная часть | – | Заполняется всегда. Вносим общие реквизиты и отмечаем в перечне те таблицы Отчета, которые подаем. |

Таблица 1 | Заполняется всегда, если начисляли зарплату, выплаты по ГПД и др. | |

Таблица 5 | Сведения о трудовых отношениях застрахованных лиц | Подается только тогда, когда в течение месяца было (п. 8 раздела IV Порядка № 435):

Если этого ничего не было приложение 5 не заполняется. Данные о поступлении на военную службу – обычных предприятий и ФЛП не касаются. Их подают только воинские части и формирования. |

Сведения о начислении зарплаты (дохода) застрахованным лицам | Заполняется и подается всегда в разрезе каждого застрахованного лица (работника). | |

Кроме этих таблиц еще есть таблица 8, которая подается, когда есть работники, что получали пособие на детей в соответствии с законодательством, например, на детей с инвалидностью. Все другие таблицы обычных предприятий не касаются и предназначены для ВСУ, СБУ, районных, городских управлений труда и соцзащиты, учреждениями, по работникам у которых исчисляется спецстаж.

Обычные работодатели в форме № Д4 всегда заполняют только таблицы 1 и 6, а также заглавную часть. При необходимости – таблица 5. Не забываем указывать таблицы, которые подаются, пометкой " × " в заглавной части формы № Д4. Также указываем тип формы “начальная” при первой подаче отчета, когда не было ошибок.

Заполнение таблицы 1 формы № Д4

Порядок заполнения таблицы 1 формы № Д4 Отчета по ЕСВ приведены ниже. В целом понятные реквизиты подобны ЕГРПОУ или местонахождение опустим.

Заполнение таблицы 1 Отчета по ЕСВ (форма № Д4) по суммам начисленных доходов и ЕСВ | ||

Пункт или строка | Как заполнить | |

Заглавная часть | ||

4 | Указываем код основного вида деятельности по КВЭД. | |

14 | Заполняем, если в отчетном периоде создавались рабочие места (которые были внесены в штатное расписание) в следующих случаях:

| |

15 | Среднесписочная численность работников за отчетный период | здесь не учитываются лица, находящиеся в отпусках по беременности и родам и по уходу за ребенком до 3(6) лет |

в том числе работников, которым в соответствии с законодательством установлена инвалидность | заполняется по лицам, которые предоставили копии справок по инвалидности от МСЭК | |

работников, имеющих дополнительные гарантии в содействии трудоустройству | сюда относятся одинокие родители; молодежь, которая впервые трудоустроена в течение 6 месяцев после окончания школы, ПТУ, вуза или после окончания военной службы; лица, которым до выхода на пенсию осталось 10 и менее лет | |

Учетное количество штатных работников | только те, с которыми заключен трудовой договор без учета временных работников | |

Количество лиц, выполнявших работы (оказывали услуги) по договорам ГПХ | сюда относятся работы, выполняемые физлицами-предпринимателями | |

Количество застрахованных лиц в отчетном периоде, которым начислили заработную плату | указываем количество лиц из таблицы 6 (именно количество лиц, а не количество строк), также приводим количество мужчин и женщин. Лица, которые не получали дохода в течение месяца, сюда не входят, например, те сотрудники, которые целый месяц были в отпуске (перед этим они получали в прошлом месяце отпускные), а также сотрудники которые полный месяц были на больничном. | |

Основная часть | ||

1 (1.1-1.5) | Заносим суммы начисленной зарплаты, вознаграждений по ГПД, а также больничных (как за счет работодателя, так и за счет ФСС), пособия по беременности и родам. Выплаты следует отражать как до, так и свыше максимальной базы ЕСВ. Выплаты, которые вообще не облагаются ЕСВ, в данных строках не отражаются (выходное пособие, разовая материальная помощь, суточные и т. д.) | |

2 (2.1–2.5) | Отличие с группой ряд. 1 в том, что сюда заносим начисления в пределах минимальной и максимальной базы начисления ЕСВ. Максимальная база для января-августа 2020 - это 70845 грн, то есть 4723 грн × 15 В ряд. 2.5 заносим разницу между фактически начисленным работнику доходом и минимальной зарплатой, в случае, если месячный доход работника не дотягивает до минимальной зарплаты. Однако, минимальную базу не применяем, например, к зарплате совместителей | |

3 (3.1 – 3.5) | Начисляем сумму ЕСВ по указанным в соответствующих строках ставками, включая дополнительную базу с стр. 2.5. Прошлогодним нововведением является появление стр. 3.2.1, 3.3.1 и 3.4.1, которые отражают условно начисленный ЕСВ по основной ставке 22% в тех случаях, когда используется льготные ставки 8,41%, 5,5%, 5,3%. “Условно” – это значит, что данные строки не участвуют при расчете общего ЕСВ к уплате в стр. 3 (обратите внимание на формулу в строке – строки 3.2.1, 3.3.1 и 3.4.1 там отсутствуют). Цифры по этим строкам нигде в расчетах и дальше участия не принимают и являются чисто справочными, показывая ГНС и ПФУ суммы ЕСВ, которые потенциально могли бы быть получены от плательщика если бы действовали не льготные ставки, а обычная. | |

4 (4.1 –4.4) | Заполняем, если самостоятельно была обнаружена ошибка в прошлых отчетных периодах, которая привела к занижению суммы ЕСВ (ошибки только такие, которые касаются начисления ЕСВ). В ряд. без номера “Содержание ошибки” указываем период, за который исправляются показатели и вид выплат, по которым неправильно был рассчитан ЕСВ. В другие строки заносим доначисленные суммы ЕСВ, а в стр. 4.4 – сумму выплат, на которую доначислен ЕСВ. | |

5 (5.1–5.4) | Заполняем, если было обнаружено завышение сумм ЕСВ в прошлых отчетных периодах. Заполняется аналогично группе ряд. 4. | |

6 (6.1–6.14) | Рассчитываем сумму ЕСВ, которая подлежит уплате по формуле таблицы. | |

Ниже приведен пример расчета по стр. 3 таблицы 1 Отчета по ЕСВ по форме № Д4 для января 2020 г., когда используются льготные ставки. Для примера использованы следующие данные:

- общий фонд заработной платы предприятия 230000 грн (в одного штатного работника зарплата на 0,75 ставки вышла 3679,75 грн);

- фонд заработной платы обычных работников 200000 грн;

- фонд заработной платы работников с инвалидностью 30000 грн.

К условной стр. 3.2.1 внесено 6600 грн (=30000×0,22). Однако, к итоговой стр. 3 туда попадает цифра только по льготной ставке 8,41% – 2523 грн (=30000×0,0841). Также показана разница с минимальной базой по одному из работников (4723 – 3679,75 = 1043,25 грн) и начисленный на нее ЕСВ (1043,25×0,22 = 229,52).

Пример расчета таблицы 1 Отчета по ЕСВ по форме № Д4:

Заполнение таблицы 5 формы № Д4

Заполнение отдельных граф таблицы 5 приведено в таблице ниже. Для отпуска по беременности и родам графы 12-15 заполняются. Также не заполняются они и при принятии лица по ГПД (договора подряда и т. п).

При заполнении данных граф бухгалтеру лучше проконсультироваться с кадровиком (если он есть), так как должно быть соответствие названий должностей между данными таблицы 5 ЕСВ и соответствующих кадровых приказов, штатного расписания и записи в трудовой книжке. Если есть определенные неувязки, то их стоит устранить. Например, в Классификатор профессий ДК 003:2010 внесены изменения и с конца 2017 года отсутствует профессиональное название работы “бухгалтер (с дипломом специалиста)” с кодом 2411.2”. Ее заменили на “бухгалтер (с дипломом магистра”) из-за отмены образовательного уровня “специалист” в Украине (бывшие специалисты приравнены в правах к магистрам). Для урегулирования подобных изменений необходимы внесения изменений в штатное расписание предприятия и внесение изменений в трудовую книжку работника в связи с переименованием должности.

Внимание: При заполнении таблицы 5 по граф 12-15 консультируемся с кадровиком и сверяемся со штатным расписанием

Заполнение отдельных граф таблицы 5 Отчета по ЕСВ (форма № Д4) о трудовые отношения | |

Пункт или строка | Как заполнить |

7 | Если это обычные трудовые отношения, то ячейку оставляем пустой. Если ГПД заключен с работником предприятия или совместителем, то ставим “1”; если данное лицо не оформлено трудовыми отношениями, а только ГПД, то ставим “0”. |

8 | Коды категорий следующие (они приведены внизу таблицы 5 формы № Д4):

Есть еще коды “7” и “8”. Однако, они для воинских частей. |

12 | Заполняем профессиональное название работы на основе Классификатора профессий ДК 003:2010 (приложение А или приложение Б). Заполняется только в случае принятия/увольнения, перевода на другую должность. |

13 | Тоже берем из Классификатора ДК 003:2010. Например, бухгалтер и бухгалтер (с дипломом магистра) имеют оба код 20281”. Данный код может быть также и отсутствовать – тогда данная ячейка не заполняется. |

14 | Тоже берем из Классификатора ДК 003:2010. Например, тот же бухгалтер имеет код “3433”, а бухгалтер (с дипломом магистра) – код 2411.2” |

15 | Отражаем должность работника. Ее название может не совпадать с названием в графе 12, так как могут использоваться производные слова (главный, старший, ведущий, младший и т.п.), а также уточнение названия профессии, например, профессиональное название “специалист по методам расширения рынка сбыта (маркетолог)” в графе 15 (и трудовой книжке) может быть записана просто как “маркетолог”. |

19 | Эта строка не касается ФЛП и обычных предприятий. Заполняют воинские части. |

Внимание: Графы 12-15 заполняются для отпуска по беременности и родам, а также ГПД

Ниже приведены примеры заполнения таблицы 5 в случаях принятия/увольнения на работу в течение месяца (пример 1), а также перевод на другую должность (пример 2) и оформление по ГПД (пример 3).

Примеры заполнения таблицы 5 Отчета по ЕСВ по форме № Д4:

Заполнение таблицы 6 формы № Д4

Подробно порядок заполнения обновленной таблицы 6 формы № Д4 уже рассматривался и можно найти в публикации на сайте здесь.

Заполнение формы № Д5 Отчета по ЕСВ 2020

Отчет по ЕСВ по форме № Д5 содержит только две таблицы: одну для учета ЕСВ “за себя”, а другую – для учета спецстажа. Последняя в обычной ситуации не подается, так как предназначена для оформления пенсии самозанятых лиц (п. 11 раздела IV Порядка № 435).

Теперь рассмотрим порядок заполнения каждой строки формы № Д5 Отчета по ЕСВ “за себя”:

Заполнения Отчета по ЕСВ (форма № Д5) “за себя” 2020 | |

Пункт или колонка | Как заполнить |

Заглавная часть | |

1 | Указываем отчетный год |

2 | Указываем регистрационный номер учетной карточки плательщика налога (так называемый идентификационный код). Номер паспорта могут указывать только лица, отказавшиеся от получения этого номера (из-за религиозных убеждений). Указываем ФИО полностью, адрес проживания, желательно номер мобильного телефона. |

3 | Приводим код территориального органа ГНС. Узнать (уточнить) его можно у инспектора ГНС, где лицо-предприниматель состоит на учете. |

4 | Указываем код КВЭД основного вида деятельности. Тот, указывался при регистрации. Вспомнить его можно заглянув в ЕГР. Разделительную точку между разрядами в коде КВЭД ставим в отдельной ячейке. |

5 | Данное поле заполняется только в случае подачи ликвидационной формы. В начальной форме, каковой является обычный отчет, оставляем его пустым |

6 | Ставим слева знак " × " относительно типа плательщика, которым является лицо, подающее отчет. Таких знаков может быть и несколько, если ФЛП был, например, сначала на общей системе, а потом переходил на упрощенную (ИНК от 24.10.2018 г. №4530/ИНК/15-32-13-01-10). В ячейках “с...по” ставим номер месяца, с которого по который ФЛП был на соответствующей системе налогообложения. |

7 | Обязательно ставим отметку “×” по типу формы. Для ФЛП в обычной ситуации при отчетности это будет "начальная". |

8 | Так как таблица 2 обычно не подается, то ставим по ней прочерк “–” в бумажном варианте и оставляем ячейку пустой в электронной форме. По таблице 1 в таком случае ставим отметку “×”. |

Таблица 1. Начисления ЕСВ | |

Заглавная часть | Еще раз повторяем ФИО и регистрационный номер учетной карточки плательщика налога (идентификационный код). |

2 | Ставим код категории застрахованного лица. Они содержатся в справочнике, роль которого выполняет приложение 2 к Порядку № 435, а именно:

Если лицо в течение 12 месяцев не меняла систему налогообложения, то в каждой строке будет одна и та же цифра. Если же физлицо, например, I квартал была на общей системе, а потом на упрощенке, то январь-март будет код “5”, а затем – код “6”. |

3 | В данной графе каждый приводит свой показатель:

Например, ФЛП был на общей системе I квартал 2019 года. Тогда он показывает свой фактический чистый доход по Книге учета за январь-март. Остаток года он был на упрощенной системе. Тогда в апреле-декабре он может указать условный доход 4173 грн (минимальная база начисления ЕСВ). |

4 | Здесь показываем именно тот размер дохода, на который начисляется ЕСВ. База начисления ЕСВ не может быть меньше минимальной зарплаты (в январь-август 2020 - 4723 грн) и не может быть более 15 минимальных зарплат (в январь-август 2020 - 70845 грн). Например, если Отчет подаем 2020 года, то:

|

5 | Указываем ставку ЕСВ “22%” |

6 | Заполняем путем умножения колонок 4 и 5. Именно этих колонок, а не тех, которые записаны в формуле графы 6 в самом Отчете. Там ошибка в формуле, которую признало официально и налоговиками – см. ИНК ГНС от 24.10.2018 г. №4530/ИНК/15-32-13-01-10. |

Карантин и Отчет по ЕСВ 2020

Согласно пп. 9-10 заключительных и переходных положений Закона "О сборе и учете единого взноса на общеобязательное государственное социальное страхование" от 08.07.2010 г. № 2464 (в редакции Закона от 17.03.2020 № 533 и от 13.05.2020 № 591) предпринимателей общей системы, единоналожников и лиц, осуществляющих независимую профессиональную деятельность освобождены от уплаты ЕСВ «за себя» за следующие карантинные месяца 2020:

- март;

- апрель;

- май.

Упомянутые месяца освобождаются полностью - с 1-го по последнее число.

Разъяснений пока нет, но можно предполагать, что при подаче отчета относительно марта-мая не нужно показывать начисления ЕСВ. Если же это сделать, то получится что предприниматель сам задекларировал обязательства по ЕСВ за такой месяц, а потому имеет его платить. Итак, в графах 3, 4 и 6 по строкам марта, апреля и мая должны быть прочерки (или пустые в электронной форме).

Примеры заполненной формы № Д5:

За разъяснением ГНС в ВИР 201.06 в случае освобождения от ЕСВ за период март-май 2020 Отчет по ЕСВ заполняется следующим образом:

- ФЛП на общей системе налогообложения и "независимцы" - в строках в разрезе каждого календарного месяца отмечают среднемесячный налогооблагаемый доход. Его определяют разделив годовой чистый доход (прибыль), задекларированный в годовой налоговой декларации об имущественном состоянии и доходах, на количество месяцев, в течение которых такой плательщик состоял на учете как плательщик ЕСВ

- ФЛП на упрощенной системе налогообложения - в строках в разрезе каждого календарного месяца указывают самостоятельно определенную сумма дохода, которая не может быть меньше размера минимальной зарплаты, установленной законом на месяц

Ответственность за Отчет по ЕСВ 2020

Непредставление или несвоевременное представление Отчета по ЕСВ по пп. "7" п. 11 Закона "О сбор и учет единого взноса на государственное социальное страхование" от 08.07.2010 г. № 2464 (далее - Закон № 2464) влечет за собой штраф в сумме 170 грн (1020 грн - повторное нарушение в течение года ). Если же еще и был неоплаченный или недоплаченный ЕСВ, то штраф налагается в размере 10% недоплаченной суммы и начисляется пеня в размере 0,1% суммы недоплаты за каждый день просрочки платежа (пп. "1" п. 12 Закона № 2464).