Організація перевезення працівників до місця роботи

Облікові нюанси організації перевезень працівників

Бухгалтеру при обліку розвезень працівників на роботу й назад звернути увагу слід на наступні нюанси:

- рахунок витрат, на який віднести дані перевезення;

- обґрунтування господарської мети, щоб був податковий кредит з ПДВ;

- утримання ПДФО і військового збору з доходів працівників.

Введення карантинних заходів ніяк, на жаль, ніяк не впливає на вирішення означених питань. Найбільш простим є перше, а найбільш складним останнє – проблема ПДФО.

Додамо ще – щодних ліцензій на розвезення працівників не потрібно, так як це не комерційна послуга з перевезення – працівники за розвезення не сплачують. Вебінари для бухгалтерів 2026

Рахунок витрат для обліку перевезень

Доцільно відносити витрати на перевезення по тим же напрямам, на які відноситься й зарплата відповідних працівників, тобто:

- 91 «Загальновиробничі витрати» – робітники (рахунок 23 «Виробництво» не можна, так як тут немає прямого зв’язку з собівартістю);

- 92 «Адміністративні витрати» – розвезення працівників адміністрації;

- 93 «Витрати на збут» – розвезення збутового персоналу.

Однак, не буде помилкою й використати один рахунок для всіх – 949 «Інші витрати операційної діяльності», адже працівників різного виду персоналу могли розвозити в одних і тих же транспортних засобах й якоїсь яскраво вираженої спрямованості – адміністративної, збутової чи виробничої – у таких витратах немає.

Перевезення працівників до місця роботи: ПДВ

Податковий кредит з ПДВ і розвезення працівників. Так, податковий кредит є. Однак, треба чітко зв’язати перевезення працівників з отриманням доходу підприємством. Для цього треба:

- видати наказ керівника, у якому вказати, що розвезення працівників здійснюється з метою підтримки безперебійної роботи підприємства в умовах карантинних заходів уряду;

- мати відповідні акти наданих послуг – якщо послуги здійснює перевізник;

- мати подорожні листи для списання, договір з перевізником – якщо перевезення здійснюються власними силами. Вони ж будуть потрібні для списання ПММ.

Бажано ще й мати відповідний запис у колективному договорі, що підприємство за рішенням керівника у разі виробничої потреби надає працівникам додаткові гарантії, соціально-побутові пільги, зокрема й послуги перевезення.

При дотриманні вищеозначених умов і зареєстрованої податкової накладної ніяких проблем з податковим кредитом бути не повинно. Нічого проти у такому разі не мають і податківці – Індивідуальна податкова консультація ДФС від 05.07.2017 р. № 971/6/99-99-15-03-02-15/ІПК.

Перевезення працівників до місця роботи: ПДФО

Чи обкладається розвезення працівників ПДФО? Якщо коротко – ДПС вважає, що обкладаються. Відповідно військовий збір необхідно сплатити теж. За останнім роз’ясненням послуга з розвезення – це не додаткове благо і не зарплата, але так званий «інший дохід», з якого треба сплачувати ПДФО – індивідуальна податкова консультація ДПС від 18.09.2018 р. № 4081/6/99-99-13-02-03-15/ІПК, що складена з урахуванням рішення Закарпатського окружного адміністративного суду.

До цього податківці притримувалися послідовної логіки, що розвезення працівників з роботи й на роботу обкладається ПДФО як додаткове благо і вимагали, щоб такі послуги ідентифікувалися з кожним конкретним співробітником, який скористався послугою перевезення:

- лист ДФС від 02.03.2016 р. № 4809/6/99-99-17-03-03-15 – перевезення це безплатно отримана послуга, що підпадає під пп. «е» пп. 164.2.17 ПКУ;

- індивідуальна податкова консультація ДФС від 20.12.2017 р. № 3059/6/99-99-13-02-03-15/ІПК –утримувати ПДФО треба навіть, якщо перевезення тих працівників, що працюють вахтовим методом.

Проте «інший дохід» чи «додаткове благо» – різниця тільки в ознаці доходу в Додатку 4 ДФ до Податкового розрахунку. Для «іншого доходу» використовуємо код «127».

Увага: користування розвезенням – це «інший дохід», який отримує працівник. Наслідок – утримання ПДФО та військового збору.

Отже, в цілому позиція податківців на сьогодні – треба оподатковувати як інші доходи. Єдиний виняток – водії. Для них це робота й виконання трудових функцій. Додамо ще, що цей «інший дохід» не вважається зарплатою, так як входить у виключення у пп. 3.21 Інструкції зі статистики зарплати, наказ Держкомстату від 13.01.2004 р. № 5.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Що є базою оподаткування при розвезеннях

Податки нараховуються на наступну базу:

- ПДФО – вартість спожитої послуги розвезення збільшуємо на натуральний коефіцієнт (=1/0,82 = 1,21951). Це і буде база оподаткування;

- ВЗ – вартість самої послуги без збільшення на натуральний коефіцієнт.

Чи обкладається розвезення ЄСВ

Ні, ЄСВ не нараховується. Витрати на перевезення працівників до місця роботи не обкладаються. При чому як власним, так і орендованим транспортом прямо загадуються у п. 7 розділу ІІ Переліку Кабміну від 22.12.2010 р. №1170. Крім того, це не зарплата. З цим погоджуються і податківці.

Чи можна уникнути ПДФО при розвезеннях

Єдиний шлях викрутитися з даної ситуації – відсутність персоніфікованого обліку перевезень. Як і в ситуації з проведенням корпоративу, користуванням загальними печивом, чаєм, туалетним папером, милом, «шведським столом» – коли спожиті блага не можна ідентифікувати за певною конкретною особою, то вони не оподатковуються. Така думка є і у податківців:

- лист ДФС від 19.04.2007 р. № 3852/6/17-0716;

- лист ДФС від 22.03.2017 р. № 5683/6/99-99-13-02-03-15.

Для цього підприємству варто проаналізувати з ситуацією розвезення працівників:

- якщо розвезення відбувається за кільцевим маршрутом по місту, коли є певний заданий маршрут (чи декілька маршрутів) і є певні точки збору, а працівник може скористатися, а може й ні, цим перевезенням, то можна «викрутитися»;

- якщо ж розвезення іде з конкретного населеного пункту визначених працівників (село, селище, передмістя), то тоді даний варіант не підходить.

Увага: спосіб уникнути ПДФО – організувати розвезення таким чином, щоб не можна було ідентифікувати, хто саме з працівників скористався даною послугою.

Вважаємо, що уникнення ПДФО таким способом досить ризиковий варіант, так як податківці взагалі можуть настоювати в обох випадках на веденні персоніфікованого обліку – хто скористався перевезенням. І зробити це, дійсно, можна – двома шляхами.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

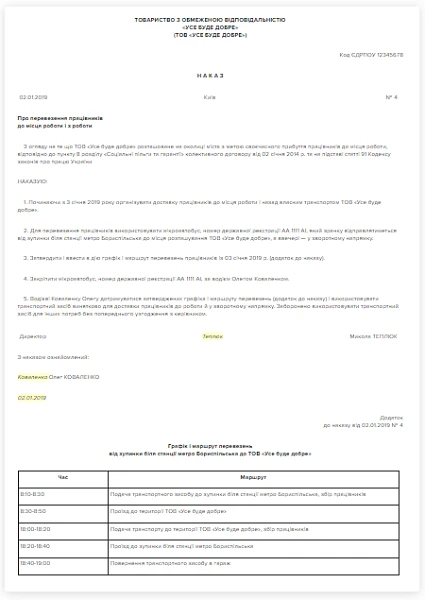

Наказ про перевезення працівників

Скласти наказ про перевезення працівників до місця роботи і з роботи допоможе зразок оформлений за ДСТУ 4163:2020.

Як зробити персоніфікацію перевезення

Варіантів два:

- кожний працівник, що зайшов у автобус відмічається у спеціальному журналі. Недолік – досить трудомісткий розрахунок, так як треба буде порахувати кількість таких «послуг» за місяць, які спожив кожний працівник і всі працівники разом;

- працівник, якому треба розвезення пише заяву. І тоді все просто – є заява, то працівник користується послугою (навіть якщо фактично їздить не завжди), а нема заяви – значить, працівник не користується послугою розвезення й іншого оподатковуваного доходу в нього немає.

Обрання варіанту залежить від конкретної ситуації, кількості працівників та таких розвезень.

Приклад 1 (спецжурнал). Підприємство оплатило перевізнику 50000 грн за розвезення працівників протягом місяця. Сидоренко О.О. скористався по журналу послугою 15 разів. По всім же працівникам разом було надано 250 таких «послуг». Вартість однієї «послуги» – 50000/250 = 200 грн. Вартість послуг Сидоренка О.О. за місяць – 200 грн × 15 = 3000 грн.

Якщо в 50000 є ПДВ, то варто рахувати все з ПДВ, так як мова йде про те благо, яке отримує працівник, а він як фізична особа не може його отримати без ПДВ.

Приклад 2 (заяви). Підприємство з прикладу 1 попросило бажаючих написати заяви, хто хоче розвезення. Їх виявилося 25. У результаті вартість одної «послуги» з розвезення: 50000/25 = 2000 грн.

Звичайно, можна все ускладнити й рахувати відстань (кілометраж) тощо, встановити окрему вартість по різним маршрутам тощо. Але для ДПС вряд чи буде «чіплятися» за такі подробиці – мабуть, достатньо буде самого факту оподаткування цього «іншого доходу». Непогано було б і затвердити певний внутрішній порядок користування послугами розвезення.

Усі розрахунки можна оформити бухгалтерською довідкою.

Як зробити, щоб цей ПДФО не впливав на фактичний заробіток працівника

Для того, щоб працівник на своїй кишені не відчув, що з нього утримують податок за розвезення, йому слід додати зарплати.

Приклад 3. Порахували, що на працівника припадає 2000 грн іншого доходу. Податки з цього «іншого доходу»:

- ПДФО = 2000× 1,21951×0,18 = 439,02 грн, де 1,21951 – натуральний коефіцієнт;

- ВЗ = 30 грн;

- всього = 469,02 грн.

Рахуємо «зарплатний коефіцієнт» = 1/(1–0,18–0,015) = 1/0,805 = 1,242236 (не плутаємо «зарплатний» і «натуральний» коефіцієнти – у них різна мета).

Працівнику слід доплатити 469,02×1,242236 = 582,63 грн.

Якщо зарплата працівника 8000 грн, то без цих розвезень у нього мало б бути 6440 грн «чистими» (=8000×0,805, де 0,805 = 1–0,18–0,015).

Увага: нарахуйте працівнику премію, щоб він не відчув утримання ПДФО та ВЗ за користуванням розвезенням.

Якщо ж з розвезеннями та даною доплатою (премією), то вийде:

- зарплата «брудними»: 8000+582,63 = 8582,63 грн;

- ПДФО з урахуванням «іншого доходу» = 8582,63×0,18 +439,02 = 1983,89 грн;

- ВЗ з урахуванням «іншого доходу» = 8582,63×0,015 +30 = 158,74 грн;

- зарплата «на руки чистими»: 8582,63 – 1983,89 – 158,74 = 6440 грн.

Як результат, працівник нічого не втратив у доході. Лише підприємству довелося на витрати віднести додаткові 582,63 грн премії.

Цікавий спосіб зекономити на ПДФО

Однак, у підприємства є варіант зекономити – ДПС ніяк не може перевірити реальну кількість працівників, які користувалися послугами з розвезення. Наприклад, згадані заяви можуть написати тільки 10 чоловік з 50, але розвозитися будуть всі 50. ПДФО ж буде сплачено тільки з цих 10. Так саме можуть і відмічатися в журналі тільки певні працівники – «головні по групі». Інші ж працівники – «ходили пішки» або «користувалися власним транспортом».

Увага: зменшіть документально кількість працівників, які користувалися послугою розвезення.

Такий підхід зменшить кількість потрібних премій наведених у прикладі 3 і дасть змогу зекономити, але все ж таки формально виконати вимоги податківців.

Якщо розвезення відбувається власними силами

У разі розвезень власним автотранспортом і власними водіями, то тоді можна порахувати собівартість послуги, склавши калькуляцію. До неї ввійдуть:

- зарплата водіїв та ЄСВ по ній;

- амортизація автотранспорту;

- витрати на паливно-мастильні матеріали;

- вартість інших витратних матеріалів.

Однак, ніяких виключень щодо ПДФО, якщо розвезення було власними силами немає.

Якщо є сумніви щодо сплати ПДФО

Можна звернутися до ДПС по індивідуальну консультацією з детальним описом ситуації, в якій показано, що такі розвезення не можна ідентифікувати за конкретним працівником.

Увага: зверніться щодо ПДФО по індивідуальну податкову консультацію. Вона діятиме виключно для вас і, можливо, зніме проблему.